近年来,锂电新能源行业快速发展,动力电池与储能电池产量均呈增长态势。据SMM数据,2025年前三季度,中国动力电芯累计产量达861.04GWh,同比增长45.6%。同期储能行业表现更为突出,储能电芯产量为355.1GWh,同比增长57.5%。其中,9月动力电芯产量为112.56GWh,环比增长9.05%;储能电芯产量为52.7GWh,环比增长5.65%。储能电芯在总电芯产量中的占比,也从1月的27.2%提升至9月的31.9%。

在锂电新能源行业快速发展的同时,政策对储能领域高质量发展的支持力度不断增强。2025年8月27日,国家发展改革委、国家能源局联合印发《新型储能规模化建设专项行动方案(2025—2027 年)》,明确到2027年全国新型储能装机规模达到1.8亿千瓦以上,推动新型储能向规模化、市场化方向发展。2027年新型储能基本实现规模化发展,技术水平和装备制造能力全球领先,形成多元化储能体系,为能源绿色转型提供支撑。预计带动项目直接投资约2500亿元,且新型储能技术路线仍以锂离子电池储能为主,同时发展压缩空气、液流电池、钠离子电池等技术。

在理解政策推动储能行业高质量发展的同时,也要看到政策明确表示,储能不完全等同于锂离子电池储能。例如,钠离子电池作为一种新型储能技术,具有更好的低温环境适应性、更高的热失控温度,且资源易得、成本可控,能够有效保障电力供应的稳定性和可靠性,满足能源转型中的储能需求,在对能量密度要求不高的储能领域更具备应用前景。从实际应用来看,钠离子电池在储能项目中的身影也愈发常见,全国多个大容量钠离子储能电站已正式运营。

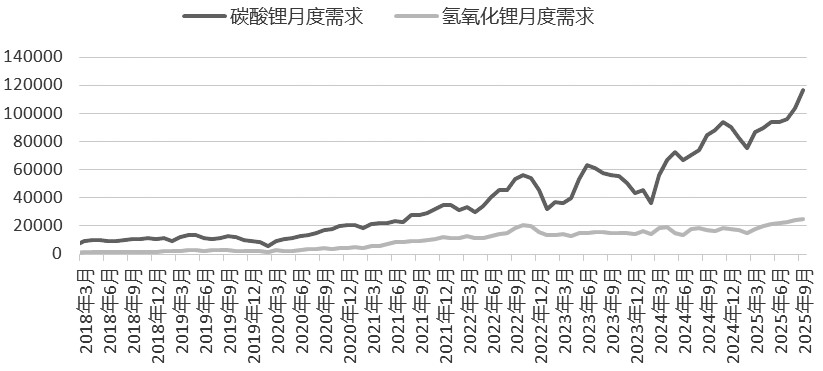

图为近年来锂盐月度需求变化(单位:吨)

据SMM数据,供应方面,上周碳酸锂产量为21080吨,较前一周减少228吨。从分项看,盐湖提锂和回收提锂产量维持稳中有升;辉石提锂产量为12904吨,环比下降270吨;云母提锂产量为2881吨,环比减少10吨。上周碳酸锂样本总库存为127358吨,较前一周下降3008吨,去库速度进一步加快。从库存结构看,锂盐企业库存持续去化,中间环节库存有所抬升,下游则控制补库节奏以消化前期库存。上周锂盐周度表观需求量为24088吨,库存可用天数降至37天。当前下游材料厂开工率持续走高,需求乐观对现货成交形成支撑。但受价格上行影响,锂盐厂惜售情绪渐浓,市场成交情况平淡。目前,上下游企业正就明年的长协进行谈判,现阶段主要围绕系数展开博弈。

同时,从终端需求季节性变化看,碳酸锂需求增速在四季度将有所回落。与碳酸锂需求相关度最高的数据之一,是其下游产品磷酸铁锂正极材料的产量。SMM数据显示,2025年1—10月磷酸铁锂产量预计为292.93万吨,较去年同期增长115.06万吨,增幅达64.69%。受年度生产安排及春节假期等因素影响,四季度末至明年一季度初,磷酸铁锂产量将呈季节性偏弱态势。

除春节效应导致需求季节性下滑外,今年还将面临一些非季节性因素扰动。自2024年三季度起,新能源汽车以旧换新加力补贴政策落地,推高了当年四季度锂电产业数据基数,因此2025年四季度新能源汽车产业链同比增幅显著回落。2025年四季度部分地区新能源汽车以旧换新补贴边际收紧,且2026年起新能源汽车将按5%的比例依法征收汽车购置税,当前新能源汽车行业仍处于相对舒适的政策环境中,动力电池对锂盐的需求有所前置。由此来看,动力电池对碳酸锂的需求在四季度前期偏强,后期需求增速或将下滑,甚至出现负增长。

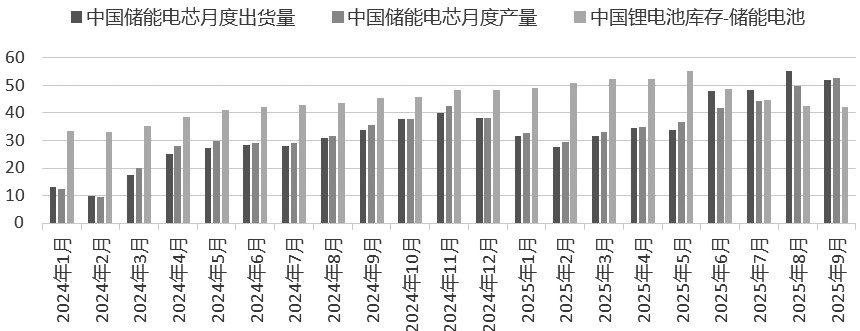

图为储能行业月度供应需求和库存数据(单位:GWh)

市场基于前期数据看好储能市场发展前景,具有一定合理性。同时值得关注的是,储能电芯出货量从8月的55.32GWh降至9月的51.81GWh,终结了储能需求逐月攀升势头。9月储能电芯产量为 52.7GWh,较8月增长2.82GWh,储能电芯供需形势在月度级别由供不应求转向供过于求。四季度储能电芯产量有望维持增长态势,需要注意的是,即便在储能需求旺盛的9月,储能电芯在总电芯中的占比也仅为31.9%,其需求变化对锂资源整体需求增速的影响仍落后于动力电芯。

综上所述,国庆假期过后,下游受储能需求等利多因素推动,市场情绪持续升温,导致行情波动放大。同时,从锂盐需求季节性变化来看,碳酸锂需求增速在四季度可能有所回落。当前碳酸锂价格上冲后,行情稳定性下降,宜采取冲高偏空思路应对。下游库存虽有所去化,但仍处于相对高位,上下游企业应根据自身风险管理需求,择机把握期货及期权的卖出和套保机会。(作者单位:方正中期期货)