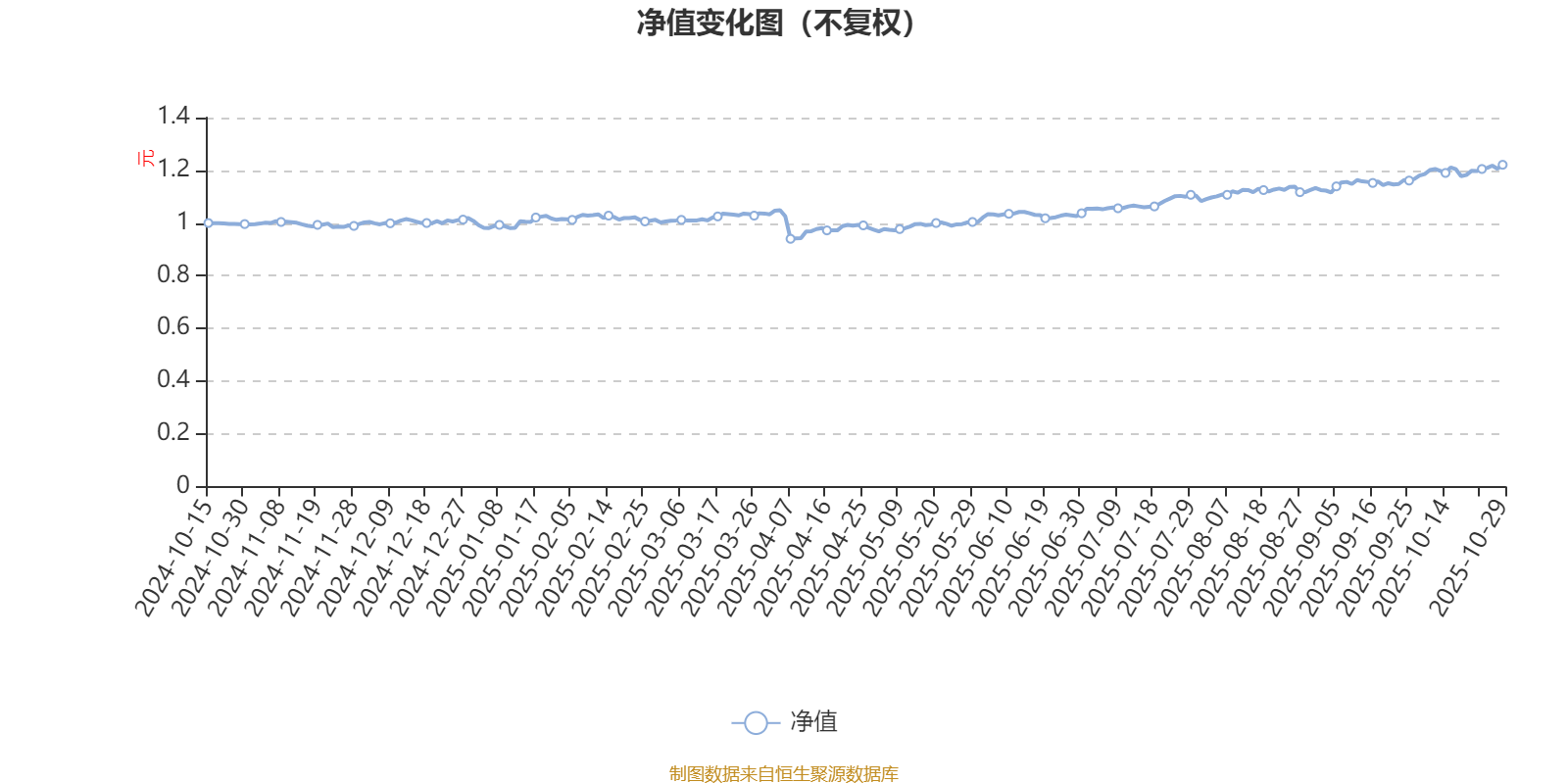

AI基金中金成长领航混合发起A(019628)披露2025年三季报,第三季度基金利润76.16万元,加权平均基金份额本期利润0.1485元。报告期内,基金净值增长率为14.33%,截至三季度末,基金规模为631.06万元。

该基金属于偏股混合型基金。截至10月29日,单位净值为1.221元。基金经理是丁杨,目前管理4只基金。其中,截至10月29日,中金鑫瑞优选一年持有期近一年复权单位净值增长率最高,达59.97%;中金恒新90天持有债券发起最低,为6.92%。

基金管理人在三季报中表示,在未来一个阶段,本基金将继续重点关注三个趋势性方向下的成长机会: 其一,增长模式转型下的新消费赛道。地产驱动的增长模式转型后,居民财富难以再借助房价的杠杆在短期内爆发式增长,而同时在国内消费整体占比较低的背景下,居民生活品质提升的需求仍在持续。从海外经验和国内实践来看,当前的经济环境正是孕育新消费商业模式的温床,时代呼唤能提供高产品品质、高情绪价值和高相对性价比的消费体验。回顾最近三年的消费产业变革,从家居、出行的新产品,到折扣零食的新渠道,再到潮牌珠宝的新品牌,新消费赛道的成长机会层出不穷,而在地产模式转型和居民消费占比提升的时代主题下,新消费赛道还有望继续产生能够贡献独立成长价值的景气周期。

其二,新质生产力驱动的 AI 技术浪潮。2022 年 openAI 大模型惊艳亮相至今,AI 变革在训练和应用领域带来产业端实质的成长机会,其中不乏在短期已进入快速成长期的景气方向。我们首先观察到的是全球算力链条的需求爆发和技术升级,一方面英伟达牵动的海外算力链条持续兑现景气,国内企业在光模块、PCB 等方向通过产能成本优势和关键技术的迭代正在分享这一景气周期带来的盈利红利;另一方面国产算力正在努力实现技术追赶,在海外技术约束和国内 AI 爆发需求的矛盾下,国产算力的景气兑现未来可期。除了前端的算力部署,我们在 AI 应用端也看到硬件机会也正在国内半导体、通信等产业上开花结果,AI 眼镜、玩具等应用落地的方向一旦爆发,相关产业有可能复制上一轮消费电子周期下的成长。

其三,出口链中的“小而美”机会。在美国挑起的贸易争端下,全球商品贸易额在未来数年面临整体下行的压力。但在并不乐观的宏观叙事下我们也应该认识到,中国出口优势的核心基石并不是海外的低关税,而是中国完备的制造业基础和庞大的工程师红利,2018 年中美贸易争端以来,中国的出口额不降反增,7 年以来出口链条中大获成功的中国企业不胜枚举,大到工程机械、智能汽车,小到充电器、保温杯,全球化竞争环境是企业非线性成长的有力土壤。无论贸易争端的短期结果如何,我们继续对积极参与全球市场的中国优势企业保持乐观,在家电、轻工、汽车、电子等领域将有一批小而美的公司继续在出口链为投资人带来景气成长的收益。

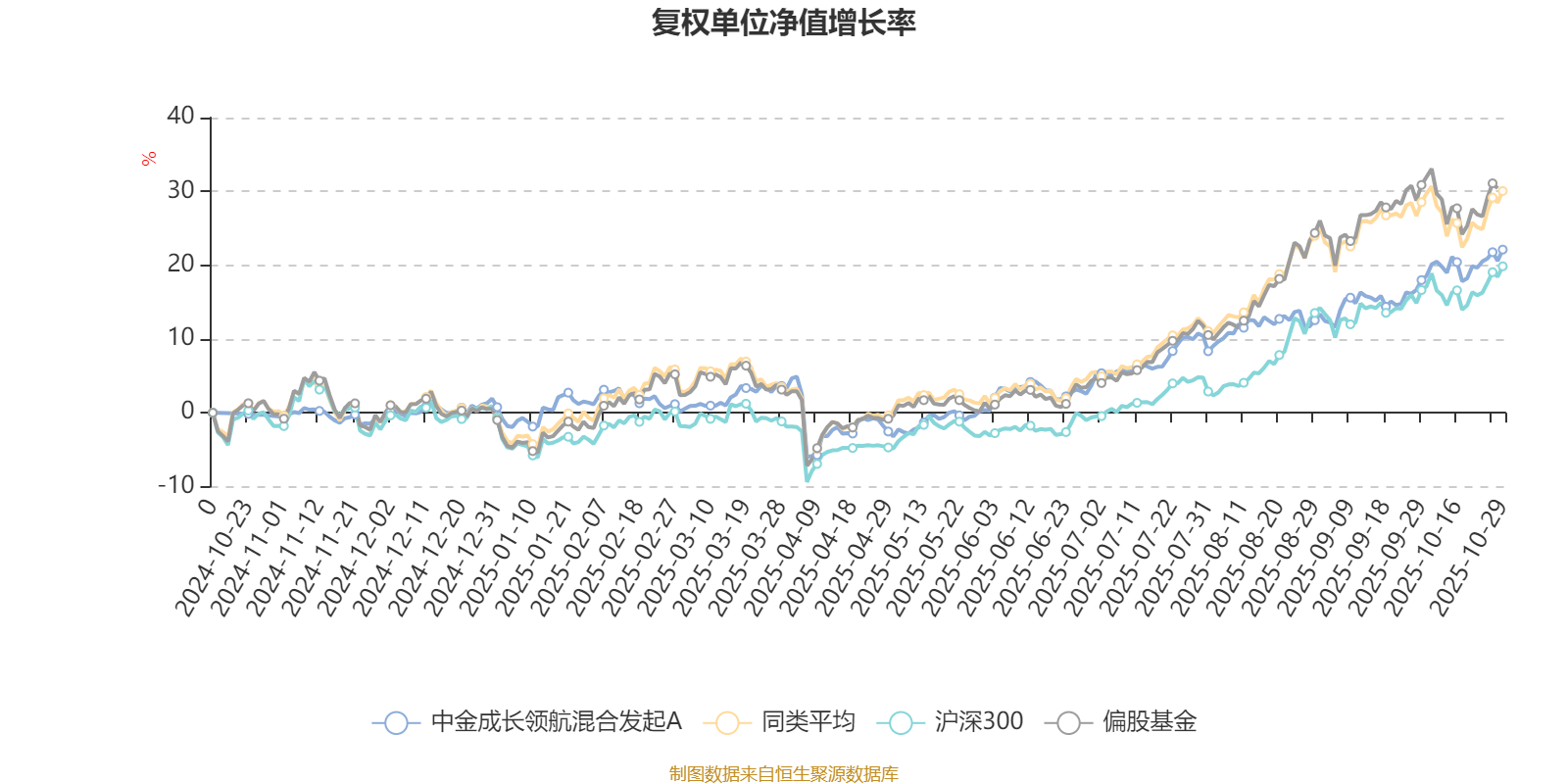

截至10月29日,中金成长领航混合发起A近三个月复权单位净值增长率为10.27%,位于同类可比基金437/689;近半年复权单位净值增长率为25.29%,位于同类可比基金395/688;近一年复权单位净值增长率为22.58%,位于同类可比基金413/657。

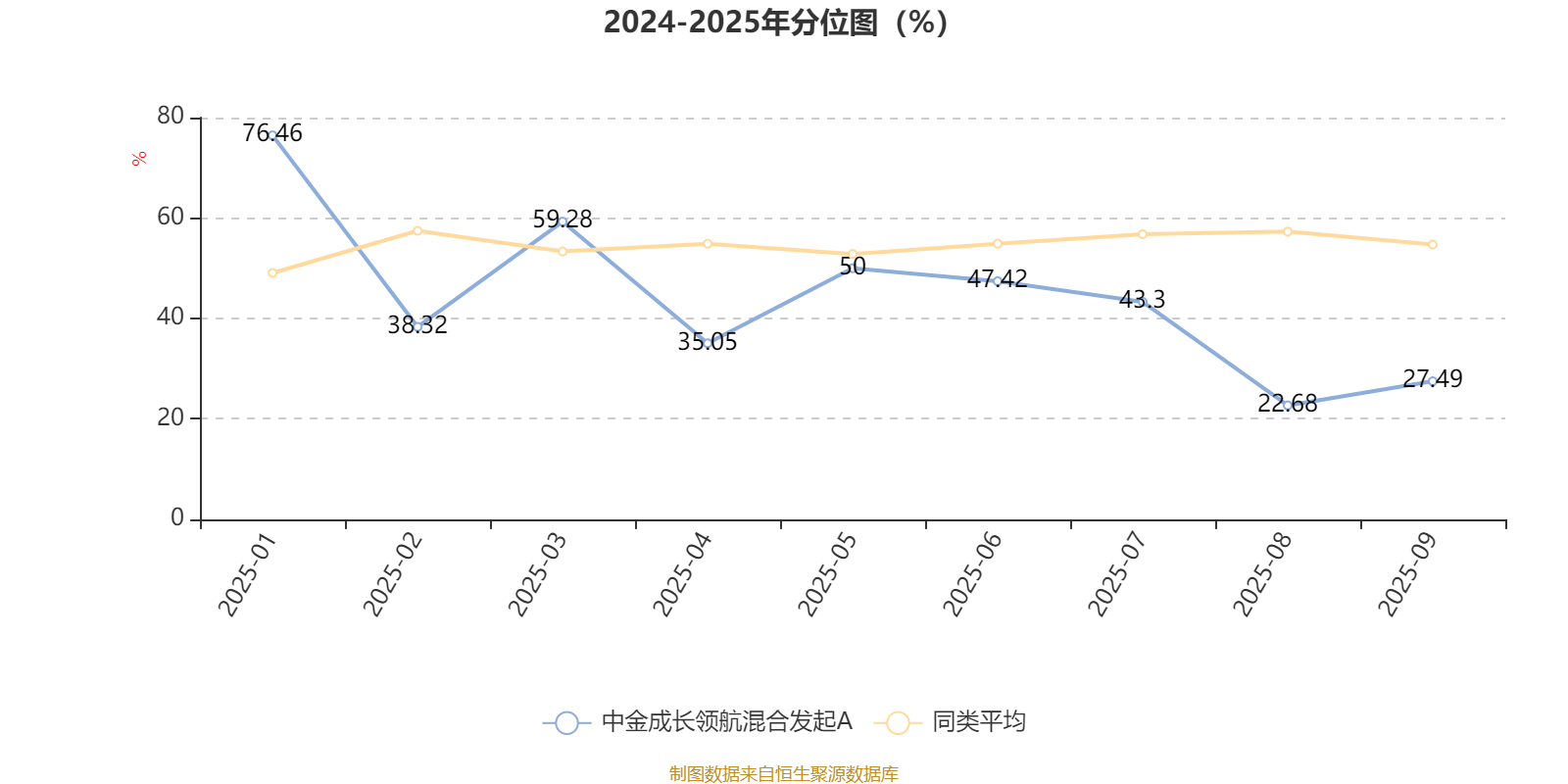

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

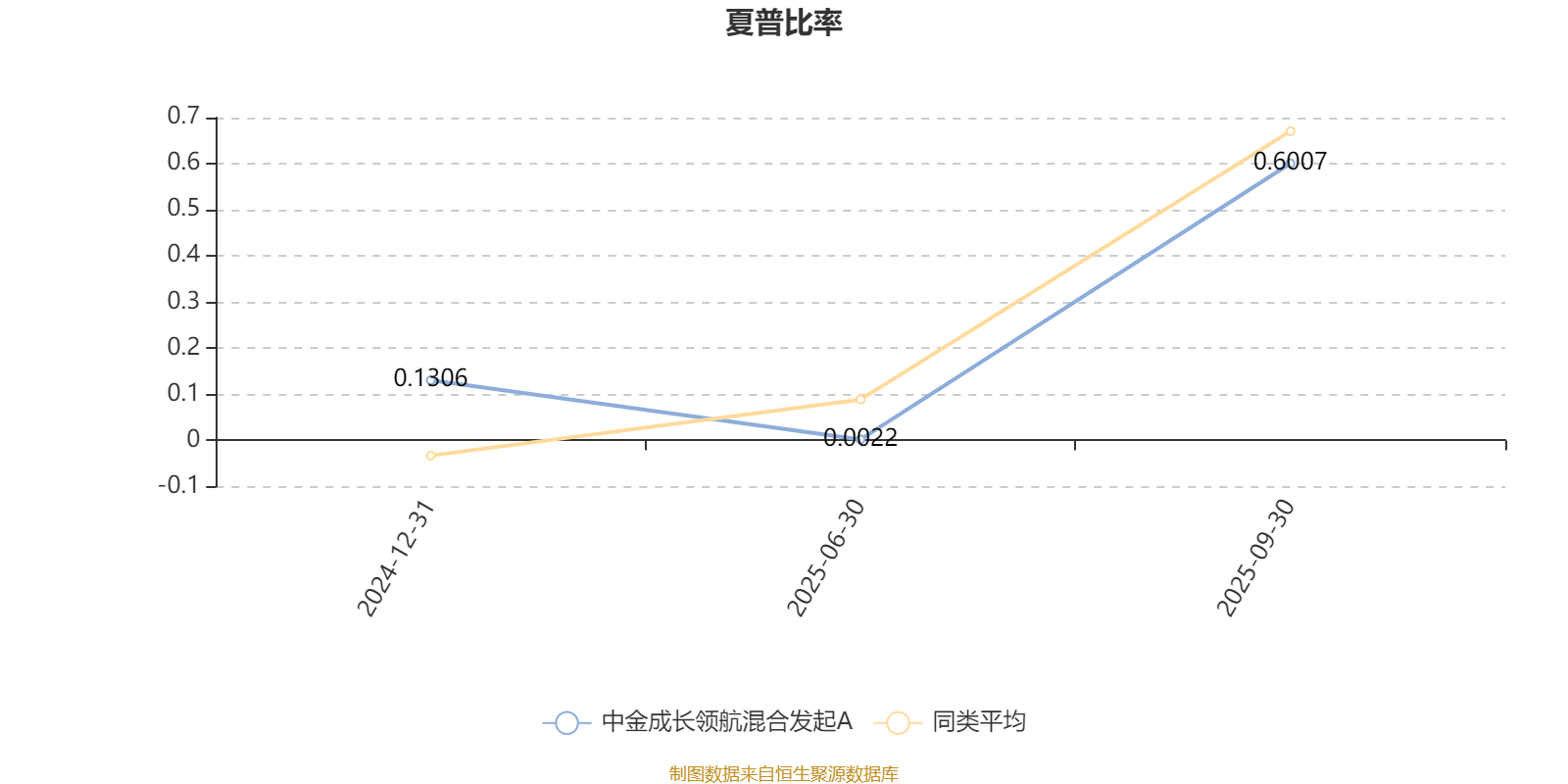

截至9月30日,基金成立以来夏普比率为0.2015。

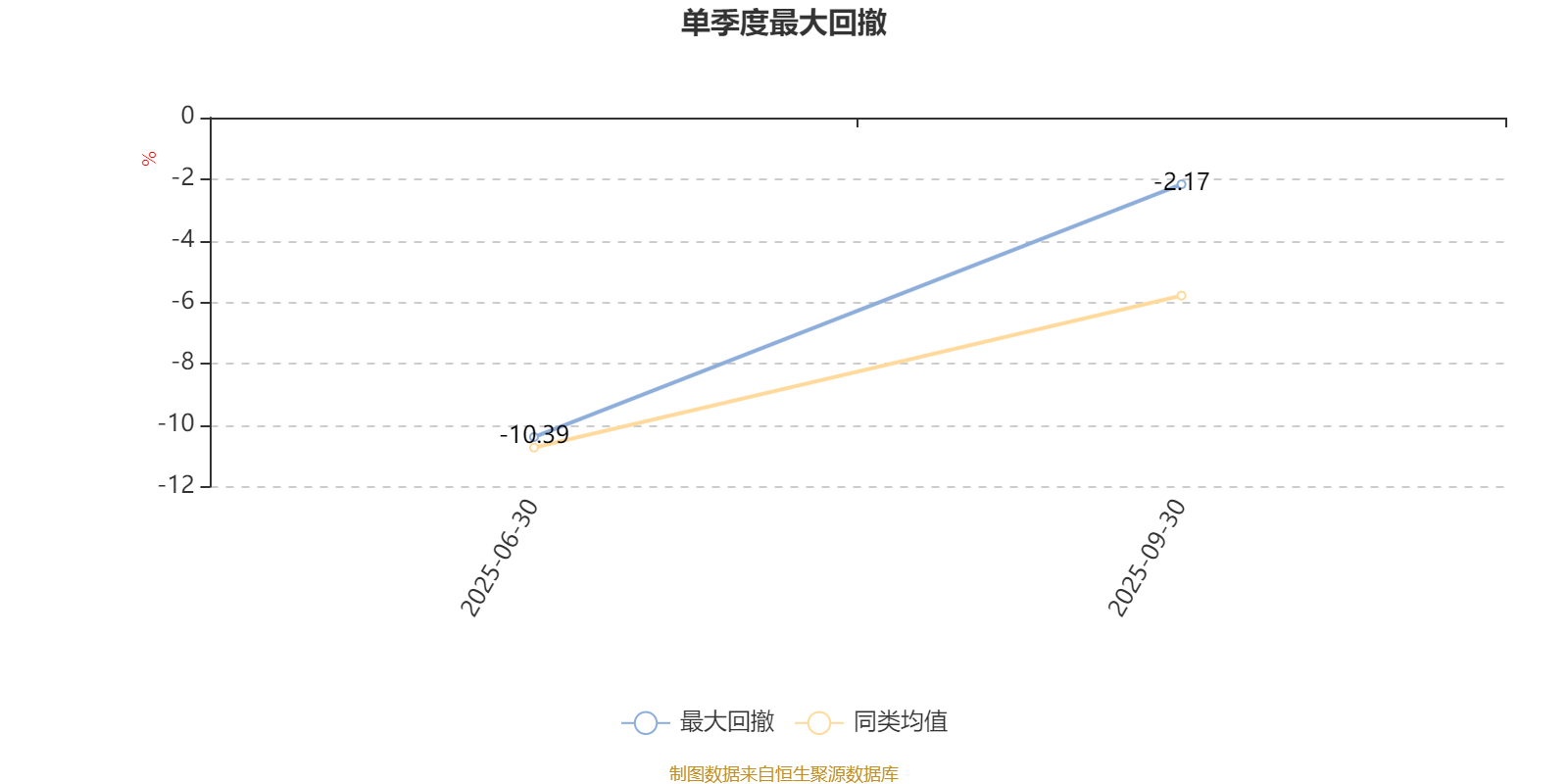

截至10月28日,基金成立以来最大回撤为10.39%。单季度最大回撤出现在2025年二季度,为10.39%。

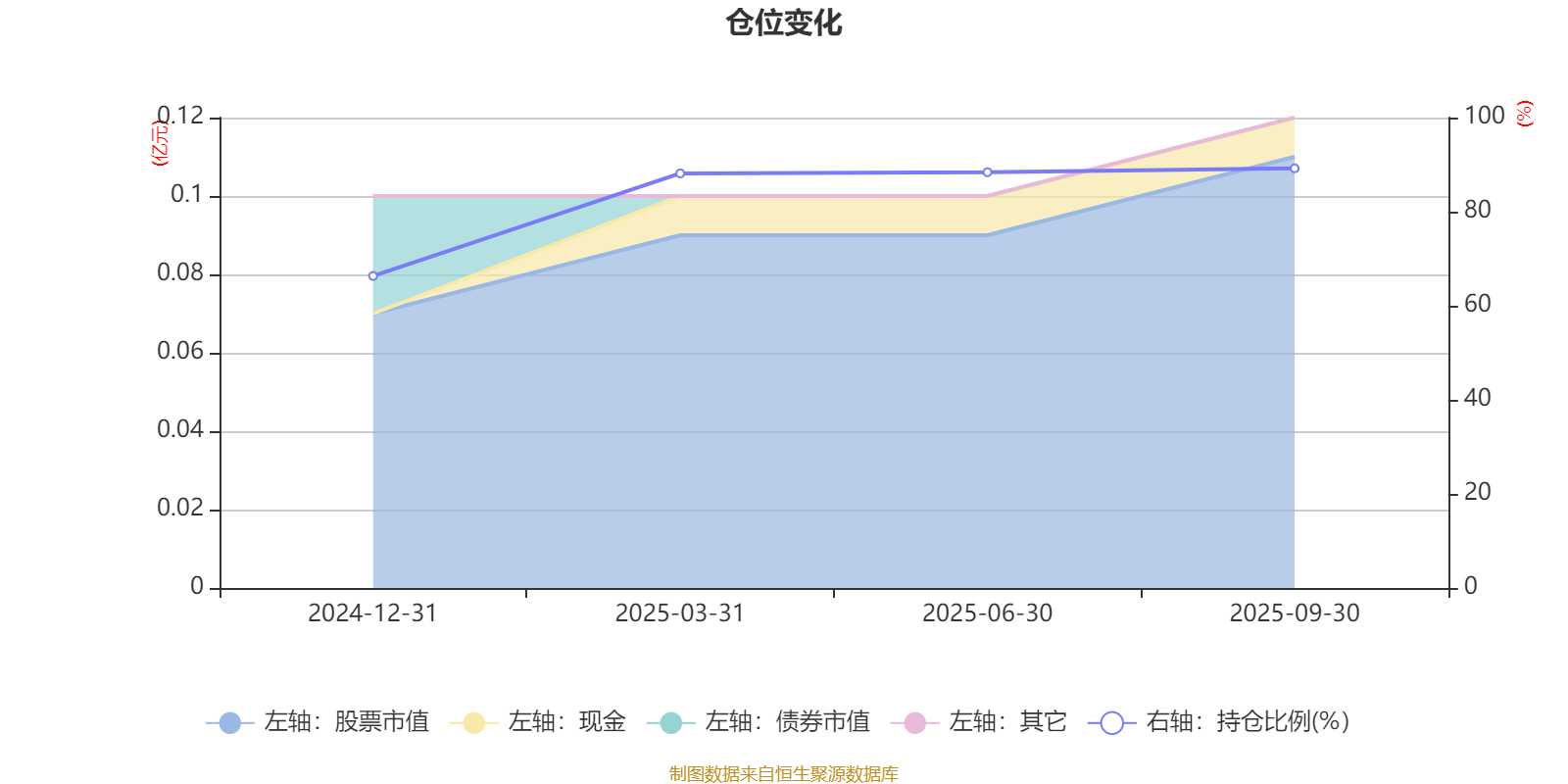

据定期报告数据统计,成立以来平均股票仓位为83.02%,同类平均为83.73%。2025年三季度末基金达到89.22%的最高仓位,2024年末最低,为66.33%。

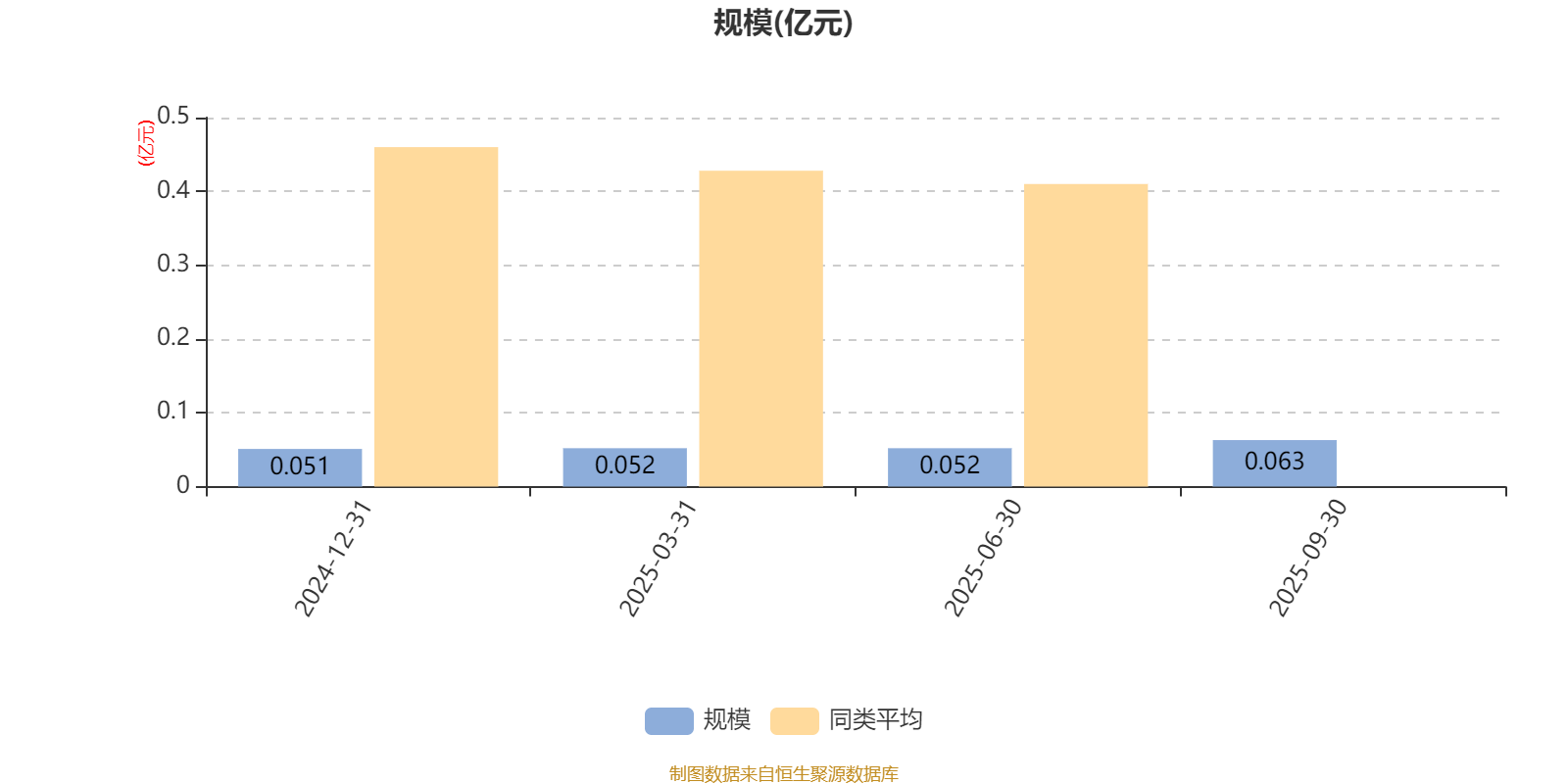

截至2025年三季度末,基金规模为631.06万元。

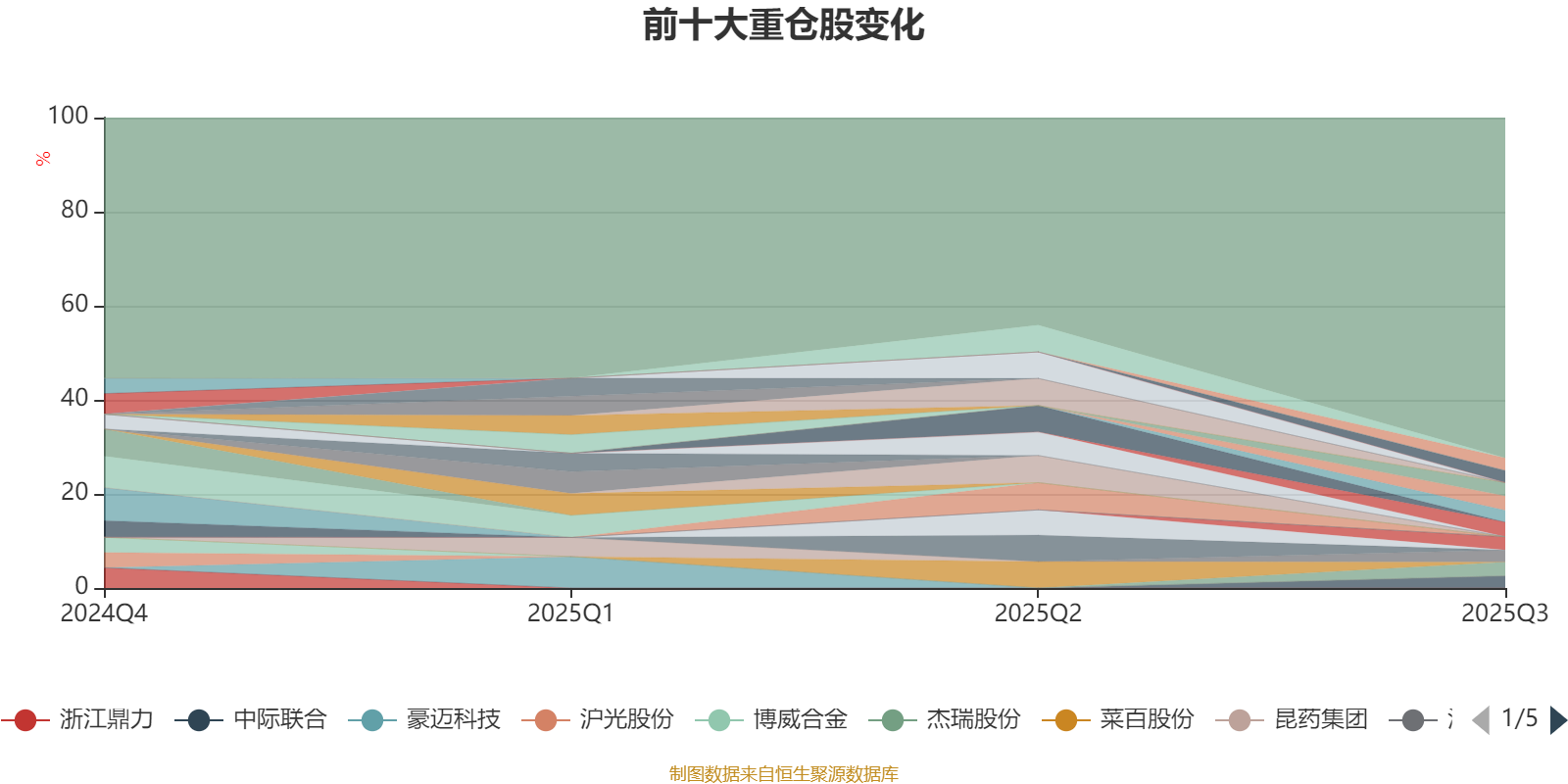

截至2025年三季度末,基金十大重仓股分别是新华保险、金风科技、杰瑞股份、福耀玻璃、海尔智家、同和药业、中际联合、华新水泥、藏格矿业、江阴银行。

核校:孙萍