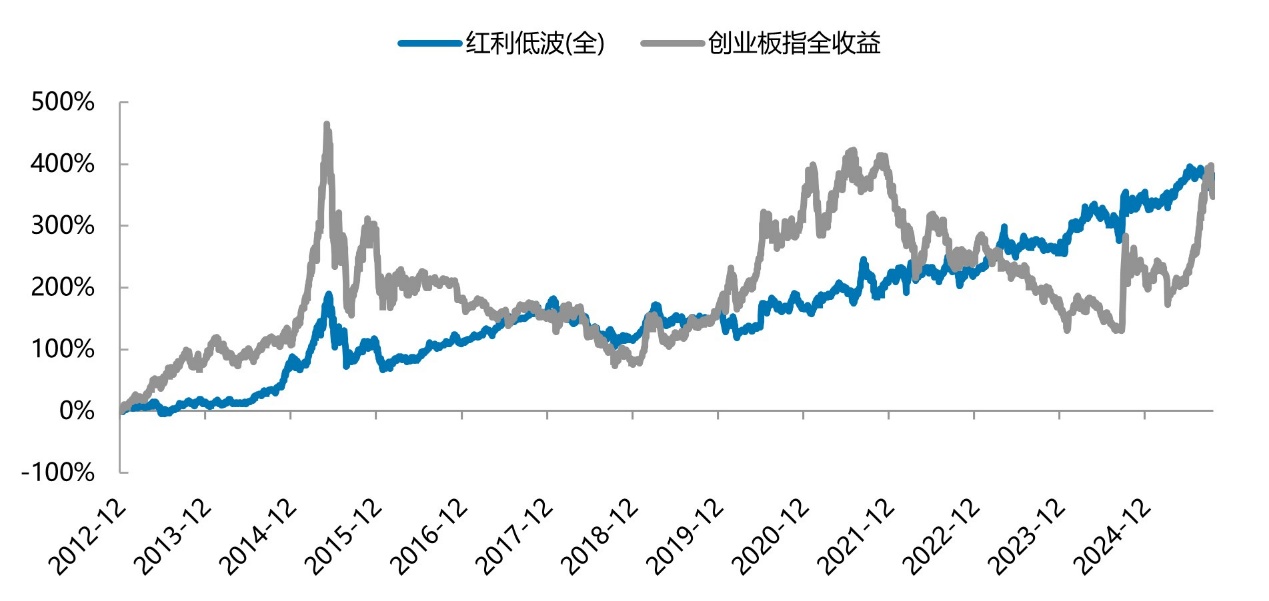

2013年初,如果你将目光投向A股市场的两大风格赛道——一边是被视为“老成持重”的红利低波指数,另一边是被誉为“新经济引擎”的创业板指,恐怕很难想象,它们在经历了中国经济转型、市场牛熊更迭、科技浪潮席卷的十三年后,会在2025年9月的某个平淡交易日,悄然交汇于同一收益水平线上。

图:红利低波指数与创业板指的长期累计收益比较(全收益)

数据来源:wind,截至2025年10月21日

这不是一句轻描淡写的统计结果,而是一个关于投资认知的隐喻,一场真实发生在你我身边的“龟兔赛跑”。

一、被低估的“慢”:红利资产为何总被遗忘在角落?

在多数人的心智图谱中,红利投资总带着几分“暮气”。它的成份股常被冠以“煤电油运”的标签,被认为是增速见顶、缺乏想象空间的传统企业。它们不讲述改变世界的故事,不描绘百倍增长的蓝图,只有按部就班的经营、稳定可持续的分红,以及一眼望得到头的业务模式。

于是,在舆论场中,红利成了那个“沉默的配角”。当市场被情绪点燃,当成长股带着AI、人形机器人、固态电池的叙事冲锋陷阵,红利总是被遗忘在角落。它的“慢”,被误读为“停滞”;它的稳定,被曲解为“平庸”。

但很少有人意识到:这种“慢”,恰恰是它在长跑中不掉队的根基,以红利指数的编制运作来看,根基体现在三大特征:

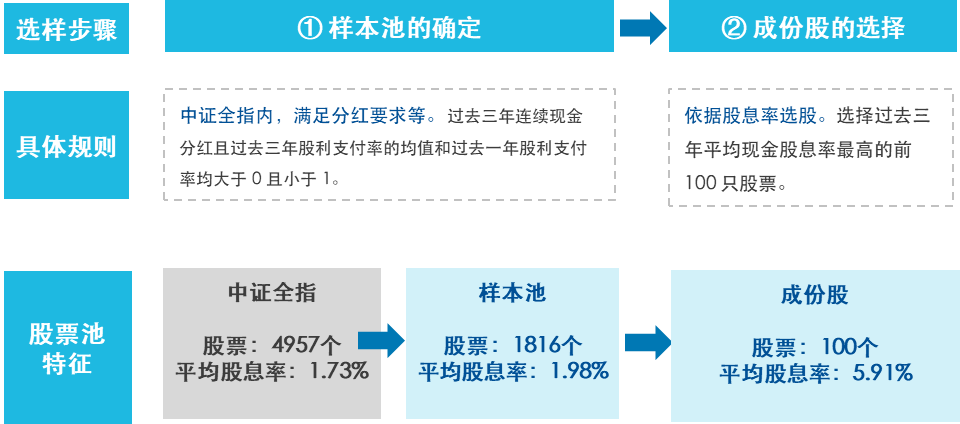

用纪律对抗情绪:红利指数的编制规则,本质上是一套系统化的价值筛选机制——注重持续分红能力(要求3年连续现金分红)、强调估值安全边际(根据股息率排序选股),而这一点,本身在A股就具备稀缺性,仅用过去3年连续现金分红这一条件,就可以剔除A股约2/3的公司。

分红为锚,重塑复利逻辑:每一笔分红,都是真金现金的回报。而当这些分红被再次投入,就成为“复利”的新起点。时间越久,复利的雪球越大,而这一切,都会让时间站在投资者的一边。

无畏波动,悄然前行:受底层资产相对稳定的竞争格局、经营情况影响,红利资产往往没有暴涨暴跌的刺激,却也很少经历腰斩之痛。红利资产的走势,或许更类似绵长的小溪,不为短期噪音所扰,也不因风格轮动而偏离轨道。

图:中证红利指数2024年12月选样时的核心步骤

数据来源:wind,截至2024年12月31日

二、被高估的“快”:成长投资的陷阱,不在于方向,而在于人心

反观成长投资,它从不缺少光环。从移动互联网到新能源,从元宇宙到人工智能,每一轮技术革命都催生一批明星公司,也点燃无数人的财富梦想。成长股的投资故事永远激动人心,它们的“快”,代表着时代的前沿、资本的追捧、以及民众的期待。

但“快”的另一面,是难以驾驭的波动,是叙事频繁切换的焦虑,更是人性在极端行情下的放大镜。

你追得上风口,却未必抓得住结局:成长股的主线常常在改变,个股的竞争格局可能因一次技术路线变革而彻底颠覆。今天的领军者,明天或许已被淘汰。高增长伴随高风险,高预期也意味着高不确定性。

你看对趋势,却未必熬得过波动:即便选中了最终上涨十倍的股票,过程中也可能经历“翻倍→腰斩→再翻倍”的剧烈震荡。而当账户资产大幅回撤时,恐惧、怀疑、焦虑会不断侵蚀你的判断。大多数投资者,都在情绪的漩涡中提前下车。

你听懂了故事,却未必算得准估值:成长股的定价往往依赖遥远的未来现金流,估值弹性极大。一旦市场情绪转冷,或业绩不及预期,股价的调整往往又快又狠。

民间那句流传甚广的话,点破了关键:

“一年翻十倍的投资者比比皆是,三年翻一倍的投资者凤毛麟角。”

这不是偶然,而是高波动环境下人性弱点的真实写照。

三、红利的本质:以“慢”为守,以“稳为进”

回过头看,为什么红利策略能在长期跑出令人意外的成绩?

答案不在于它比成长“更好”,在此也并非想去判断哪一类投资风格更好,投资工具本身都是中性的,关键看是否匹配投资者自身,红利在于它提供了一种比较适合普通人的投资范式:

它不依赖巧妙的预判,而是依靠系统的纪律;

不追求一夜暴富,而是注重每一步的稳健;

不挑战人性的弱点,而是利用时间的复利。

当市场热衷于追逐“快钱”、沉迷于“十倍股”传说时,红利投资始终在做一件事:在低估时买入优质现金流资产,在高估时冷静退出,并将分红持续再投资——周而复始,不言不语,却步步为营。

这种“慢”,不是被动等待,而是主动选择;不是缺乏进取,而是理性坚守。

四、你愿意做流星,还是恒星?

这场持续十三年之久的“龟兔赛跑”,并没有绝对的输赢。成长投资仍是发现时代机遇的重要方式,而红利投资则是守护财富底层的压舱石。

但如果你是一名追求长期稳健回报的普通投资者,不妨认真思考:你是否具备捕捉产业变迁的能力?能否承受账户大幅波动的压力?能否在市场的狂热与恐慌中保持冷静?

如果答案是否定的,那么红利策略所提供的“慢”,或许正是你所需要的那种“快”——它快在复利的累积,快在风险的控制,快在心态的平和。

市场永远不缺少流星般的财富故事,但真正能穿越牛熊、实现长期增值的,往往是恒星式的资产。

慢,不是缺陷,而是一种智慧;

快,不是目标,而是一种结果。

在这场没有终点的投资长跑中,你选择做流星,还是恒星?