9月以来,黄金市场加速上行,屡次成为市场焦点。10月17日,伦敦金价突破4300美元/盎司,创下历史新高,年内累计涨幅超过60%,成为今年全球表现最亮眼的大类资产之一。然而,近期金价波动显著加剧,多个交易日出现大幅震荡,让不少投资者感到迷茫。

这种急涨急跌的行情背后,究竟是哪些因素在推动?黄金的长期投资逻辑是否已经改变?当下投资者又该如何布局?

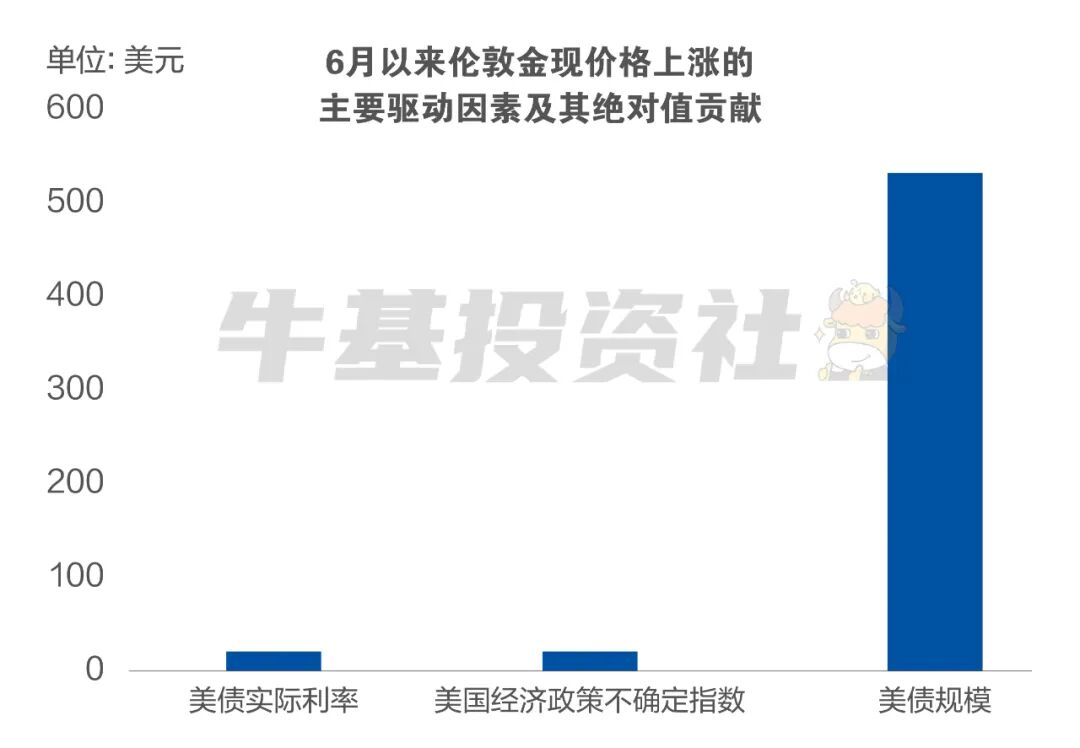

首先,近期金价上涨主要由三重因素共同推动:

一是,全球对美元信用体系的担忧加深。美国财政赤字高企,赤字已突破37万亿美元,占GDP比重突破二战后的历史峰值。政府停摆风险暴露,加剧市场对美元信用基础的担忧。

二是,贸易摩擦升温推升避险情绪。特朗普政府再次举起关税大棒,中美贸易关系趋紧,地缘政治不确定性增强,黄金作为传统避险资产吸引力上升。

三是,全球央行重回宽松周期。美联储9月宣布年内首次降息,10月市场预期再次降息的概率高达九成以上。与此同时,欧、日、英等主要央行也同步释放鸽派信号,共同为金价上涨提供流动性支撑。

资料来源:广发基金,截至2025年10月17日

短期震荡难免,长期上涨逻辑未改

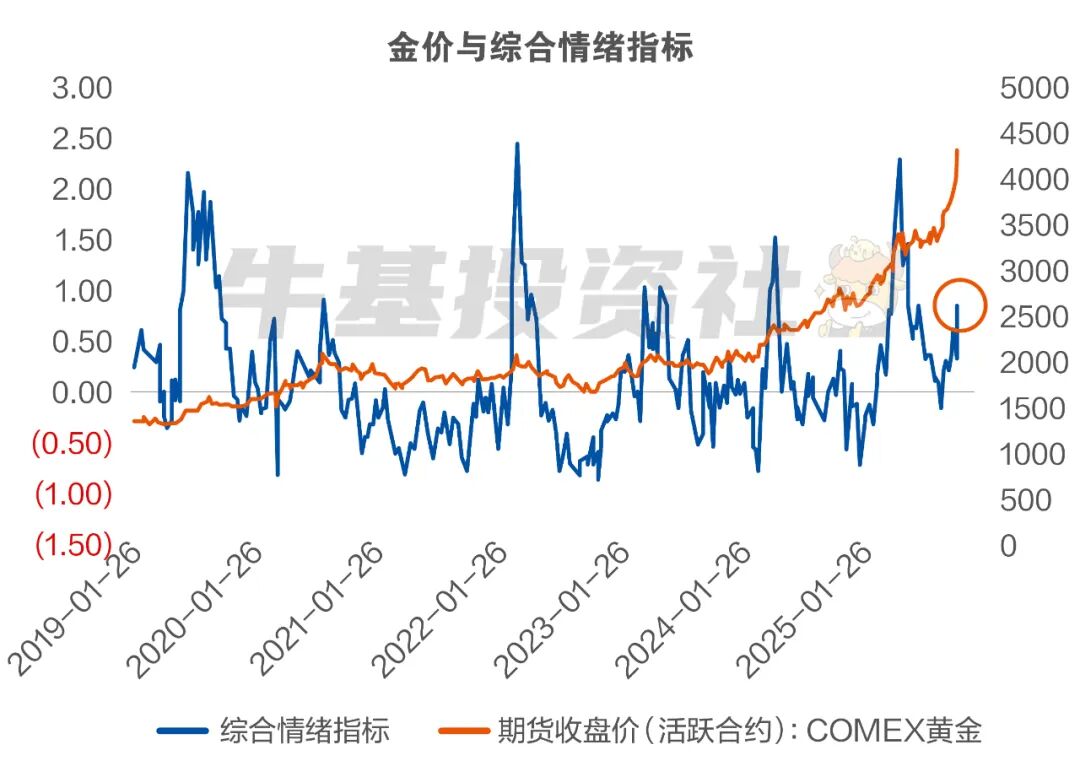

从技术面看,金价或已进入高位震荡阶段。短期情绪指标显示市场情绪偏热,甚至触发“过热”阈值,预示着波动可能进一步放大。

数据来源:wind,截至2025年10月17日

部分支撑前期涨势的短期因素正在出现反转,例如中美摩擦有所缓和、美国银行信用风险担忧缓解、欧洲政治局势暂稳等。若未来美国财政僵局破解、美元利率反弹或地缘风险降温,金价仍可能面临剧烈波动。

然而,长期来看,黄金作为替代美债的储备资产,其核心逻辑并未改变。全球央行仍在持续增持黄金。据世界黄金协会发布的《2025年全球央行黄金储备调查》,95%的受访央行预计未来12个月将继续增持。2025年9月,全球黄金ETF实现净流入145.6吨,总持仓量升至3837.7吨,规模仅次于2022年3月与2020年疫情期间的购金高峰。

以史为鉴,对比历史三轮黄金长牛的涨幅,1970—1979年黄金涨幅超10倍,2001—2011年涨幅超5倍,而本轮自2019年启动的行情至今涨幅超2倍,从周期角度看,未来或仍有想象空间。

数据来源:wind,截至2025年10月21日,金价的过往表现不代表未来,市场有风险,投资需谨慎

另外,多家主流金融机构对金价前景也保持乐观:

逢低布局,把握黄金投资机会

对普通投资者而言,当前参与黄金市场应着眼于战略配置,而非短期投机。桥水基金创始人达利欧曾指出,从战略资产配置角度,组合中约15%的比例配置黄金是合理的。这意味着应将其视为资产中的“压舱石”,用于对冲货币信用风险与地缘不确定性,而非追求短期价差。

在工具选择上,普通投资者可优先考虑黄金类基金,这类产品流动性好、门槛低,是便捷参与金市的方式。实物黄金虽具安全感,但存储成本高、流动性较弱,适合有条件持有的投资者。黄金期货与期权杠杆高、风险大,仅适合具备专业知识的投资者,不适合普通个人投资者。(文章来源:广发基金)