一、风格极致分化的本质与信号

市场风格极致分化通常是资金高度集中追逐特定板块的结果。这种分化往往呈现几个特征:特定风格/行业类公司涨幅巨大,而较多股票滞涨甚至下跌;成长与价值风格收益差达到历史极端水平。

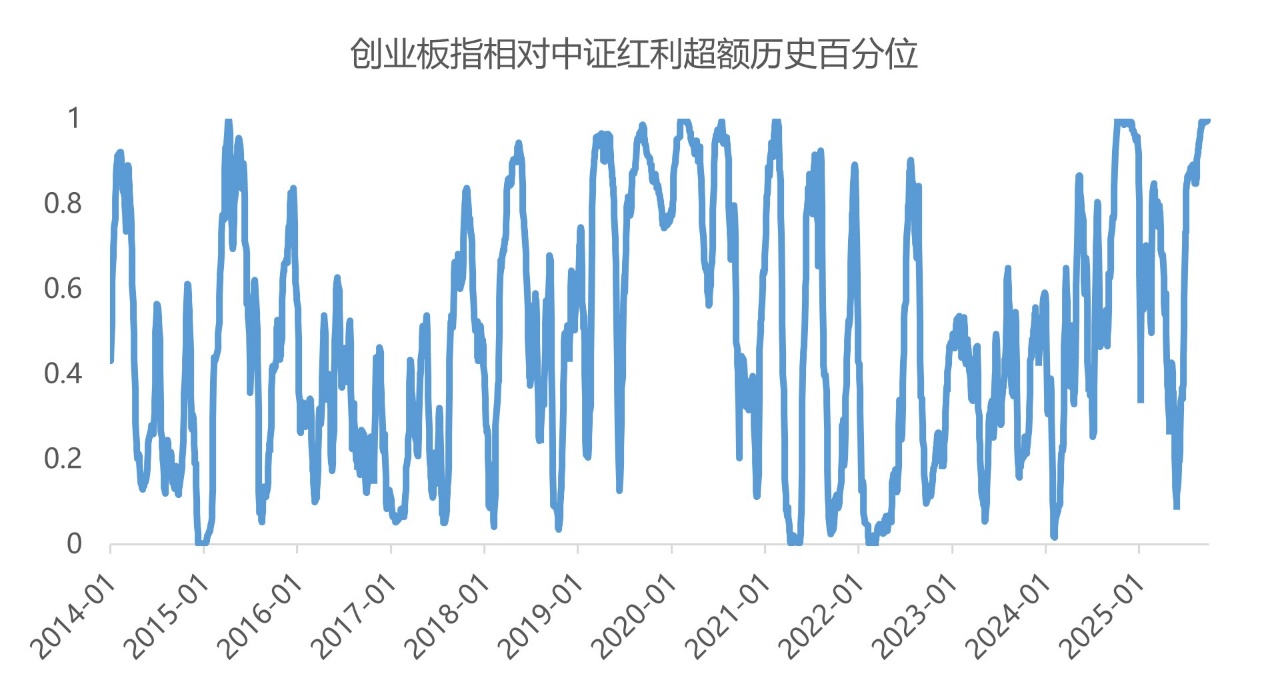

从历史数据看,当创业板指与中证红利的3个月收益差达到历史90%以上分位时,往往标志着风格分化已处于极端状态。当前这两者的收益差处于历史99.6%分位,接近历史最高水平,表明当前市场分化程度已经相对极致。

二、均值回归的历史规律

历史表明,A股市场风格极致分化后往往会出现均值回归现象,后续行情大概率会扩散或出现板块轮动。

数据来源:Wind,2014.01.01–2025.10.10

典型历史案例:

2015年风格切换:在2014年四季度价值风格领先达到极端位置后,2015年出现风格逆转。2015年1月至5月,创业板指涨141.03%,中证红利仅涨56.65%,实现了明显的风格回归。

2017年蓝筹股崛起:在经过2015-2016年小盘股占优后,2017年市场风格转向大盘蓝筹股。中证红利当年上涨21.34%,而创业板指下跌10.07%,价值风格明显占优。

2020年疫后复苏:2020年新冠疫情后,随着宽松政策出台和经济复苏,成长风格跑赢价值风格。2021年2月至2022年4月,中证红利涨18.21%,而创业板指跌25.56%,实现了风格再平衡。

三、当前市场环境分析与策略复盘

极端估值分化:如前所述,当前创业板指与中证红利的收益差处于历史99.6%分位,接近历史最高水平,表明分化程度已经相当极端。

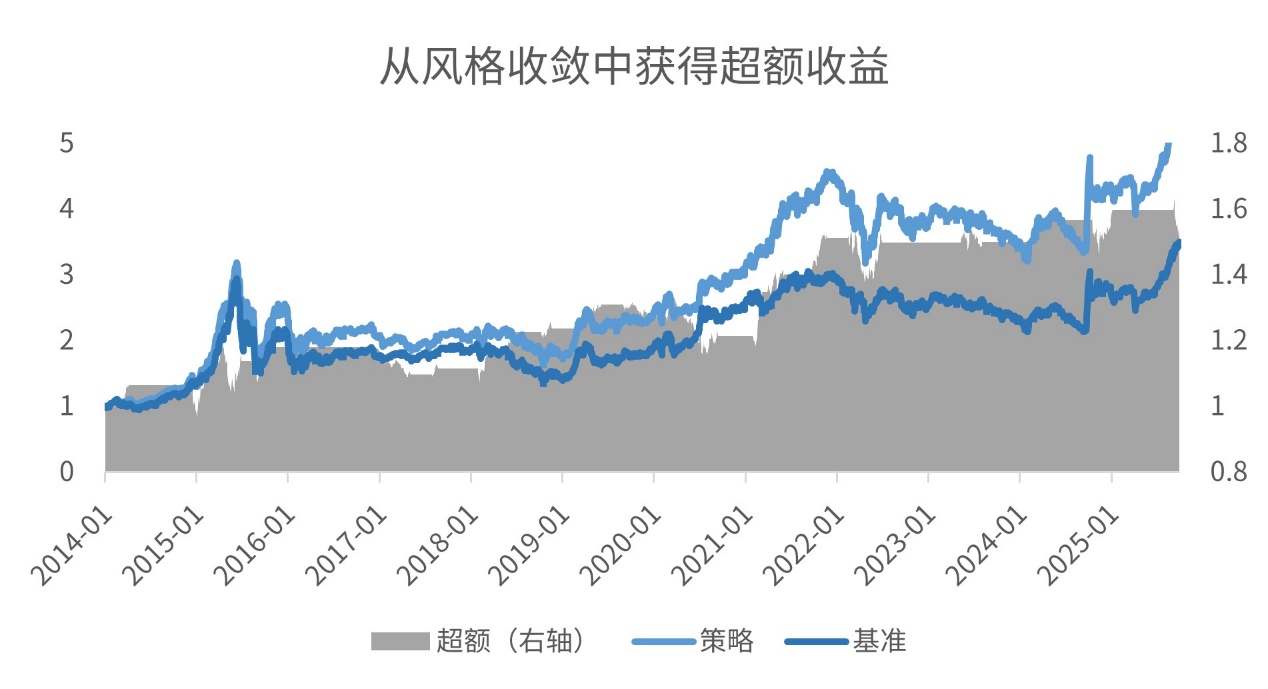

如果根据风格的分化程度设计交易策略,当风格分歧达90%或10%分位(历史极值)时,全仓配置创业板指与中证红利中相对欠涨指数;待收益分歧回落至50%分位(历史中枢),再重新等权配置两指数。实测下来,2014年至今,该策略胜率可达78.9%,年化超额收益4.44%,信息比率0.60(基准为始终等权配置两个指数)。

数据来源:Wind,2014.01.01–2025.10.10

在回测期内,策略单独配置创业板指11次,胜率81.8%,平均每次产生2.85%的超额收益;单独配置中证红利8次,胜率75%,平均每次产生3.53%的超额收益,该策略一定程度提示,根据风格的分化去做投资结构上的调整,或能帮助投资者把握风格平衡机会,获取超额收益。

当前,模型指向结构更多配置中证红利。

总结:

综合来看,当前市场风格分化程度较高,波动加大,红利板块相对成长而言体现出较强的防守属性和相对低的估值,未来风格大概率出现均值回归现象。对于投资者而言,当下关注红利类指数,或许能在控制风险的同时,把握市场风格转换带来的投资机会,为自己的投资组合争取更稳健的收益。