近期创新药板块的调整让不少投资者心生疑虑:产业基本面趋势是否已然转向?

从产业趋势上看,创新药产业向上趋势远未终结,当前或是行业发展进程中的短暂休整。近期创新药板块的调整,更多是源于前期利好已被市场消化,叠加8月以来重磅BD交易稀缺引发止盈压力、地缘政治传闻引发对海外依赖型板块的避险抛售,而非产业趋势的逆转。展望第四季度,创新药板块基本面支撑可能持续强化,且正在迎来多重密集催化,产业发展动能有望进一步释放。

一、产业逻辑质变:从“认可个别公司”到“国别级认可”

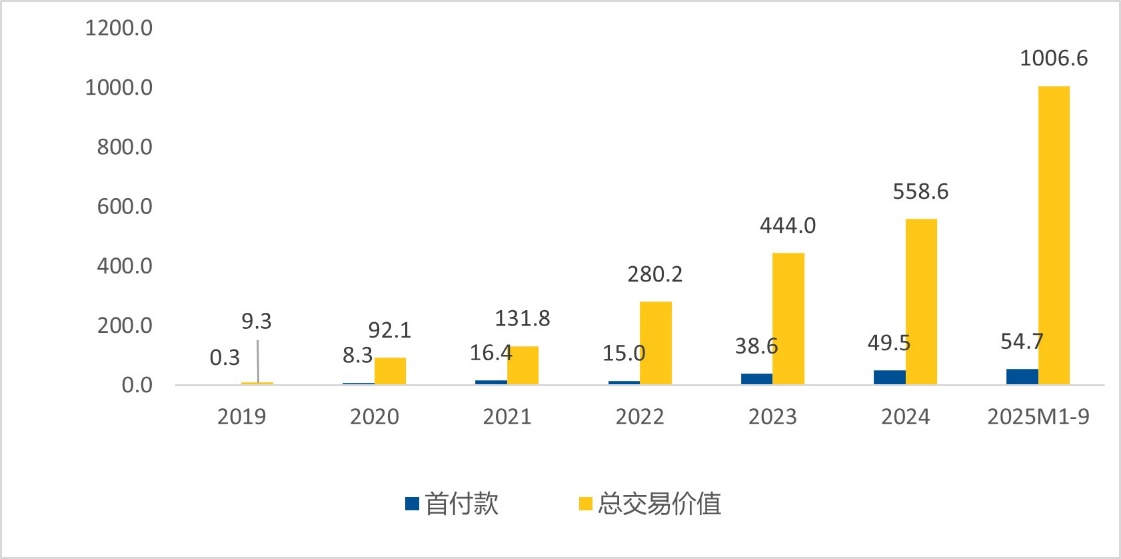

判断行情持续性的核心,在于产业底层逻辑是否改变。一个根本性的质变正在发生:从BD金额迅猛增长看,海外大型跨国药企对中国创新药的态度,已经从“自下而上选个股”的认可,转向了“自上而下国别级认可”的战略重视。

过去,海外巨头或许只认可中国个别公司的某项技术。但今年以来,中国创新药BD授权热度空前。这背后,是跨国药企面临巨大的“专利断崖”压力,内部研发效率不及预期,而中国已成为全球创新药研发仅次于美国的供应方。加快从中国采购创新药专利,已成为其填补管线、维持竞争力的“绕不开的路径”。

从历史规律看,一旦形成对某一区域创新能力的集中认可,相关的License-out交易潮通常会持续1.5-2年。目前,国内仍有大量优质创新药品种的专利交易尚未落地,当前的节奏放缓只是产业长周期中的一个小波澜,趋势可能远未终结。

图:2019年至今中国创新药BD交易迅猛增长

数据来源:insight,截至2025年9月30日

二、Q4催化密集:学术、BD与政策三箭齐发

行情需要“点火器”,而第四季度恰恰是催化剂的“高发期”。

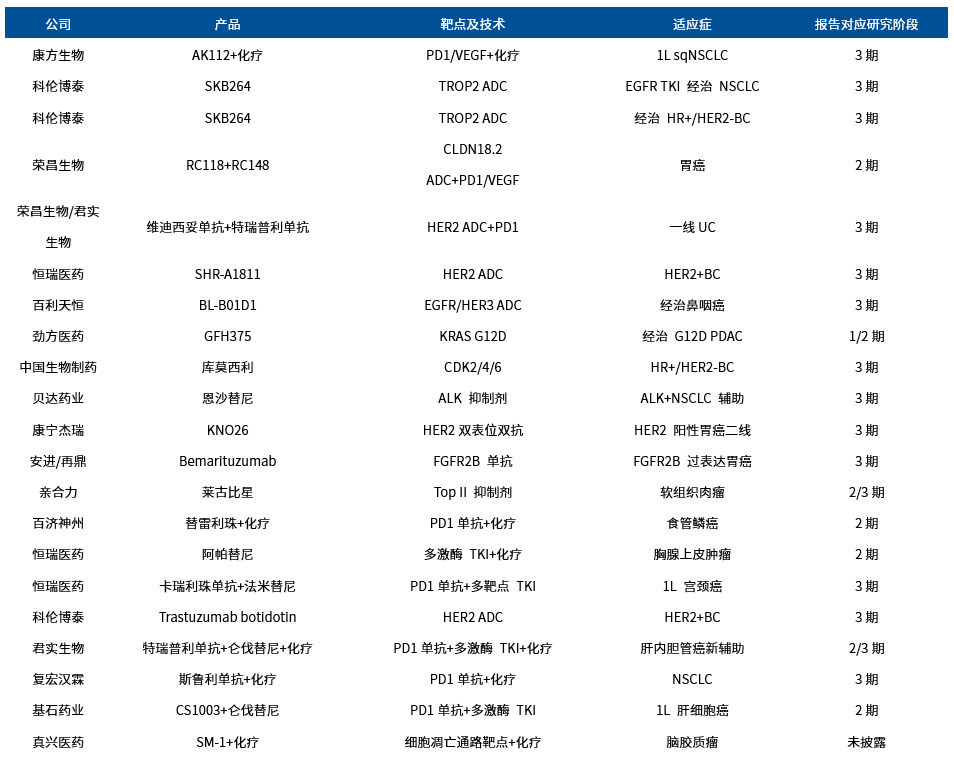

学术会议集中亮相,数据读出提振信心:10月17日-21日的欧洲肿瘤内科学会大会,以及12月的美国血液学会年会和圣安东尼奥乳腺癌大会,是全球顶级的学术舞台。中国的创新药企,如康方生物、科伦博泰、荣昌生物等(以上仅为个股相关信息的客观陈述,不涉及任何投资推荐),其核心品种已入选ESMO的LBA,这本身就是国际顶级学术界对其研发实力的最高认可。这些会议上集中读出的最新临床数据,一旦超预期,将有望提振市场对创新药板块的信心。

BD交易进入传统旺季,潜在惊喜不断:根据insight 数据来看,历史上10-11月是传统的BD交易高频期,通常海外药企为在圣诞假期前完成年度采购计划,交易活动会显著活跃。目前行业已有多个潜力品种处于谈判期,10月8日诺诚健华1亿美元首付的重磅交易更是打响了Q4的BD行情第一枪(以上仅为个股相关信息的客观陈述,不涉及任何投资推荐)。

国内政策窗口期,预期稳定向好:第四季度也是国内医保目录调整的关键时期。政策对真创新的支持方向明确,结构性格局持续优化。稳定的政策预期为创新药的放量与商业化提供了温床。

表:2025 ESMO会议国产创新药LBA标题

数据来源:ESMO官网

三、外部环境赋能:降息周期

除了产业内生动力,降息周期的重启也正为创新药板块赋能。

海外降息周期开启,估值与融资双受益:创新药是典型的“盈利在远端”行业,对利率极度敏感。美联储已开启降息周期,贴现率的下降将直接提升创新药企业的远期估值。同时,融资环境的改善将显著减轻Biotech公司的经营压力,使其能更专注于研发,形成正向循环。

四、投资策略:借道ETF,布局确定性趋势

对于普通投资者而言,投资创新药个股面临诸多挑战,管线、临床、监管、BD等方面都需要专业的跟踪能力,投资者在信息获取上存在明显劣势,个股选择难度大。与其追逐单个“爆款”,不妨考虑用ETF编织一张覆盖产业龙头的网络。

当前,易方达指数产品线具备完善的医药产品矩阵,既包含能够表征A股、港股、美股市场医药资产整体表现的指数产品,也包含创新药、生物科技、医疗等核心赛道,为投资者关注医药行业提供体系化产品矩阵和综合解决方案。

易方达基金医药产品线布局