①在周一因哥伦布日假期休市一天后,美债收益率周二并未停下回落的脚步,10年期美债收益率盘中一度跌破4%关口;②对贸易紧张局势的担忧打击了市场风险偏好,而美联储主席鲍威尔的言论则表明美联储仍将继续降息。

在周一因哥伦布日假期休市一天后,美债收益率周二并未停下回落的脚步,10年期美债收益率盘中一度跌破4%关口,因对贸易紧张局势的担忧打击了市场风险偏好,而美联储主席鲍威尔的言论则表明美联储仍将继续降息。

行情数据显示,指标美国10年期美债收益率周二下挫2.5个基点,至4.028%,盘中一度跌至3.998%的9月17日以来最低点。

其他各期限美债收益率也集体走低,其中2年期美债收益率跌3.54个基点报3.489%,3年期美债收益率跌4.70个基点报3.486%,5年期美债收益率跌4.17个基点报3.606%,30年期美债收益率跌0.67个基点报4.629%。

上周五,美国总统特朗普发出的最新关税威胁,引发了全球市场的担忧,避险情绪的升温推动美债价格出现上涨。BMO资本市场策略师Ian Lyngen和Vail Hartman在提及周一哥伦布日假期时表示:“我们很难想象,这个因假期缩短的一周不会被贸易战的新闻头条所困扰。”

不过,他们在一份报告中也补充道,“虽然我们坚持认为这最终将成为债券看涨的支撑,但我们也意识到出口管制和额外关税可能会引发通胀。”

在消息面上,国际货币基金组织周二上调了2025年全球经济增长预期,称关税冲击和金融状况比预期温和,但IMF同时也警告称,若贸易战再度升级,全球产出可能大幅放缓。

在IMF报告发布后,美债收益率在盘中曾略有反弹。Bryn Mawr Trust固定收益主管Jim Barnes表示,“IMF的数据让市场认为,当前围绕政府停摆和贸易前景的悲观情绪可能会因美国经济预期上调而有所缓解。这是对事态发展的一种积极评价,市场刚刚扭转了我们在IMF报告发布前看到的一些与贸易有关的走势。”

不过,这一幕很快又随着鲍威尔隔夜略微鸽派的讲话而逆转。鲍威尔周二表示,决策者将“逐次会议”决定是否进一步降息,而且美联储可能已接近结束量化紧缩政策。鲍威尔在讲话中并未刻意打压市场普遍预期,即美联储可能在10月28日至29日的会议上再次降息。他表示,自上次会议决定降息以来,经济前景“并未发生太大变化”。

“鲍威尔的讲话比我预期的更加鸽派。他没有说什么突破性的话,但他确实比平时更强调了对就业市场放缓的担忧,”MAI Capital Management驻纽约首席市场策略师Chris Grisanti表示。

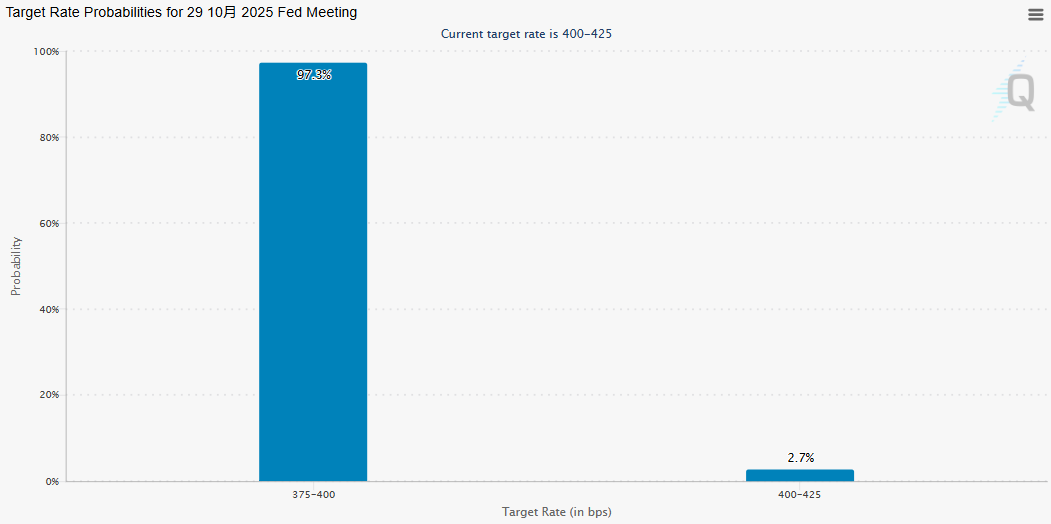

由于美国政府关门已进入第14天,美国市场近来一直在应对经济数据的空缺。而本周也是美联储10月议息会议噤声期前的最后一周。随着鲍威尔措辞偏于鸽派,目前市场对10月降息的押注无疑仍占据明显主流。

根据芝商所的FedWatch工具显示,市场基本已确信美联储将在本月底的政策会议上降息——降息25个基点的概率高达97%。

美债市场会挥别“4时代”吗?

而随着10年期美债收益率盘中短暂跌穿4%关口,一些债市交易员也不免正再度心生遐想:这是否会是美债市场即将挥别“4时代”的征兆?

摩根士丹利分析师团队在上周发布的一份报告中曾预计,10年期美国国债收益率高于4%的时代正接近尾声。投资者应当坦然接受并告别基准10年期美债收益率的“4字头时代”。

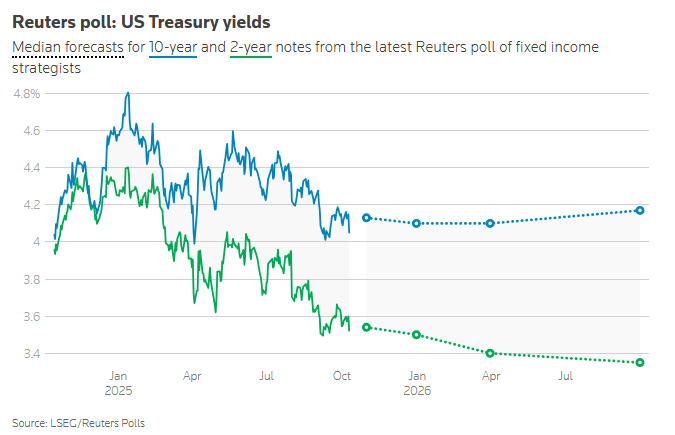

不过,对于这种看法,市场上显然依旧有不少反对的声音。业内媒体上周对75名债券策略师进行的一份调查显示,受访者的预期中值认为10年期美债收益率三个月和六个月后将落在4.10%左右。预计一年后仍将升至4.17%。债券收益率与价格走势相反。

由于美国经济增长依然强劲,通胀率仍远高于美联储2%的目标,许多分析师表示,目前的政策限制性不足以证明到2026年的五次降息是合理的——目前这些降息预期已被计入利率期货。他们警告称,过早过多地放松政策可能会重新引发物价压力,并在劳动力市场开始疲软之际导致收益率飙升。

“我们预计长期收益率不会进一步大幅下跌,甚至根本不会下跌。即使美联储降息,10年期美债收益率仍能保持在4%以上,这主要是因为通胀持续存在且整体经济保持韧性,”嘉信理财金融研究中心固定收益策略师科林·马丁表示。

调查中值还显示,对利率更为敏感的两年期美国国债收益率预计到年底将大致维持在目前的3.47%水平,并在六个月内降至 3.40%,一年后降至3.35%。

如果实现,这将意味着收益率曲线逐渐变陡,10年期和2年期收益率之间的利差将从目前的约50个基点上升到2025年底的60个基点,一年后将达到82个基点,为2022年1月以来的最阔水平。