在资产配置充满争论的市场里,中证500指数正成为资金的主流选择。

2025年以来,A股市场结构性行情持续深化,中证500ETF产品悄然走俏,各路资金涌入。平安证券10月10日发布的研报指出,今年上半年,中央汇金等机构大幅增持中证500指数。Wind数据显示,截至2025年8月29日,全市场中证500ETF合计规模达到1763亿元,较2018年末增长313%。(资料来源:平安证券《市场参与主体资金流向变化研究(三):2025年上半年新动向》,2025/10/10)

作为中盘股的代表,中证500指数反映了中国新经济和中型上市公司的整体表现,行业分布更均衡,有助于平滑波动,同时切中科技创新和产业升级的核心阵地,兼具价值、创新和成长的属性。

近日,上证指数升破3900点后回落,市场波动明显。分析人士认为,在经济基本面保持平稳、A股增量资金持续流入、全球流动性宽松的大背景下,A股市场有望震荡上行,短期贸易摩擦难改A股向上趋势,市场风格将更趋均衡。

在市场震荡调整中,适度均衡配置的投资策略正成为关键手。值此之际,中证500指数ETF(认购代码:563753;交易代码:563750)从10月13日至10月17日发售。该基金是汇添富在宽基领域的又一重要产品,助力投资者把握“科技+周期”的投资机遇。

均衡配置之道

均衡配置,兼具价值、创新和成长属性,这是中证500指数的独特优势,也是震荡行情下的关键手。

中证500指数包含了A股市场剔除沪深300成分股及总市值前300名的股票后,市值排名靠前的500只股票,是中盘股的典型代表,市值集中在100亿元-400亿元兼具成长性和稳定性的中型公司,处于成熟到伟大的过程中。

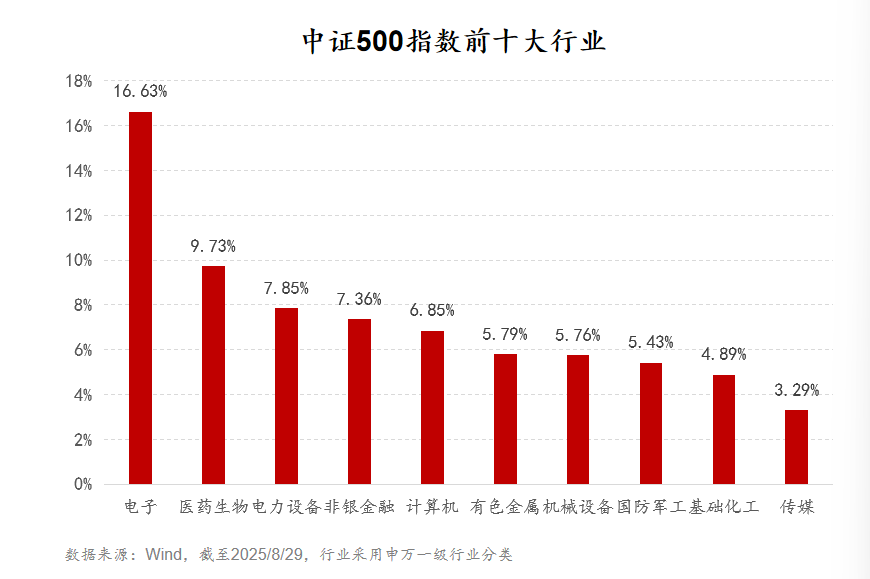

行业配置均衡,是中证500指数的特色与优势。中证500指数前十大行业中既包含电子(16.63%)、医药生物(9.73%)、电力设备(7.85%)、计算机(6.85%)等新经济行业,也囊括非银金融(7.36%)、有色金属(5.79%)、机械设备(5.76%)、基础化工(4.89%)等传统行业。(数据来源:Wind,截至2025/8/29,行业采用申万一级行业分类)

从成分股看,中证500指数汇聚了一批细分行业龙头。指数纳入企业大多是二级行业龙头,行业地位相对稳固,且专精特新企业含量近30%,都是有望成长为未来“新蓝筹”的小巨人。这些公司还多散布在芯片、创新药、电池、PCB、AI、光模块等众多热门赛道,盈利稳定和增长弹性都比较可期,兼具价值、创新和成长的属性。

传奇基金经理彼得·林奇曾说过:“投资就是要顺势而为!”

今年以来,科技成长成为A股的核心主线,“反内卷”政策推动的行业格局优化则是另一趋势,制造业的强势崛起同样也是A股趋势之一。这些正是中证500指数成分股的重点覆盖领域。

在业内看来,中证500指数是均衡投资的多面手,一方面,行业分布相对均衡,有助于平滑波动;另一方面,切中科技创新和产业升级的核心阵地,有望更好地捕捉创新驱动发展战略下新兴经济发展的红利。

资金涌入

兼具价值、创新和成长属性的中证500指数,不仅历史表现亮眼,今年也备受资金青睐。

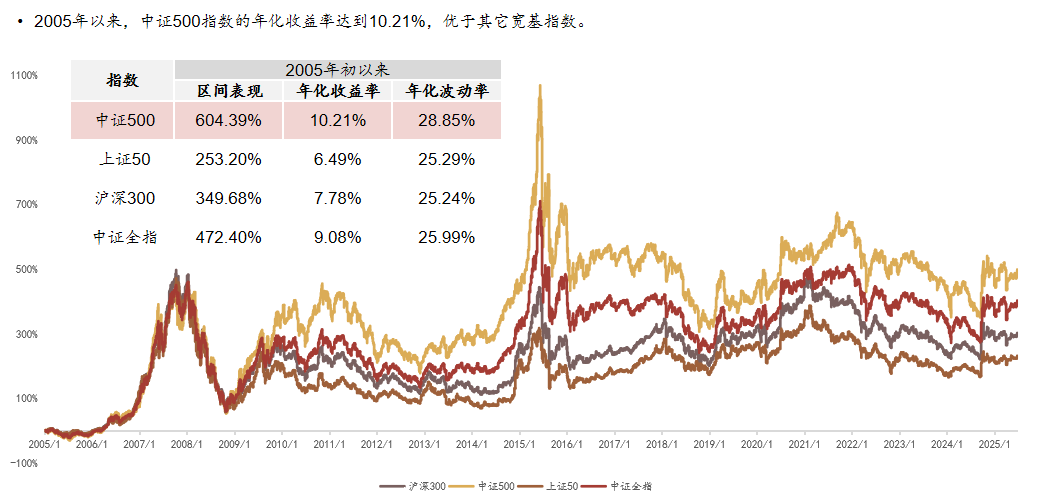

从历史表现来看,2005年以来,中证500上涨604.39%,年化收益率10.21%,从收益表现上看优于其它大盘宽基指数,波动性则略高于其他大盘宽基指数。

数据来源:Wind. 2005/1/1-2025/8/29。年化收益率=[(1+区间收益率)^(250/交易日天数)-1]*100%,指数历史年化收益率不是当年实际收益率。指数过往表现不代表其未来表现,也不代表相关基金未来表现。

在市场表现亮眼背后,中证500指数整体基本面逐步提升。

Wind数据显示,中证500的归母净利润TTM从2014年的1482亿元增长到2024年的4476亿元,增长近2倍。特别是进入2025年,仅2025上半年指数归母净利润就达到4896亿元,企业基本面较前一年大幅改善,盈利增速也得到快速提升。

股息率也稳步提升。近年来,中证500的股息率逐步提高,截至2025上半年股息率为1.65%,处于历史较高水平。在大力提升股东回报的时代背景下,未来仍值得期待。

不仅如此,中证500指数已完善“股指期货+ETF期权”体系,能够以ETF+衍生品相互配合开发投资策略。在多重利好叠加下,中证500指数吸引了各路资金涌入。平安证券最新发布的研报显示,今年上半年,中央汇金等机构大幅增持中证500ETF。

Wind数据显示,截至2025年8月29日,全市场中证500ETF的合计份额达到349亿份,较2018年末增长170%;合计规模达到1763亿元,较2018年末增长313%。

配置良机

展望2025年四季度,市场波动可能加大,市场风格将更趋均衡成为多家机构的共识。

多家券商分析显示,四季度A股可能延续向上趋势,但波动率或加大,整体在宽幅震荡中逐级抬升。从风格上看,四季度A股风格有望更加均衡,但科技成长板块仍被视为核心主线。

在此背景下,中证500指数的均衡特性将进一步凸显,也为配置中证500ETF创造了良好机会。

从外部流动性来看,今年9月,美联储降息25个基点,由此带来的全球流动性宽松,有助于为中国股市提供增量资金。招商证券在最新研报中指出,结合当前美国经济基本情况,2024年9月以来开启的这轮降息属于美联储进行的“预防式降息”,此次重启降息是开始而非结束。(资料来源:招商证券《攻势不改,新高在望——A股2025年10月观点及配置建议》,2025/10/8)

历史上,在利率下行、流动性宽松的宏观环境中,相较于沪深300代表的大盘蓝筹,中证500指数代表的中小盘表现往往更占优。

从国内政策来看,2024年以来政策推出速度快、力度大,从货币、财政、房地产和资本市场多个维度全面覆盖,对于扭转市场预期具有重要作用。尤其是现阶段,政策对资本市场的支持力度空前,鼓励中长期投资,保险资金入市,扩大长期投资试点范围,大力推动中长期资金入市。另一方面,2025年以来,中央层面多次对“反内卷”做出指示,这有望推动周期品行业上市公司中长期盈利修复。

多家券商认为,在宏观政策坚持“稳中求进”总基调、内外资金持续流入的背景下,市场整体趋势依然积极。招商证券策略观点认为,对目前市场处在行情第二阶段的判断没有发生变化,增量资金持续流入的态势没有发生变化,而指数上行速度放缓后,增量资金更加平稳,是驱动市场稳健上行的关键力量。公募私募融资余额均呈现净流入的态势,也使得市场风格更加均衡。(资料来源:招商证券《攻势不改,新高在望——A股2025年10月观点及配置建议》,2025/10/8)

A股市场经过上涨后,投资者常会面临“何时买”与“以什么价格买”的困惑。这里就需要看资产性价比和估值水平。从全球范围来看,中国资产(A股和港股)的估值性价比明显高于海外资产,随着政策落实,经济基本面改善带动企业盈利好转,A股的估值修复可期。

当前阶段,中证500指数估值水平仍处于适中水平,动态市盈率(PE-TTM)为33.33,位于指数上市以来62.88%分位点。(数据来源:Wind,统计区间为2007/1/19-2025/8/29)