今年前三季度,债市收益率呈现震荡上行的态势,多数信用债利差收窄,国债也呈现“熊陡”格局。在此背景下,债券基金的收益率整体并不理想,部分含权债基表现出色。纯债基金方面,区间净值收益率最高为5.5%。

进入四季度,随着关税扰动因素出现,宏观面的影响牵动人心,有分析指出,债市后续的投资策略更应该注重仓位和久期的控制。

纯债基金前三季度收益率均值低于1%

关于债市前三季度的估值曲线,业内不少投资人表示,已经呈现“熊陡”格局,这是因为利率债和国债均出现了不同程度的市场抛售,前者失去了本该拥有的宽信用利差,缺乏弹性;后者更是遭遇权益走强的资金分流。

具体来看,据国信证券统计,信用债收益率方面,今年前三季度,1年期国债、10年期国债、10年期国开债分别变动了30BP、20BP、30BP,3年AAA、3年AA+、3年AA和3年AA-分别变动了22BP、13BP、8BP和-25BP。信用利差方面,3年AAA、3年AA+、3年AA和3年AA-分别收窄了11BP、21BP、26BP和59BP。

国债方面,三季度“反内卷”政策推升通胀预期,权益走强压制债市,叠加基金费率新规与债基赎回,债市收益率整体上行;但在央行呵护资金面背景下,短端收益率较为平稳,债市呈现“熊陡”格局。

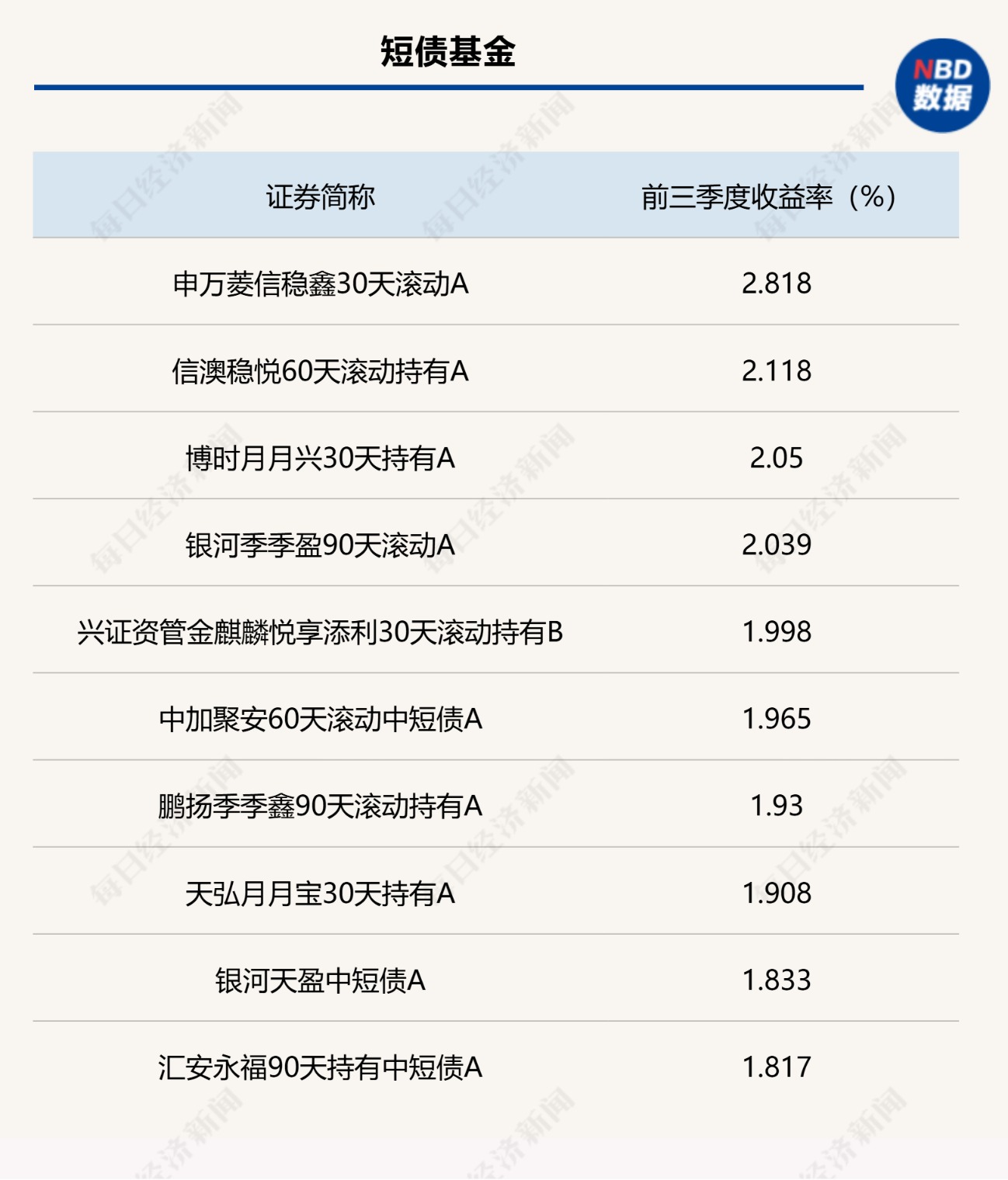

在此背景之下,纯债基金的收益率表现整体不佳,Wind统计显示,均值表现不过1%。中长期纯债基金中的国泰睿元一年定开表现出色,前三季度业绩达5.5%,也是所有纯债基金当中业绩最好的一只,短债基金的最高收益率仅录得2.82%,为申万菱信稳鑫30天滚动A。

有分析指出,年初央行为稳汇率暂停国债买卖并缩减公开市场投放,资金面收紧导致债市收益率整体上行,债市进入震荡下跌通道。而在前三个季度当中,权益市场的不断走强也在不断吸引债市资金,虽然低风偏的理财资金不会撤离债券市场,但围绕避险策略进行债券超配的机构逻辑在2025年前三季度明显式微了。

仓位及久期控制仍是四季度的策略重点

刚刚进入四季度,关税事件再次引发投资界关注,相关事件对债市震荡格局的影响是目前投资人对接下来投资策略调整的关键因素之一。

事实上,今年4月,关税冲击曾导致债市利率快速下行,那么此次事件能否打破近期债市的震荡格局?

国海证券研报指出,参考今年4月的市场表现,自4月2日特朗普宣布加征对等关税后,截至4月7日,10Y国债收益率快速下行16BP。若本轮冲击再度引发市场避险情绪,或将重现类似的交易机会,值得投资者关注。需要说明的是,此次关税事件作为短期的外部冲击,可能不会改变四季度债市交易的底层逻辑。

浙商证券固收研报称,本次行情或与4月行情“形似而神不似”,把握事件冲击后的调仓机会。展望下一阶段,短期债市迎来相对难得的回暖时机,或应把握切券调仓机会,将配置交易重心由30年国债逐步向10年国债转移。权益牛市的大趋势或不会就此终结,若后续开盘出现较大幅度调整,或意味着更具性价比的配置点位。

诺安基金分析指出,当前阶段经济内生动能不强,关税扰动可能再起波澜,或引发宏观叙事发生新的变化,十月处于观察窗口期,债券利率对前期风险偏好提升、物价改善预期、公募费率新规已进行部分定价,具备一定的赔率空间,后期落地后针对新的宏观叙事或具备博弈机会。策略上优选流动性债券资产进行交易操作,控制组合整体仓位和久期。

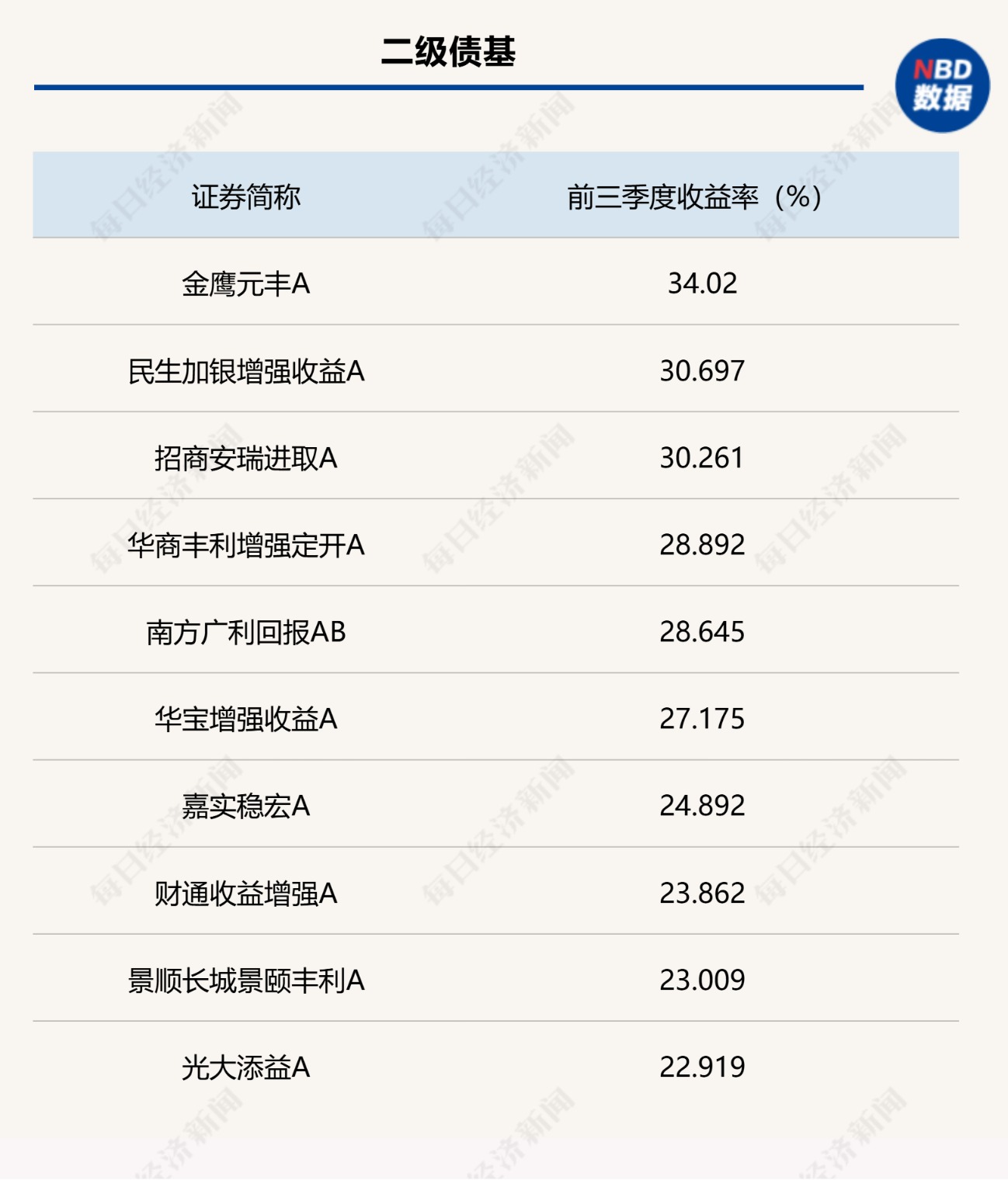

各类型公募债基前三季度头部产品业绩统计(来源:Wind)