一、市场行情回顾

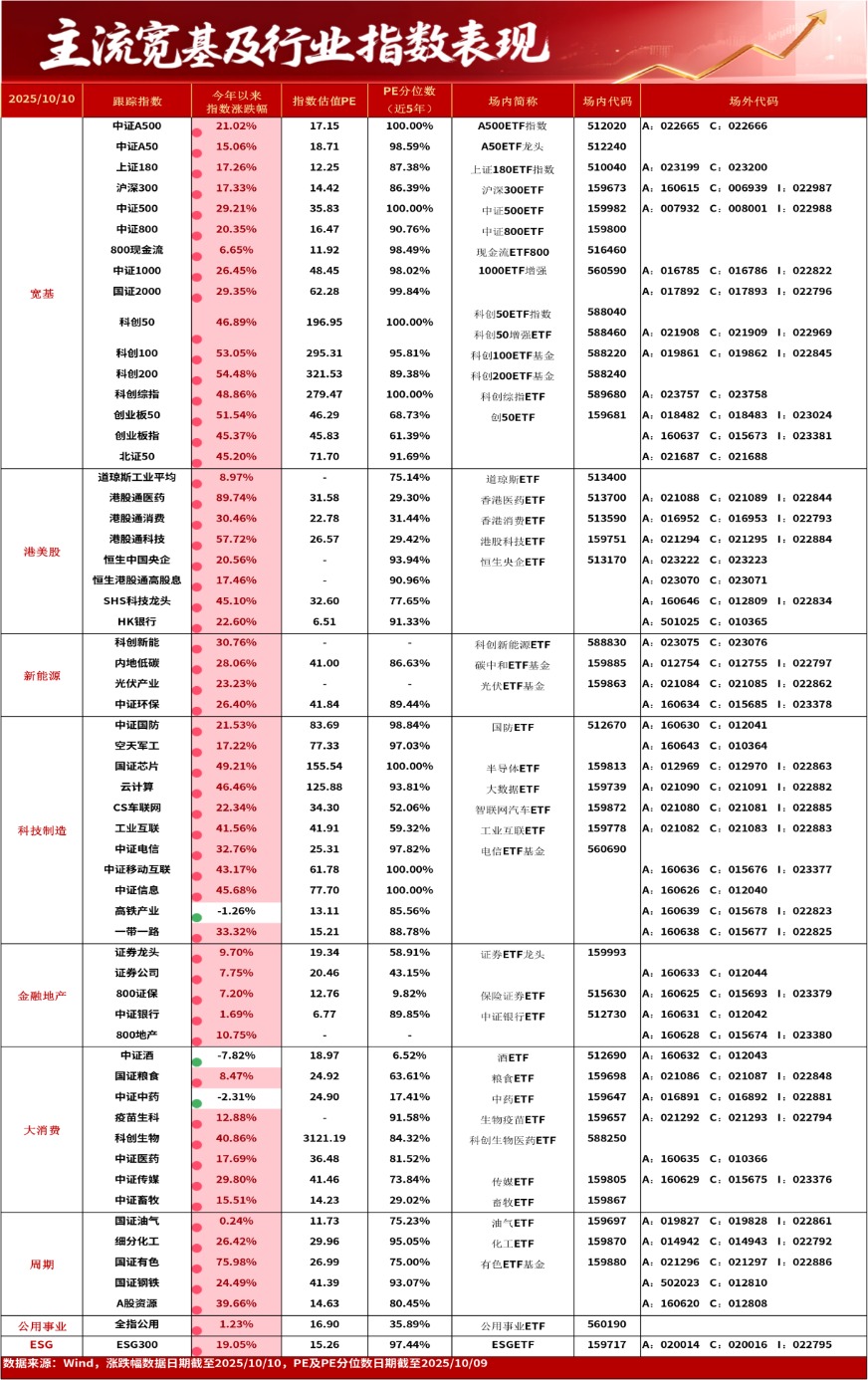

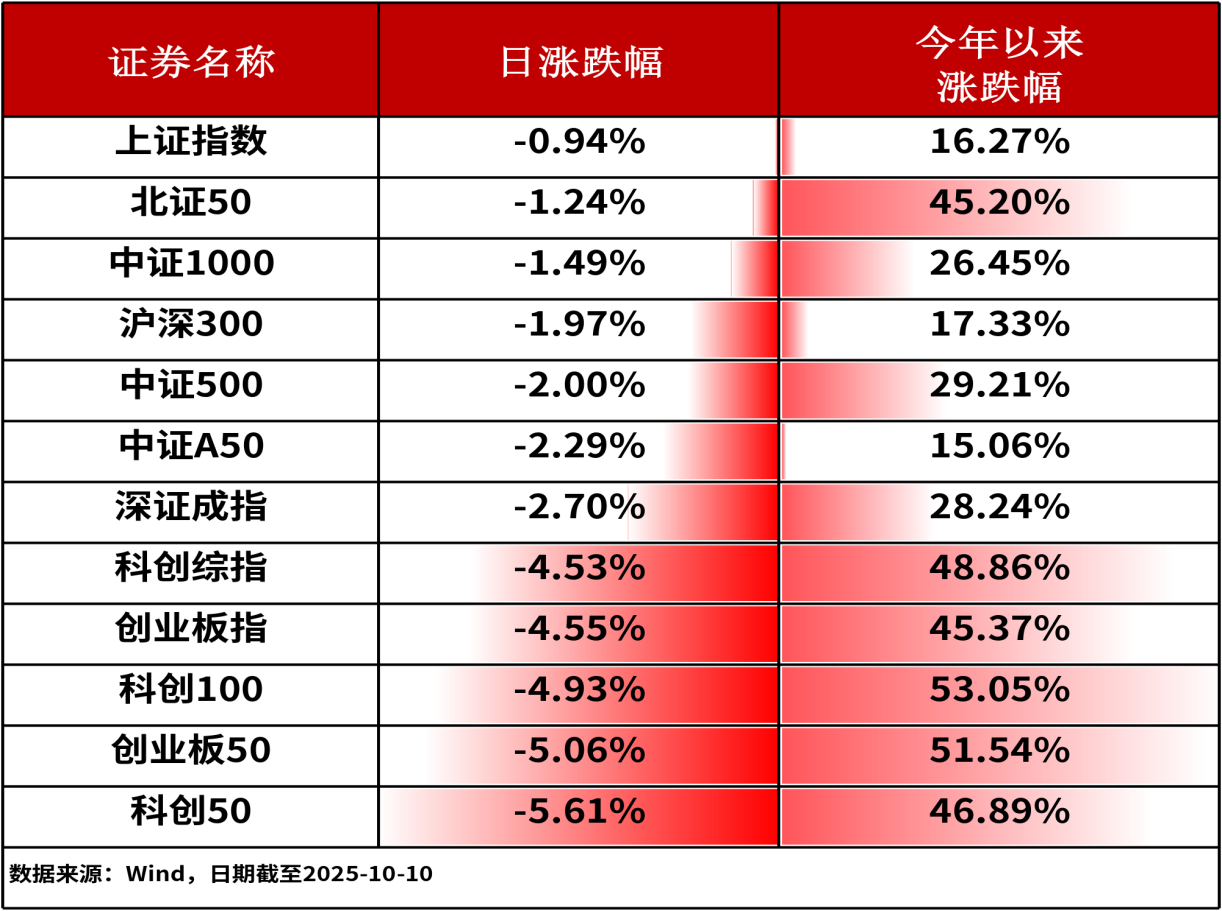

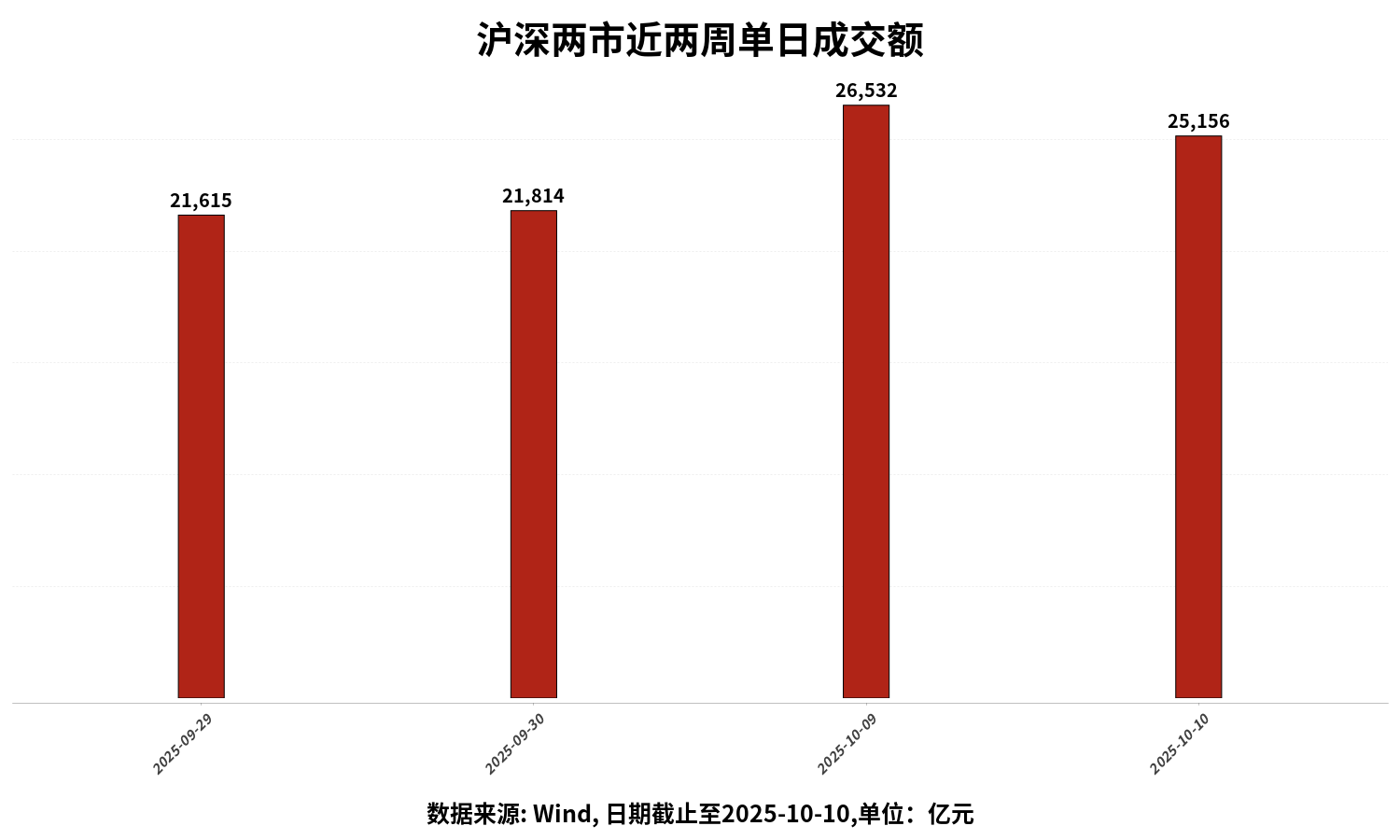

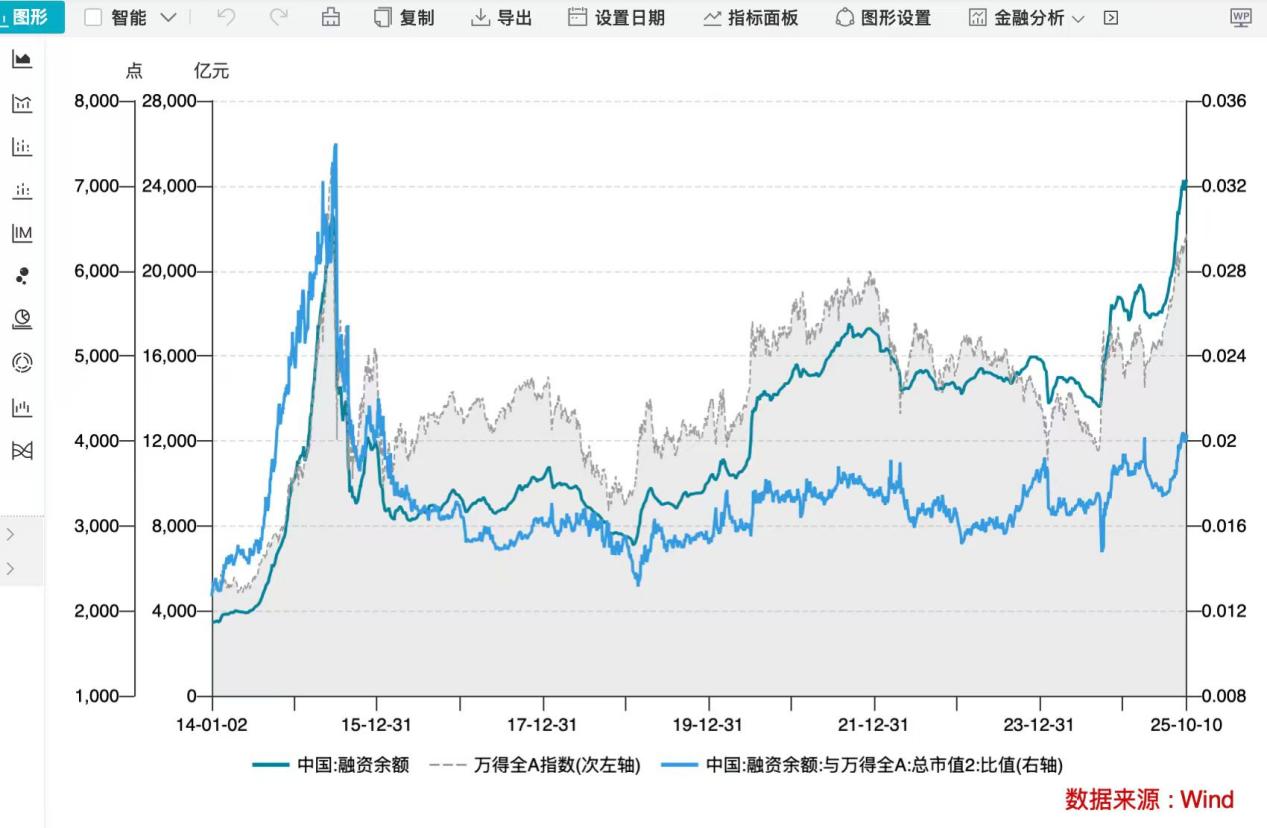

10月10日,A股三大股指全线收跌,上证指数下跌0.94%,深证成指下跌2.70%,创业板指下跌4.55%。主流宽基指数中,科创50指数下跌5.61%,跌幅居前。全市场约2,770余只股票上涨。港股主流指数集体收跌。其中,恒生中国央企指数下跌0.51%,跌幅相对较小。沪深两市成交额为25156亿元人民币,相较上个交易日小幅缩量。10月10日融资余额达24,257亿元,再创新高。

行业板块方面,建筑材料(1.92%)、煤炭(1.37%)和纺织服装(1.30%)板块涨幅居前,电子(-4.71%)、电气设备(-4.46%)和计算机(-3.70%)板块跌幅居前。

二、上周资金流向

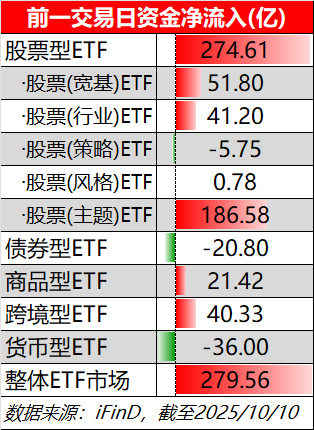

前一交易日,ETF市场整体呈现大额净流入态势,达279.56亿元。大类ETF中,股票型ETF为资金净流入主流,达274.61亿元。商品型ETF与跨境型ETF分别流入40.33亿元与21.42亿元。货币型ETF与债券型ETF则为净流出态势,分别净流出36.00亿元和20.80亿元。市场整体风险偏好或有所提升。

股票型ETF细分种类中,主题ETF净流入达186.58亿元,断层领先。宽基ETF与行业ETF分别流入51.80亿和41.20亿。策略ETF与风格ETF呈现小额净流出。

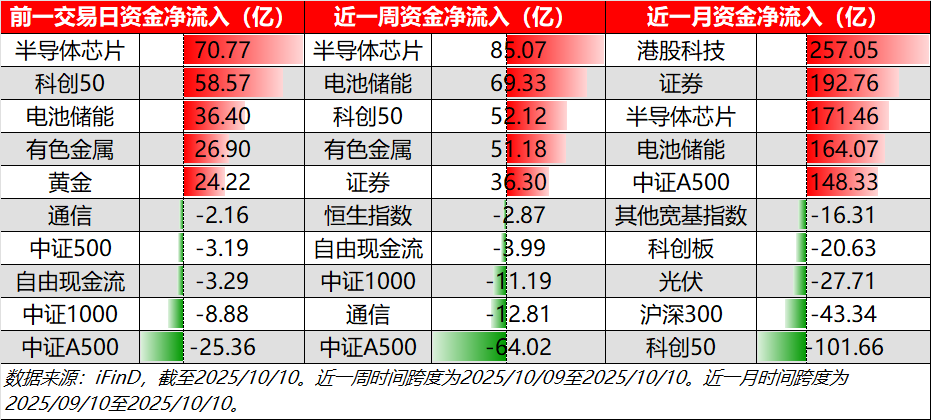

细分ETF种类上,前一交易日半导体芯片(+70.77亿)、科创50(+58.57亿)和电池储能(+36.40亿)资金净流入居前。中证A500资金净流出居前(-25.36亿)。

从日、周、月三重维度上看,半导体芯片和电池储能相关领域ETF深受资金青睐,三重维度上均位居资金净流入前列。资金净流出方面,中证A500在国庆节后两个交易日资金净流出明显。

重点关注

资金逆市布局,规模最大化工ETF(159870)净申购超6亿份,连续四个交易日实现资金净流入

消息面上,重要利好如下:

(1)粘胶长丝:新乡化纤3.12万吨粘胶长丝产能因环保限产自10月1日起停产改造3个月,冬季污染防治压力大或进一步延长,粘胶长丝价格有望继续走高。

(2)石化:节前工信部等7部门印发《石化化工行业稳增长工作方案(2025—2026年)》的通知,设定2025-2026年石化化工行业增加值年均增长需超5%的目标。

国金证券指出,化工产品之所以具有明显的周期,核心在于供需错配,此次供给侧如果能够形成长期有效的强约束,在企业决策、技术壁垒和项目审理都呈现出明显的不同,从而根本上改善周期性产品供给端投放的长期趋势,带动周期性产品也能够获得较长时间的盈利空间。

三、热点追踪

畜牧

消息面上,国家统计局数据显示,9月下旬生猪(外三元)价格环比下降4.6%,市场对行业反转预期增加,畜牧板块逆势上行。

券商研究方面,中国银河证券指出:1)关注生猪养殖行业的攻守兼备布局机会,基于能繁母猪作用值及养殖效率的考虑,25年猪价同比或呈下行走势;综合考虑政策去产能以及行业亏损去产能,叠加成本下行带来的优秀猪企利润超预期,重点关注成本边际变化显著、资金面良好的优质猪企。2)宠物食品行业处成长过程中,优质企业市占率呈提升趋势。3)可关注养殖链后周期。4)黄鸡价格与猪价有一定相关性,且考虑自身供给端低位,后续价格存上行可能。

行业板块相关产品:畜牧ETF(159867)

证券

消息面上,国家金融监督管理总局披露的最新保费数据显示,今年前8个月,人身险公司健康险原保险保费收入达5784亿元,同比增长0.5%;财产保险公司健康险保费收入达1815亿元,同比增长8.9%。两类保险公司健康险保费收入合计为7599亿元,同比增长2.4%。

券商研究方面,国金证券指出,在利差改善的中长期逻辑的支撑下,短期建议关注保险的3季报行情。Q3沪深300指数上涨好于去年同期,并且保险公司今年以来加仓了权益,预计Q3的FVPL股票投资收益表现较好,在高基数下大部分公司单季度净利润仍将有望实现正增长。保险股在调整较为充分后,后续有望迎来修复行情。

行业板块相关产品:证券ETF龙头(159993)