一场席卷全球的避险浪潮,正在将贵金属市场推向沸腾的顶点。

在全球多重风险因素叠加下,黄金价格突破每盎司4000美元的历史性关口。

截至10月10日,据21财经工作室统计,自2022年以来,国际金价累计涨幅已达123%,展现出强劲的上扬势头。进入2025年,这一涨势愈发迅猛,年内涨幅已突破53%。

尤其值得关注的是,金价在今年4月22日首次突破3500美元/盎司大关后,仅用169天便一举冲上4000美元关口,如此惊人的涨速,堪称“火箭式”上涨,引发全球投资者高度关注。

而市场的“沸腾”并不仅限于黄金。现货白银涨势更为迅猛,年内涨幅超70%跑赢黄金,价格破50美元。

据21财经工作室测算,若投资者在一年前购入100g黄金并持有不动,一年收益高达3万元,收益率妥妥超50%。

100克黄金售价突破11万

一年多花超3万

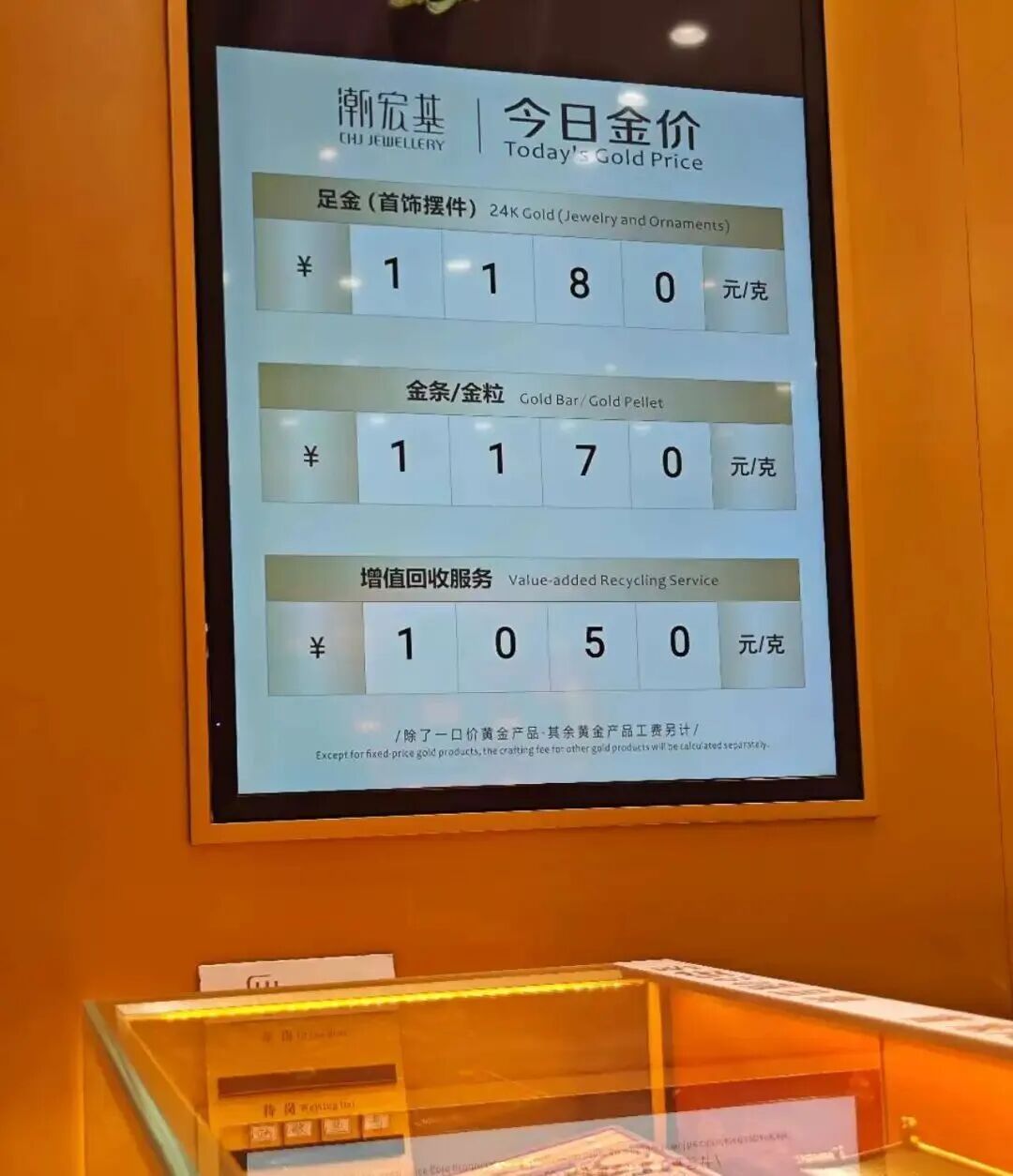

10月10日,国内多家品牌金饰克价突破1180元。老庙黄金足金饰品报价1183元/克;周生生足金饰品报价1176元/克;老凤祥足金饰品报价1172元/克。周大福足金(饰品、工艺品类)克价冲上1180元。

图源/21财经客户端记者10月11日摄

金价持续飙升让没赶上趟的人“肉疼”——买金饰的成本涨得太猛了。

像准备结婚买“三金”的年轻人、想给长辈买金镯当礼物的人,可能感触最明显:

以某品牌金饰为例,去年同期100克金饰预算8万元左右就能拿下,现在直奔11万元,硬生生多掏超3万元 !不少人只能推迟购买计划,甚至改买更轻的款式,或是选性价比高的工艺金来压低预算。“一口价”金饰、黄金“以旧换新”成为了新风尚。

金价越涨,金店生意反而不好做了。10月11日,21财经客户端记者线下实探广州多家金店门可罗雀,客流稀少。

图源/21财经客户端记者10月11日摄

黄金为何持续大涨

支撑本轮黄金上涨的核心逻辑是什么呢?

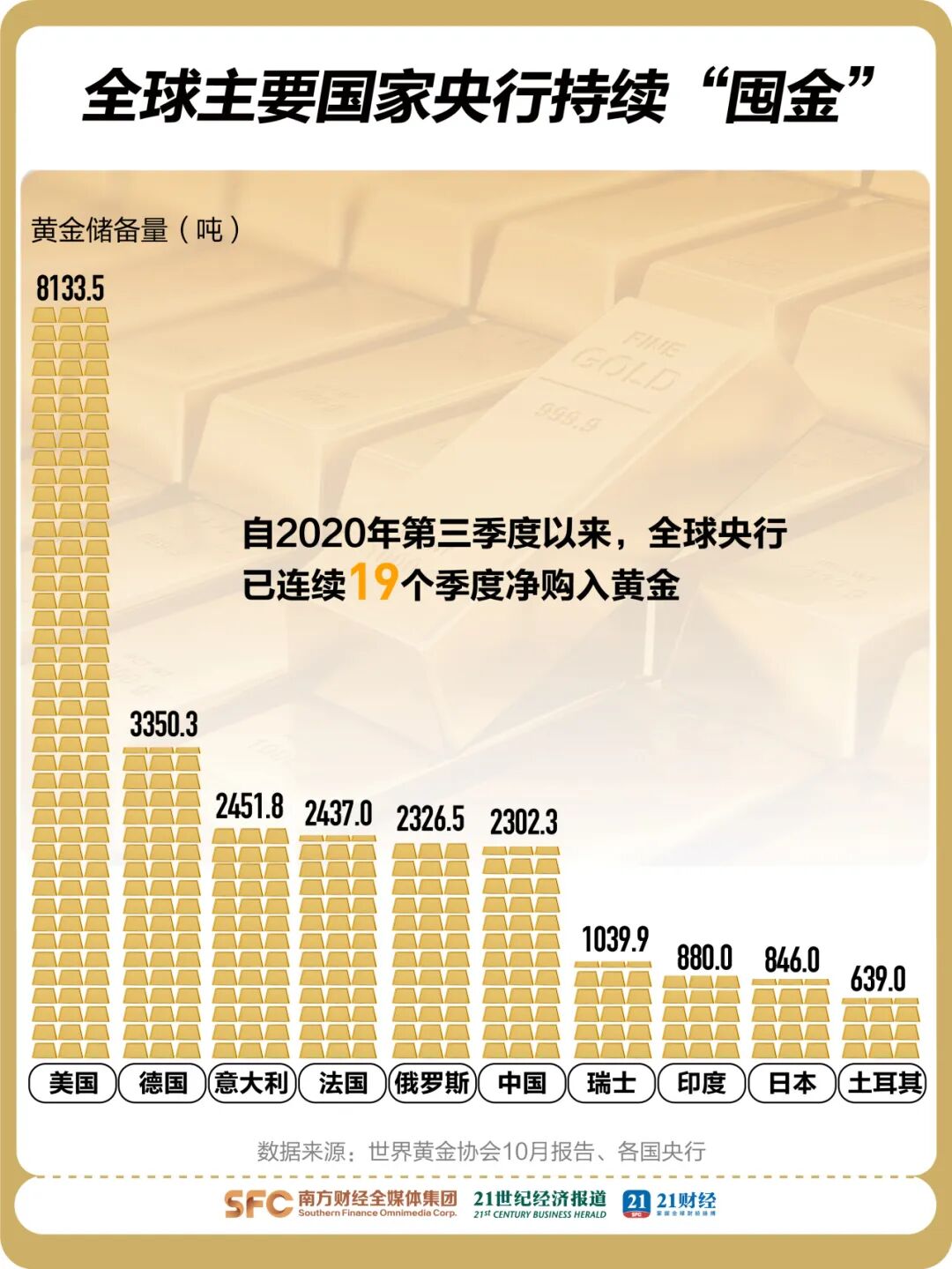

据21财经工作室观察,全球央行购金行动和黄金ETF规模暴增,成为本轮金价飙涨的两大主要推手。值得注意的是,2025年全球央行储备中黄金占比自1996年以来首次超越美国国债,这宣告了黄金正式登顶全球央行储备资产。

世界黄金协会数据显示,自2020年第三季度以来,全球央行已连续19个季度净购入黄金。

此外,9月全球黄金ETF获173亿美元资金流入,创历史最高单月流入规模。这也是黄金ETF连续第四个月实现流入。

进入10月,这一趋势仍在持续。10月9日,全球最大黄金ETF——SPDR Gold Trust持仓较上日增加1.43吨,当前持仓量为1014.58吨。

未来十年,金价将直冲5000美元?

面对历史新高的金价,市场观点出现分化。

看多阵营依然占据主流。

世界黄金协会最新发布的报告认为,政治紧张局势、美元疲软和投资需求将黄金再次推向新高。

据世界黄金协会调查,95%的受访央行表示计划在未来一年内继续增持黄金。高盛也预测,2026年央行月均购金将达到70吨。

中信证券预测,明年一季度金价有望超过4500美元/盎司。荷兰国际银行也预计黄金牛市将持续,明年第二季度上看4200美元。

10月7日,桥水基金(Bridgewater Associates)创始人瑞·达利欧公开建议投资者在资产组合中配置15%的黄金,高于世界黄金协会建议的5%—10%。

国内甚至有投行认为,在未来10年内黄金能涨到5000美元/盎司。如此看来,4000美元的金价,是投资新起点还是山顶?

然而,风险同样不容忽视。荷兰国际银行在近期报告中提及,“世界和平”可能导致金价下跌——这实则警示,一旦全球地缘政治紧张局势缓和,黄金的避险光环或将褪色。

在21财经工作室看来,随着全球央行持续购金、地缘政治不确定性延续,以及投资者对传统货币体系信心的动摇,黄金的长期牛市基石依然稳固。金价未来能否突破4500美元尚未可知,但可以肯定的是,在这场“贬值对冲交易”的资产迁徙中,黄金已重新证明了自己在全球金融体系中的核心地位。