最近港股IPO的上市首日涨幅越来越高!

10月10日,又有两只新股即将正式登陆港股市场,然而在10月9日晚间的暗盘阶段,这两只新股就已经涨疯了!

富途牛牛显示,即将在明日上市的金叶国际集团,其暗盘涨幅一度达到880%,但随后涨幅有所收窄,暗盘结束时,其涨幅仍高达472%。其次是挚达科技,其涨幅也超过181%。

值得一提的是,金叶国际集团如果能在10日正式上市时,继续保持这一涨幅,其将成为2025年以来上市首日涨幅最高的新股,而挚达科技的涨幅也能排到前4名。

金叶国际集团:上市开支占募资额超30%

金叶国际集团在暗盘能有如此表现是极为意外的,它本次选择在港股市场的GEM(创业板)上市,而GEM的定位,是为中小型公司提供一个上市的市场,这些公司相比起其他在联交所上市的公司有较高的投资风险。

招股书显示,金叶国际集团是一家从事机电工程的老牌承建商,其历史可追溯至2006年。金叶国际集团专门按个别项目基准供应、安装、保养及维修,包括暖气、通风及冷气调节系统;电力装置系统;给供水系统。

招股书显示,2023/24财年及2024/25财年各年,金叶国际集团分别承接了超过1000个项目,其中绝大部分项目(为总价项目)单个贡献的收入少于50万港元。集团承接的该等小型项目范围通常较为简单,因此通常涉及的分包费相对较低,从而带来较高的毛利率。

在具体业绩上,金叶国际集团的收益由2023/24财年约1.23亿港元大幅增加约0.32亿港元或25.6%至2024/25财年约1.55亿港元。受惠于收益大幅增加,金叶国际集团的年度溢利亦由2023/24财年约1040万港元大幅增加约370万港元或35.6%至2024/25财年约1410万港元。

事实上,由于金叶国际集团本身体量较小,盈利规模也仅有千万港元,因此本次上市对其形成了一定负担。事实上,金叶国际集团的本次上市堪称袖珍IPO。

在招股书中,金叶国际集团坦言,本次上市开支总额,即因股份发售而产生的专业费用、包销佣金及其他费用,估计约为1670万港元,占金叶国际集团股份发售估计所得款项总额的约30.4%。

金叶国际集团还预计,2025/26财年的净利润较2024/25财年大幅减少,主要是由于上市开支增加,而2024/25财年及2025/26财年的毛利预计将保持稳定,是由于2025/26财年预计收入温和增长的幅度被2025/26财年的预计毛利率下跌所抵销。

挚达科技:收入降低,持续亏损

与金叶国际集团相比,本次即将上市的挚达科技则是有着一些“科技味”了。

招股书显示,根据弗若斯特沙利文的资料,按于往绩记录期间家用电动汽车充电桩的销量及销售额计,挚达科技在中国排名第一。于往绩记录期间,按家用电动汽车充电桩销量计,挚达科技的中国市场份额达13.6%,全球市场份额达到9.0%。按中国家用电动汽车充电桩销售额计,挚达科技排名第三,市场份额约为6.6%。按2024年全球家用电动汽车充电桩销售额计,挚达科技的市场份额约为3.9%。于2024年,全球及中国的家用电动汽车充电桩市场的销售总额分别为人民币72亿元及人民币35亿元。

虽然在市场规模和份额占比上,挚达科技这些年的成绩可圈可点,但在业绩上并未有太大表现,甚至还面临着极为激烈的价格竞争。

招股书显示,2022年、2023年及2024年,挚达科技分别录得收益人民币6.97亿元、人民币6.71亿元及人民币5.93亿元,截至2024年及2025年3月31日止三个月,挚达科技分别录得收益人民币1.56亿元及人民币2.17亿元。

从上述数据不难看出,在2022年到2024年这3年间,挚达科技的收入持续降低,从一度逼近7亿元人民币,到2024年时已低于6亿元人民币。

而在利润方面,挚达科技2010年起开始营运,一直处于亏损状态。2022年、2023年及2024年,挚达科技分别产生净亏损人民币0.25亿元、人民币0.58亿元及人民币2.36亿元。截至2024年及2025年3月31日止三个月,挚达科技分别录得净亏损人民币0.32亿元及人民币0.17亿元。

可以明显看到,2024年是挚达科技亏损最为严重的一年,亏损规模达到2.36亿元人民币。

对于当前的亏损,挚达科技在招股书中表示,面对激烈的市场竞争,挚达科技正在战略性地降低价格,以扩大挚达科技的市场份额,保持挚达科技的领先地位。该做法导致价格下降和销量增加,而挚达科技的总收入亦受到该等动态因素的影响。

同时,挚达科技指出,在技术进步及商业模式创新的驱动下,中国电动汽车家庭充电解决方案市场发展迅速,竞争格局不断演变,这导致电动汽车家庭充电解决方案行业竞争对手频繁推出新产品并进行价格竞争。未来的竞争对手也可能处于更有利的位置,为挚达科技当前或未来目标市场的若干分部提供服务,这可能会造成价格压力。

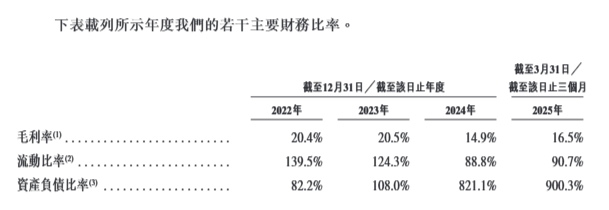

因此,2024年挚达科技的毛利率大幅下降。招股书显示,2022年、2023年及2024年以及2025年3月31日,挚达科技的毛利率分别达20.4%、20.5%、14.9%及16.5%。毛利于2022年及2023年维持相对稳定,分别为20.4%及20.5%。由2023年的20.5%下降至截至2024年12月31日的14.9%主要由于市场降价压力,而挚达科技接受降价压力以维持竞争地位。

对于后续如何盈利,挚达科技表示,公司正探索一条盈利路径,以动态收入模式和严格的成本管理为基础,使挚达科技能够在蓬勃发展的电动汽车家庭充电领域实现盈利最大化。作为市场上的重要参与者,挚达科技的首要目标是在此阶段保持韧性,击退竞争对手,占据更大的市场份额。一旦竞争格局趋于稳定,挚达科技将集中精力提高毛利率。挚达科技通过拓展至特选海外市场及零售渠道,以及开发毛利率较高且收入潜力优厚的先进产品,实现更高的毛利率。

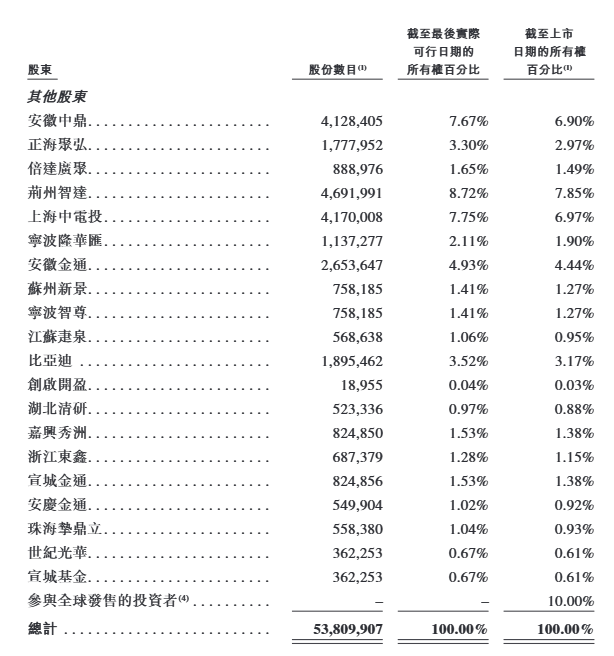

此外,在挚达科技的股东层面,挚达科技与首次公开发售前投资者进行了多轮首次公开发售前投资,包括但不限于安徽中鼎、荆州智达、上海中电投、金通资本、比亚迪等。