2025年8月券商经纪业务ETF排名出炉。

在持有规模维度,中国银河与申万宏源组成的“双寡头”阵营持续发力,合计占据近四成市场份额,虽较7月略有下滑,但领先优势依旧难以撼动,而第二梯队中中信证券、国泰海通证券、招商证券等券商份额差距微小,竞争进入“分毫必争”阶段。

成交额方面,华泰证券与中信证券“双龙头”地位纹丝不动,华宝证券则成为最大亮点,自7月从第七跃升至第四后,8月进一步巩固席位,凭借ETF生态建设的持续发力,成为前四阵营中唯一非头部券商。

营业部表现上,华宝证券上海东大名路营业部蝉联沪市榜首,深市则呈现个人与机构客户偏好分化,东方财富旗下营业部在个人客户领域优势显著,机构客户交易则集中于一线城市核心营业部。

交易账户数量维度,华泰证券与东方财富稳居前二,第二梯队券商份额差距微乎其微,竞争白热化程度持续升级。此外,深市港裕信息连续4个月上榜,南下资金规模突破2024年全年水平,港股ETF投资热度不减;银河证券北京金融街营业部连续四月缺席成交额前30,印证国家队8月无大规模调仓动作。

银河申万持有规模“双寡头”地位无虞,第二梯队竞争分毫必争

从沪市数据来看,8月券商经纪业务期末持有ETF规模排名前两位的格局依旧稳固,中国银河证券与申万宏源证券组成的“双寡头”阵营合计占据市场近四成份额,头部优势难以撼动。

中国银河证券以23.33%的持有规模占比蝉联榜首,尽管较7月的23.46%微降0.13%,但领先第二名申万宏源证券6.13个百分点,头部地位依然稳固。申万宏源证券以17.20%的占比稳居次席,与7月的17.25%基本持平,两大券商合计持有规模占比达40.53%,较7月的40.71%略有下降,但仍牢牢占据市场四成以上份额。

第二梯队券商的排名与份额则呈现“细微调整、激烈博弈”的特点。中信证券以6.81%的占比位列第三,较7月的6.71%提升0.1%,进一步巩固了第三的位置;国泰海通证券与招商证券分别以4.70%、4.59%的占比位列第四、第五,两者差距仅为0.11个百分点,较7月招商证券(4.72%)与国泰海通证券(4.71%)0.01个百分点的差距略有扩大,竞争依旧处于“分毫必争”的状态。

此外,广发证券(4.27%)、华泰证券(4.03%)、平安证券(3.79%)、中信建投证券(3.60%)、海通证券(2.97%)依次位列第六至第十位,除平安证券较7月的3.66%提升0.13个百分点外,其余券商份额均与7月基本持平,第二梯队内部整体保持稳定。值得注意的是,东方财富证券以1.58%的占比位列第十二位,作为特色互联网券商,ETF持有规模虽与头部券商存在差距,但依托流量优势,后续增长潜力仍受关注。

深市方面,列出了经纪业务期末持有ETF规模排名前30的证券公司,尽管未公布具体占比,但从名单来看,东方财富证券、东方证券、方正证券等均榜上有名,与沪市前30名单高度重合,反映出头部券商在沪深两市ETF持有规模领域的“跨市场一致性优势”。

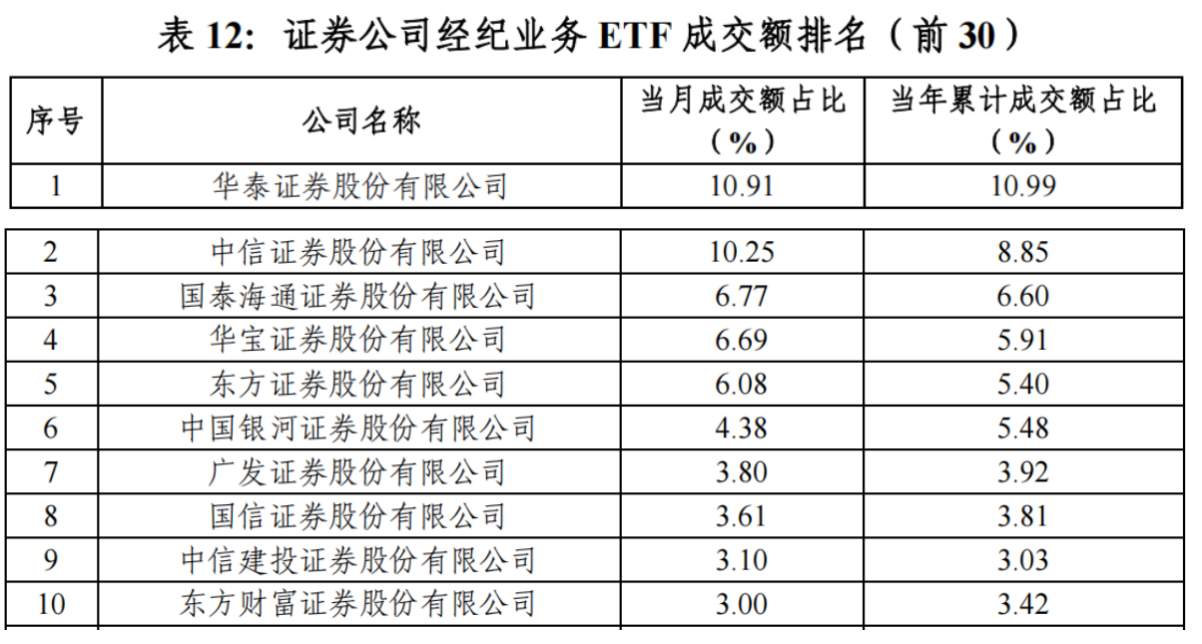

华泰中信成交额持续领跑,华宝稳居第四

8月沪市券商经纪业务ETF成交额排名中,华泰证券与中信证券的“双龙头”格局持续,华宝证券则凭借稳定表现稳居第四位,同时深市非传统参与者港裕信息的持续上榜,反映出港股ETF投资热度依旧。

沪市排名中,华泰证券以10.91%的当月成交额占比蝉联榜首,不仅较7月的10.80%提升0.11%,当年累计成交额占比也达到10.99%,较7月的11.01%基本持平,彰显出华泰在ETF交易领域的深厚客户基础与业务粘性。

中信证券以10.25%的当月成交额占比位列第二,较7月的10.67%微降0.42%,但仍是当月成交额占比突破10%的券商之一,当年累计成交额占比8.85%,较7月的8.52%提升0.33个百分点,长期竞争力持续增强。

国泰海通证券与华宝证券分别以6.77%、6.69%的当月成交额占比位列第三、第四。其中,国泰海通证券较7月的6.66%提升0.11%,排名保持稳定;华宝证券则较7月的6.14%大幅提升0.55%,自7月从第七跃升至第四后,8月进一步巩固了这一位置,成为成交额排名前四中唯一一家非头部券商。据了解,华宝证券近年来通过平台化工具赋能、投资者活动拓展、多元化产品布局等举措,持续完善ETF生态,这也成为公司成交额稳步提升的核心动力。

东方证券(6.08%)、中国银河证券(4.38%)、广发证券(3.80%)等券商依次位列第五至第十位,除东方证券较7月的5.42%提升0.66个百分点外,其余券商份额均有小幅波动,整体排名保持稳定。

深市方面,经纪业务ETF交易金额排名前30的证券公司中,港裕信息服务(深圳)有限公司继续上榜。作为为深股通投资者参与深交所ETF交易搭建通道的非传统券商机构,港裕信息已连续4个月(5月-8月)现身深市成交榜单,结合Wind数据中南下资金截至8月底已达9115亿港元(相当于2024年全年总额的113%)的情况来看,8月港股ETF投资热度依旧不减,成为ETF交易的重要补充力量。

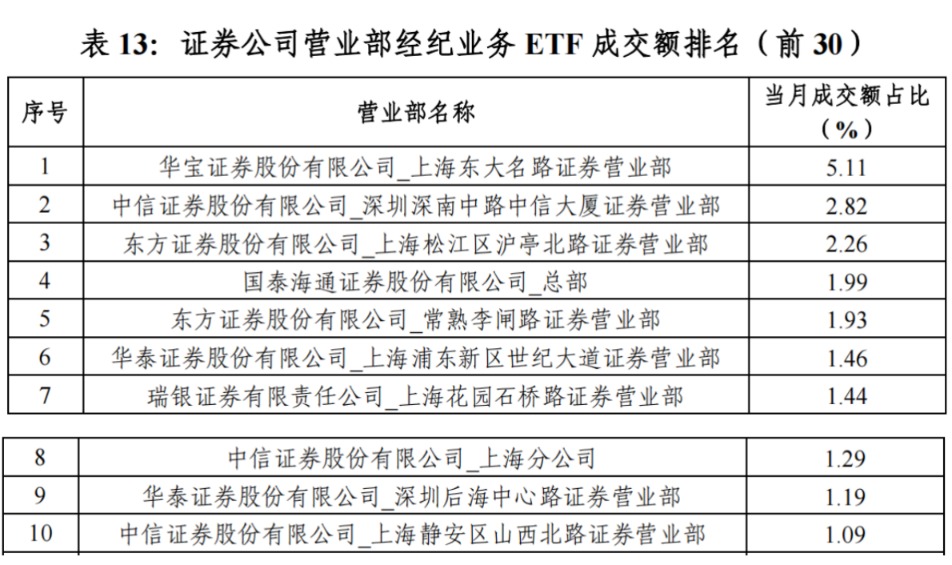

华宝东大名蝉联榜首,个人与机构客户偏好分化明显

8月券商营业部经纪业务ETF成交额排名呈现“头部营业部集中度高、个人与机构客户偏好差异显著”的特征。沪市头部营业部牢牢占据高份额,深市则进一步细分个人与机构客户,反映出不同类型投资者在营业部选择上的鲜明偏好。

沪市数据显示,华宝证券上海东大名路证券营业部以5.11%的当月成交额占比蝉联榜首,较7月的4.89%提升0.22%,不仅是沪市唯一一家成交额占比突破5%的营业部,其份额也远超第二名,成为ETF交易领域的“明星营业部”。该营业部在深市也表现亮眼,同时上榜深市个人客户与机构客户ETF交易金额前30营业部名单,印证了该营业部在个人与机构客户群体中均具备较强的服务能力与客户基础。

中信证券深圳深南中路中信大厦营业部以2.82%的占比位列沪市第二,较7月的3.35%下降0.53%;东方证券上海松江区沪亭北路营业部以2.26%的占比升至第三,较7月的1.43%大幅提升0.83%,成为8月沪市营业部排名中的“黑马”。此外,国泰海通总部(1.99%)、东方证券常熟李闸路营业部(1.93%)依次位列第四、第五,前五大营业部合计成交额占比达13.17%,头部营业部集中度较高。

值得注意的是,银河证券北京金融街营业部连续第四个月未进入前三十名榜单,该营业部作为国家队资金的重要交易席位,这家营业部的缺席进一步印证了8月国家队在ETF市场未有大规模调仓动作的判断。

深市进一步细分个人与机构客户营业部排名后,投资者偏好差异更为凸显。深市个人客户数据显示,东方财富旗下营业部表现最为突出,昌都两江大道、拉萨达孜区虎峰大道、拉萨东环路等9家营业部均上榜前30。

深市机构客户榜单则呈现出“一线城市核心区域集中”。华泰证券北京雍和宫、上海浦东新区世纪大道、深圳后海中心路等营业部,中信证券上海分公司、上海静安区山西北路等营业部均榜上有名,这与机构客户多集中于北京、上海、深圳等一线城市的分布特征高度契合,同时也体现出头部券商核心营业部在服务机构客户方面的专业优势。

华泰东财交易账户数持续领跑,第二梯队差距微乎其微

ETF交易账户数量是衡量券商客户活跃度与市场渗透力的核心指标。8月沪市数据显示,华泰证券与东方财富证券稳居前两位,客户基数优势显著,而第二梯队券商之间的份额差距微乎其微,竞争进入“白热化”阶段。

沪市榜单显示,华泰证券以10.69%的当月交易账户数量占比蝉联榜首,尽管较7月的11.35%下降0.66%,但当年累计交易账户数量占比仍达10.09%,客户基数的绝对优势使其难以被撼动。东方财富以9.92%的当月占比位列第二,较7月的10.26%微降0.34%,依托互联网流量入口优势,当年累计交易账户数量占比高达9.41%。

第三至第十位的券商则“份额接近、排名易变”。平安证券(5.44%)、中国银河证券(5.22%)分别位列第三、第四,两者差距仅为0.22%;招商证券(4.51%)、国信证券(4.37%)、中信建投证券(4.29%)、广发证券(4.15%)、中信证券(3.76%)、国泰海通证券(3.59%)依次位列第五至第十位,相邻券商之间的份额差距多在0.1-0.3%,且较7月相比,部分券商排名出现微调,例如国信证券从7月的第六位(4.08%)升至第五位(4.37%),反映出第二梯队券商在客户活跃度竞争上的激烈程度。