核心观点

本周A股行情:(1)本周(9月8日-9月12日),A股市场震荡上行,全A指数上涨2.12%,科创50领涨。前半周市场呈现震荡态势,周四受隔夜美股科技巨头甲骨文单日大涨36%提振,A股科技股全线反弹,带动市场走势向上,周五行情再度盘整,科创50表现相对突出。(2)从风格来看,本周小盘风格相对占优,中证1000(2.45%)涨幅大于沪深300(1.38%);成长风格表现占优,涨3.56%,周期风格和稳定风格也涨超1%。(3)从行业来看,本周一级行业涨多跌少,以通信、电子、计算机为代表的科技板块在周四迎来明显反弹。本周涨幅靠前的三个行业分别为电子、房地产、农林牧渔,涨幅分别为6.15%、5.98%、4.81%。综合、银行、石油石化跌幅靠前。

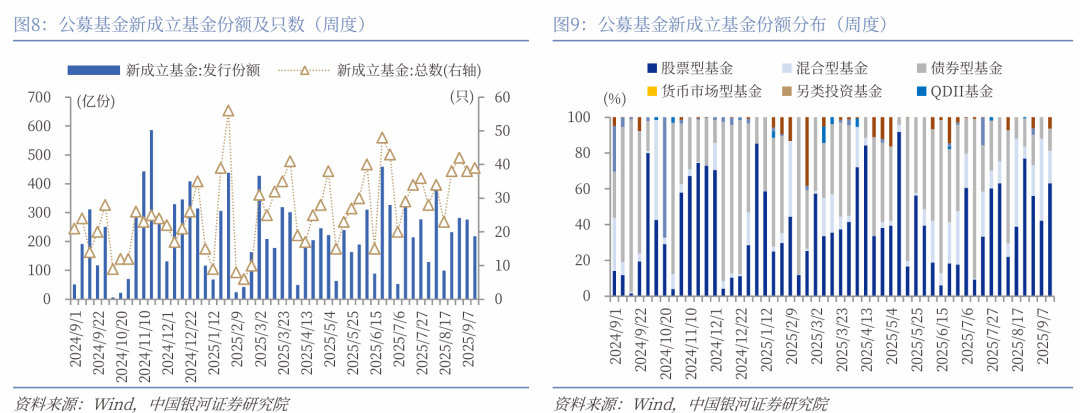

本周资金流向:(1)A股市场交投活跃度延续回落,但仍维持在较高水平,下半周市场成交有所放量。本周日均成交额为23264亿元,较上周下降2767.86亿元;日均换手率为2.0171%,较上周下降0.24个百分点。(2)本周北向资金日均成交额为3001.92亿元,较上周下降475.84亿元。截至周四,两融余额为23404.08亿元,较上周上升533.64亿元。(3)本周新成立基金39只,发行份额为217.94亿份。其中,权益类基金共有31只,发行份额177.49亿份,较上周下降65.79亿份,本周份额占比81.44%。

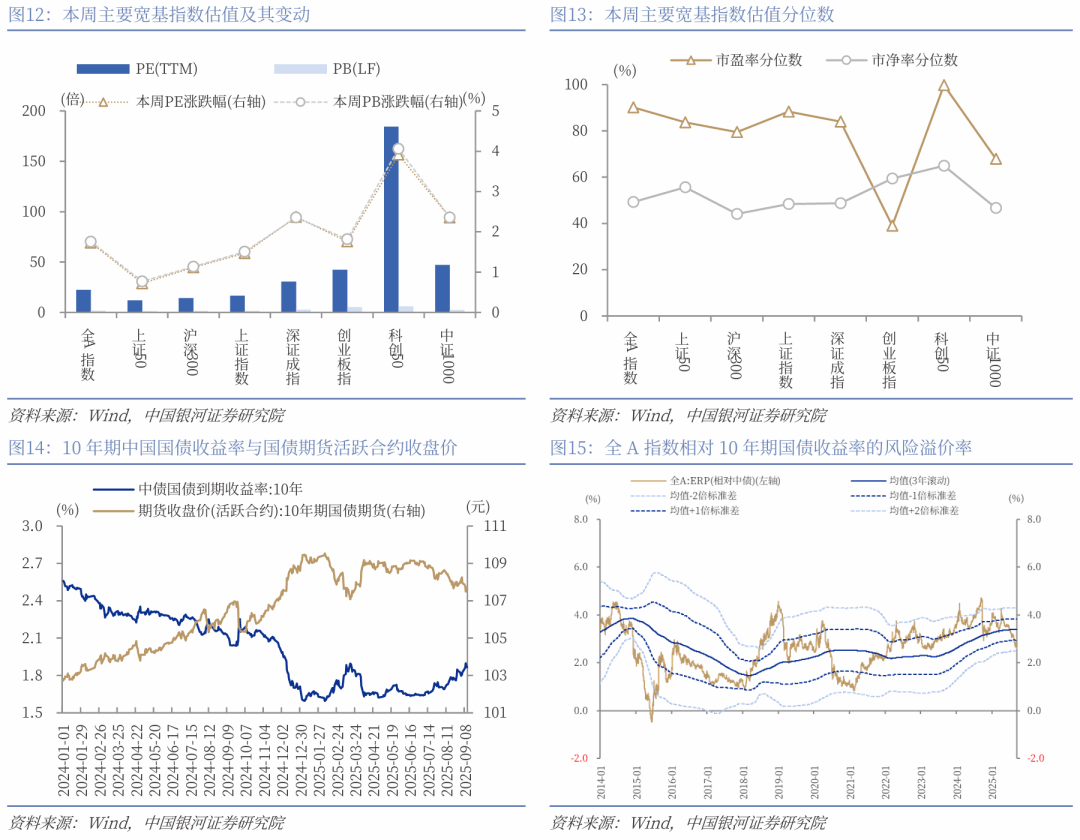

本周估值变动:全A指数PE(TTM)估值较上周上升1.73%至22.25倍,处于2010年以来90.11%分位数;PB(LF)估值本周上涨1.75%至1.81倍,处于2010年以来49.20%分位数。全A股债利差为2.6282%,位于3年滚动均值(3.3861%)-1.67倍标准差附近,处于2010年以来46.99%分位数水平。

A股市场投资展望:从全球流动性视角来看,在美国8月通胀上行幅度有限,就业市场趋于弱化的情况下,市场对于美联储降息预期进一步强化,9月议息会议即将在下周召开,同时投资者预计美联储将在9月、10月和12月各降息一次。美联储降息窗口打开,美元指数走弱周期下,人民币汇率存在支撑,利好A股市场走势。从国内视角来看,8月金融数据显示,非银存款同比多增、居民存款同比少增格局延续。目前居民存款搬家仍处于初期阶段,需要时间来进一步验证并强化。同时,7月以来,机构资金加速流入,其中,被动型基金贡献重要增量。近期公募基金费率改革第三阶段落地强调权益类基金发展导向,权益类公募基金入市的方向明确。展望后续,A股大概率将延续震荡上行的走势,但需关注短期波动风险,其中,市场量能变化是行情走势的重要观测信号。AI将是后续市场主线。一方面,海外算力产业链景气度会对A股市场形成提振。海外算力需求空间仍大,龙头业绩验证科技叙事。另一方面,新质生产力产业趋势向上,自主可控逻辑重要性抬升。当前板块行情受到产业趋势催化,但波动或有所加大,关注补涨细分领域。

配置机会:关注供需格局改善与行业盈利修复带动的“反内卷”概念,估值具备安全边际的红利资产,服务消费领域的低估值标的,受益于国内高技术产业快速发展的科技自立方向。

风险提示

国内政策效果不确定风险;地缘因素扰动风险;市场情绪不稳定风险。

正文

一、本周行情回顾

(一)指数行情

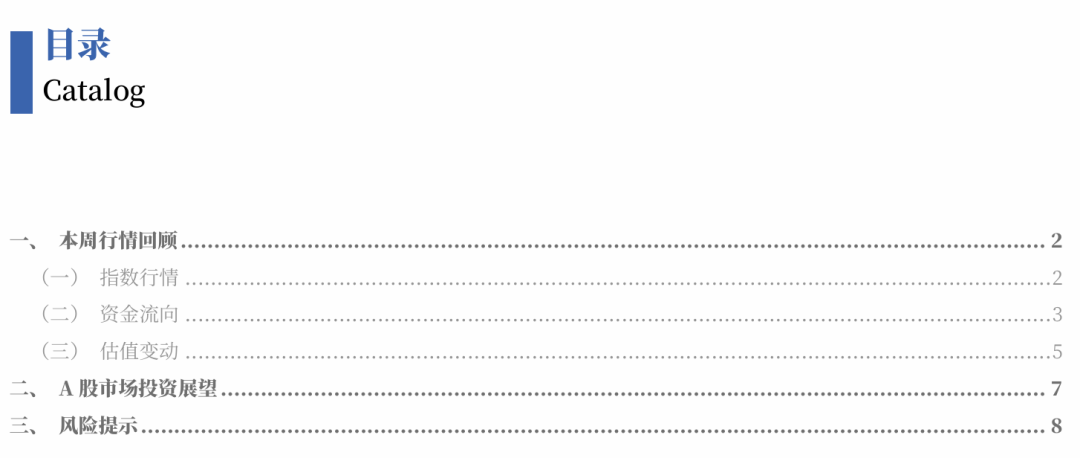

本周(2025年9月8日-9月12日,下同),A股市场震荡上行,主要宽基指数多数收涨,全A指数上涨2.12%。科创50领涨,涨幅达5.48%,深证成指、中证1000、创业板指也涨超2%,而北证50录得下跌。前半周市场呈现震荡态势,周四受隔夜美股科技巨头甲骨文单日大涨36%提振,A股科技股全线反弹,带动市场走势向上,周五行情再度盘整,科创50表现相对突出。

从风格来看,本周小盘风格相对占优,中证1000(2.45%)涨幅大于沪深300(1.38%);成长风格表现占优,涨3.56%,周期风格和稳定风格也涨超1%。

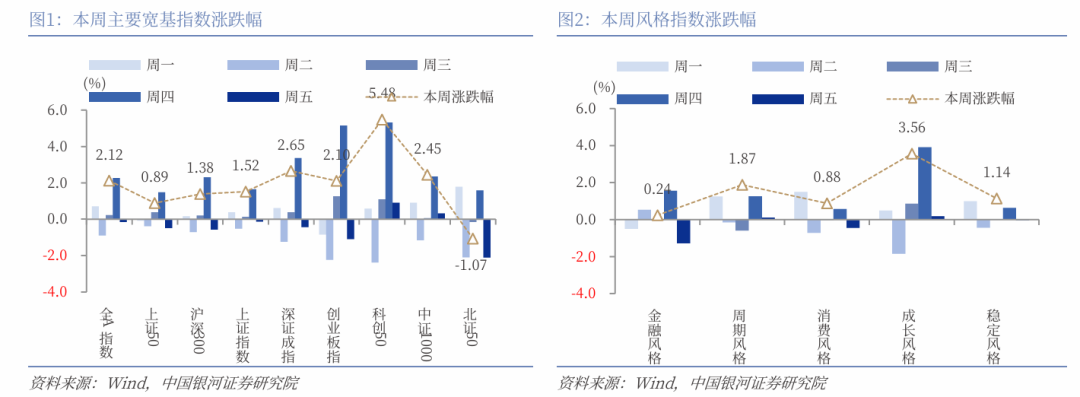

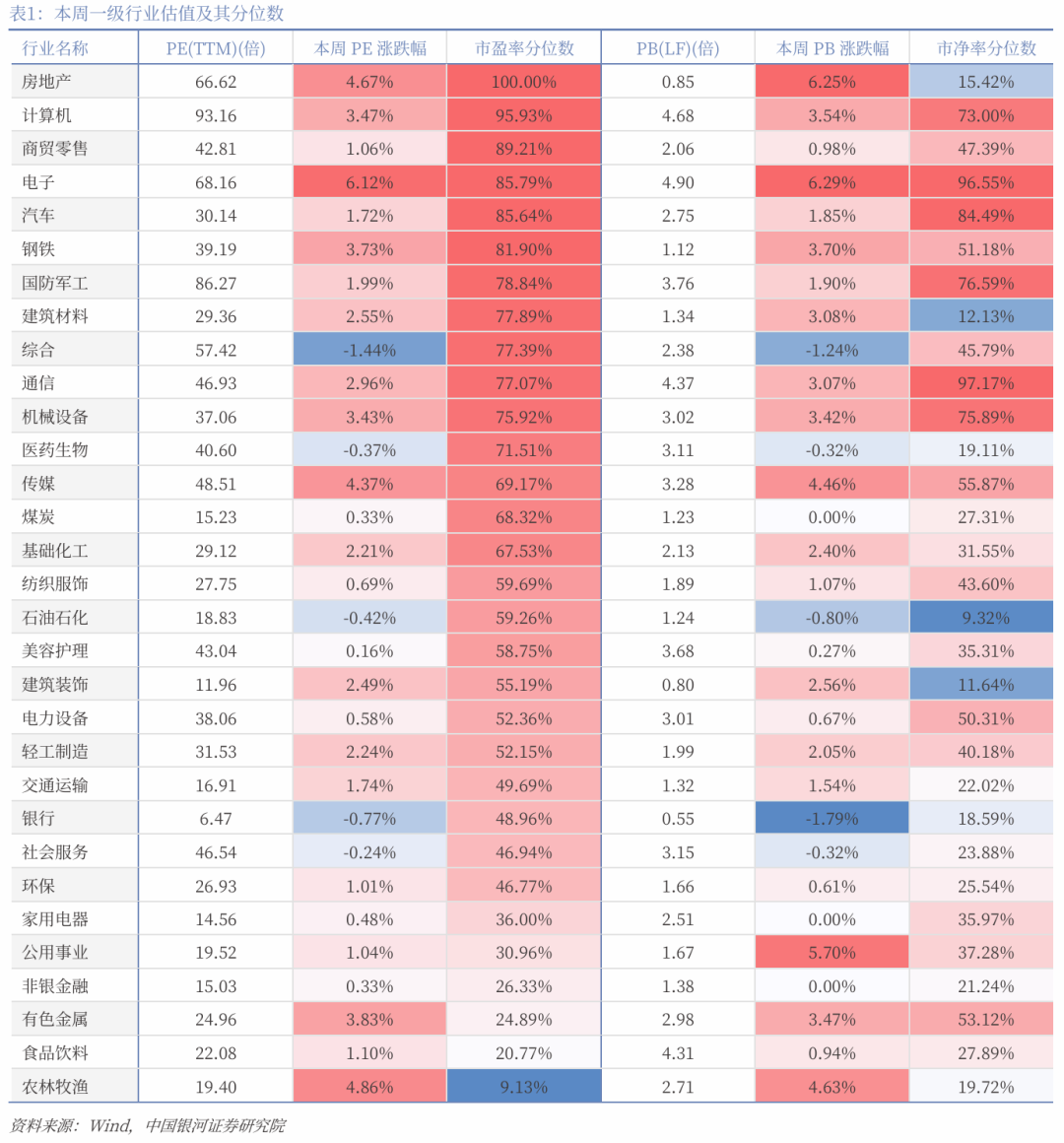

从行业来看,本周一级行业涨多跌少,以通信、电子、计算机为代表的科技板块在周四迎来明显反弹。本周涨幅靠前的三个行业分别为电子、房地产、农林牧渔,涨幅分别为6.15%、5.98%、4.81%。综合、银行、石油石化跌幅靠前。

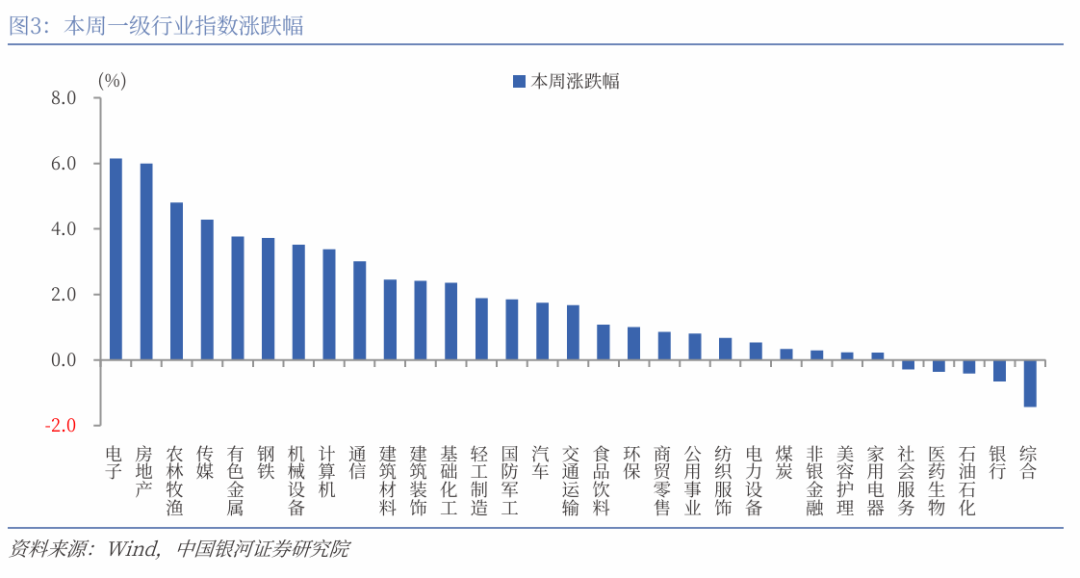

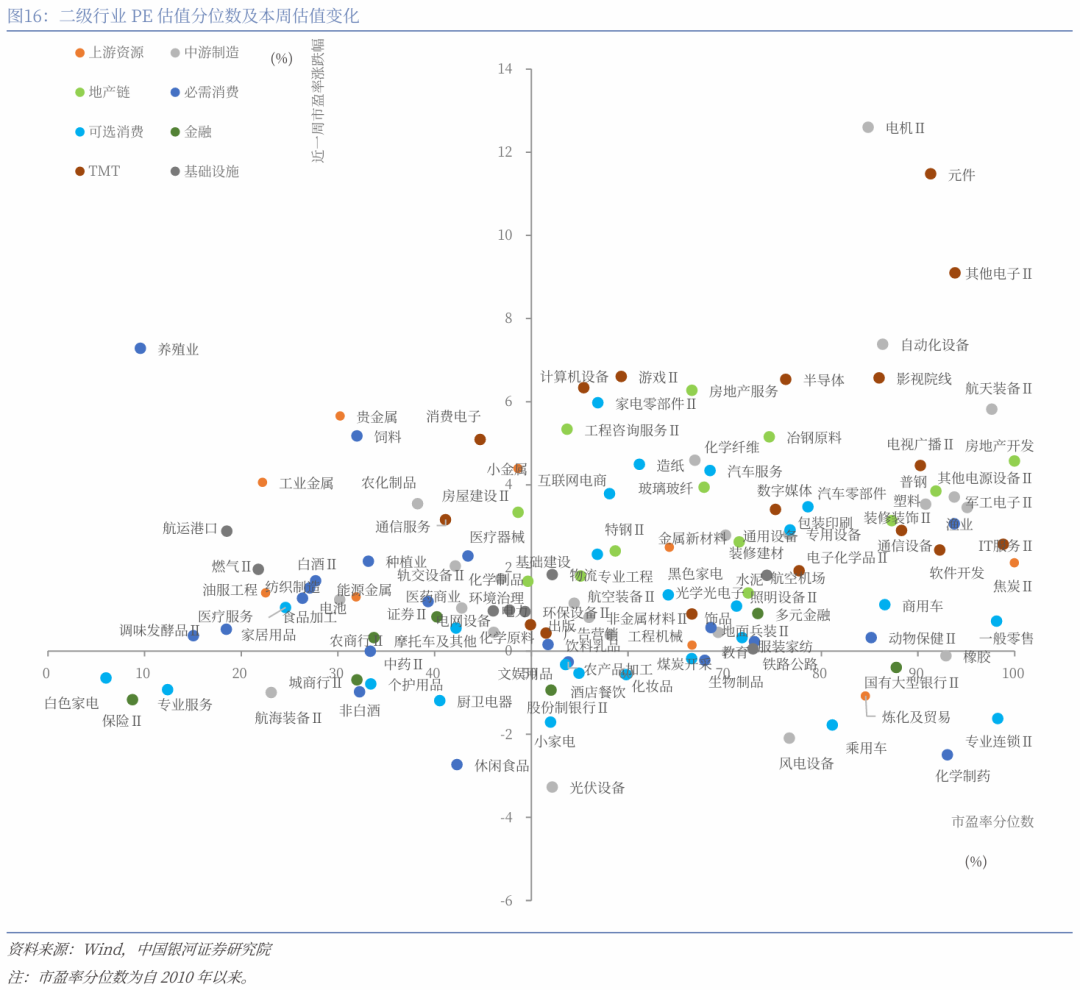

二级行业表现来看,本周收益率前五的行业依次是元件、电机Ⅱ、其他电子Ⅱ、养殖业、自动化设备;收益率靠后的行业依次是光伏设备、休闲食品、化学制药、风电设备、专业连锁Ⅱ。

(二)资金流向

从周度来看,A股市场交投活跃度延续回落,但仍维持在较高水平,下半周市场成交有所放量。本周日均成交额为23264亿元,较上周日均成交额下降2767.86亿元;日均换手率为2.0171%,较上周日均换手率下降0.24个百分点。

本周北向资金日均成交额为3001.92亿元,较上周的日均成交额下降475.84亿元。截至9月11日(周四),本周融资余额和融券余额均上升。两融余额为23404.08亿元,较上周上升533.64亿元。其中,融资余额为23236.61亿元,上升523.69亿元;融券余额为167.47亿元,上升9.95亿元。

按基金成立日统计,本周新成立基金39只,发行份额为217.94亿份。其中,权益类基金(包括股票型基金和混合型基金)共有31只,发行份额177.49亿份,较上周下降65.79亿份,本周份额占比81.44%,较上周下降6.79个百分点。

按上市日期统计,截至9月13日,本周IPO家数为2家,募集资金金额7.83亿元,再融资家数为4家,募集资金金额72.43亿元。

下周市场资金流出压力将较本周下降。本周共有53家公司限售股陆续解禁,合计解禁40.75亿股,解禁总市值1005.36亿元;下周(9月15日-9月21日)预计共有47家公司限售股陆续解禁,合计解禁30.22亿股,按9月12日收盘价计算,解禁总市值约为785.47亿元。

(三)估值变动

截至9月12日,全A指数PE(TTM)估值较上周上升1.73%至22.25倍,处于2010年以来90.11%分位数,处于历史较高水平;全A指数PB(LF)估值本周上涨1.75%至1.81倍,处于2010年以来49.20%分位数,处于历史中位水平。

截至9月12日,10年期国债收益率为1.867%,较上周上行4.1BP;10年期国债期货活跃合约收盘价为107.71元,较上周下降0.22%。据此计算,9月12日,全A股债利差为2.6282%,位于3年滚动均值(3.3861%)-1.67倍标准差附近,处于2010年以来46.99%分位数水平。

从行业层面来看,本周31个一级行业中,26个行业市盈率估值上涨。截至9月12日,从市盈率估值来看,共有21个行业估值高于2010年以来50%分位数,有9个行业的估值处于2010年以来20%-50%分位数区间,另外1个行业估值低于2010年以来20%分位数水平。其中,房地产、计算机、商贸零售的PE估值分位数较高,分别处于2010年以来100%、95.93%、89.21%分位数水平;农林牧渔、食品饮料、有色金属的PE估值分位数较低,分别处于2010年以来9.13%、20.77%、24.89%分位数水平。

二、 A股市场投资展望

从全球流动性视角来看,美国8月CPI同比增长2.9%,核心CPI同比增长3.1%,符合市场预期。最新披露数据显示,在截至9月6日的一周内,美国初请失业金人数激增至近四年高位。在通胀上行幅度有限,就业市场趋于弱化的情况下,市场对于美联储降息预期进一步强化,9月议息会议即将在下周召开,同时投资者预计美联储将在9月、10月和12月各降息一次。美联储降息窗口打开,美元指数走弱周期下,人民币汇率存在支撑,利好A股市场走势。近期,外资配置A股市场动能增强。摩根士丹利周四表示,美国投资者对中国股票的兴趣正达到五年来的最高水平,他们重返中国市场的步伐才刚刚“开始”。

从国内视角来看,在存款利率调降、房地产长期去库周期下,居民资产荒现象持续,财富向股市加速再配置的大趋势明确。8月金融数据显示,非银存款同比多增、居民存款同比少增格局延续。目前居民存款搬家仍处于初期阶段,需要时间来进一步验证并强化。同时,7月以来,机构资金加速流入,其中,被动型基金贡献重要增量。《推动公募基金高质量发展行动方案》指出大力提升公募基金权益投资规模与占比,近期公募基金费率改革第三阶段落地强调权益类基金发展导向,权益类公募基金入市的方向明确。展望后续,A股大概率将延续震荡上行的走势,但需关注短期波动风险,其中,市场量能变化是行情走势的重要观测信号。

AI将是后续市场主线。一方面,海外算力产业链景气度会对A股市场形成提振。海外算力需求空间仍大,龙头业绩验证科技叙事。另一方面,新质生产力产业趋势向上,自主可控逻辑重要性抬升。当前板块行情受到产业趋势催化,但波动或有所加大,关注补涨细分领域。

配置方面,重点关注:(1)供需格局改善与行业盈利修复带动的“反内卷”概念,以及估值具备安全边际的红利资产,配置逻辑依然清晰。(2)内需消费方向:政策呵护下的大消费领域具备投资价值,扩大服务消费若干政策举措有望近日推出,关注服务消费领域低估值标的。(3)科技自立方向:AI、机器人、半导体、军工等板块受益于国内高技术产业的快速发展。

三、风险提示

国内政策效果不确定风险;地缘因素扰动风险;市场情绪不稳定风险。