作为国内第12家公募基金公司,已运行24年的宝盈基金近期再迎重要人事变动——公司中生代知名权益基金经理杨思亮离职并加盟易方达基金。

这一变动延续了近年来宝盈基金权益名将集中出走的态势,而人才流失的背后,是公司权益管理规模腰斩、行业排名下滑的现实困境。同时,股东层面还存在二股东拟清仓离场的情况,宝盈基金老牌公募的发展之路面临多重挑战。

杨思亮加盟易方达

中国证券投资基金业协会备案信息显示,杨思亮的从业机构已于9月3日变更为易方达基金,其在宝盈基金的从业记录则于8月29日注销。至此,这位宝盈基金昔日的权益核心人物去向正式落定。

从职业履历来看,杨思亮的基金从业生涯起步于2011年,并在宝盈基金完成了从研究员到投研骨干的成长。2015年4月加入宝盈基金后,其历经研究部研究员、专户投资部投资经理助理、投资经理等岗位历练,于2018年10月正式开启公募基金管理生涯,截至2025年6月底,其管理规模达70.47亿元。

在宝盈基金的十年间,杨思亮逐步形成了成熟的投资框架,成长为具备宏观视角与绝对收益理念的价值成长(GARP)风格基金经理,并凭借稳健业绩获得市场认可。

2021年至2024年市场调整期间,他的业绩表现尤为突出:2021年底开始管理的宝盈品质甄选混合A,截至2024年底的单位净值增长率达35.99%,大幅跑赢同期偏股混合型基金指数-28.49%的表现;而其自2018年10月起管理的宝盈消费主题混合,截至今年8月30日的任职回报更是达到156.84%,近三年涨幅为18.43%,跑赢业绩基准10.65%。

凭借亮眼业绩,杨思亮的管理规模于2024年年中突破100亿元,成为宝盈基金唯一的百亿级权益基金经理。不过,其离职迹象在2025年8月已逐步显现:8月2日,他率先卸任4只规模较大的在管产品;8月30日,又卸任了剩余3只在管产品,为后续任职机构变更完成过渡。

权益主力接连流失

在基金行业人事变动较为频繁的背景下,基金经理跳槽本属常见现象,但杨思亮的离职,再次将市场目光聚焦于宝盈基金长期存在的人才流失问题上。

从行业评价与历史来看,宝盈基金在人才培养方面成果显著,因此被不少业内人士称为“公募黄埔军校”。从早期的“公募一姐”王茹远,到“宝盈四小龙”,再到“五小龙”,公司内部曾先后培养出多批知名权益基金经理,形成了鲜明的人才培养标签。

然而,与不俗的人才培养能力形成反差的是,宝盈基金长期面临“培养得出、留不住”的困境。仅2021年以来,公司就有多位自主培养的权益名将相继离职,且不少人任职年限超过4年,涵盖多种投资风格。

医药领域选手郝淼,曾管理宝盈医疗健康沪港深基金,2020年上半年业绩一度位居全市场前三;2021年3月离职,不到半年后加盟嘉实基金。价值成长风格名将李健伟,管理宝盈核心优势近五年时间,任职回报达147.88%,后加入华西基金。

此外,擅长自下而上选股的“翻石头”型选手陈金伟,其管理的宝盈优势产业A曾为2021年全市场季军,2023年4月加盟鹏华基金;此外,李进、肖肖、张仲维等知名基金经理也在此期间先后离开。

2025年以来,宝盈基金的绩优经理离职趋势仍在延续。除杨思亮外,大盘价值风格的基金经理吉翔因过去两年业绩优异受到关注,于2025年初离职并加入中欧基金。

人才流失也直接反映在公司基金经理团队结构上。Wind数据显示,截至目前宝盈基金共有18位基金经理,其中最大任职年限为11.46年,低于12.37年的行业平均水平;基金经理平均任职年限为3.33年,同样低于4.92年的行业均值。

值得注意的是,上半年宝盈基金还出现原固收基金经理卢贤海担任权益产品基金经理助理的情况,这一安排被业内解读为公司权益投研人才储备紧张的信号之一。

规模排名双重承压

人才持续流失的背后,是宝盈基金管理规模增长乏力,尤其是权益业务大幅收缩的现状。

作为2001年5月成立的老牌公募,宝盈基金曾以主动权益投资为核心优势,但近年来规模表现与行业发展节奏逐渐脱节。

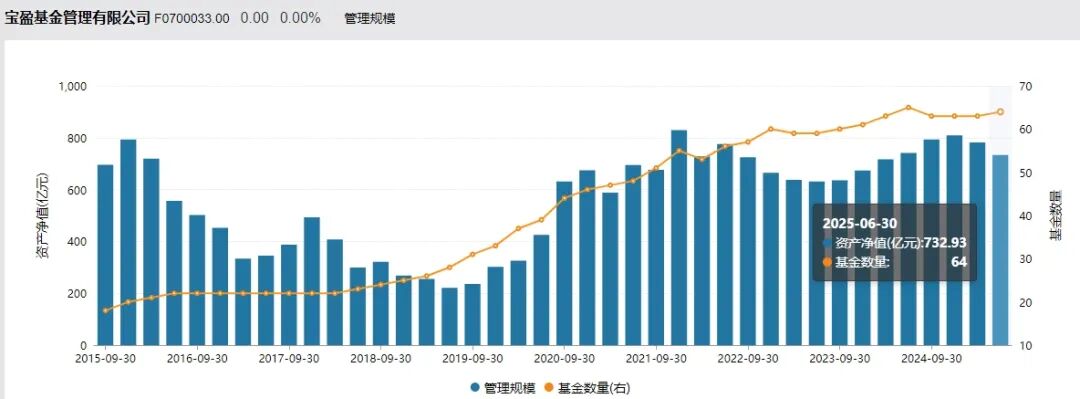

从整体规模来看,Wind数据显示,截至2025年6月底,宝盈基金公募基金资产管理规模为732.93亿元,较2015年年中的826.81亿元缩水近百亿元。

对比2001年同期成立的同业公司,差距更为明显:2001年4月成立的易方达基金规模已突破2万亿元,2001年5月成立的银华基金规模超5700亿元,同期成立的融通基金规模超1500亿元,2001年底成立的长城基金规模也接近3500亿元。

非货币基金规模与行业排名的下滑趋势更为突出。截至2025年6月底,宝盈基金非货管理规模为448.38亿元,在162家公募持牌机构中排名第79位;而2020年底,其非货规模为570.52亿元,在147家机构中排名第52位;回溯至2015年年中,非货规模为647.04亿元,在96家机构中排名第27位。

十年间,在公募行业整体快速发展的背景下,宝盈基金非货规模与排名呈现“双降”态势。

权益基金(股票型+混合型)是规模收缩的核心领域。2020年底,宝盈基金权益基金规模为421.02亿元,2025年年中降至197.39亿元,五年间规模腰斩;与2015年年中629亿元的峰值相比,更是缩水近七成。

从产品结构来看,宝盈基金还存在数量与规模错配的问题。截至2025年年中,公司权益类产品数量达45只,占产品总数的70%以上,但规模占比不足30%。迷你基金数量较多,有27只产品规模不足2亿元,占比超四成。

对于公司的发展方向,宝盈基金现任总经理杨凯曾公开表示,将继续发挥公司在主动管理领域特别是权益投资主动管理的优势,为广大持有人资产保值增值保驾护航。但投资者不禁要问:人才流失不断,宝盈基金拿什么保证投资业绩?

二股东意欲清仓

除了人才与规模问题,宝盈基金的股东层面也存在一定不确定性,对公司发展基调产生潜在影响。

从股权变更历史来看,宝盈基金2001年成立时共有5家股东,分别为联合证券、外贸信托、山东信托、天津信托、重庆信托,其中联合证券与外贸信托各持股25%,其余三家信托公司各持股16.67%。

2004年,股权结构迎来重大调整,除外贸信托外,其余4家原始股东均退出,成都工业投资经营有限责任公司(以下简称成都投资)与中铁信托有限责任公司(以下简称中铁信托)进入,股权比例变为中铁信托持股49%、成都投资持股26%、外贸信托持股25%。

实际上,成都投资只是为中铁信托代持。2010年,宝盈基金被查出中铁信托委托成都投资代持26%的股权长达6年从未披露,违反彼时内资基金公司大股东持股不得超过49%的规定,被证监会暂停发行新基金长达3年。

直至2013年,代持问题才彻底解决,成都投资将26%股权过户至中铁信托名下,中铁信托持股比例升至75%,外贸信托仍持股25%,形成当前的股权结构。

2024年,宝盈基金第二大股东外贸信托公开挂牌转让所持25%股权,拟清仓离场。从财务表现来看,宝盈基金近年净利润呈下滑趋势:2021年至2023年,净利润分别为1.43亿元、1.06亿元、0.81亿元。

近年来,宝盈基金为外贸信托带来的投资收益也整体下降,2021年为3568.33万元,2022年降至2642.51万元,2023年进一步降至2026.85万元,2024年略微回升至2639.03万元。

截至目前,天眼查信息显示外贸信托仍持有宝盈基金25%股权,意味着此次股权转让尚未找到接手方。

给大股东中铁信托贡献的收益情况同样平淡,2024年宝盈基金为其带来的投资收益为3000万元。

此外,天眼查数据显示,宝盈基金周边风险信息超8000条,且几乎均与中铁信托、外贸信托两大股东相关,涉及被执行人高风险信息、金融借款合同纠纷诉讼等内容。