引言:当下“牛市思维”逐渐成为机构投资者热议的高频词,然而究竟何为“牛市思维”?我们把2008-21年四轮牛市期间超过7万篇主动偏股基金季报的“投资策略和运作分析”部分借助AI进行了系统性分析(样本区间:08年四季报-09年中报、14年二季报-15年中报、16年一季报-17年年报、19年一季报-21年年报),并提炼出“牛市思维”的核心经验。通过基金经理的交易笔记,将“牛市思维”具体落实为操作上的资产配置、仓位管理、择时、个股选择和赛道布局等内容,给当下的投资者提供一定的实践经验。尤其考虑到目前主动偏股公募基金经理中,有近半数基金经理仅经历过一轮牛熊,因此各类投资者在牛市中的逼空情绪、兴奋、焦虑、自信可能难免会被进一步放大。(注:我们将样本区间的基金季报分批投喂AI并进行总结、合并和整理;同时为减少AI幻觉以及表述性错误,我们对生成内容进行了人工校对与修订)

思维1:投资策略从“保守防御”到“积极进攻”,灵活调整仓位与结构

思维2:牛市初期由估值修复驱动,盈利决定牛市的持续性以及高度

思维3:杠杆资金是牛市的“加速器”与风险“放大器”

思维4:保持较高仓位运作,牛市中仓位比择时更重要

思维5:不同属性的增量资金对估值体系产生深远影响

思维6:把握主线,每轮牛市都有明显的产业主线和领涨旗手

思维7:分清“讲故事”和“看业绩”,不同牛市驱动力之下赚的钱不一样

思维8:尊重市场、勇于修正,投资是在不确定性中持续优化决策

思维9:牛市会重塑估值体系,但最终仍需警惕“伪成长”并回归基本面

思维10:优质公司的定义不变,但对“好价格”的要求不断提升

正文

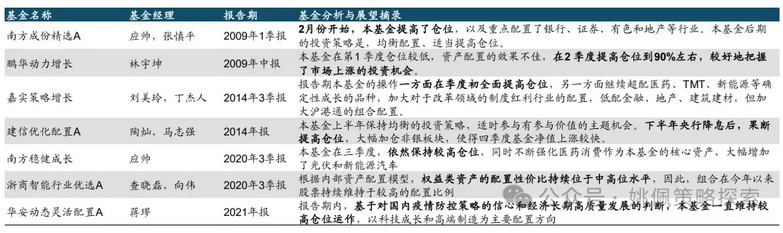

思维1:投资策略从“保守防御”到“积极进攻”,灵活调整仓位与结构

面对市场的熊牛转折,投资策略往往需要灵活调整,从熊市的防御思维逐步转向牛市的进攻思维。在熊市末期,注重控制仓位、配置防御性板块是常见做法。但当市场进入牛市后,环境发生较大变化,若仍主要固守低仓位和防御品种,可能较难把握市场上涨阶段的机遇。如何调整策略?例如可以逐步提升股票仓位,更大程度上参与市场反弹;同时调整组合结构,如适度减持前期抗跌但弹性相对有限的防御型资产,增配弹性可能较高的进攻性品种,以提升组合对市场整体走势的敏感度。这种从“注重防御”到“侧重进攻”的转变,往往是能否跟上牛市节奏的关键。

思维2:牛市初期由估值修复驱动,盈利决定牛市的持续性以及高度

牛市的上涨通常分为两个阶段:首先是流动性推动下的估值修复,然后是盈利增长驱动的业绩行情。牛市初期,尤其是在经济基本面尚未明确好转时,行情的核心驱动力往往并非来自企业盈利的改善,而是源于充裕的流动性和改善的宏观预期共同推动的市场估值中枢的系统性上移。这一阶段的上涨并不依赖于当期的业绩,而是“贴现”未来的复苏。然而,当估值修复到一定水平后,市场能否从“快牛、短牛”转为“长牛、慢牛”,关键在于企业盈利能否接力。如果后续经济复苏得到确认,企业盈利开始回升,牛市将进入更健康、更持久的下一阶段;反之,若盈利迟迟不能兑现,仅靠流动性支撑的上涨或将难以为继。

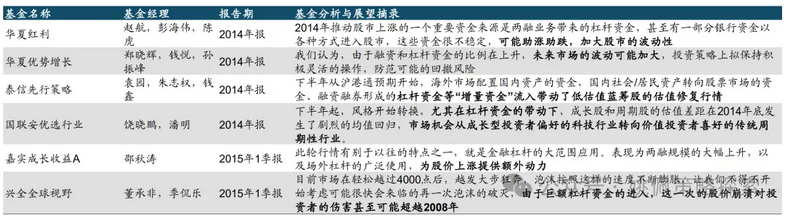

思维3:杠杆资金是牛市的“加速器”与风险“放大器”

杠杆资金的深度参与是牛市区别于以往的重要特征之一,也是市场能够快速、猛烈上涨的“加速器”。以融资融券和场外配资为代表的杠杆资金,为市场注入了巨大的购买力。杠杆资金的特性是“追涨杀跌”,在上涨时它能显著放大赚钱效应,吸引更多资金入场,形成自我强化的正反馈;但在市场转向时,它也会因平仓压力而加速市场的下跌,引发“踩踏”效应,放大市场的波动和风险。因此,理解并跟踪以两融余额为代表的杠杆资金规模的变化,对于把握牛市的强度、节奏以及潜在的巨大脆弱性至关重要。当观察到杠杆资金在短期内爆发式增长时,既要看到它会放大市场的赚钱效应,加速市场上涨的斜率,但也意味着后期市场潜在风险的源头。

思维4:保持较高仓位运作,牛市中仓位比择时更重要

在宏观经济向好、流动性相对宽裕的牛市背景下,应保持积极的权益仓位,避免因试图精准择时而错失市场的整体上涨机会。在牛市趋势明确的阶段,最大的风险不是市场回调,而是踏空。频繁地进行仓位操作试图“高抛低吸”,在实践中非常困难,且容易导致两面踏错。而在深入研究、看好市场中长期趋势的前提下,可以保持一个相对稳定的高仓位,并将主要精力放在优化持仓结构上;通过调整行业配置和个股选择来应对市场的短期波动和风格切换。

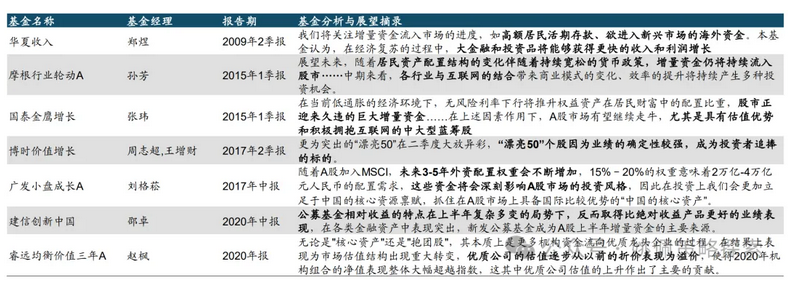

思维5:不同属性的增量资金对估值体系产生深远影响

不同类型的增量资金因其投资偏好与行为模式的差异,会对牛市中的市场估值体系产生显著影响。例如,在2016-18年,外资持续流入A股市场,其偏好低估值、高ROE的蓝筹龙头,显著推升了“漂亮50”风格公司的估值。而到了2019-21年,公募基金权益产品大规模发行和持续流入,推动了“新半军”等成长型赛道的结构性行情。公募资金相对更注重行业景气度和成长性,集中持仓高增长赛道,其持续的申购行为进一步强化了这些板块的资金优势和估值溢价。总结来看,每轮牛市期间增量资金的来源和性质,直接影响市场的风格演绎和估值体系特征。

思维6:把握主线,每轮牛市都有明显的产业主线和领涨旗手

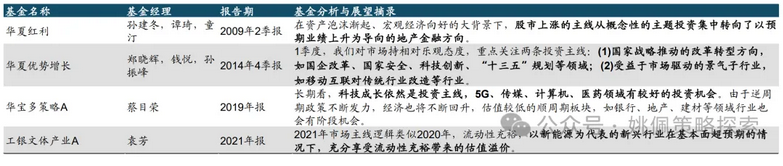

把握住最鲜明的产业主线往往是获取超额收益的关键。纵观A股市场,每轮牛市都伴随着鲜明的产业主线和“牛市旗手”,这些领涨板块往往精准映射了当时的宏观政策、技术变革和经济转型方向。尽管各轮牛市的宏观背景各异,但资金始终高度聚焦于当期景气度更高、增长确定性更强的产业方向。例如,05-07年牛市由全球经济繁荣及国内股改驱动,“煤飞色舞”及金融地产成A股核心主线;14-15年“杠杆牛”中,移动互联网技术革新叠加宽松政策共同催生了TMT板块的结构性行情;而19-21年的“结构牛”则由消费升级和“双碳”政策主导,白酒、医药及新能源领涨市场。这些均表明紧扣时代脉搏的产业趋势往往成为了牛市中最具爆发力的投资主线。

思维7:分清“讲故事”和“看业绩”,不同牛市驱动力之下赚的钱不一样

在不同的牛市阶段,投资逻辑的核心驱动力决定了市场偏好的本质差异。当市场由宽松流动性主导时,资金过剩往往推升估值形成“水牛行情”。此时市场更倾向于追逐宏大叙事与政策主题,热点快速轮动,标的估值扩张远快于盈利改善,呈现“拔估值”特征。在由经济复苏与企业盈利增长推动的牛市中,核心在于业绩的持续兑现。投资者往往聚焦基本面的改善、行业景气度验证和估值匹配度。例如在2014-15年基于充裕流动性带来的水牛行情中,市场对“互联网+”等新兴概念给予了极高的估值;而到了2017年前后由基本面推动的牛市过程中,投资者更愿意为确定性的业绩增长买单。总结来看,不同牛市驱动力之下赚的钱不一样:流动性牛市的收益源于流动性溢价和情绪博弈,而基本面牛市的收益源于盈利增长和估值修复的共振。

思维8:尊重市场、勇于修正,投资是在不确定性中持续优化决策

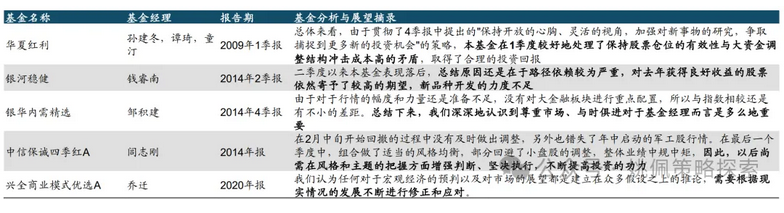

市场在多数时间是正确的,其演变往往会超出大多数人的预期。投资在某种程度上,是一个不断验证和修正自身判断的过程,而非期望市场走势与自身预判形成一致。许多优秀的基金经理都曾在报告中坦诚对市场风格、行情节奏或主线变化的判断出现偏差,但其关键在于能够适时调整组合结构,以适应新的市场环境。事实上,实事求是的态度和灵活应对的能力,通常比试图精准预测市场更为重要。投资的要义或许并非追求每一次判断都绝对准确,而是在动态变化中,持续探索并做出相对更优的决策,同时保持开放与学习的心态。

思维9:牛市会重塑估值体系,但最终仍需警惕“伪成长”并回归基本面

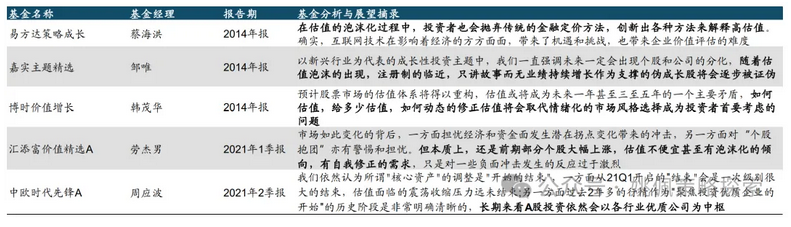

在牛市期间,特别是对于新兴产业来说,传统的市盈率、市净率等估值方法常常会“失灵”。基金经理们普遍感受到,市场开始采用市销率、市值空间、用户数、流量等新的估值维度来为新兴产业公司定价,这在一定程度上是合理的,反映了对新商业模式和未来成长潜力的认可。然而,这种估值体系的重构也容易被滥用,导致泥沙俱下,许多缺乏核心竞争力、纯粹“讲故事”的伪成长股也趁机获得了高估值。因此,基金经理们一方面积极拥抱创新,另一方面也开始强调去伪存真,在泡沫中寻找真正能够兑现业绩、具有长期核心竞争力的“真成长”公司。潮水退去之后,届时只有具备坚实基本面的公司才能穿越周期。

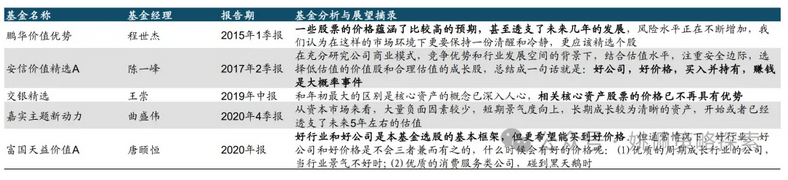

思维10:优质公司的定义不变,但对“好价格”的要求不断提升

投资于商业模式优秀、竞争格局清晰、治理结构完善的优质龙头公司的理念是价值投资的基石,在牛市的任何阶段都适用。然而,市场会用剧烈的回调提醒所有投资者,“好公司”不等于“好股票”,“好公司”也需要“好价格”。在经历了估值的大幅提升后,许多优质公司的股价已经隐含了过于乐观的预期,其风险收益比不再具备吸引力。因此,投资需要在坚守“质地”的同时,对估值和价格提出更严格的要求。当一种风格或一类资产的“抱团”演绎到极致、估值严重透支时,往往就离风险不远了。因此在更广阔的范围内寻找那些质地优秀且估值合理的公司,或许是牛市下半场的“必修课”。