上周,事件驱动债市放大波动,而本周,债市重回偏弱格局。

市场风险偏好有所变化

7月以来,股债市场整体呈现“跷跷板”效应。在全球流动性宽松、美元资产重新配置的大背景下,我国基本面及政策面趋稳形成相对优势,A股由此开启流动性“牛市”,并出现一定赚钱效应,吸引资金稳步流入,债市随之承压。不过,受益于央行呵护流动性以及美联储降息预期进一步强化,加之理财及债基赎回压力相对可控,债市相对“抗跌”。

近期,股指期货远月合约贴水幅度扩大,且股指看涨期权隐含波动率下行幅度明显大于看跌期权,该数据于上周上半周到达阶段性高点,下半周以来有所修复,说明市场风险偏好回落后再度回升,这有利于股债“跷跷板”效应的发挥。

央行国债买卖操作重启预期升温

9月3日,财政部与央行联合工作组召开第二次组长会议,就金融市场运行、政府债券发行管理、央行国债买卖操作和完善离岸人民币国债发行机制等议题进行深入研讨,下一步,要继续积极发挥联合工作组机制作用,深化合作,加强协同,持续推动我国债券市场平稳健康发展,共同保障财政政策、货币政策更好落地见效。与去年的第一次会议相比,一是时间提前了1个月,二是两部门的排序从央行在先变为财政部在先,三是政策重点由“丰富货币政策工具箱”转为“加强财政政策与货币政策协调配合”。

当前,市场对“央行净买入国债带动利率中枢下行”的预期升温。回顾央行国债买卖操作,2024年8月至12月连续5个月均为净买入,累计净买入1万亿元,利率中枢于年底快速下行。2025年1月央行宣布阶段性暂停在公开市场买入国债,避免影响投资者的配置需要。在一季度货币政策执行报告中,央行表示将继续从宏观审慎的角度观察、评估债市运行情况,关注国债收益率变化,视市场供求状况择机恢复操作。在二季度货币政策执行报告中,央行并未提及国债买卖。而财政部与央行联合工作组召开第二次组长会议,再度提及国债买卖,无疑重燃市场热情。

不过,笔者认为,该预期短期对债市影响有限。其一,从政策导向看,拓展基础货币投放渠道、丰富货币政策工具箱的工作已颇有成效,央行开展每月1次中期借贷便利(MLF)及每月两次买断式逆回购操作,流动性管理工具充足,重启国债净买入投放流动性的必要性不高。其二,从政策协同角度看,财政政策与货币政策协调配合,四季度为国债传统供给淡季,若无新增赤字或新型工具,国债供给压力较小,央行以结构性工具发力的可能性较高。其三,从利率曲线角度看,央行2024年买卖国债主要为“买短卖长”,若买卖国债重启,或进一步加速曲线走陡,这对长端及超长端利率而言并非简单利多。

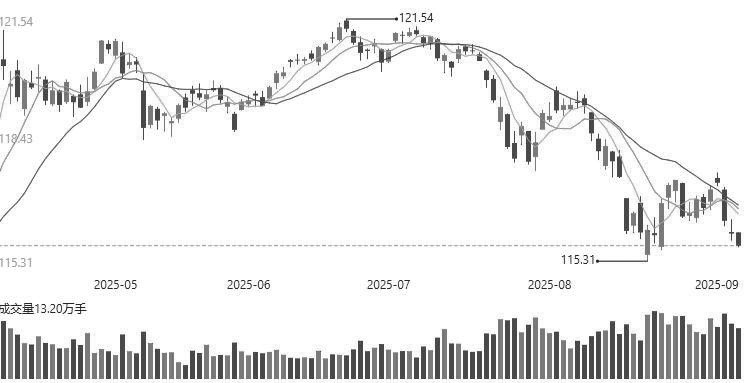

图为30年期国债期货主力连续合约日线走势

证监会就公募基金销售费用管理规定征求意见

9月5日,证监会发布《公开募集证券投资基金销售费用管理规定(征求意见稿)》,明确以下几点:一是赎回费全额计入基金财产,无论投资者持有时长如何,赎回费不再返还给销售机构,而是全部计入基金资产;二是统一赎回费率标准,将股票型、混合型、债券型基金以及FOF基金的短期赎回费率拉平,持有期不足6个月的投资者需缴纳至少0.5%的赎回费;三是鼓励长期持有,对持有期超过1年的投资者不再计提销售服务费,旨在减少“赎旧买新”等短期行为。

《公开募集证券投资基金销售费用管理规定(征求意见稿)》是引导公募行业降费、让利投资者的监管导向的延续,也有助于通过费用结构的改变来引导投资者长期持有。具体到对债市的影响,一方面,债基收益及风险相对较低,原本作为流动性管理或现金增强的优势将因短期赎回费提升而有所减弱,该部分流动性管理需求或转向债券ETF,底层仍为债券资产;另一方面,降低债基销售服务费率且赎回费全额计入基金资产,有助于提升债基收益率,有利于债基规模增长,该影响更为长期和间接。

交易策略

近期公布的数据显示,8月,国内制造业PMI环比改善,价格筑底对企业预期形成一定提振,但供需错配问题突出。当月,进出口同比增速低于前值和预期,“抢出口”现象减少。从货币政策预期看,政策性金融工具发力在即,货币政策大概率配合财政政策施力,故对央行重启国债买卖不宜有过高期待,维持“利率缺乏单边向下驱动”的判断。整体而言,基本面及政策面进入观察期,宏观叙事逻辑并未反转,市场风险偏好维持高位,债市仍处于“逆风”状态,短期主要受股债“跷跷板”效应牵引,预计将震荡偏弱运行。中期看,若通胀、企业盈利等数据出现明显改善迹象,则债市将大幅下挫。交易上,单边暂时观望,套利关注做陡收益率曲线策略。

(作者单位:广州期货)