9月以来,A股市场震荡调整,避险情绪升温,部分资金主动转向兼具低估值、高股息双重属性的红利资产,为当前行情下的投资配置提供了方向。

市场分化加剧

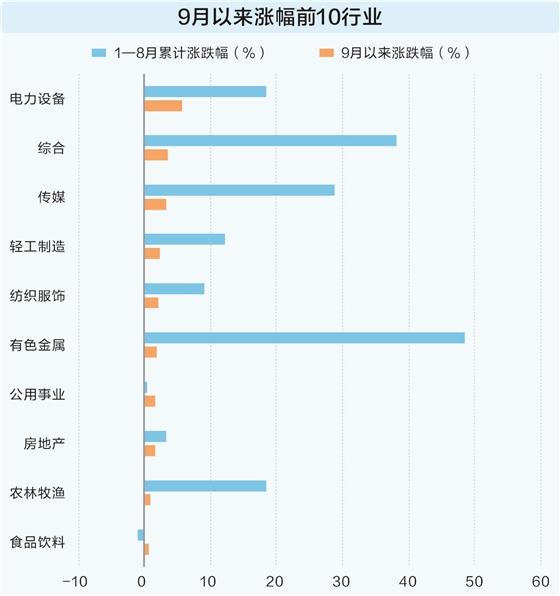

据证券时报·数据宝统计,9月以来,上证指数累计下跌1.18%,市场整体呈现震荡整理格局,结构性特征愈发凸显。

从行业来看,前期领涨的国防军工、计算机和电子等行业回调明显,国防军工行业指数跌幅超过10%。电力设备、有色金属和公用事业等顺周期行业走强,电力设备行业累计涨幅超过5%。

相关人士认为,顺周期行业走强,一是得益于行业需求稳步回升,例如有色金属行业受益于上游原材料价格波动及下游制造业需求回暖的双重支撑;二是顺周期行业存在一定补涨空间;三是部分顺周期行业兼具高股息的特征,在当前市场更注重确定性回报的背景下,高股息属性为板块增添吸引力,成为资金流入的重要推动因素。

9月涨幅居前个股高股息特征明显

据数据宝统计,9月以来超3000股下跌,其中450余只累计跌幅超10%;400余只累计涨幅超10%。

数据显示,月内涨幅居前股票具备高股息特征。

以9月以来涨幅不低于10%的个股(简称“大涨股”)与跌幅不低于10%的个股(简称“大跌股”)进行对比,大涨股平均市值低于150亿元,大跌股平均市值接近190亿元;大涨股平均市盈率(剔除负值和极值)也均低于大跌股。值得一提的是,从高股息率(股息率不低于3%)个股数量占比来看,大涨股的占比超过大跌股的2倍以上。

大涨股的基本面也为其股价表现提供了坚实支撑。大涨股今年上半年盈利能力有所向好,今年上半年净利润增幅中值与平均净资产收益率均优于去年全年。比如,科新机电最新市值低于52亿元,市盈率低于42倍,最新滚动股息率1.26%,9月以来股价涨幅超过48%;福然德最新市值低于100亿元,市盈率约为28倍,最新滚动股息率1.74%,9月以来股价涨幅超过30%。

红利资产获资金追捧

高股息是9月大涨股的重要特征之一,这一特征也正是红利资产所具备的典型属性。

近期,红利资产明显获资金追捧。截至9月9日,全市场股票型ETF月内资金净流出超过80亿元,但红利主题ETF月内资金净流入超过8亿元,资金大幅流出的以科创、芯片、半导体及人工智能等主题为主。

融资资金方面,从行业来看,9月9日融资余额较8月末增幅居前的有电力设备、有色金属、综合等20个行业,其中电力设备行业融资资金增幅超过15%;与此同时,国防军工、计算机等行业融资资金降幅相对居前。

按股息率划分,最新滚动股息率超过3%的个股9月9日融资余额较8月末增加近2%。股息率超过5%的个股中,近半数融资余额有所增加,其中凤凰传媒、小方制药、鲁阳节能等个股获融资客加仓均超过20%。

湘财证券表示,9月A股市场将总体呈现宽幅震荡态势,半导体、元件等板块前期累计涨幅较大,在大盘波动状况下,部分资金获利了结。红利板块是短期市场稳定的力量来源,前期调整充分的红利板块值得关注。

发挥“市场稳定器”作用

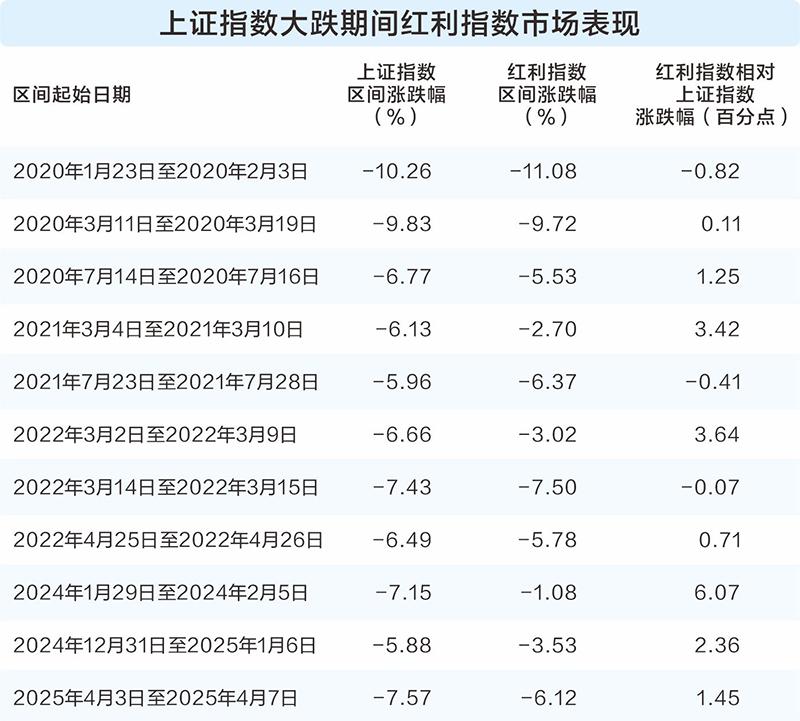

据数据宝统计,2020年以来,A股市场大跌期间,红利资产表现出显著的抗跌性。

今年前8个月,中证红利指数(下称“红利指数”)年内累计下跌近5%,大幅跑输上证指数。而9月以来,红利指数跑赢上证指数。

从历史数据来看,2020年以来的11次大跌(上证指数区间跌幅超5%)来看,红利指数有8次跑赢上证指数。比如2021年3月4日至10日,上证指数下跌6.13%,红利指数跌幅不足3%;2024年12月31日至2025年1月6日,上证指数下跌5.88%,红利指数跌3.53%。

红利资产发挥“稳定器”的关键作用,既体现在市场深度大跌时的突出抗跌表现,也能在市场经历大幅上涨后的震荡调整阶段,让其“压舱石”的核心效果同样显著凸显。

比如,2019年1月3日至2021年2月18日,上证指数累计涨幅41%,同期红利指数涨幅仅有6.99%;自2021年2月18日至后20个交易日,上证指数跌幅超过5%,同期红利指数涨超8%。

彰显“风险缓冲”价值

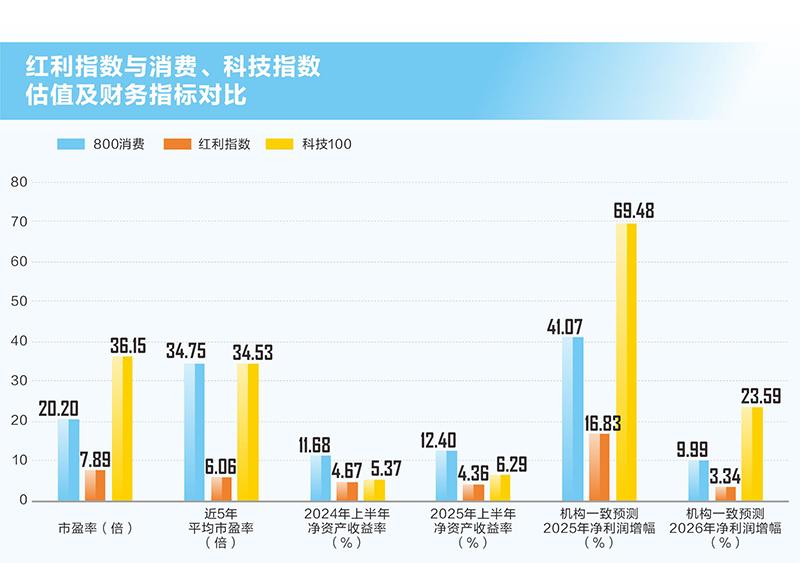

从资产配置的视角来看,红利板块和当前热门的消费、科技板块各自适配的投资需求与风险偏好存在明显差异。

具体来看,估值方面,红利指数市盈率低于8倍,较近5年平均市盈率溢价约30%,同期中证主要消费指数(简称“800消费”)市盈率折价超过40%,科技100指数市盈率溢价不足5%。

从投资回报来看,红利指数股息率超过4%;800消费指数股息率超过3%,科技100指数股息率最低,仅1%左右。另外,今年上半年,科技100指数、800消费指数的净资产收益率较去年同期有所上升,但红利指数今年上半年的净资产收益率较去年同期略有下降。

从成长性来看,2024年800消费指数与科技100指数成份股的净利润总额较上一年同期均有下降,红利指数成份股2024年净利润总额较上一年同期有所上升。根据机构一致预测,上述3个指数的成份股2025年、2026年净利润总额有望持续增长,其中科技100指数成份股2025年净利润总额较上一年增幅最高,其次是800消费指数成份股2025年净利润总额较上一年增幅也有所提升。

综合来看,红利板块凭借低估值、高股息率的特点,在震荡行情中具备较强的防御属性,成为短期资金寻求稳定的重要选择;消费板块估值处于折价区间,但具备稳健的股息回报与可观的成长预期,适合追求长期价值的投资者;科技板块则以高成长性为核心优势,尽管短期部分资金获利了结,但长期增长潜力受机构看好,不过其低股息率、相对较高的估值也带来了一定的投资风险。投资者需根据自身风险偏好与投资周期合理配置。