2025年的夏天,A股正在经历一场静水深流的变化。

宏观层面,充裕的流动性与抬升的风险偏好互成经纬;

产业层面,人工智能、人形机器人、智能驾驶等新质生产力次第开花;

政策支持方面,“924”以来,从高层“活跃资本市场”的定调,到“新国九条”对投资者回报的强化,险资、年金等长期资金亦加速入场。

多重信号交汇,A股重又站上3700点,赚钱效应显现,创新药、机器人、军工、煤炭、钢铁等多重主题热度不减,市场情绪也如潮水般涌动。

然而,对于普通投资者而言,市场机会的兑现路径并不平坦。风格切换的节奏、估值波动的幅度、行业轮动的速度,都可能成为收益的“漏勺”。此时,一只真正站在持有人角度设计的产品,就显得尤为珍贵。

正是在这样的背景下,即将于8月25日发行的汇添富成长优选混合型证券投资基金(A 类 025075 / C 类 025076)以“均衡成长”为锚,以“浮动费率”为桨,带着清晰的使命而来:让投资者在市场向上的时代列车里,坐得更稳、拿得更久、走得更远。

当市场来到“黄金击球区”

当前,中国资本市场正站在多重周期共振的转折点上。随着“反内卷”政策深化、经济结构转型升级,以及全球资本对中国资产的重新定价,权益市场呈现出难得的战略机遇:

一方面,流动性宽松与风险偏好回升形成双重支撑。

美国对全球大幅加征关税的背景下,我国在贸易谈判中展现出务实态度,有效提振了市场信心与风险偏好,推动人民币升值预期升温,人民币资产重估进程随之加速。

从国内市场看,2025年以来多方稳定力量持续发力,为市场注入强劲支撑。而居民资产配置的结构性变化,则为权益市场注入了更广泛的资金活水。当前,房地产价格持续低迷,不仅削弱了居民的财富效应,更改变了市场对资产收益率的预期。随着居民财富从房地产、储蓄向金融资产转移的进程加快,权益市场正成为资金再配置的重要方向。

与此同时,企业盈利质量也迎来实质性改善。

招商证券研究发现,2025年A股非金融企业自由现金流(FCF)增速创历史新高,自由现金流收益率攀升至3%,印证上市公司经营效率的本质提升。(资料来源:招商证券,《重估A股的基本原理:权重指数篇——A股投资启示录》,截止2025.5.15)

自2024年下半年以来,整治企业低价无序竞争的监管脉络日益清晰,2024年12月中央经济工作会议更将"综合整治内卷式竞争"列为2025年重点任务。随着政策从宏观指引转向具体部署,产能过剩行业迎来实质性修复:恶性价格战现象显著减少,钢铁、光伏等行业的产能利用率开始回升,企业定价能力逐步恢复。在供给侧改革与需求端刺激政策的协同作用下,经济基本面开启新一轮扩张周期,为上市公司盈利修复构筑了可持续通道。

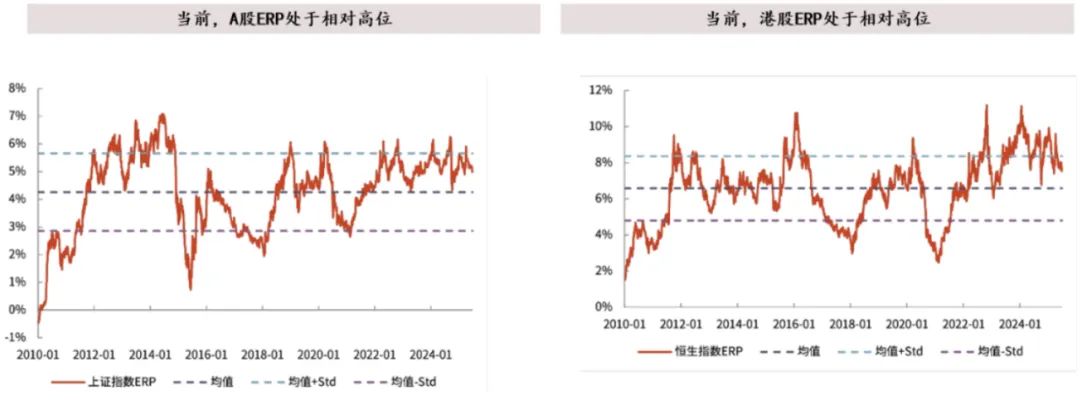

另外,从估值角度,当前的A股和港股估值仍具有较高的吸引力,为投资者提供了不错的布局窗口。

资料来源:光大证券,《光大证券2025年中期策略:望向新高》,截止2025.7.10

浮动费率实现利益深度绑定

传统的固定管理费模式,无论市场涨跌都“旱涝保收”,持有人与基金管理人之间的利益难免错位。作为浮动费率产品,汇添富成长优选混合则把“利益一致性”写进了合同:管理费不再是一成不变,而是与每位持有人的真实盈利体验深度绑定。

管理费设置上,对于每一个持有期超过1年的投资者,汇添富成长优选混合设置了三档差异化的管理费定价:

1.若持有期间相对业绩比较基准的年化超额收益率(扣除超额管理费后)超过6%且持有收益率(扣除超额管理费后)为正,管理费上浮至1.50%年费率;

2.若持有期间的年化超额收益率在-3%及以下,管理费下浮至0.60%年费率;

3.若持有期间的年化超额收益率在-3%以上到6%以下,管理费维持在1.2%。

这种“奖优罚劣”的非对称结构,让管理人只有在真正为持有人赚到钱时,才能拿到更高的报酬;反之,则要主动让利。它把基金经理与投资者绑在同一根绳上,共同面对市场风浪,也共同分享超额果实。

更重要的是,浮动费率并非简单的“多赚多收、少赚少收”,而是精确到“单客户、单份额”的维度。投资者无需担心他人的申赎节奏影响自己的费率,每一笔资金的持有体验都被独立计算、公平对待。

让成长投资回归长期

费率机制只是硬币的一面,另一面则是“谁来管”。

汇添富成长优选由汇添富中生代基金经理沈若雨掌舵。从业13年半、管理基金近五年的他,经历过多轮风格切换,深耕算力、应用、芯片等成长行业,在深度研究中逐渐沉淀出一套成熟的投资体系。

目前他单独管理的所有产品,近一年收益均超过了50%,其中,所管的均衡成长类产品——汇添富ESG可持续成长股票,任职以来累计收益达55.78%(同期业绩比较基准为26.24%),超额收益显著。(业绩已经托管行复核,基准来自汇添富,过去一年指2024/8/14-2025/8/13,任职以来指2023/12/28-2025/8/13)

在沈若雨身上,有三重辨识度鲜明的特色。

一是宏观与中观共振,擅长从复杂市场信息中提炼关键假设。

沈若雨将宏观策略与中观产业比较深度耦合,用发展的眼光寻找放在全球范围来看较长期维度具备竞争力的高质量企业。他注重将复杂的信号提炼出来,分解为较为清晰的关键假设,当假设发生改变,本身就是买点或者卖点。

二是动态均衡下的高质量成长挖掘,偏好具备强大现金流产生能力的优质公司。

沈若雨强调“在适度均衡中追求行业内集中”。在选股方面主要看重三个维度:1)商业模式、行业格局是首要考虑要素;2)增长的空间、持续性、爆发力;3)公司治理和股东回报。

三是客观本真派的风险管控哲学,拒绝“与泡沫共舞”。

“避免永久性损失”是沈若雨的风险管理铁律,他重视还原行业、公司“最真实”的一面,客观判断股票上涨下跌的可能空间。力争在较左侧布局,在投资时通过分散投资脉络、时间久期来控制风险。

而落到即将发行的汇添富成长优选混合基金(A:025075/C:025076),产品将在“均衡成长”框架下,重点聚焦三条核心赛道:

TMT——聚焦AI Agent应用爆发、半导体自主可控、国产科技品牌从“产品出海”升级到“生态出海”等主线;

高端制造——把握全球化与工程师红利带来的重要机遇,深耕人形机器人、智能驾驶、新能源材料等硬科技领域,重点布局具备全球比较优势的专精特新企业;

消费——锚定银发经济、情绪价值消费、出海新势力等结构性机会。

结语

市场风起时,与其仰望风口,不如与风同行。如果你担心“基金赚钱、基民不赚钱”,浮动费率让收益与费率同频共振;如果你害怕“成长风格大起大落”,均衡配置与深度研究力争帮你把波动熨缓。低位布局,优选成长,费率革新,汇添富成长优选混合,期待与每一位投资者并肩共赢。