1、节前流动性预测

(数据来源:Choice)

华西证券首席经济学家刘郁

往后看,4月跨月、跨假期资金面或无需担忧。尽管面临跨月(跨节)资金压力,资金利率仍呈下行态势,但随着央行次日超额续作MLF,R007又大幅回落11.3bp至1.66%,为3月以来最低点。与此同时,月末的财政资金支出同样为资金面提供支撑,往年4月末财政支出规模分布在1.8-2.0万亿元范围。且下周(4月28-30日)政府债资金占用水平不高,净缴款量为1211亿元,也处于历史相对低位。

国海证券固收首席分析师靳毅

预计2025年5月份资金有3853亿元流动性缺口,5月份资金面缺口或相对较大,但考虑到近期央行呵护资金面态度积极,5月资金利率将维持宽松态势。预计货币政策将进行配合、资金面维持宽松、DR007中枢下行,从而带动短债利率下降。

浙商证券固收首席分析师覃汉

资金面部分,未来一周仅有三个交易日,单日逆回购到期量较大,政府债净融资规模转正,关注央行临近跨月的操作,投资者将布局跨月和跨假期资金,预计资金面将保持均衡运行,平稳跨月。 存单部分,未来一周,存单到期规模下降至3300亿,供给端压力边际下降,资金均衡运行状态下,存单收益率预计震荡。

2、结构性货币政策工具

新华社

中国人民银行副行长邹澜4月28日在国新办举行的新闻发布会上表示,中国人民银行将用好用足适度宽松的货币政策,根据国内外经济形势和金融市场运行情况,适时降准降息,保持流动性充裕,创设新的结构性货币政策工具,围绕稳就业稳增长重点领域精准加力,做好金融支持。中国人民银行正在研究丰富政策工具箱,将适时推出增量政策,助力稳就业、稳企业、稳市场、稳预期,有效巩固经济发展和社会稳定的基本面。

东吴证券首席经济学家芦哲

政治局会议部署创设新型政策性工具,或意味着将继续由国开行、农发行和进出口行主导,创设定向支持外贸、科创和消费等领域的“准财政”工具,同时央行通过PSL等常设结构性工具为其提供资金支持。无论是新型结构性货币政策工具,还是设立新型政策性金融工具,对当前亟需金融资源支持的科创、外贸、消费等于领域的支持,本身也属于“超常规逆周期调节”组成成本,从“量”和“价”两个方面拓宽流动性投放空间,结构性政策工具的“量增、价降”也是“适度宽松”的重要内容。

广发证券银行业首席分析师倪军

“择机”变“适时”,降准步伐预计有所加快;同时考虑到央行对实体信贷更加支持,降息可能先从结构性货币政策工具降息以及中小银行存款自律机制调整开始,预计短期内LPR继续保持不变。下期跨月、跨节,政府债净缴款由负转正,但考虑到月底财政支出加速和央行近期态度偏呵护,预计资金面维持均衡格局,关注央行4月买断式逆回购规模和五一节前、节后降准情况。

开源证券宏观首席分析师何宁

货币政策方面,4.25 政治局会议再次强调“适时降准降息”,并提出“创设新的结构性货币政策工具,设立新型政策性金融工具,支持科技创新、扩大消费、稳定外贸等”。预计后续将出台精准支持科技企业、消费、出口的结构性货币政策工具。

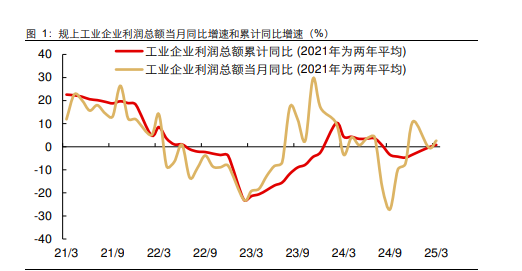

3、一季度工业利润转正

中金公司宏观团队

结构上,制造业利润增速回升明显,采矿业和公用事业利润负增长。采矿业中,黑色系仍然低迷,有色系利润增速较快。中游制造业利润增速改善,下游制造业利润增速平稳,上游制造业利润受低基数支撑增速反弹。库存方面,工业企业实际库存上升。我们认为,国际经贸环境恶化,意味着后续制造业经营与利润压力上升。

财通证券宏观首席分析师陈兴

从工企利润的构成来看,3月工企的营收增速有所回升,主因当月生产大幅改善。同时营收利润率增速略有上升,共同带动本月利润增速上行。本月成本费用较上月微升,利润率增速上行或受到春节前置的一定扰动。往后看,随着外部冲击影响逐渐显现,叠加去年同期基数走高,利润或将再度承压,静待稳增长政策进一步加码显效。

长江证券宏观首席分析师于博

整体需求环境改善有待增量政策出台。3月,工业企业利润,营收双双改善,背后预计主要是中游抢出口和设备更新继续驱动的制造业需求回升。但数据报喜背后也需看到,一方面,利润的改善主要源于结构性亮点的支撑。整体行业利润的回升动能仍偏弱,另一方面,企业周转压力仍处历年同期高位,同时弱需求下企业库存继续被动回补。后续总需求能否进一步改善,是驱动企业利润长期复苏的观察锚点。