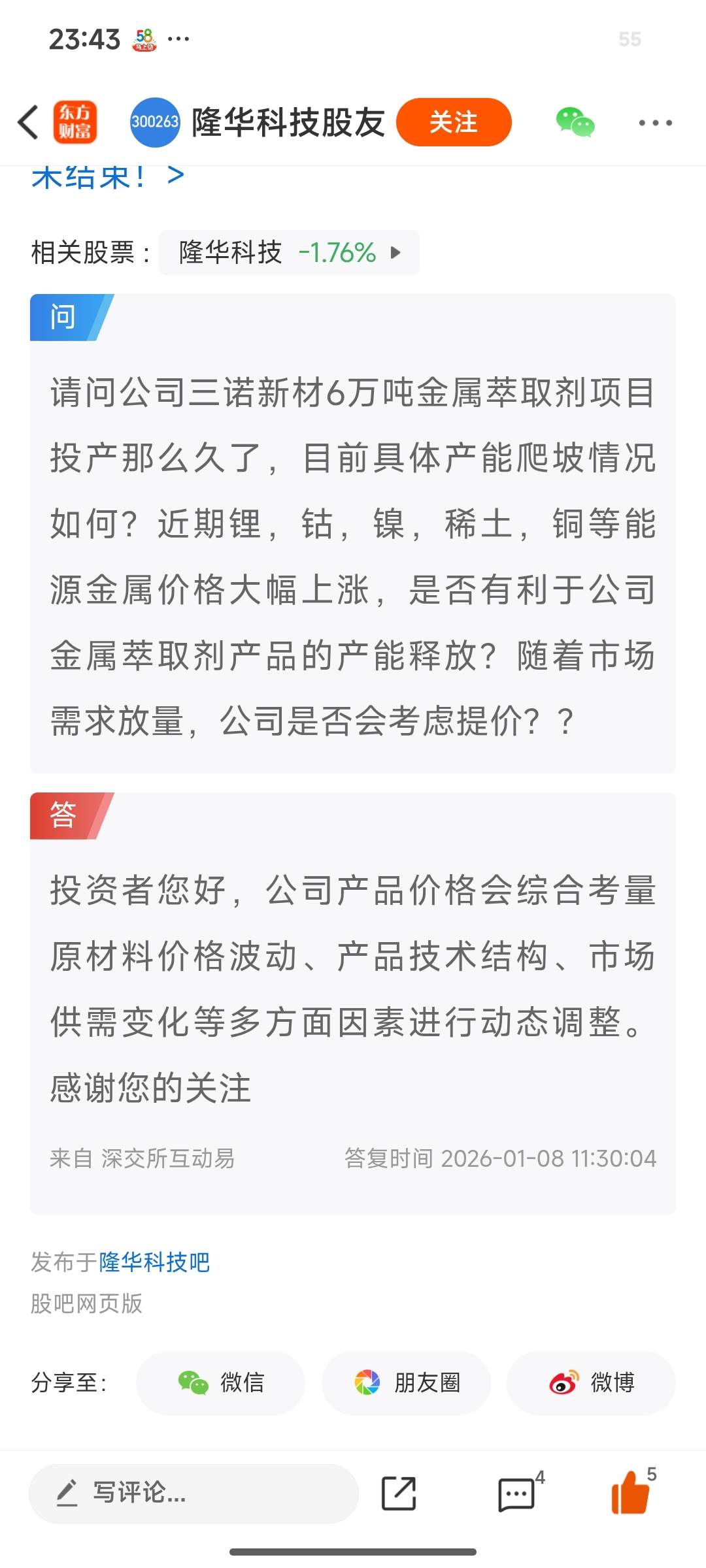

隆华科技于1月8日在投资者互动平台直接回应: 公司产品价格会综合考量市场供需变化、原材料波动、技术结构等因素进行动态调整。

隆华科技不对外披露六大类产品的精确实时报价与月度涨幅,以下为公开可查的最新参考价区间、调价信息与行业趋势(截至2026年2月10日) 。

一、隆华科技六大类产品(按营收占比)

1. 节能换热装备(35.87%)

2. 靶材及超高温特种材料(26.91%)

3. 环保水处理产品(13.49%)

4. 航天泡沫制品与结构件(PMI为主)(9.44%)

5. 萃取剂(8.76%)

6. 轨道交通产品(3.05%)

二、最新参考报价(2026年2月)

1. 靶材及超高温特种材料(丰联科/晶联光电)

- 钨靶材:约 180–220万元/吨(高纯)

- 钼靶材:约 120–150万元/吨

- ITO靶材(显示/光伏):约 280–350万元/吨

- 钙钛矿靶材(HITO/IZO):约 400–500万元/吨(技术溢价,较传统高30%+)

- 超高温钨钼制品:按定制报价,单吨多在 200万元以上

2. 航天PMI泡沫(兆恒科技)

- 军工/航天级PMI:约 800–1200元/kg(按密度/规格)

- 风电/民用PMI:约 300–500元/kg(较进口低约30%)

- 单星价值量:低轨卫星 50–60万元/颗;算力星 100–150万元/颗

3. 萃取剂(三诺新材)

- 稀土萃取剂(P507/C272等):约 12–18万元/吨

- 锂/镍/钴萃取剂:约 15–25万元/吨(随原料波动)

4. 节能换热装备

- 高效复合型冷却器:单台 50–200万元(按工况/规模)

- 空冷器/蒸发式冷凝器:单台 30–150万元

5. 环保水处理产品

- 中水回用/工业废水处理设备:按项目报价,单套 100–500万元+

- 膜组件/滤料:按规格,单价 数千元–数万元/套

6. 轨道交通产品

- 复合材料结构件/减振件:按车型/批量,单价 数万元–数十万元/件

三、近两月价格变动(2026.2 vs 2026.1 / 2025.12)

1. 靶材(涨幅最明确)

- 钨靶材:2月较1月 +3%–5%;较12月 +8%–10%(钨价上行+需求拉动)

- ITO/钙钛矿靶材:2月较1月 +2%–4%;较12月 +5%–8%(铟价上涨+钙钛矿订单饱满)

- 钼靶材:2月较1月 +1%–3%;较12月 +4%–6%

2. 航天PMI泡沫

- 军工/航天级:2月较1月 +2%–3%;较12月 +5%–7%(订单集中、产能偏紧)

- 民用级:基本持平,±1%

3. 萃取剂

- 稀土萃取剂:2月较1月 +1%–2%;较12月 +3%–5%(稀土价格小幅上行)

- 锂电萃取剂:2月较1月 持平–+1%;较12月 +2%–4%

4. 换热/水处理/轨道交通

- 均为定制化设备,无统一公开报价;价格基本稳定,单项目因配置略有浮动(±2%以内)

四、核心涨价逻辑

- 靶材:铟/钨原料上涨、存储/光伏需求爆发、钙钛矿放量、产能利用率95%+

- 航天PMI泡沫:商业航天/军工订单集中、国产替代加速、供给偏紧

- 萃取剂:稀土/锂电原料联动、盐湖提锂需求增长

隆华科技一一受益低空经济基础设施建设!

结合2月10日下午五部门发布的《关于加强信息通信业能力建设支撑低空基础设施发展的实施意见》,该政策对隆华科技的四大有利影响:

1. 政策强化上游材料核心地位 。

政策明确低空基础设施需“提升产业供给能力”,重点支持轻量化材料、通信融合技术等上游环节。

隆华科技的PMI泡沫作为低空飞行器(如eVTOL、无人机)的关键结构材料,其“轻质高强 透波性”的性能优势,将直接受益于低空装备制造的标准化和规模化需求。

政策推动的“低空装备与信息通信融合创新”,也将进一步凸显材料在设备轻量化与功能集成中的基础作用。

2. 产能扩张与技术升级获政策背书 。

政策要求“加快通感融合等技术产业成熟”, 公司现有PMI泡沫产能紧张问题(部分环节已达瓶颈)将因下游需求加速释放而更突出。

2025年启动的产能增补计划(设备升级、扩产至4万立方米),与政策“提升产业供给能力”的导向高度契合,有望通过技术升级和产能匹配,巩固在轻量化材料领域的先发优势。

3. 产业链协同加速客户拓展 。

政策强调“信息通信业与低空装备制造业协同发展”, 隆华科技作为上游材料供应商,已与商业航天企业建立合作,政策推动的“产业链协同”将降低客户对接成本,加速定制化方案(如兆恒科技的轻量化解决方案)在低空物流、城市空中交通等场景的落地,客户咨询量和订单转化效率有望提升。

4. 新材料应用场景进一步拓宽。

政策提及“探索低空通信、导航、监视功能融合模组研发”, 公司的EPMI吸波隐身材料在无人机、低空安防等领域的潜在应用(如透波、抗干扰)将迎来新机遇。

同时,靶材业务(如光伏ITO靶材)也可能通过低空装备的电子元器件需求间接受益。

隆华科技(子公司兆恒科技)一一主营产品PMI结构泡沫产能及需求最新情况!

公司PMI泡沫部分生产环节已出现产能紧张情况(1月30日,公司接受机构投资者调研回复),明确供不应求;订单饱满(2025年航天科工5.7亿框架),产能制约交付,2026年扩产前持续紧张。

一、当前产能(2026年2月,公司口径)

- 立方米口径:现有PMI泡沫设计产能 2万–4万立方米/年(密度波动,无法精确固定)

- 吨级口径:株洲基地总产能 4500吨/年(2025年Q3新增3000吨后)

- 产能状态:局部环节产能紧张、供不应求;2025年起已增补关键设备缓解瓶颈

- 扩产计划:兆恒二期(碳基吸波 复材部件)2026年适时启动,同步扩PMI与EPMI

二、最新报价与涨价趋势(2026年2月)

- 公开报价:公司未披露精确单价(行业/研报参考数据):

- 普通PMI:约150–250元/公斤(航空航天级更高)

- EPMI吸波型:300–500元/公斤(军工/隐身型号溢价)

- 涨价趋势:

- 2025–2026年:供需紧张 国产替代 军工/商业航天放量,价格稳中有涨,毛利率维持40%

- 对比进口:比德国赢创低约30%,仍有提价空间

三、市场供需(2026年2月,核心结论)

- 供给端:国内仅有兆恒科技具备AS9100D航天认证 军方认证,市占率超80%,几乎垄断高端航天/军机市场

- 需求端:

- 商业航天:低轨卫星、可回收火箭爆发,单星PMI价值量 50–150万元

- 军工/隐身:军机、无人机、EPMI隐身材料需求激增

- 大飞机:C919批量交付,复材PMI配套持续放量