来源:ETF研究室

引言:2026年,或许科技不再是“能不能投”的问题,而是“怎么投才更聪明”。

2025年,是中国经济穿越周期、告别旧范式的关键分水岭。曾经的一些“老登资产”在去杠杆的洪流中逐渐风光不再,资本市场对其进行了“价值重估”。

2026开年,中国市场特别是如科创50、双创AI等科技板块就显露出不一样的势头。

但我们能看到的不仅仅是AI、机器人、商业航天等新科技逐渐登上舞台;一些传统制造业如汽车、装备等也逐渐被科技赋能,打开又一成长曲线。中国不仅未缺席这场变革,反而凭借强大的产业链整合能力与快速迭代的技术生态,持续引领创新前沿。

而对于科技板块,投资者最大的痛点在于:板块轮动快、个股分化大,如果是自己挑选股票,很容易踩坑或追高。此时,ETF的优势就凸显出来了——它就像一个“打包好的科技篮子”,或许既能分散风险,又能低成本、高效率地抓住整个赛道的机会。

接下来,我们就来看看三只值得重点关注的科技类ETF,它们分别聚焦硬科技、AI和港股科技龙头,或许正是你布局2026科技行情的好帮手。

为什么2026年依然要关注科技?

盈利真的跟上了,不再是“空中楼阁”

过去几年,科技板块常被诟病“估值高、利润薄”。但现在,情况变了。

以港股通科技指数(987008.CNI)为例,根据iFind数据测算,截至2026年1月14日,其2025年预测归母净利润增速为20.83%,到2026年更是增长22.31%。这样的盈利增速放在全球都是比较亮眼的。

AI进入“兑现期”:硬件落地+应用开花

如果说2023–2024年是AI的“概念爆发年”,2025年是“算力基建年”,那么2026年可能就是AI真正走进生活的元年。有机构在报告中这样指出,“2026将是AI定义硬件的关键拐点”。什么意思?

简单来说,就是AI不再只是云端的大模型,而是逐渐嵌入到手机、汽车、机器人、家电里。比如,搭载端侧AI芯片的智能终端出货量预计翻倍;人形机器人开始小批量交付工厂和家庭;AI医疗影像系统早已在国内多家三甲医院落地试用等等。

更关键的是,这些应用开始产生收入,这也是开年“AI应用”题材火爆的原因之一。我们观察到,多个垂直领域的AI解决方案(如金融风控、工业质检、智能客服)已实现商业化闭环,客户续费率高、毛利率稳。后续不妨多加关注。

从“国产替代”到“全球竞争力”

过去几年,A股科技板块的一个热点逻辑是“国产替代”——因为外部封锁,我们必须自己造芯片、自己搞操作系统。但到了2026年,故事正在升级:一批中国科技公司不再只是“备胎”,而是凭借技术、成本和供应链优势,开始向全球市场输出产品和服务。

比如说:

创新药:据医药魔方数据,2025全年中国创新药BD出海授权年交易总金额达到1356.55亿美元,首付款70亿美元,交易总数量达到157起,各个维度的数据统计均达到了历史新高。

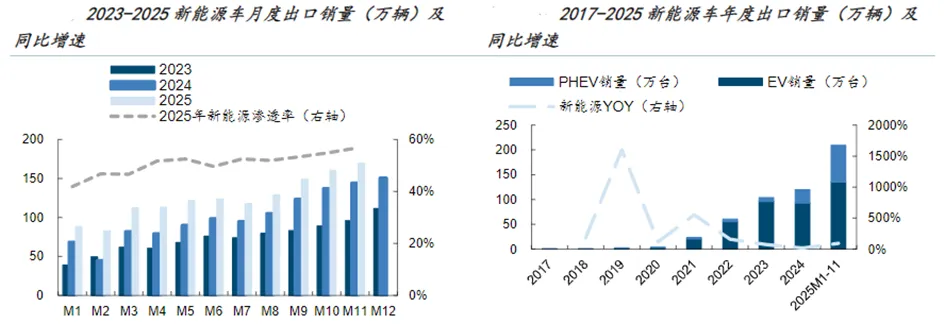

电车智能化:搭载国产激光雷达、智能座舱和AI算法的电动车,正大规模出口欧洲、东南亚。据乘联会数据,1-11月新能源车累计出口209.1万辆,同比+94.0%。

这意味着相关企业的收入结构正在从政府采购或补贴,转向市场化、国际化的增长。这种“第二增长曲线”的打开,提升了相应板块的估值。

值得注意的是,前文提到的高盈利增速、合理估值和AI应用落地主线,并非散落在市场各处,而是高度集中于三大核心科技指数:

• 科创50指数(硬科技龙头)

• 中证科创创业人工智能指数(AI全产业链)

• 国证港股通科技指数(港股科技龙头)

对应的三只ETF——科创ETF(588050)、科创创业人工智能ETF工银(588430)、港股通科技30ETF(159636),也因此成为捕捉2026年科技机遇的“精准工具箱”。

三只ETF,三种打法

——精准捕捉2026科技主线

科创ETF(588050,联接A/C/E/Y:011614/011615/020750/022932)——硬科技“压舱石”,国家队核心资产

半导体、集成电路、高端装备作为支撑未来产业的地基,正是科创50ETF及跟踪指数所关注的底层逻辑。Wind数据显示,截至2026年1月14日,科创50指数中超66%权重集中在半导体和高端制造领域,成分股多为细分行业龙头,如国产CPU/GPU领军企业、先进制程设备供应商、存储芯片设计公司等。

科创创业人工智能ETF工银(588430)——专攻AI,全产业链覆盖

作为AI从“技术突破”走向“商业落地”的关键一年,这只ETF值得重点关注。其紧密跟踪的中证科创创业人工智能指数从科创板和创业板中精选50家深度参与人工智能产业的公司,覆盖基础层(AI芯片、算力)、技术层(算法、大模型)和应用层(智能汽车、医疗、金融等),真正实现“AI全产业链”一键布局。

港股通科技30ETF(159636,联接A/C:019933/019934)——低估值+高弹性,布局港股科技龙头

港股市场作为当前的“相对价值洼地”,众多机构与市场人士都认为,目前通过定投港股科技板块,追求能收获科技成长性的同时,也能具备较高安全壁垒。

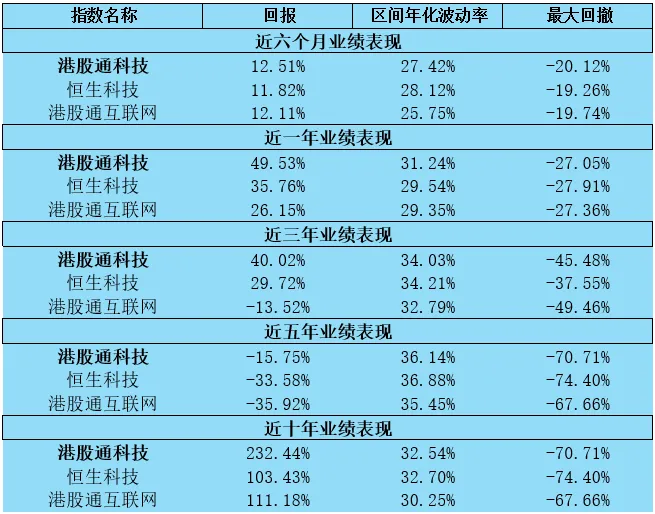

而为什么推荐这只产品,还要从对比相关指数的历史表现说起。通过对比,我们能发现,港股通科技指数在近六个月、近一年、近三年、近五年、近十年都做到了业绩表现出色,并且在最大回撤指标上保持一定水平。说明其在选股上更侧重“真科技”。

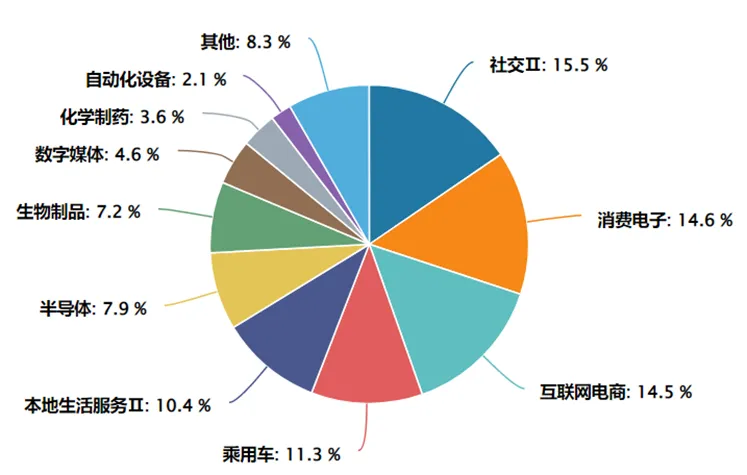

这种业绩表现源于国证港股通科技指数在编制上的独特性,一方面,15%的个股权重上限更高,使真正具备核心竞争力的龙头企业在红利期更能释放弹性。另一方面,尽管前十大成分股集中度高达79.5%,但其总体成分股行业分布高度均衡,有效分散了单一行业因波动带来的回撤。

这种“高集中+跨行业”的结构设计,使其相比于其他港股科技指数,一定程度上既能捕捉龙头企业的成长爆发力,又能对冲多元科技子赛道的轮动,整体组合的稳健性与适应性或长期更佳。

尾声

如同引言所说,2026年,或许科技不再是“能不能投”的问题,而是“怎么投才更聪明”

那么,普通投资者该如何行动?

通过这三只ETF的分析,我们恰好看到了三条清晰的路径:

• 更看重长期确定性,科创ETF(588050,联接A/C/E/Y:011614/011615/020750/022932)提供了硬科技“国家队”的稳定底仓。

• 看好AI全面落地,可将科创创业人工智能ETF工银(588430)作为核心进攻仓位,捕捉从芯片到应用的全链条机会。

• 追求兼顾估值与弹性,港股通科技30ETF(159636,联接A/C:019933/019934)当前的风险收益比或极具吸引力,适合作为组合中的卫星配置。

值得关注的是,科创创业人工智能ETF工银(588430)与港股通科技30ETF(159636)均为各自跟踪指数中管理费率最低的产品。Wind数据显示,截至2026年1月14日,科创创业人工智能ETF工银与港股通科技30ETF的管理费率均为0.45%。对于需要持续跟踪、长期持有的科技类资产,低成本工具有助于提升净回报。

当然,再好的工具也需理性使用。科技板块天然波动较大,建议采用定投或分批建仓的方式平滑成本,避免一次性高位重仓。

风浪越大,越需要好船。选对工具,方能行稳致远。

数据说明:港股通科技指数(987008.CNI)2021-2025年各年度收益率分别为-19.53%、-26.24%、-19.36%、30.94%、33.06%。恒生科技指数(HSTECH.HI)2021-2025年各年度收益率分别为-32.70%、-27.19%、-8.83%、18.70%、23.45%;港股通互联网指数(987022.CNI)2021-2025年各年度收益率分别为-14.72%、-17.92%、-31.26%、12.88%、8.97%;数据来自Wind,指数过往数据不预示未来,不代表基金表现,不构成基金业绩保证。