“港股通红利低波指数最近这回撤有点大啊”,最近有朋友来吐槽。

之前在《发现“7%股息贡献”新王者》中写过这个指数,这里就进一步展开聊聊。

2025年股息贡献率:7.67%

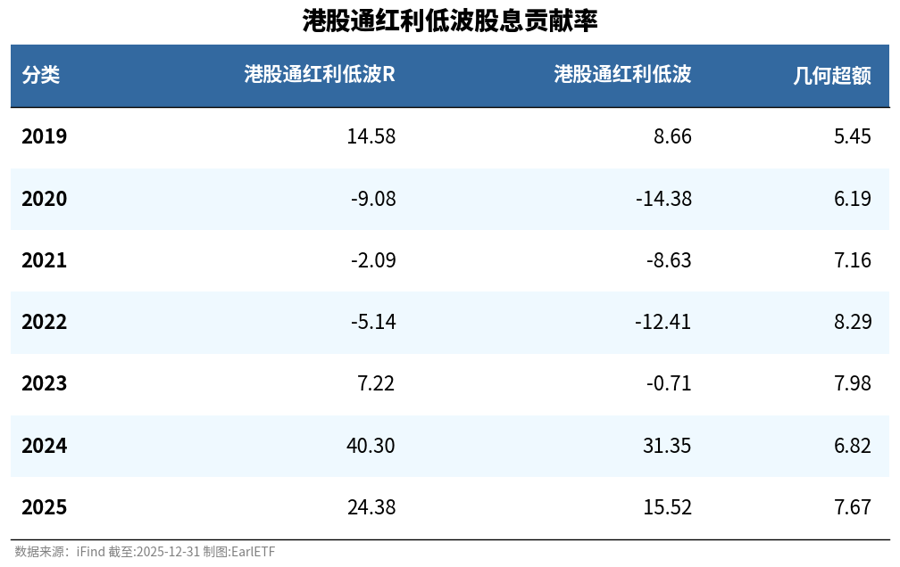

2025 年已经过去,所以首先更新一个数据:**国证港股通红利低波 (987016)**的年度股息贡献率。

关于股息贡献率,这里还是要简单介绍一下。

一般讨论红利,会用股息率。不过各家的股息率数据,多多少少有些小 bug,比如之前提到过的派息期数据重复计算带来的股息率上蹿下跳;而且红利指数大多以股息率加权,而传统算法往往是自由流通甚至总市值加权,也有偏差。

我的算法,是基于一个红利类指数每年全收益指数收益率与价格指数收益率之间的几何超额算法。

比如一个指数价格指数涨了 5%,全收益指数涨了 10%,那么它的几何超额就是 (1+10%)÷(1+5%)-1=4.76%。传统减法计算的超额收益,在价格指数大涨的年份,会因为股息再投资收益,夸大了股息直接的贡献。但用几何超额,就不会。

在去年 10 月末《发现“7%股息贡献”新王者》一文中,当时计算下来**国证港股通红利低波 (987016)**在 2025 年的股息贡献率达到 7.16%。

如今,2025 年已经结束。以同样的算法,有了下表。2025 年港股通红利低波最终的股息贡献率是 7.67%。请注意,下表均为人民币换算后的收益。

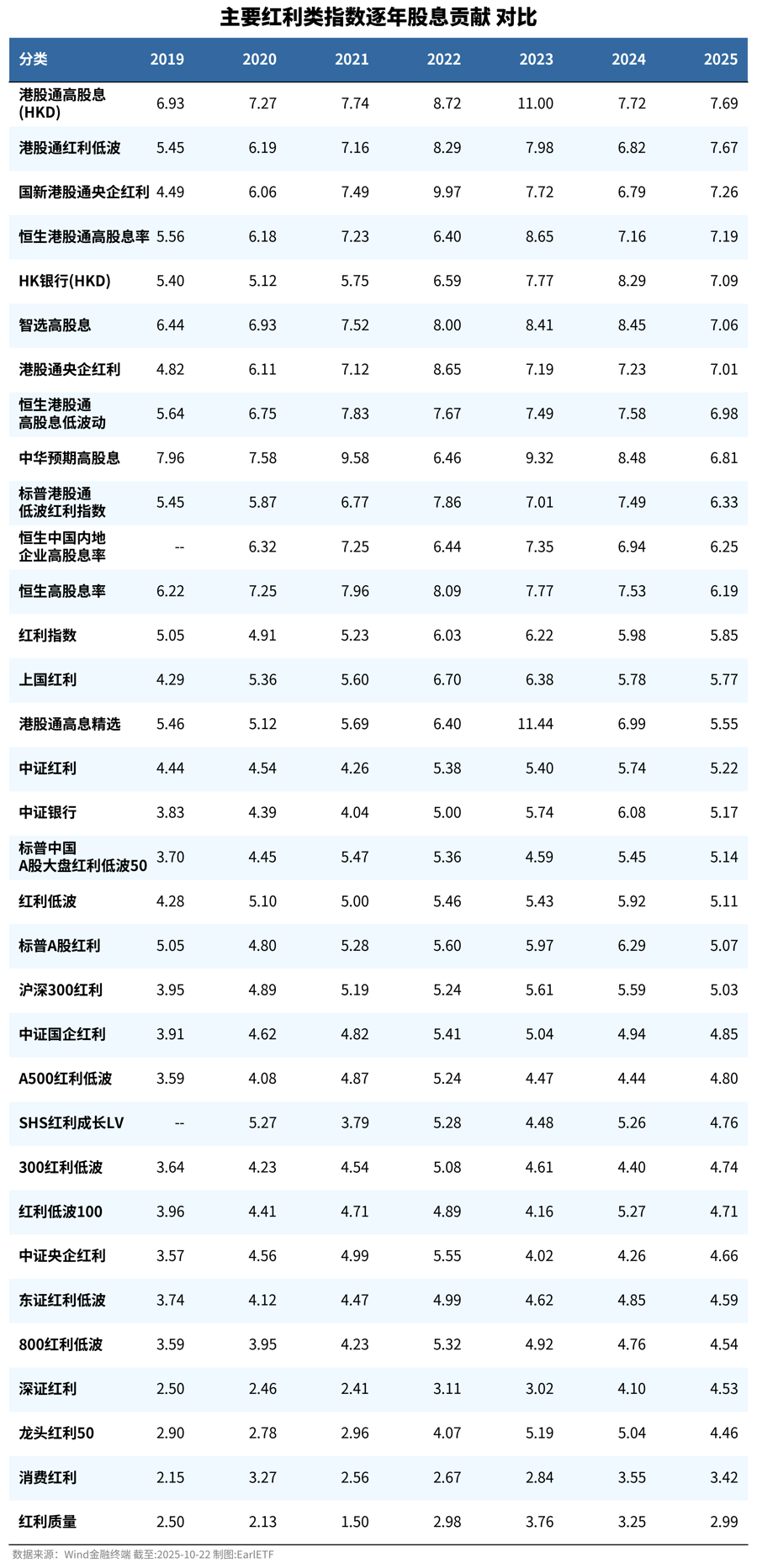

顺便再给出之前我跟踪的红利指数的历年股息贡献率数据。港股通高股息算是近年大热的品种,而港股通红利低波和国新港股通央企红利则是新秀,都是近乎 “独苗”。前者到了 2024 年 8 月才有了第一只也是唯一一只跟踪的 ETF 产品港股红利低波 ETF (159569.SZ),后者第一只 ETF 产品**港股央企红利 50ETF (520990.SH)**也要等到 2024 年 6 月才有。

传统上,港股高股息投资,往往首选港股通高股息指数,但不妨将港股通红利低波和国新港股通央企红利加入,形成更分散的组合。

回撤亦良机

聊完股息贡献率,要回到正题,聊聊近期的回撤。

对许多红利玩家,有一个 “热知识” 要放在心中:港股高股息板块的波动,是比 A 股红利股大的。

下图是国证港股通红利低波 (987016) 的人民币全收益指数与红利低波 100 全收益指数自 2023 年以来的走势对比。这两个指数同时包含红利 + 低波两个因子,更具有可比性。

从图中可以看到,虽然 2023 年以来港股通红利低波的走势显著强于 A 股的红利低波 100,但是以最大回撤来看,港股通红利低波的最大回撤常年是大于红利低波 100 的。考虑到港股的定价,往往会参考美股 10 年期国债利率,所以其波动往往会较大,也算是港股特色。

对于真正践行 “高息股” 策略的普通投资者而言,面对近期的市场波动,我们或许需要换一副眼镜来看待 “回撤”。与其将净值的暂时缩水视为风险,不如将其界定为提升长期收益率的窗口期。

回归到最朴素的投资常识,高息股策略的核心安全垫源于企业实打实的分红回报。在上市公司经营底盘稳固、现金流充沛且派息政策具有连续性的前提下,股价的下跌只代表了一个数学事实:股息率在被动上升。换言之,同样的资金在当下能够买入更多的股权,从而在未来锁定更多的现金分红。对于渴望稳健现金流的投资者来说,这实际上是市场在以更低廉的价格出售优质的生息资产。

若我们真要贯彻 “长期主义”,就应当把目光从账户市值的短期浮动,转移到手中持有的股份数量积累上来。股价下跌带来的回撤,恰恰为分红再投资提供了绝佳的 “击球点”。也为成长价值仓位之间的再平衡提供了更好的时点。

在低位进行复投,能够以更低的成本通过复利效应滚大雪球。因此,只要基本面逻辑未变,对于高息股的回撤,我们内心涌起的应当是逢低吸纳的从容,而非对于浮亏的恐惧。

寻找交易性机会

如何看待 2026 年,类似港股通红利低波指数的机会?

从股息率角度来看,经历了 2023 年至 2025 年的三年走强之后,港股与 A 股红利低波类资产进入中性区域。

下图是港股通红利低波指数的股息率,股息率为 6.01%。

数据来源:Wind金融终端 截至:2026年1月9日

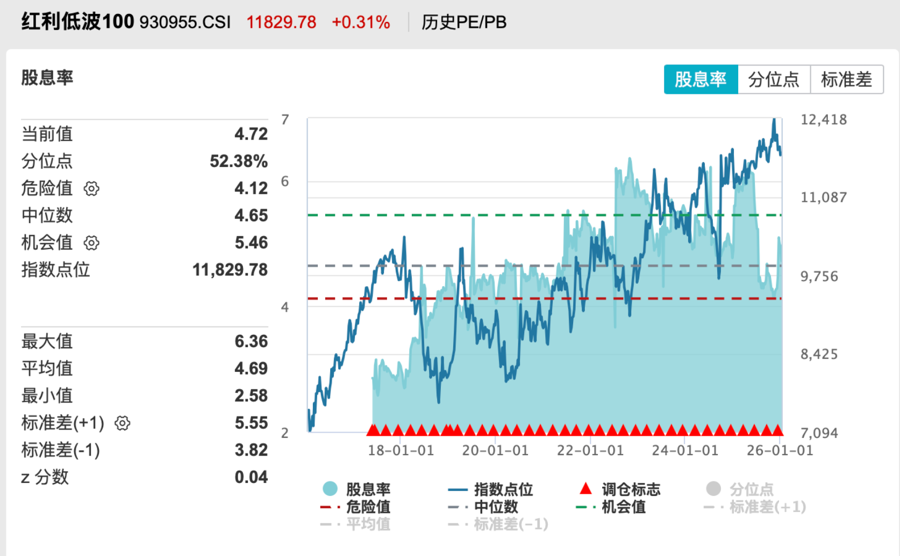

而下图则是 A 股的红利低波 100 指数的股息率,为 4.72%。

数据来源:Wind金融终端 截至:2026年1月9日

如果考虑从基金层面,港股需要缴纳 20% 的股息税,而 A 股持有满一年可以豁免股息税,所以对于个人投资者收息角度,港股与 A 股的红利低波板块其实税后股息率相若。

从收息角度,港股红利低波资产的超额收益不可给予过高的期待。

当然,从市价变动角度,由于港股红利资产的主要边际购买者是内地保险公司,而他们持有满一年是可以豁免企业所得税的,从险资的角度,港股依然具有显著的股息优势。所以不排除未来港股红利低波类资产,在价格上或许还有相对走强的可能。

从价格收益角度,港股红利资产,仍具有一定的吸引力。

从这个角度,不妨基于下图的港股通红利低波和红利低波 100 指数的 “轮动三棱镜”,参考 40 日收益差和比值 RSI,在港股通红利低波处于阶段性跑输的时段增加相应的仓位。从两项指标来看,暂时港股通红利低波处于相对值得吸纳的阶段。

当然,站在基民的角度,国证港股通红利低波 (987016) 的收益,并不仅仅在于成分股的价格收益和股息收益。

ETF 折溢价变化,也是一个不容忽视的变量。

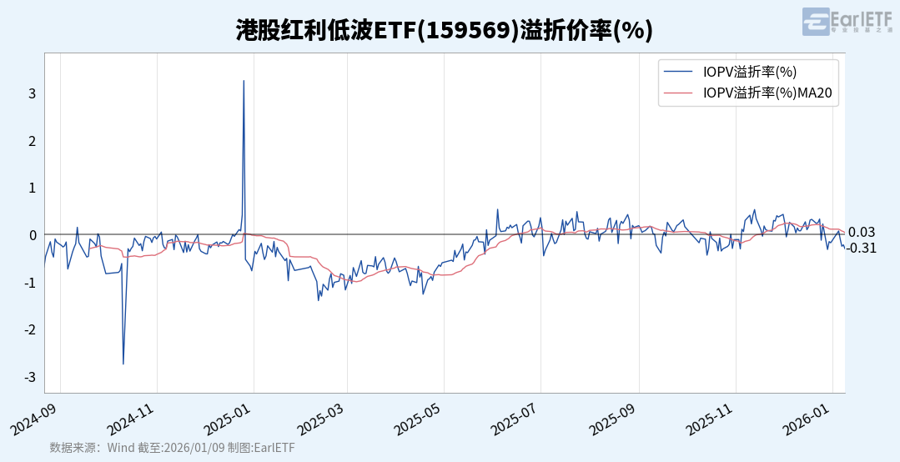

下图是港股红利低波 ETF (159569) 过往的折溢价率数据,并叠加了 20 日均线。可以看到,伴随市场对于红利资产和具体基金的喜好程度,折溢价率围绕 0 轴是会波动的。而近期,正处于轻微折价的状态。这意味着 1 元的资产,你可能可以按照 0.997 元价格就买入。

正如下图可以看到,折溢价率是有波动的,有折价也有溢价的时候。这意味着若在折价期买入,在溢价期抛售,不仅可以赚到净值的涨跌,还能额外赚到折溢价的价差。从这个角度来看,显然当下是可以寻找日内折价放大时买入的时机。

当然,ETF折价需要开盘时候经常观察。如果不想那么折腾,还是以场外基金为好,直接以收盘净值申赎。比如港股红利低波 ETF(A类025200 C类025201)或前文也提到的港股央企红利 50ETF 的场外基金(A类021961 C类021962)。

既然聊到了折价,最后不妨再多啰嗦一句操作层面的心态。

对于**港股红利低波 ETF (159569)**这类产品,我们不需要将其视为赚快钱的利器,更不要因为近期的回撤就否定其配置价值。

把它作为一个区别于 A 股红利资产的差异化补充,或许是更舒服的姿势。一方面,它有着比 A 股更高的名义股息率,且受益于南下险资长期配置的逻辑依然存在;另一方面,当前的微折价状态,也为我们提供了一层极薄但实实在在的安全垫。

既然当初是冲着 “收息” 来的,那么在 2025 年高达 7.67% 的股息贡献率面前,不妨多一点耐心。毕竟,红利投资这门手艺,从来不是比谁在这个月跑得快,而是看谁在长周期里拿得更稳。