福州闽江畔,卢春霖沏了一壶肉桂,这位福州市拓锋私募基金管理有限公司(以下简称拓锋)的董事长显得既松弛又敏锐。

这背后,是卢春霖在摩尔线程(SH688795,股价600.5元,市值2823亿元)的融资过程中压下的重注。

“一下就达成共识了,没有一票是否决的。因为之前投过相关领域,看得越来越清楚。而且寒武纪的成功让我们认清楚了这个方向。”回忆团队投资摩尔线程的决策时,卢春霖说道。按照12月5日收盘价计算,拓锋在摩尔线程的投资浮盈超过700%。

窗外车水马龙,而卢春霖的脑海里装的是一张价值千亿元的中国半导体版图。如果说寒武纪(SH688256,股价1355元,市值5714亿元)的成功让他崭露头角,那么摩尔线程的上市,则让这家隐匿在福建的投资机构浮出水面。

作为摩尔线程的重要股东,卢春霖不仅押中了中国GPU(图形处理器)的“独角兽”,更投资了沐曦集成电路(上海)股份有限公司(以下简称沐曦)、北京清微智能科技有限公司(以下简称清微智能)等多张半导体王牌。

这是一场关于技术信仰的豪赌,也是中国本土资本在“卡脖子”时代下的生存进化论。

据官网,拓锋是一家完全市场化、专业化、规范化运作的私募股权投资基金管理公司。

“如果你只是有钱,在半导体这个圈子里,你连门都敲不开。”卢春霖说道。

时光倒回2018年。彼时的中国创投圈,互联网红利见顶,硬科技刚刚萌芽。卢春霖和他的团队面临着一个严峻的拷问:在巨头林立的资本市场,一家福建的私募机构凭什么活下去?

“我的投资生涯始于20世纪90年代末,当时中国资本市场正处于萌芽阶段。早期,我主要从事证券分析和资产管理,在华夏证券与现在的中信建投积累了丰富的市场经验。但真正让我决心聚焦半导体领域的,是源于2010年后的宏观趋势和微观洞察。早年我是做财务资本的,干的是偏投行端的事。但做了十几年,发现路越走越窄。”卢春霖回忆道。

他口中的“窄”,源于中国资本市场发行制度的剧烈变革。从最早的“额度制”到“通道制”,再到如今的“注册制”,尤其是科创板推出了针对未盈利科技企业的“第五套标准”,游戏的规则彻底变了。

“以前看财务报表、做对赌、搞IPO套利的那一套,在硬科技时代行不通了。”卢春霖总结。

拓锋的转型切口,选在了“国家队”的摇篮——中国科学院计算技术研究所(以下简称中科院计算所)。通过中科院计算所成立合资基金中科图灵洛阳投资管理中心(有限合伙)(以下简称图灵洛阳),卢春霖拿到了一张通往中国顶级硬科技圈的“入场券”。

“2015年,我们与中科院计算所建立了战略合作。中科院计算所是中国计算技术的摇篮,拥有深厚的科研底蕴。通过合作,我们接触到了寒武纪项目——当时还只是一个实验室成果。寒武纪的团队展示了AI芯片的颠覆性潜力,其思元系列芯片旨在打破英伟达和AMD的垄断。我被他们的愿景打动,但也看到了挑战:芯片研发周期长、投资大、风险高。然而,中科院的科研支持与我们的资本视角结合,让我们相信,通过生态型投资,可以降低风险,加速产业化。”卢春霖说道。

寒武纪招股书显示,拓锋持股的图灵洛阳在2018年7月和2019年1月两次参与了寒武纪增资。

“我觉得(投资)寒武纪是运气成分,是因为我们对中国科学院抱有敬畏之心。对技术路径和国家战略需求的判断是基于这种敬畏,所以投寒武纪更多是运气。”卢春霖说道。

卢春霖心里清楚,“运气”如果不转化为系统性的打法,很快就会耗尽。于是,当摩尔线程、沐曦等第二波国产GPU创业潮来袭时,卢春霖不再是一个单纯的财务投资人,而是一个带着资源入局的“产业资本”。

在摩尔线程的招股书中,有两家股东与拓锋有关:福建吉芘酉科技投资合伙企业(有限合伙)(以下简称福建拓锋)和沛县乾曜兴科技合伙企业(有限合伙)(以下简称沛县乾曜)。

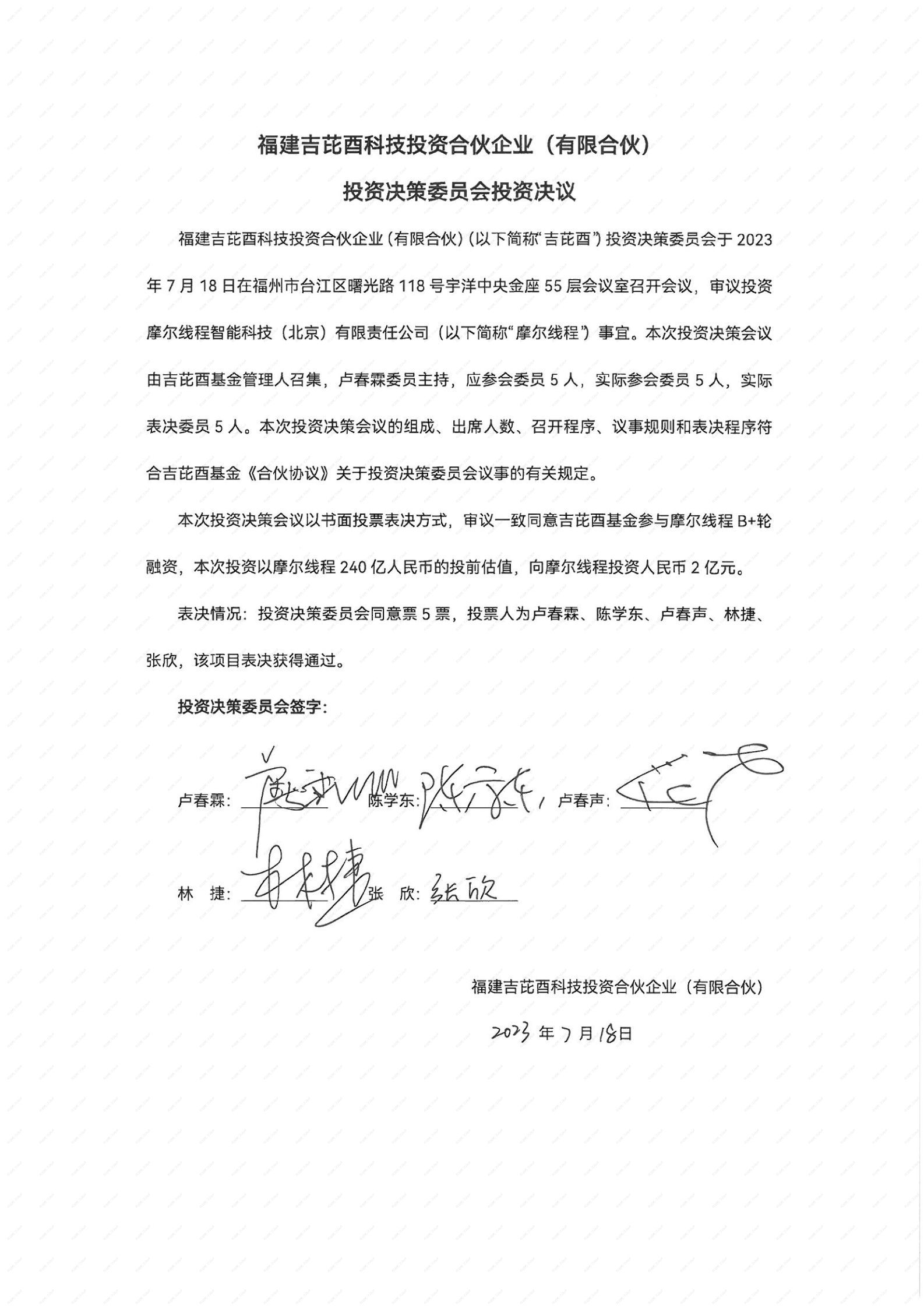

拓锋第一轮投资摩尔线程的会议决议图片来源:受访者供图

卢春霖向记者证实,拓锋投资摩尔线程的路径并非单兵作战。“沛县乾曜背后的股东上海诸神咨询管理有限公司的核心股东陈柏霖,是拓锋的合伙人。”卢春霖表示。

陈柏霖也是福建人。这种基于地缘和血缘的信任纽带,让福建资本在资本市场上展现了惊人的爆发力。

“我个人与陈柏霖先生的合作也起到了关键作用。陈柏霖先生是知名投资人和拓锋的合伙人,他通过上海诸神资本早期布局了多个半导体项目。他的视野和资源帮助我们卡位了摩尔线程等明星企业。例如,2022年,由陈柏霖先生引荐了摩尔线程团队,那时公司刚成立不久,但团队背景强大(核心成员来自英伟达),技术路径清晰(全功能GPU)。我们迅速决策,参与了后续轮次投资。” 卢春霖表示。

卢春霖透露,拓锋对摩尔线程进行了长达6个月的跟踪调研,重点考察三个方面:第一,技术架构方面,摩尔线程的“元计算平台”强调软硬件协同,支持图形渲染和AI计算,兼容主流框架如TensorFlow(谷歌旗下端到端的开源机器学习平台)和PyTorch(Facebook旗下开源深度学习框架)。这与纯硬件公司不同,更易生态适配。第二,市场时机方面,2023年美国升级芯片管制,国产GPU需求爆发。摩尔线程的产品可用于数据中心、云游戏、自动驾驶等领域,市场空间巨大。第三,团队能力方面,创始人张建中先生有20年GPU经验,团队曾主导多款芯片量产。

“2023年,在摩尔线程融资困难阶段,我们参与B+轮投资2亿元;2024年追加Pre-IPO轮1.8亿元。” 卢春霖表示。

投资之外,拓锋也进行了赋能。

“产业资本做的事情,是需要对企业赋能。”卢春霖向记者复盘了一个细节。作为芯片设计公司,摩尔线程对配套有着巨大的需求,且对品质要求极高。而卢春霖敏锐地发现,国际GPU巨头的供应商之一,恰好在他的资源池里。

“我对张建中说,国际GPU巨头用的就是这家公司,质量非常稳定。我又去跟这家公司说,摩尔线程是中国的英伟达,潜力无限。”

在卢春霖的撮合下,双方不仅建立了业务合作,同时也帮助摩尔线程吸引了股东。

根据摩尔线程招股书,截至上市前,福建拓锋在2023年10月以2亿元的价格认购了摩尔有限新增注册资本,并在后续的股份制改造及增资中持续持有大量股份,截至发行前持有509.3424万股,持股比例达1.27%。此外,与拓锋关系紧密的沛县乾曜位列前十大股东,持股比例高达4.25%。

截至12月5日收盘,福建拓锋对摩尔线程的持股市值已经达到30.6亿元,以此计算,拓锋的投资回报率已经高达705%。

卢春霖认为,拓锋定位为“生态型产业投资基金”,与传统财务投资有本质区别。传统投资往往看重财务指标和短期回报,追求快速退出;而拓锋的生态型打法强调“价值共创”和“长期陪跑”。

“作为产业资本,我们理解除了整合资源,带头人一定要赶得上趟,没赶上就会被边缘化。所以会有焦虑。科技行业人才属性非常强,不像房地产是资金密集型。我们当时跟创业者不断分享,除了我们叠加资源、投钱,还希望他们具备证券化的高度认同感和战略意识。”卢春霖说道。

在拓锋办公室的入口,摆放着其投资多家公司的介绍。除了寒武纪和摩尔线程之外,还有沐曦和清微智能等多家公司。

“为什么投了摩尔线程还要投沐曦?甚至还要投清微智能?”面对记者的疑问,卢春霖给出了他的“赛马逻辑”。

“寒武纪是AI芯片(NPU,即神经网络处理器),摩尔线程是全功能GPU,沐曦也有它的侧重点。就像英伟达虽然强大,但也无法覆盖所有场景。”卢春霖分析道:“中国市场太大了,不可能只靠一家企业来解决‘卡脖子’问题。只要在各自的细分赛道(推理、训练、车端、端侧)做到极致,都有机会跑出来。”

这种“连环投”的背后,是卢春霖对产业链的深刻理解。卢春霖介绍,从芯片设计(寒武纪、摩尔线程),到硬件设备(印制线路板、光模块),再到未来的AI垂直应用,拓锋正在沿着产业链条进行地毯式布局。

在沐曦的招股书中,同样可以找到拓锋的身影。正和启元(福州鼓楼)创业投资合伙企业(有限合伙)持有沐曦22.43万股,占比0.06%。

“现在市场资金虽然多,但如果你没有深耕细作,很多明星项目你连份额都抢不到。”卢春霖感叹,“这就是为什么我们要强调‘赋能’。你得证明你能给企业带来除了钱以外的价值。”

除了上述投资之外,拓锋还投资了中科物栖和中科海微。

卢春霖透露,目前,拓锋半导体投资版图逻辑包括三个方面,首先是技术覆盖,从云端(寒武纪)到边缘(清微智能),再到终端(中科物栖),形成完整算力链条;其次是生态联动,所有企业可通过拓锋投资生态网络共享资源,实现真正良性的竞争与合作关系;第三是风险管理,多元化投资降低单一技术失败风险。例如,可重构芯片(清微智能)可能成为后摩尔定律时代的突破点。

这位福建投资人正试图用“真金白银”证明:在中国,硬科技依然是穿越周期的解药。而对于拓锋而言,属于他们的千亿版图拼图,或许才刚刚完成了一半。

此外,卢春霖认为,半导体行业目前的短板也是投资的重要机会。“我们的供应链需要去替代,包括晶圆、设备、光刻机等都是机会。我觉得5到10年,一定会形成中国的供应链体系。换句话说,这5到10年也是投资的黄金期。”