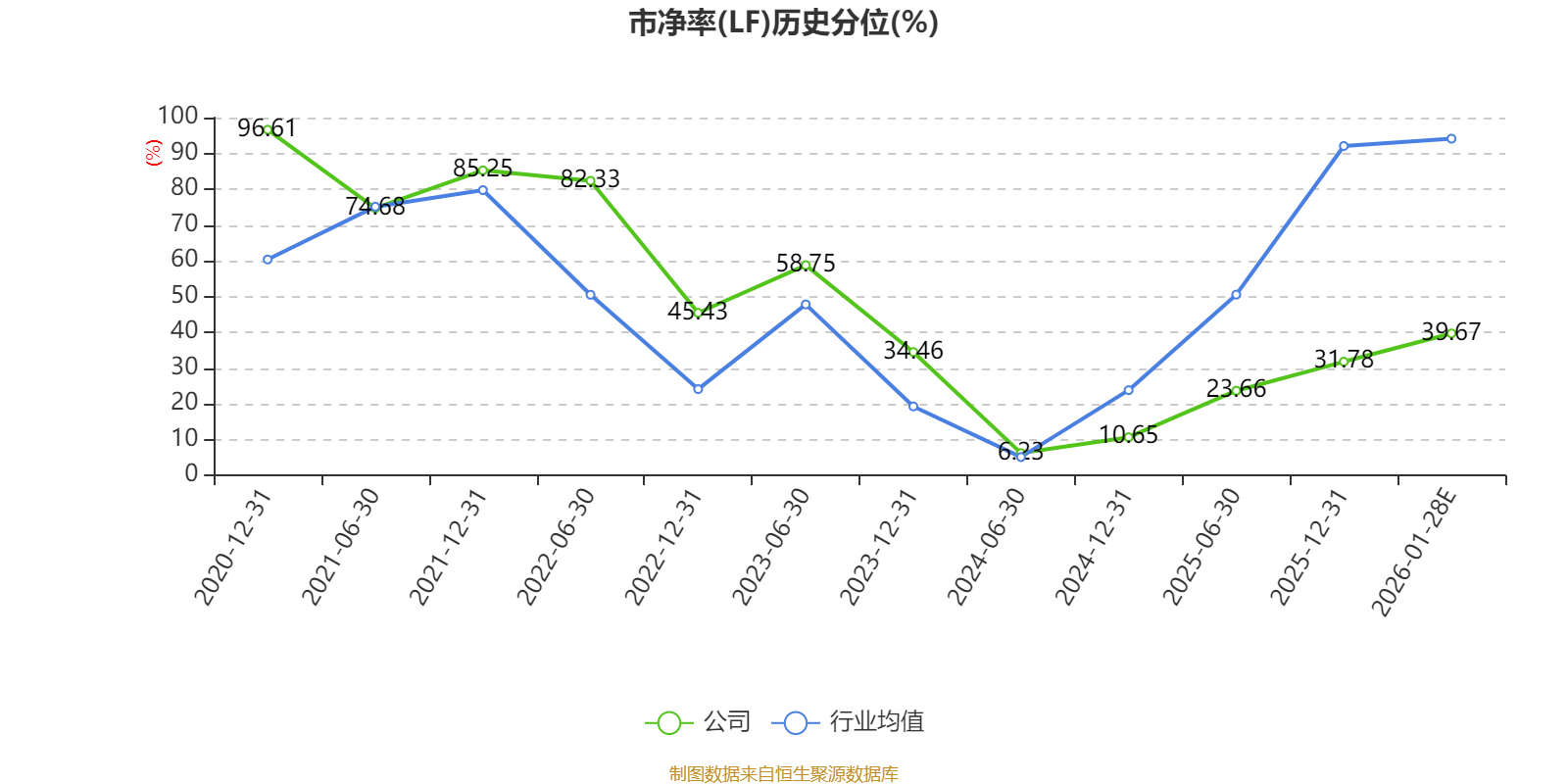

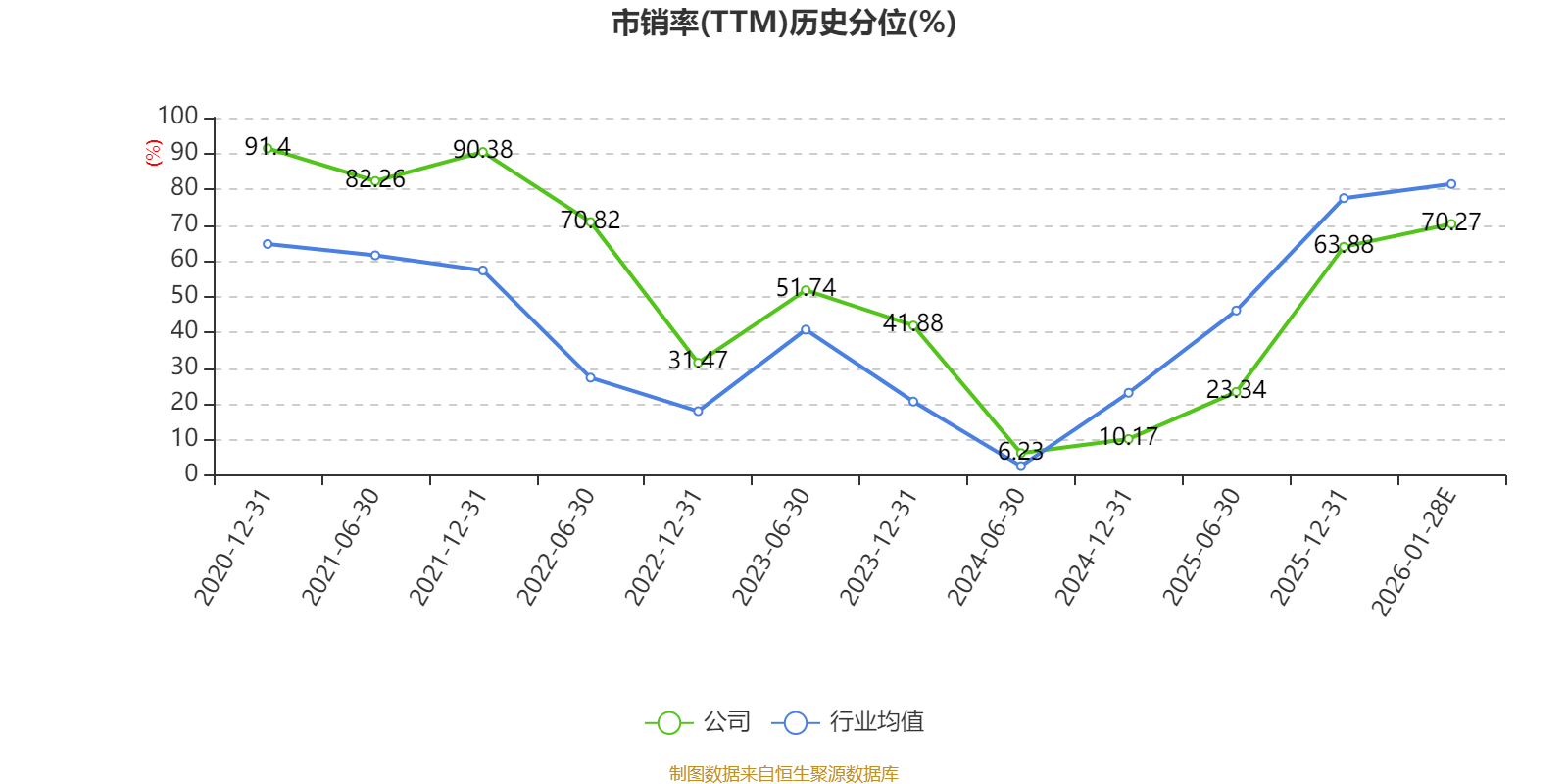

中证智能财讯豪森智能(688529)1月28日晚间披露2025年度业绩预告,预计2025年归母净利润亏损8.2亿元至9.1亿元,上年同期亏损8791.98万元;扣非净利润亏损8.19亿元至9.09亿元,上年同期亏损1.07亿元。以最新收盘价计算,市净率(LF)约1.88倍,市销率(TTM)约2.79倍。

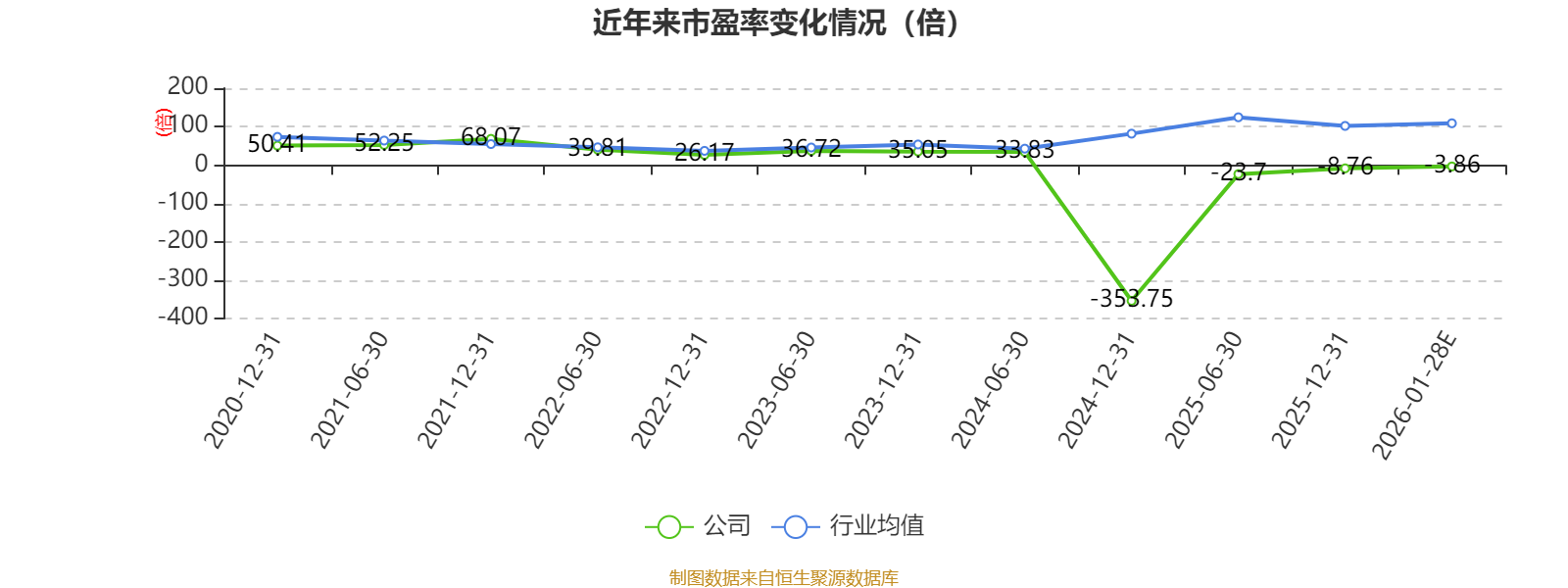

以本次披露业绩预告均值计算,公司近年市盈率(TTM)图如下所示:

资料显示,公司从事传统燃油汽车动力总成部件(发动机、变速箱)和新能源汽车动力总成部件(电池、电机、混合动力总成)装配或生产的智能产线。

据公告,公司业绩变动原因为:

(一)营收规模、销售毛利率下滑

受海外项目国际运输物流时间长、跨国现场实施交付周期长,国内下游车厂及零部件供应商产能利用率普遍较低等因素综合影响,公司部分项目验收周期延长,2025年度营业收入规模略有下滑。受下游整车销售市场竞争加剧影响,客户车企资本开支降低,相应设备投资需求有所降低且部分项目验收周期拉长;同时随着装备制造行业产能集中扩张投放,市场加剧竞争,订单盈利空间受限,项目实施成本占比增加,造成报告期内销售毛利率有所下滑。

(二)计提资产减值损失大幅增加

部分项目受下游竞争不断加剧等不利因素影响,执行周期不断拉长,公司需持续在客户现场投入人力成本;同时部分海外项目由于受签证、当地法律法规等不利因素限制,同时项目实施过程中因客户需求变动而产生多项增补,物料成本增加、生产制造周期拉长,造成项目成本较高,导致报告期内因预计成本增加需要计提的存货跌价准备金额大幅增加。

(三)计提信用减值损失较多

随着公司业务的发展及下游市场竞争加剧等不利因素影响,公司的应收账款余额增长较多、账龄延长,报告期内计提信用减值损失金额较大。

客户的回款情况受到多方面因素的影响,既受到宏观经济的影响,也受到客户所生产产品在市场的销售对其现金流量的影响,同时也与客户的自身效率相关,因此客户的回款存在不确定性。公司已采取多项举措,长期监控应收账款催款工作,不断加强应收款项管理,重点控制项目回款风险。

指标注解:

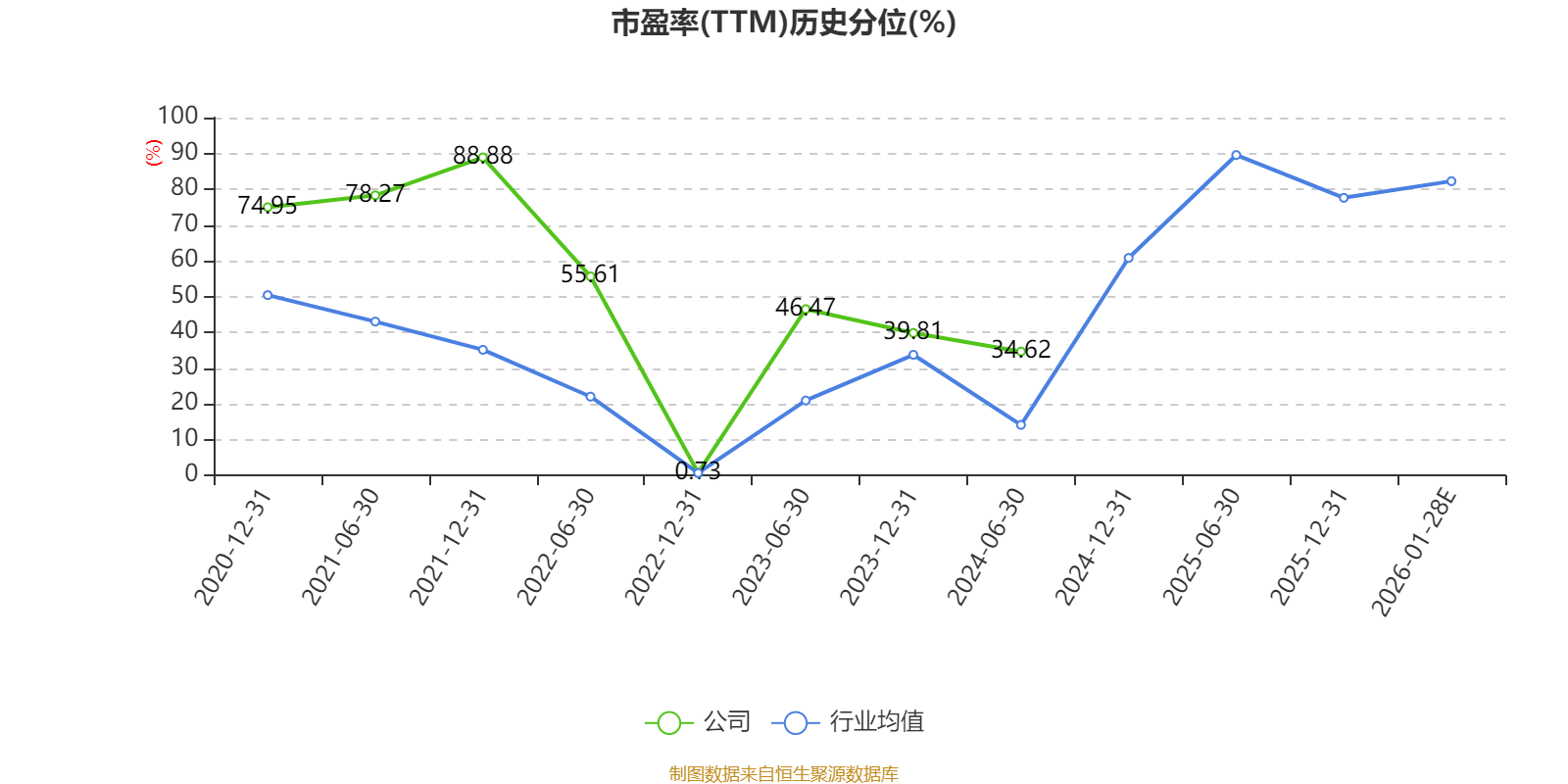

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。