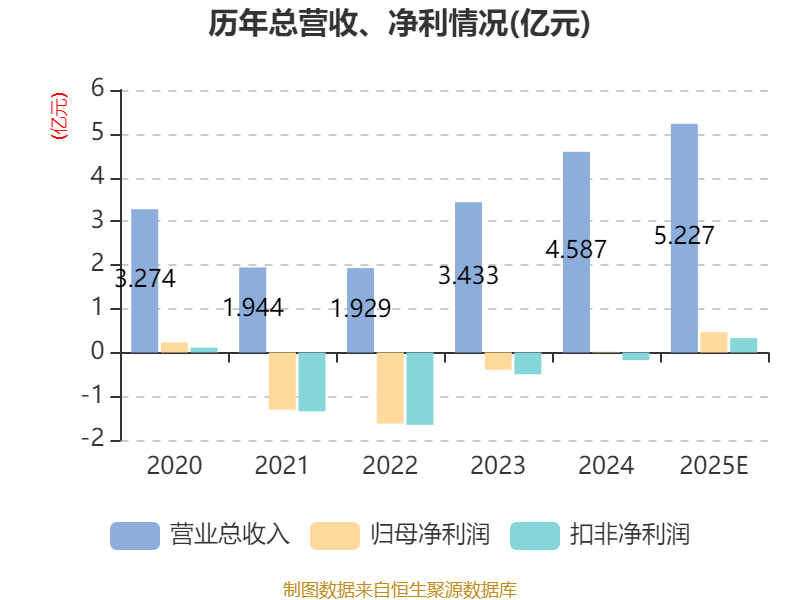

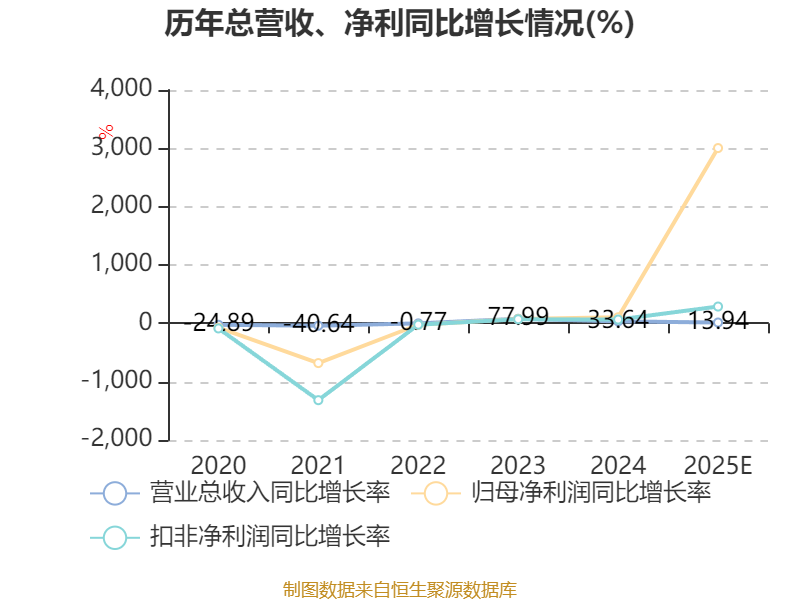

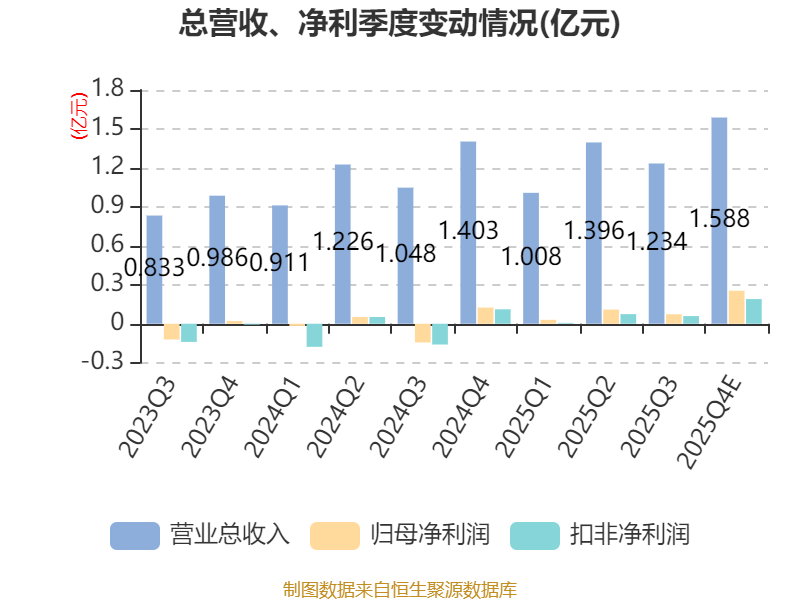

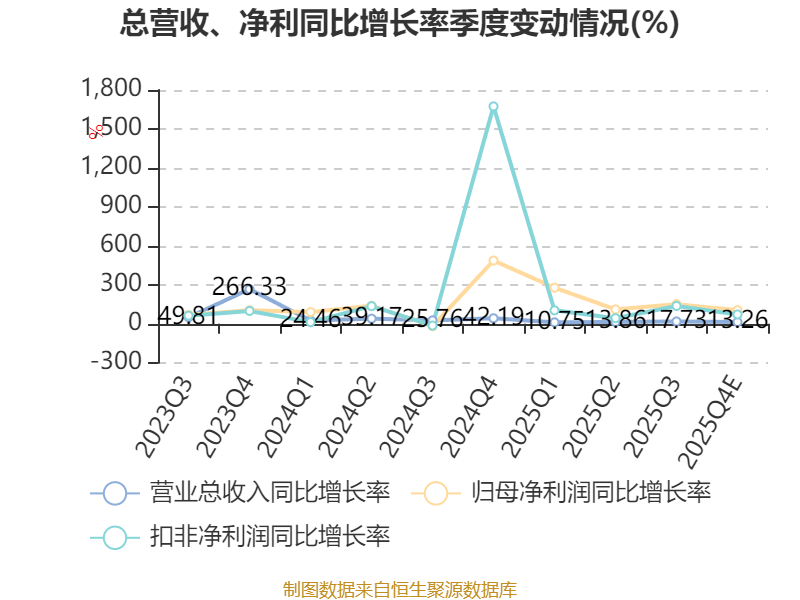

中证智能财讯赛诺医疗(688108)1月30日晚间披露2025年度业绩预告,预计2025年实现营业收入5.19亿元至5.26亿元,同比增长13%-15%;归母净利润4300万元至5000万元,同比增长2767%-3233%;扣非净利润预计3000万元至3580万元,上年同期亏损1752万元。以1月30日收盘价计算,赛诺医疗目前市盈率(TTM)约为203.38倍-236.48倍,市净率(LF)约11.18倍,市销率(TTM)约19.45倍。

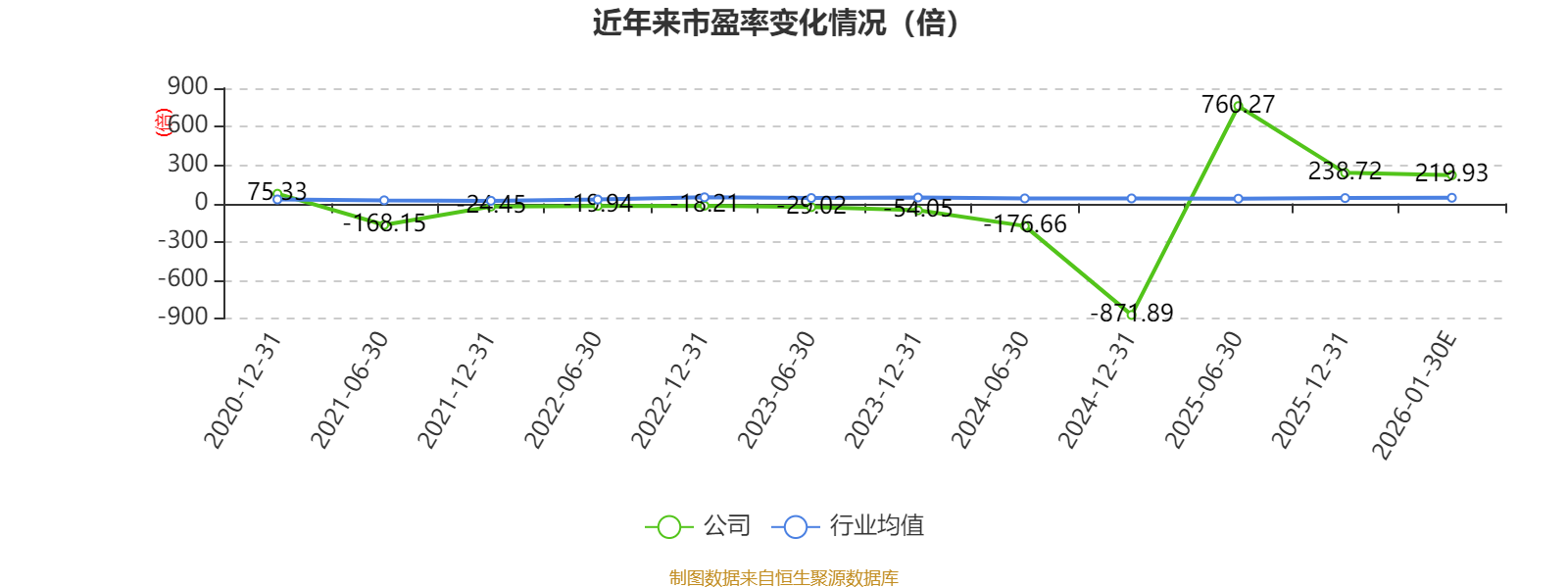

以本次披露业绩预告均值计算,公司近年市盈率(TTM)图如下所示:

资料显示,公司主营冠脉支架、冠脉球囊、神经支架、神经球囊及相关产品。

据公告,公司业绩变动原因为:

1、营业收入同比增长

报告期内,公司预计营业收入较上年同期增长13%至15%,主要原因如下:(1)冠脉介入业务营业收入预计同比增长22%,主要系本报告期是国家二轮冠脉支架带量集中采购政策落地实施的第三年,公司两款集采范围内的冠脉支架和冠脉球囊产品销量持续增长;(2)神经介入业务营业收入预计同比增长2%至6%,主要系本报告期颅内支架产品销量大幅增长但单价同步下降(降幅低于销量增幅),因此该部分收入预计实现小幅增长;颅内球囊产品销量与上年基本持平,但因单价显著下降,因此该部分收入预计同比大幅下降;通路类产品及急性缺血性卒中治疗产品销量同比增长,同时公司新增一款涂层密网支架产品在本报告期第四季度开始规模销售,共同带动该部分收入同比大幅增长;上述不同产品线的收入变动相互叠加,支撑神经介入业务整体收入保持平稳增长。

2、营业成本预计同比小幅增长

报告期内,公司球囊和支架产品的销量同比大幅增长,产品的规模效应进一步显现,从而带动单位产品成本同比大幅下降;然而单位成本下降对营业成本的节约效应略小于销量增长带来的成本增加影响,因此预计营业成本同比小幅增长。

3、销售费用预计同比小幅下降

报告期内,公司预计营业收入同比增长13%至15%,但通过持续优化营销资源配置,在营销团队人工成本、市场推广费、差旅费及业务招待费等关键支出项上实现有效控制,相关费用同比均有所降低。受此影响,预计报告期内销售费用将实现同比小幅下降。

4、管理费用预计同比小幅增长

报告期内,人工成本、咨询服务费、无形资产摊销、差旅费及财产保险费等均有所增加,因此预计管理费用同比小幅增长。

5、研发费用预计同比下降

报告期内,固定资产折旧、长期资产摊销费用及房租分摊费用等固定费用减少以及部分研发项目进入关键里程碑,其材料、动物实验费及检验检测费等均有所减少,因此预计研发费用同比下降。

6、资产减值损失预计同比大幅下降

报告期内,随着控股子公司赛诺神畅产品产量同比大幅增长,规模效应开始显现,多数产品的单位成本预计较去年同期显著降低。因此相关存货可变现净值预计普遍高于其账面成本,从而使本期计提的资产减值损失金额预计同比大幅下降。

综上,由于营业收入同比预计增长13%至15%,营业成本和管理费用预计同比均小幅增长,以及销售费用、研发费用及资产减值损失预计同比下降,加之上年同期归属于上市公司股东的净利润基数较小等多方面因素共同影响,

指标注解:

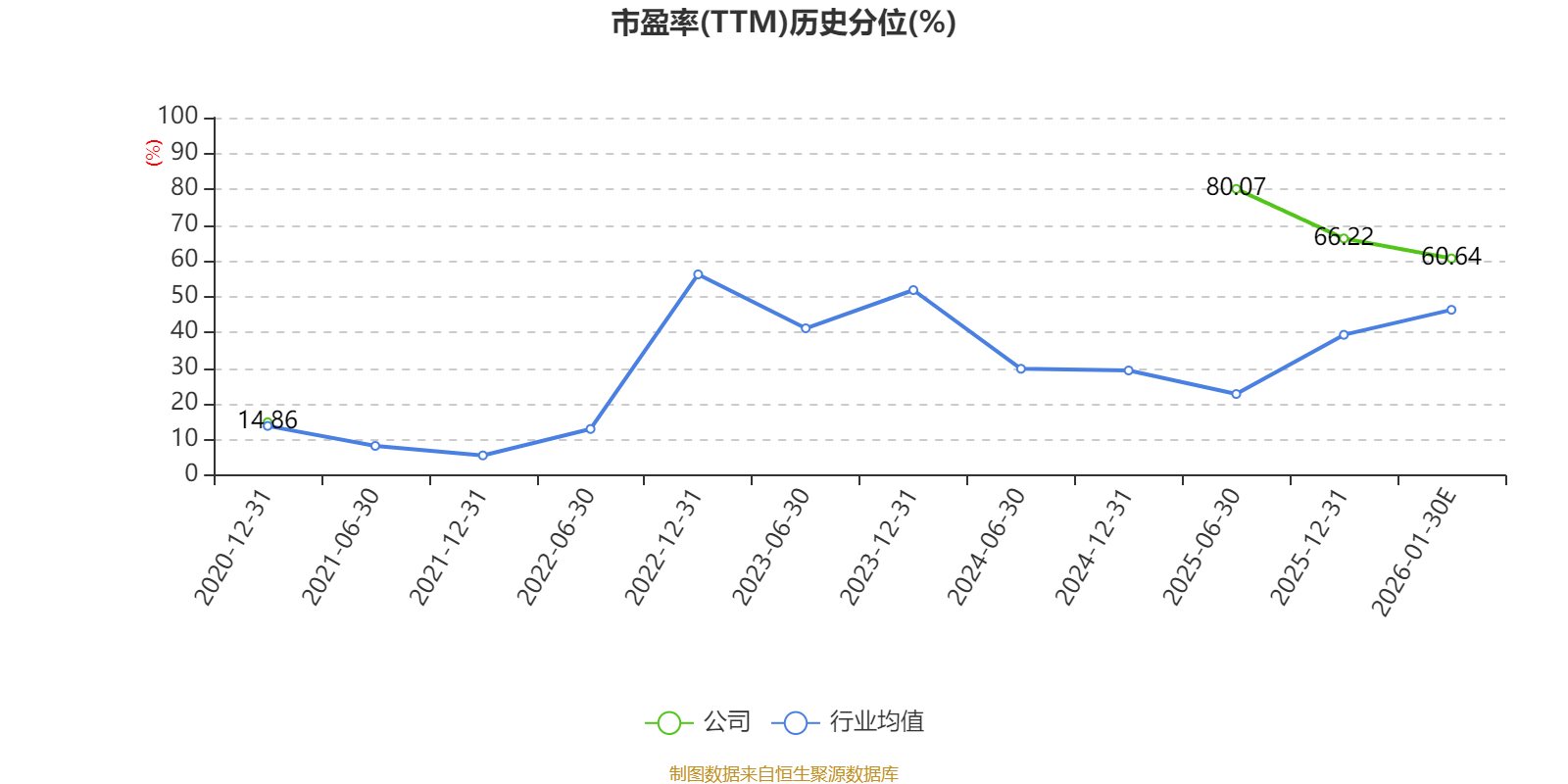

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

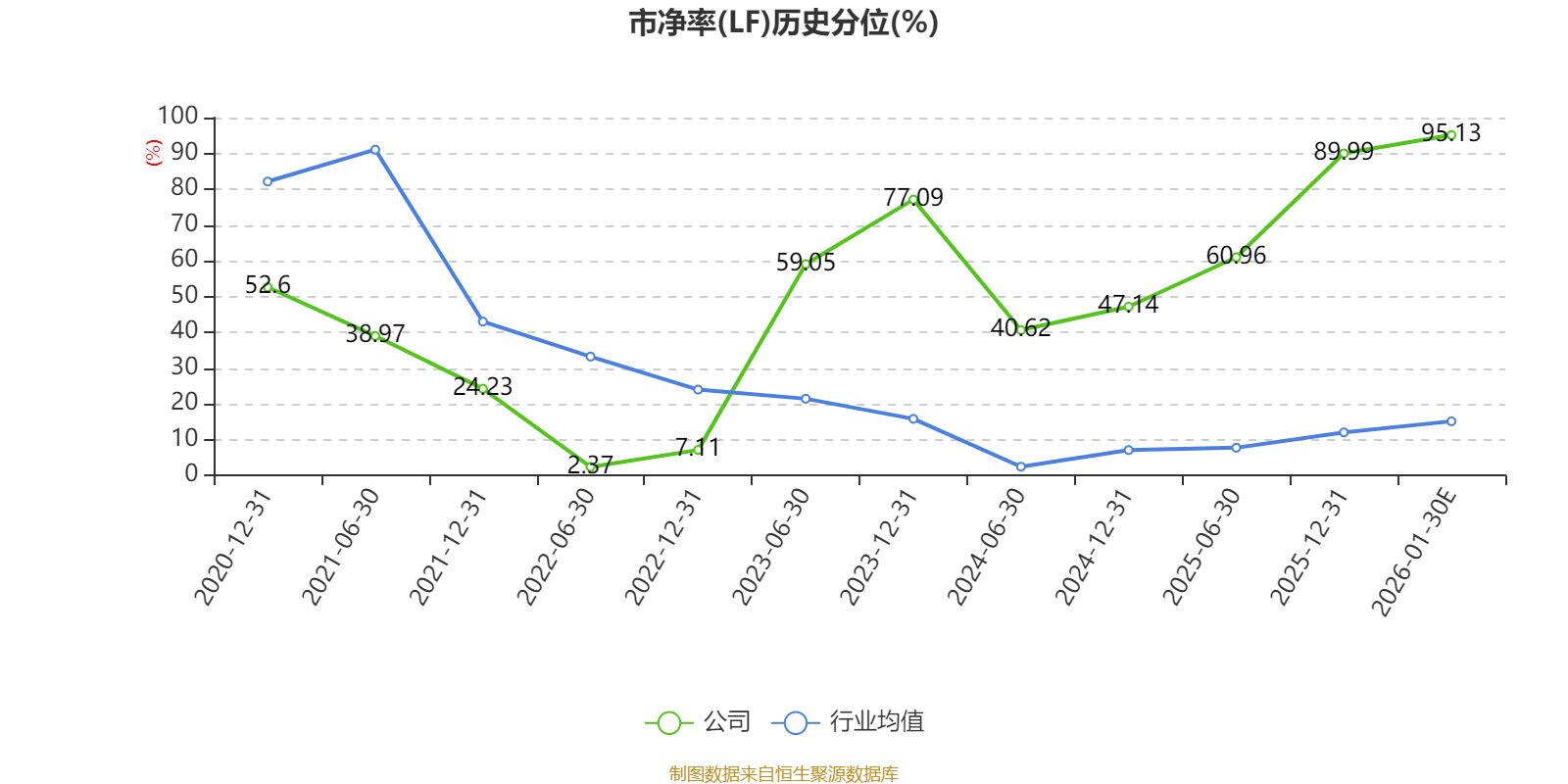

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

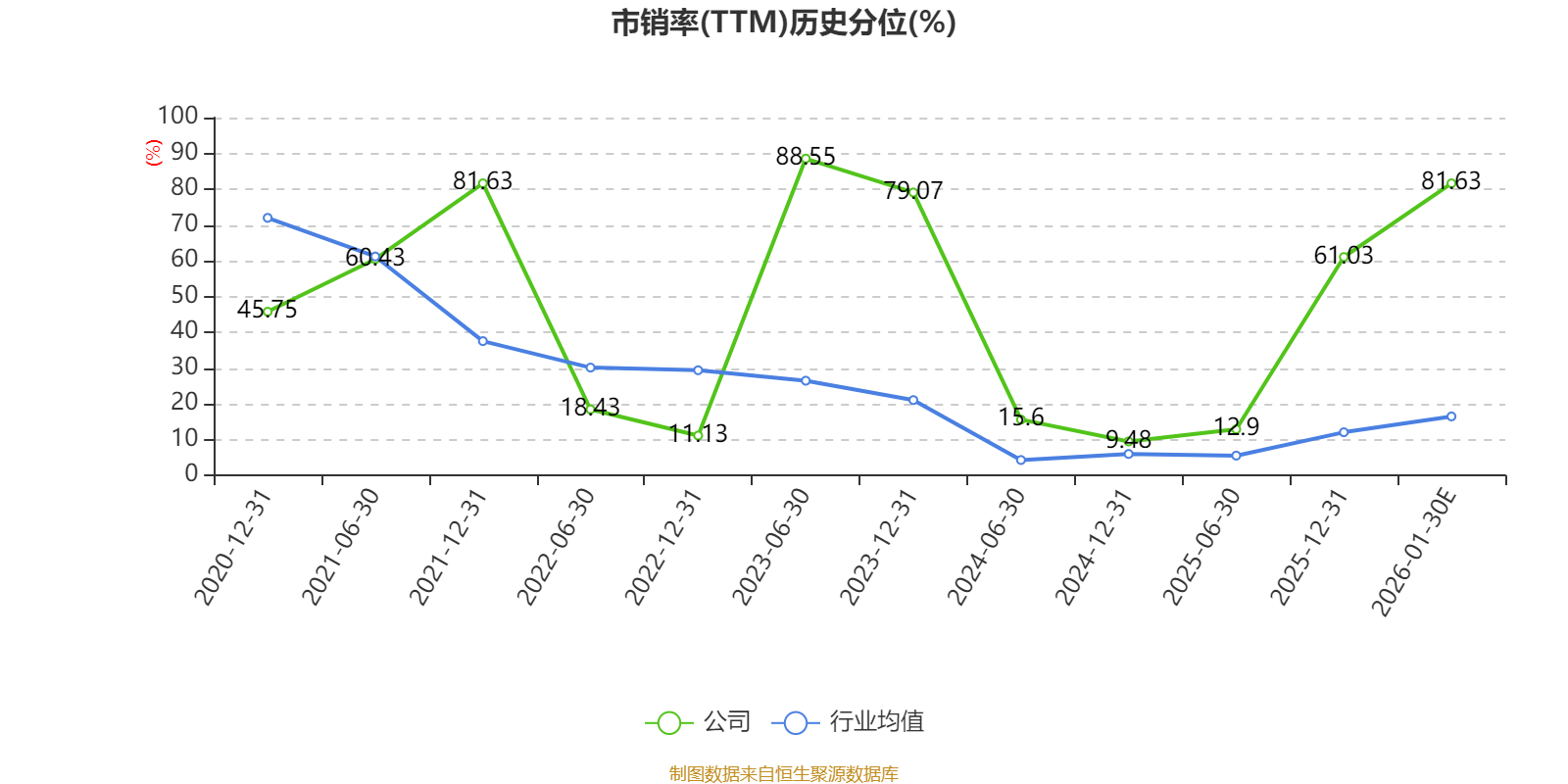

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。