半导体设备企业拓荆科技(688072.SH)及子公司日前同时披露融资计划。

拓荆科技拟定增募资不超过46亿元,拟用于高端半导体设备产业化基地建设项目、前沿技术研发中心建设项目和补充流动资金。其控股子公司拓荆键科(海宁)半导体设备有限公司(下称“拓荆键科”)则计划融资不超过10.40亿元。二者合计需要融资不超过56.40亿元。

界面新闻注意到,高端半导体设备产业化基地建设项目原是拓荆科技IPO募资更改后的投资项目,原计划投资11亿元,现大幅提升至17.68亿元;原计划有8.32亿元为自筹资金,现在变更为外部融资。20亿为建研发中心,金额比过去三年研发费用还高。且公司货币资金充裕,现金流好转,11亿元补流的必要性成疑。

截至发稿,界面新闻未能拨通拓荆科技投资者电话。

同时,拓荆键科尚未盈利,却以不到4,000万元净资产卖出了25亿元估值的高价,溢价超过4400%。大基金三期参与其中,究竟看上了什么?

拓荆科技募集资金净额拟投入以下项目

产能扩张:项目预算大幅提升至17.68亿元

拓荆科技是一家专注于薄膜沉积设备的高端半导体设备企业,2022年科创板上市。

薄膜沉积设备是芯片制造的三大核心设备之一,其余两大设备为光刻设备和刻蚀设备。该设备所沉积的薄膜是芯片结构内的功能材料层,在芯片制造过程中需求量大,且直接影响芯片的性能。

此次定增募资所投三大项目金额都不小。

第一大项目是15亿元投向高端半导体设备产业化基地建设项目。

此举意在扩产能,支撑拓荆科技PECVD(等离子体增强化学气相沉积)、SACVD(次常压化学气相沉积)、HDPCVD(高密度等离子体化学气相沉积)等薄膜沉积设备系列产品的产业化能力。

界面新闻注意到,这一项目本是拓荆科技IPO募资投资项目,原计划投资额11亿元。

当时的计划是,首发募集资金中2.68亿元用于该项目,另8.32亿元由公司自筹。

通过本次再融资,拓荆科技一来将项目总投资额由11亿元提升至17.68亿元,二来原计划自筹的资金调整为全部通过本次再融资来解决。

该项目建设期为5年,2024年取得项目用地,截至公告日,项目还在投资项目备案、环评等程序正在办理过程中。

不过,拓荆科技并未披露具体项目原计划产能,及项目增加投资后新增计划产能。

对扩产,拓荆科技认为实有必要。

首先,薄膜沉积设备行业需求量旺盛。

在AI等领域的需求带动下,晶圆厂将持续进行资本开支,扩充产能,进而提升高端半导体设备的市场需求量。

未来几年内晶圆厂设备投资将呈现大幅增长趋势。根据SEMI预测,全球300mm晶圆厂设备投资预计将在2025年增长20%至1,165亿美元,2026年将增长12%至1,305亿美元。资本开支上,中国大陆市场全球晶圆厂设备支出将保持第一,未来三年将投资超过1,000亿美元。

据SEMI统计,薄膜沉积设备在半导体设备全球销售额中占比达到约22%。因此,行业需求旺盛。

同时,目前高端薄膜沉积设备自给率仍较低,市场国产化空间巨大。

其次,公司产能利用率已处于较高水平。

“受益于下游市场需求旺盛,公司业务规模呈现快速增长趋势,产能利用率处于较高水平。”拓荆科技表示。

公告显示,公司在晶圆制造产线的量产应用规模持续扩大,产品已进入超过70条生产线。

去年年报显示,拓荆科技销售订单大幅度增长,截至报告期末,在手订单金额约94亿元。

“未来,随着市场需求的不断增长、芯片工艺的持续迭代与国产化率的不断提升,公司目前的产能预计无法满足未来客户的订单需求。”因此,本项目将通过建设新产线的方式增加公司高端半导体设备的生产能力,缓解公司未来产能瓶颈。

国泰海通证券认为,拓荆科技在集成电路领域先进制程用薄膜沉积设备领域的战略卡位优势非常明显,将伴随先进制程的不断扩产充分受益。

研发投入:项目刚完工又融20亿元搞研发

前沿技术研发中心建设项目是本次拟募资投入最大的项目——20亿元。

截至2025年6月30日,拓荆科技研发人员共有638名,占公司员工总数的40.66%。

此项目建设期为3年。布局前研技术无可厚非,但拓荆科技需要这么多钱吗?

这一投入规模比拓荆科技前三年的研发费用之和还要高。

2022-2024年,公司研发费用分别为3.79亿元、5.76亿元、7.56亿元,合计17.11亿元,年复合增长率达到41.23%。

20亿资金中,约三分之一用于硬件购置,费用6.48亿元;研发费用12.76亿元,约占64%,其中耗材费5.51亿元,给研发人员开工资也占了近二成,为3.68亿元。

资金疑问:11亿元补流有必要吗?

此外,还有11亿元计划用于补充流动资金。

半导体设备行业是一个资本密集性行业。“鉴于薄膜的技术参数直接影响芯片性能,薄膜沉积设备在客户端的验证周期较长,公司需在前期生产中垫付大量资金。”拓荆科技表示,维持一定规模的营运资金有利于公司各项业务的持续、健康发展。

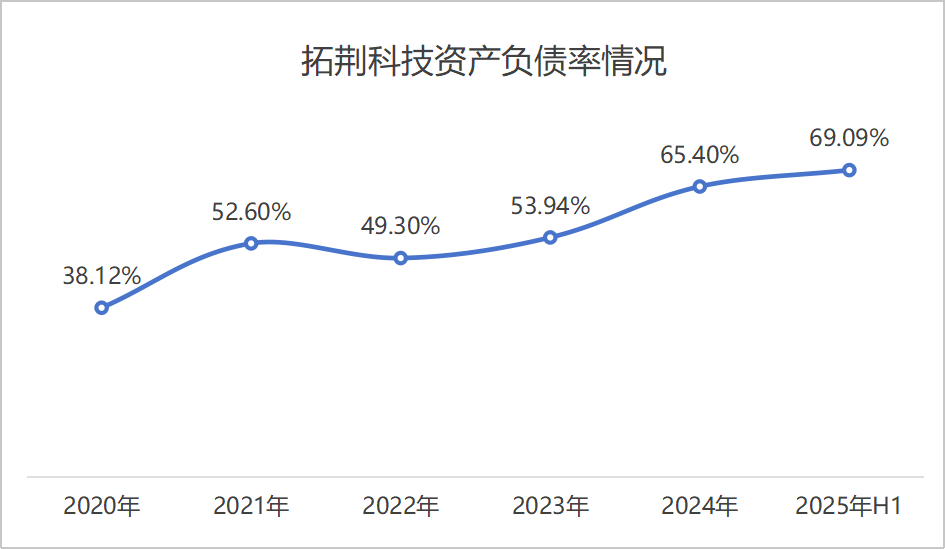

当前拓荆科技资产负债率在走高。截至2025年上半年末,公司资产负债率69.09%,较上年末增加了3.69个百分点,较前年末增加了15.15个百分点。

数据来源:财报

那么,逼近70%的资产负债率真的不乐观吗?未必。

从货币资金来看,截至2025年上半年末拓荆科技账上货币资金和交易性金融资产合计42.72亿元,较上年末31.96亿元,又增加了超过10亿元。可见公司账面充裕。

从现金流来看,今年上半年公司经营活动产生的现金流量净额为15.66亿元,远好于去年同期的-9.00亿元。可见拓荆科技现金流也在好转。

从资产负债表来看,拓荆科技上半年末短期借款仅2.16亿元,长期借款22.40亿元,较上年末还降了5.54亿元。

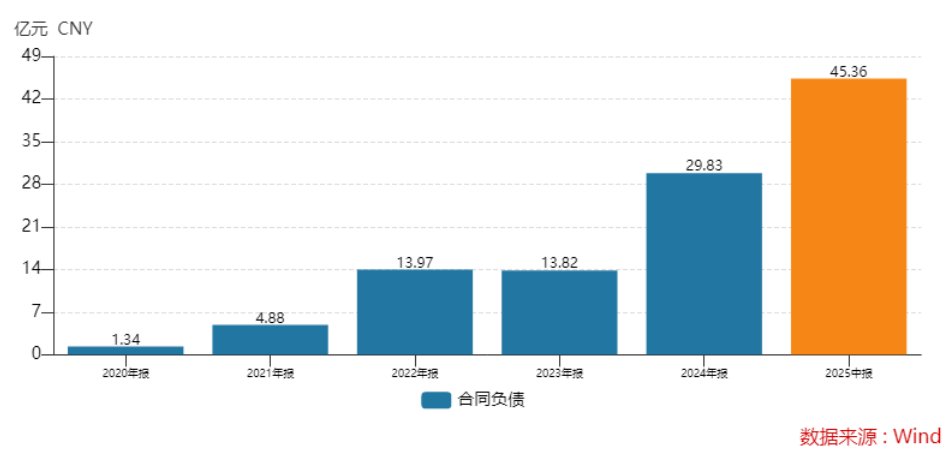

界面新闻发现,拓荆科技资产负债率攀升的主要原因在于公司合同负债大幅上升。

截至2025年上半年末公司合同负债45.36亿元,较上年末增加了15.53亿元,增幅超50%,2023年末这一数值只有13.82亿元。

合同负债向来有“蓄水池”之称,指的是拓荆科技已收到客户的打款,但还未给客户发货,相关款项记入合同负债中,也可以理解为预收款。

去年年报的产销表已显示出这一趋势。拓荆科技去年生产342台半导体专用设备,销售188台,库存量还有325台。公司解释称,库存量主要为发出商品。

今年中报未披露这一数据。不过拓荆科技上半年末存货为83.23亿元,较上年末增加了11.07亿元。可见发出商品的库存量或还在上升。

待货发出,合同负债就可转化至“营业收入”之中。

因此,拓荆科技现金流好转,货币资金也充裕,募资11亿元补充流动资金的必要性成疑。

拓荆科技合同负债情况

估值之谜:不到4000万净资产如何卖出25亿?

自拓荆科技进入三维集成设备领域后,市场便期待这一业务成为公司增长的“新引擎”。

承载这一业务的是公司控股子公司拓荆键科。在拓荆科技披露定增预案的同时,拓荆键科也提出了不超过10.40亿元的融资计划。

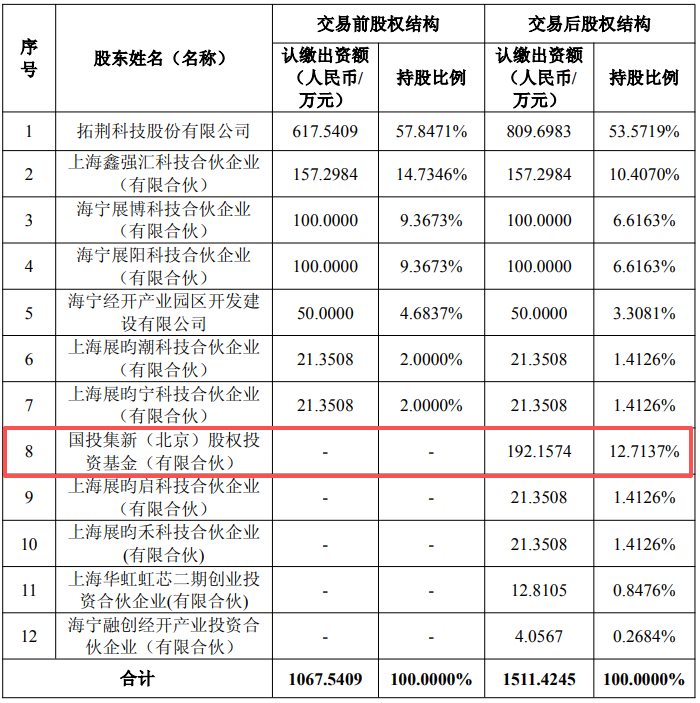

此次融资对象共五位,拓荆科技拟以超过4.5亿元,认缴拓荆键科新增注册资本192.16万元,其中2.71亿元以债权出资,1.79亿元以自有资金出资。交易完成后持股比例为53.57%。

另外四家分别是国投集新(北京)股权投资基金(有限合伙)(以下简称“国投集新”)拟投资不超过4.50亿元,两家员工持股平台不超过1亿元,上海华虹虹芯二期创业投资合伙企业(有限合伙)不超过3000万元,海宁融创经开产业投资合伙企业(有限合伙)不超过950万元。

其中,国投集新由国家集成电路产业投资基金三期持股99.90%,后者即市场所称的“大基金三期”。这也是大基金三期成立后首次出手,市场便对此较为兴奋。

本次增资交易后拓荆键科的股权结构

拓荆键科如何获得大基金三期的青睐?

首先,三维集成技术是原因之一。

拓荆键科主要聚焦应用于三维集成领域先进键合设备(包括混合键合、熔融键合设备)及配套使用的量检测设备(以下统称“三维集成设备”)的研发与产业化应用。

三维集成设备是一种半导体封装技术。“后摩尔时代”当芯片制程微缩接近物理极限,三维集成便成为提升芯片性能的重要路径。也就是说,这种技术把原本平铺在电路板上的芯片,一层层叠起来了。

据了解,目前拓荆键科产品已出货至存储、逻辑、图像传感器等客户。

晶圆对晶圆混合键合设备获得重复订单,研发的新一代高速晶圆对晶圆混合键合产品已发货至客户端验证;

晶圆对晶圆熔融键合产品已获得客户订单;

芯片对晶圆混合键合产品已获得客户订单并出货;

键合套准精度量检测产品和键合强度检测产品均已通过客户验证,实现产业化应用。

开源证券认为,拓荆科技三维集成设备契合先进封装大趋势,目前进展乐观,有望深度受益。

其次,界面新闻记者注意到,拓荆科技的股东背景也是大基金三期出手的一大原因。

拓荆科技是一家无实控人的企业。其第一大股东便是国家集成电路产业投资基金股份有限公司,即“大基金一期”,持股比例19.67%。第二大股东为国投(上海)科技成果转化创业投资基金企业(有限合伙),持股比例13.54%。

因此,大基金三期成立后跟投大基金一期所投关联资产,在情理之中。

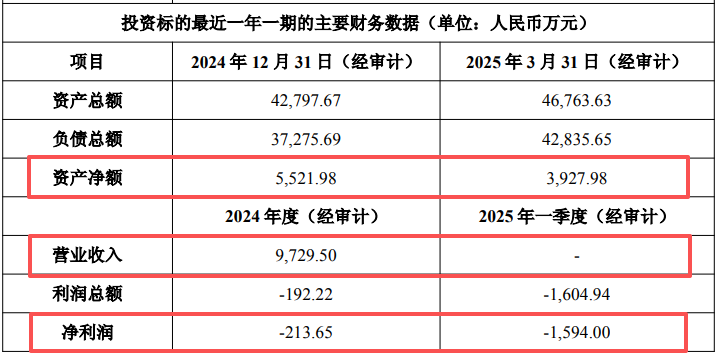

值得注意的是,此次投资溢价颇高。以2024年12月31日为评估基准日,拓荆键科净资产账面价值为5,521.98万元,用收益法评估后的股东全部权益价值为25.29亿元,各方协商投前估值25亿元。估值溢价高达4427%。

2025年一季度末,拓荆键科经审计净资产降至3,927.98万元,若以此为评估基准日,则估值溢价更是高达6265%。

评估机构认为,拓荆键科由于受其市场潜力、技术水平、管理体制、管理能力、宏观政策、竞争环境等诸方面因素的影响,其内在的整体价值高于其单项资产加和的价值,因此采用收益法评估。

从财务数据来看,拓荆键科2024年其营业收入9,729.50万元,亏损213.65万元。2025年一季度营业收入未披露,净利润为-1,594.00万元。

从营收规模到盈利能力来看,这家公司均尚入于发展初期。后市业务如何落地是关键。

拓荆键科一年一期主要财务数据(万元) 界面新闻

密集减持:员工持股平台套现10亿,高管又来集体减持

在融资计划披露的同时,拓荆科技高管层集体减持计划即将实施。

日前公告显示,因个人资金需求,拓荆科技股东张孝勇,董事、总经理刘静,副总经理、董秘赵曦,四位副总经理陈新益、宁建平、牛新平和许龙旭及财务负责人杨小强计划在2025年9月18日至12月17日减持公司股份,合计拟减持不超过14.65万股,占公司总股本不超过1%。高管股份来源为股权激励所得。

其中股东张孝勇原为股东姜谦的一致行动人之一,原合计持股比例超过5%。今年4月其所持股份刚刚解禁,5月双方便解除一致行动关系。

作为最熟悉公司发展前景的人,此次高管层抱团提出减持计划,一定程度上将影响投资者信心。

拓荆科技股东减持计划(2025年9月18日至12月17日) 制图:界面新闻记者

除此之外,拓荆科技已上市满三年,今年4月公司最后一批巨量的首发限售股已解禁。解禁数量1.24亿股,占总股本比例44.50%。

此轮解禁涉及股东21位,除第一大股东大基金和第二大股东,“共青城芯鑫系”等一致行动人股东外,其余法人股东和自然人股东持股比例均低于5%,这些股东减持前不需要提前公告减持计划。

员工持股平台已开始减持。“共青城芯鑫系”和“沈阳系”共11位股东为员工持股平台,今年8月询价转让699.32万股,占总股本比例的2.50%。转让价格为144.92元/股,合计套现10.13亿元。

这11位股东本合计持有拓荆科技股份2,514.95万股,占总股本比例8.99%。转让完成后,持股比例降至6.49%。

拓荆科技IPO发行价71.88元/股,近期股价已来到400元/股上方(后复权),较发行价有450%的上涨幅度。原始股东持股成本更低,账面浮盈相应更高。后市投资者仍需要注意高管股东及原始股东的减持风险。

中国半导体设备国产化进程中,拓荆科技正通过融资布局进行技术突围。但在高估值、高融资与高管减持的背后,公司未来能否跨越技术壁垒,承载资本期待,兑现高估值承诺,仍需时间检验。