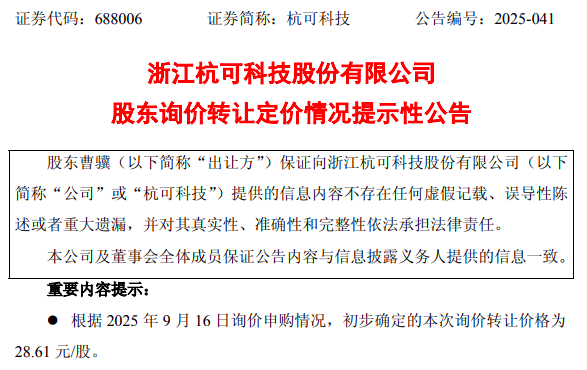

继9月15日宣布公司实控人、董事长曹骥拟询价转让总股本3%后,杭可科技(688006)9月16日晚公告称,经向机构投资者询价后,初步确定的本次询价转让价格为28.61元/股,初步确定受让方为17家机构投资者,拟受让股份总数为780.7万股。

截至公告当日收盘,杭可科技股价下跌6.53%,报收35.66元/股,总市值215.27亿元。这意味着,本次询价转让价格28.61元/股,较目前股价存在约19.77%折让。

公告显示,参与本次询价转让报价的机构投资者家数为17家,涵盖了基金管理公司、保险公司、证券公司、私募基金管理人、合格境外投资者等专业机构投资者。

根据杭可科技9月15日公告显示,该公司控股股东、实际控制人、董事长曹骥计划通过询价转让方式转让1811.02万股,占公司总股本的3.00%,转让原因为自身资金需求。转让价格下限不低于发送认购邀请书之日前20个交易日股票交易均价的70%。

值得关注的是,本次17家参与报价的机构仅意向受让780.7万股,占上述曹骥计划询价转让股数43%,按转让价格28.61元/股计算,曹骥最终套现金额为2.23亿元。

截至6月30日,转让前曹骥直接持有公司股份43.51%,并通过杭可智能集团间接控制 22.36% 股权,合计表决权超65%。 杭可科技在公告中表示,本次询价转让不存在可能导致杭可科技控制权变更的情形,不存在其他未披露的重大事项,不会影响公司治理结构和持续经营。

公开资料显示,杭可科技专注于新能源装备制造领域,主要从事锂离子电池后处理系统的研发、设计、生产、销售与技术服务。产品用于储能系统、新能源汽车及数码产品等领域的锂离子电池生产线。其客户已涵盖宁德时代 、 比亚迪 、 三星 、 LG 、SK、 丰田等国内外头部电池厂及整车厂。

业绩表现方面,2025年上半年杭可科技实现营收19.70亿元,同比增长4.19%; 归母净利润 2.88亿元,同比增长6.92%; 扣非净利润 2.73亿元,同比增长8.21%。

但是,公司盈利能力承压。2025年上半年公司销售毛利率为24.53%,较2023年上半年的39.70%、2024年上半年的29.93%显著下滑。净利率也由2023年上半年的22.43%降至今年上半年的14.61%。

尤其值得注意的是,杭可科技遭遇实控人家族人员等高管密集减持,引发市场和投资者关注

8月30日, 杭可科技披露的关于实际控制人及一致行动人减持股份计划公告显示,公司实际控制人之一曹政及其一致行动人上海宽投资产管理有限公司-宽投幸运星10号私募证券投资基金计划通过集中竞价交易减持公司股份数量合计不超过4,947,062股,即不超过公司总股本的0.8195%。公司实际控制人之一曹骥之一致行动人曹冠群计划通过集中竞价交易减持公司股份数量合计不超过1,000,000股,即不超过公司总股本的0.1657%。

公告显示,曹骥、曹政为公司实际控制人,曹政为曹骥之子,孔海萍为曹骥之配偶,曹冠群为曹骥之亲兄弟;杭州杭可智能设备集团有限公司为曹骥控制的企业;曹政与上海宽投资产管理有限公司-宽投幸运星10号私募证券投资基金签署《一致行动协议》。

此前大股东及其一致行动人最近一次减持,是曹政在2023年6月21日至28日期间,减持公司股份240万股,减持区间23.86元/股至26.72元/股,套现5726.40万元至6412.80万元。