11月25日晚,国晟科技(603778)公告拟以11倍溢价跨界收购成立仅16个月的孚悦科技,此前股价已12个交易日内8次涨停。上交所当晚火速发出问询函,直指估值、公允性、内幕管理、关联关系和整合能力。

目前,公司已申请延期回复,而股价在11月27日后又收获3连板。

估值溢价11倍

收购标的孚悦科技账面净资产为1899万元,评估值却高达2.41亿元,增值部分超过2.2亿元,评估增值率高达1167.27%。评估采用收益法,预计其2026-2028年扣非净利润将达到2000万、3000万、4000万元,三年增长曲线呈阶梯式跳升。

监管第一问要求公司逐项披露模型中的关键假设,包括营收增速、毛利率、期间费用率,并提供订单结构、客户基础、市场空间等足以支撑增长逻辑的实质性依据。

按2.41亿元收购价测算,动态市盈率约为26.8倍,显著高于同类锂电材料企业。协议设计除“差额补偿”外,没有分期支付,也没有锁定安排;一旦业绩不达预期,商誉减值将直接落在上市公司利润表上,而中小股东事实上只有“补差”可以依赖。这套结构让风险几乎完全倾向于上市公司。

在A股历史上,11倍以上评估增值率的并购案例并不罕见,然而,这类交易因其定价严重依赖于对未来业绩的高度乐观预测,确实普遍面临着极高的商誉减值风险,最终拖累上市公司业绩的案例比比皆是。

公告提前8个涨停

国晟科技股价在11月10日至25日间拉出8个涨停,尤其是24日、25日连续涨停,恰好踩在公告发布前的关键窗口期,已触及异常波动指标。同期龙虎榜显示,游资净买入近9000万元。

11月27日、28日和12月1日连续三个交易日,公司股价又出现涨停,最新交易日(12月3日)股价跌3.59%,总市值83亿元;当日收于12.64元,较涨停潮前11月7日收盘价5.28元,涨幅高达139.39%。

国晟科技11月7日以来股价走势(来源:Choice数据)

监管第二问要求公司披露从首次接触到谈判、再到协议签署的完整时间轴,并提供各阶段内幕信息知情人名单,同时自查是否存在信息提前外泄的情形。

《财中社》注意到,标的是一家成立时间短、市场知名度有限的公司,但上市公司股价却提前踩准节奏拉升,监管层质疑内部信息泄露也就在所难免了。

事件与时间点的重合,使内幕管理成为此次问询中最敏感的一条。

关联关系仍待核查

孚悦科技是一家成立于2024年6月的铜陵市企业,注册资本1000万元,专注于高精密度新型锂电池结构件的研发、生产与销售。作为锂电池关键配套部件,其产品关乎电池的安全性、密封性和能量密度;下游主要面向储能与动力电池市场,主要客户包括多氟多(002407)、郑州比克电池、东莞凯德新能源等。孚悦科技是新进入者,与行业龙头科达利(002850)是潜在的竞争关系。

交易对手为铜陵正豪科技(持股99%)与自然人林琴(持股1%),公告称二者与上市公司及董监高不存在关联关系。

监管第三问要求进一步核查:交易对手及其实控人与上市公司现任、历任董监高及实控人之间,是否存在尚未披露的关联或利益往来。

一句“需进一步核查”,意味着监管并未直接采信公告所称的“无关联”。在高溢价交易中,只要有一条隐性关联链条被找出,交易性质就可能被彻底改写。

八成并购贷款压财务

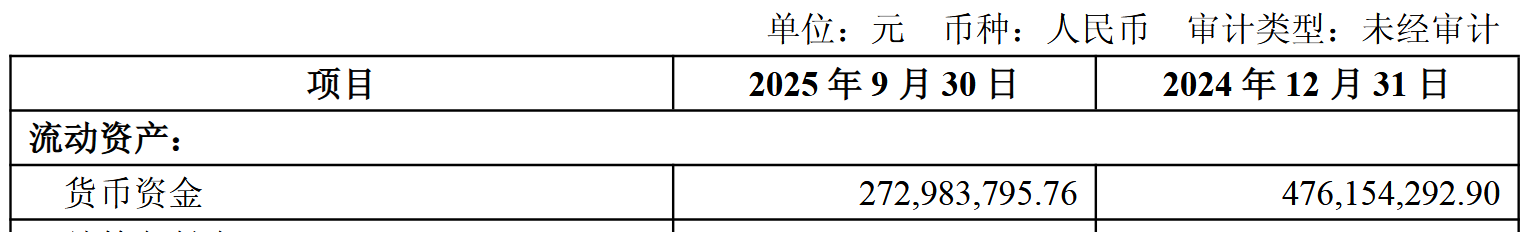

国晟科技原本主营光伏业务,此次却以全现金方式跨界收购一家成立仅16个月、此前主营电容器外壳的孚悦科技。截至2025年9月末,公司账面货币资金仅2.73亿元,需一次性支付2.41亿元收购款,其中约八成依赖并购贷款。

来源:公司2025年三季度报告

公司资产负债率为66.48%,控股股东国晟能源持股16.49%中已有56.79%处于质押状态。监管第四问要求公司量化说明并购贷款落地后的现金流变化、财务费用增量、偿债能力影响,并解释在光伏主业连续承压的情况下,是否具备整合新材料资产的能力。

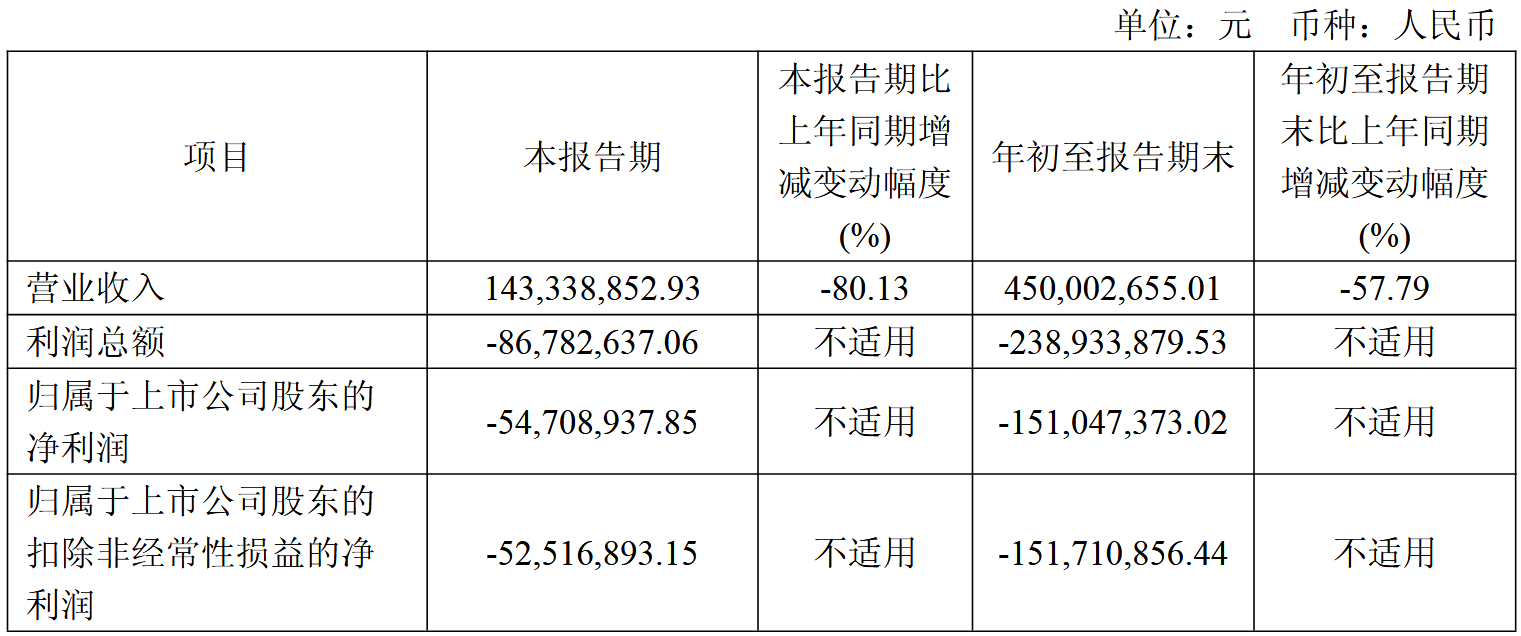

国晟科技光伏业务前三季度营收腰斩,净亏1.51亿元;其中第三季度营收仅为约1.43亿元,同比下降幅度高达约80.13%,净亏损约5471万元,加剧下滑。主业利润下滑尚未企稳,再叠加并购利息压力,公司整体的流动性空间只会继续收紧。

(来源:公司2025年三季度报告)

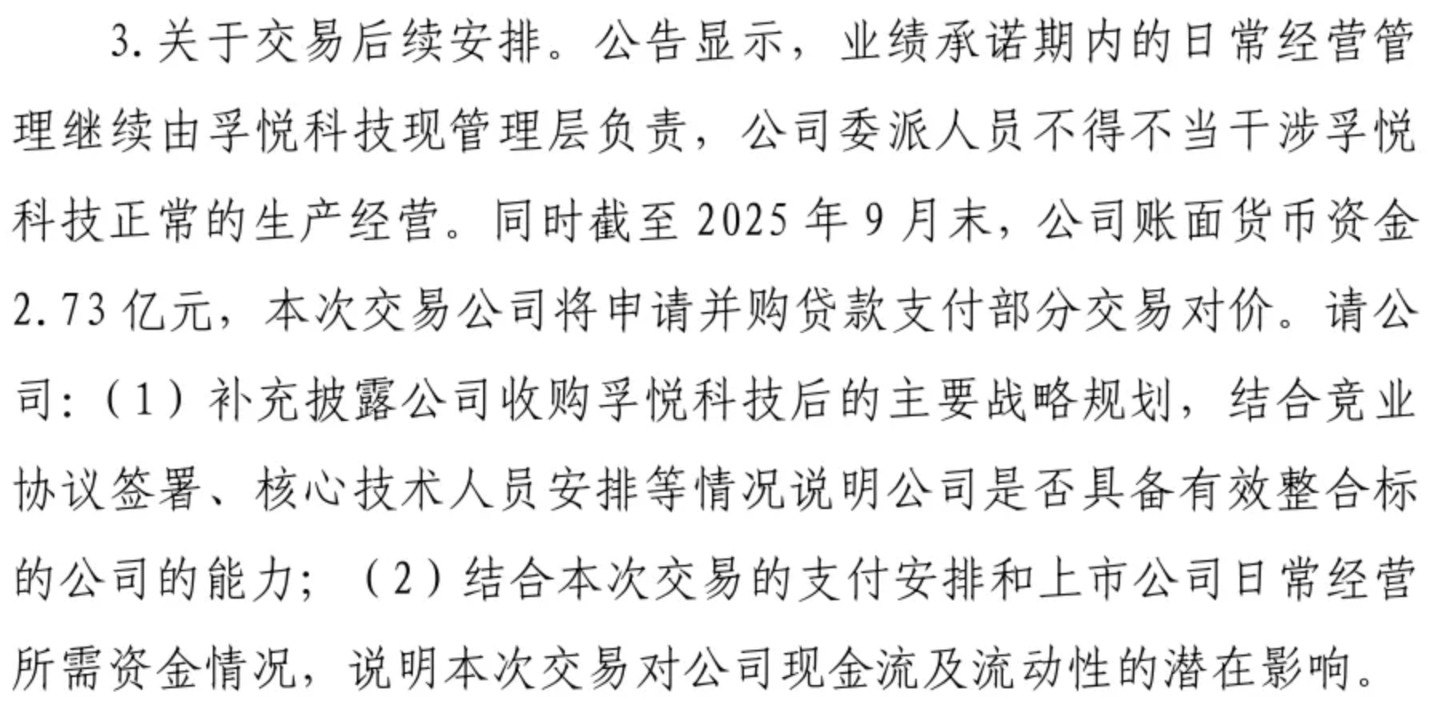

2.41亿买下三年管不了的资产

根据收购协议,业绩承诺期内孚悦科技将由原管理层独立运营,上市公司不得深度介入。这意味着国晟科技花2.41亿元买下的资产,在未来整整三年内,业绩承诺能否兑现完全取决于原团队的意愿与能力,而上市公司几乎没有实质控制权。

公司此前从未涉足锂电材料领域,“产业协同”更像一句口号而非现实路径。

2025年9月,公司董事长吴君、总经理高飞刚刚因信息披露不准确被上交所监管警示。在刚吃过警示函不到三个月的时间节点上,再次站到监管审视中心,管理层面临的不仅是能力质疑,还有合规信誉的持续透支。

接下来最关键的,是公司的补充材料能否真正化解监管的疑虑。如果监管关注点无法逐项解释清楚,交易可能被要求重新测算估值、补充对赌条款,推进节奏也可能被迫放缓;在压力继续累积的情况下,暂停、中止甚至终止都不排除。

11倍溢价、提前8个涨停板、80%贷款、四项重点问询——每一个点都踩在监管敏感区间。问题串起来,不只是对这笔交易本身的追问,更直指信息披露、内幕管理、治理结构与财务安全等更底层的公司能力。

监管在等解释,市场在等结果。