紫金矿业,股票代码601899

=============================

发行价:7.13元 (2008 年 4 月 25 日)

最新股价: 38.13元 (2026年1月21日)

市值:1.01万亿元

2025年以来涨跌幅:135.77%

技术面研究

一、公司基本情况

紫金矿业集团股份有限公司,简称 "紫金矿业",是全球领先的综合性跨国矿业集团,总部位于福建省龙岩市上杭县

紫金矿业核心业务聚焦于铜、金、锌、锂、银、钼等金属矿产资源的勘查、开发和矿业工程研究、设计及应用,致力于为人类美好生活提供低碳矿物原料=。公司在全球范围内拥有超过 30 个重要矿业基地,分布在国内 17 个省(区)和海外 18 个国家,海外资源储量、产量、利润和员工人数均超过国内。

截至 2026 年 1 月 21 日,公司 A 股股价为 38.06 元,总市值 10120.05 亿元,市盈率 TTM 为 22.21 倍;H 股股价为 40.9 港元,总市值 1.09 万亿港元,市盈率 TTM 为 21.84 倍。公司在 2025 年《财富》世界 500 强中排名第 365 位,净资产收益率居全球金属矿企第 1 位。

二、 上市历程和发行背景

紫金矿业的上市历程体现了公司从地方小矿企向全球矿业巨头的跨越式发展。公司成立于 1993 年,前身为上杭县矿产公司,历经多次改制后,于 2003 年 12 月成功登陆香港股票市场,成为首家境外上市的国内黄金生产企业。

H 股上市情况:

2003 年 11 月 18 日,紫金矿业经中国证券监督管理委员会核准,于 2003 年 12 月 16 日至 12 月 22 日首次向境外投资人发行 400,544,000 股 H 股,每股面值为人民币 0.1 元。2003 年 12 月 23 日,紫金矿业在香港联交所主板挂牌上市,发行价为港币 3.3 元,。

A 股上市情况:

2008 年 4 月 25 日,紫金矿业回归 A 股市场,在上海证券交易所主板上市,股票代码 601899,成为 A 股市场首家以 0.1 元面值发行股票的企业。本次发行 14 亿股 A 股,发行价格为 7.13 元 / 股,

紫金矿业采用 0.1 元面值发行的主要原因包括:一是与 H 股 "同股同面值" 的考虑;二是方便投资者参与分享蓝筹企业高速增长的收益;三是符合国际惯例,便于与国际矿业公司对标。

三、历史高低点分析

2026 年 1 月 14 日最高点 39.85 元

2026 年 1 月 14 日,紫金矿业盘中触及 39.85 元历史最高点,核心源于金属量价齐升、业绩爆发、产能释放、资金共振四大驱动,叠加新能源转型打开估值空间。具体如下:

金属价格周期,核心产品量价齐升

黄金:2025 年伦敦现货黄金涨幅达 67%,2026 年初站稳 4500 美元 / 盎司,全球央行连续 14 个月增持,地缘政治紧张推升避险需求,公司矿产金毛利占比近 40%,直接受益。

铜价:伦铜站上 1 万美元 / 吨,新能源需求拉动铜价进入长牛,公司矿产铜毛利占比超 38%,量价双增带动盈利爆发。

锂价:新能源转型背景下锂需求旺盛,公司当量碳酸锂产量从 2024 年 261 吨增至 2025 年 2.5 万吨,成为新增长点。

业绩创历史新高,增长确定性强

2025 年业绩预增公告显示,归母净利润 510-520 亿元,同比增长 59%-62%,扣非净利润 475-485 亿元,同比增长 50%-53%,核心逻辑为 “量价齐升”。矿产金约 90 吨(2024 年 73 吨)、矿产铜约 109 万吨(2024 年 107 万吨),产能释放支撑业绩高增。

产能释放 + 资源储备,成长动能充足

世界级矿山投产:刚果(金)卡莫阿 - 卡库拉铜矿、塞尔维亚丘卡卢 - 佩吉铜金矿等项目产能释放,2026 年目标矿产金 105 吨、矿产铜 120 万吨、当量碳酸锂 12 万吨,锂产量同比增长 380%。

资源储备全球领先:铜资源量超 1.1 亿吨(全球第 5)、黄金 3973 吨(全球第 6)、当量碳酸锂 1788 万吨(全球前十),50% 以上资源为自主勘查获得,为长期增长奠定基础。

资金面共振,机构与外资持续流入

融资余额创新高:2026 年 1 月融资余额达 91.59 亿元,创历史新高,年内累计获增持近 10.24 亿元,增幅近 12.6%。

机构持仓集中:公募基金、QFII、主权基金等持续加仓,前十大股东中外资机构合计持股约 38%,陆股通持股占流通 A 股比例 6.64%,资金合力推动股价上涨。

估值重估,从周期股向 “资源 + 成长” 转型

市场对公司估值逻辑转变,不再仅视为周期股,而是 “资源 + 成长” 双轮驱动标的。当前 PE(TTM)21.76 倍,低于行业平均 25-30 倍,对应 2026 年预测市盈率 14.93 倍,估值具备吸引力。

2008 年 10 月最低点 - 0.36 元

2008 年 10 月紫金矿业股价创历史最低点 - 0.36 元(前复权),核心是全球金融危机 + A 股熊市 + 金属价格暴跌 + 公司自身因素叠加,具体如下:

全球金融危机爆发,系统性风险释放

2008 年美国次贷危机引发全球金融危机,全球经济陷入衰退,大宗商品需求断崖式下跌,铜价从 8900 美元 / 吨暴跌至 2800 美元 / 吨,跌幅超 68%;金价从 1000 美元 / 盎司跌至 765 美元 / 盎司,跌幅近 30%,直接冲击公司盈利。

A 股市场大熊市,指数大幅下挫

2008 年 A 股从 6124 点暴跌至 1664 点,全年跌幅超 70%,市场情绪悲观,投资者恐慌性抛售,紫金矿业作为新股,上市后即遭遇熊市,股价承压。

公司上市初期,自身因素叠加

上市时机不佳:2008 年 4 月 25 日 A 股上市,发行价 7.13 元 / 股,市盈率 40.69 倍,上市后不久即破发,7 月股价跌至 6.7 元,跌幅 6.94%。

投资者信心不足:上市初期业绩增长未达预期,叠加市场对 0.1 元面值发行的争议,机构大量减持,基金席位净卖出金额达 2.95 亿元,进一步打压股价。

行业周期下行,成本压力显现

有色金属行业陷入低迷,需求不足导致产品价格下跌,同时开采成本上升,紫金山铜矿品位下降,剥采比上升,开采效率下滑,挤压利润空间。

股权结构与筹码分散

上市初期流通盘较小,10.5 亿股流通股,上市首日换手率达 92.53%,筹码分散,缺乏稳定支撑,股价易受市场波动影响。

四、 K 线特征分析

日 K 线特征分析

形态与趋势

整体处于 “高位震荡整理 + 上升通道下沿支撑” 形态,1 月 14 日创 39.85 元历史高点后回调,1 月 21 日收中阳线,收复 38 元关口,形成 “探底回升” 组合,显示多头仍占优。

均线系统:5/10/20 日均线呈多头排列(5 日 37.60 元、10 日 37.55 元、20 日 35.63 元),股价站稳 5/10 日均线,20 日均线为强支撑,多头结构未破。

关键价位:支撑 37.0-37.5 元(近期震荡平台下沿 + 10 日均线),压力 39.0-39.85 元(历史高点)。

量能与资金

量能匹配:今日成交额 147.65 亿元,换手率 1.89%,较 1 月 19 日缩量(94.36 亿元)明显放大,主力资金净流入 8.37 亿元,量价同步回升,属健康反弹。

量能节奏:符合 “放量上涨、缩量回调” 的强势特征,无高位放量出货迹象。

核心特征

高位震荡中多头占优,37 元为短期强弱分水岭,守住则反弹延续;突破 39.85 元需放量(≥160 亿元),否则易冲高回落。

日内走势:早盘冲高、午后小幅回踩后回升,主力资金回流,显示 37.36 元支撑有效,市场承接力强。

周 K 线特征分析

形态与趋势

长期处于 “上升通道 + 台阶式上涨” 形态,2025 年 12 月以来周线四连阳,1 月首周冲高后回调,本周收阳,形成 “阳包阴” 雏形,多头趋势稳固。

均线系统:5/10/20 周均线多头排列(5 周 36.80 元、10 周 35.20 元、20 周 32.50 元),股价在 5 周均线上方运行,支撑层层递进。

形态意义:周线级别 “上升三部曲” 结构清晰,每次回调均在 10 周均线获得支撑,属健康的趋势延续形态。

量能与筹码

周成交量持续放大,近 5 周均量超 500 亿元,较前期(300-400 亿元)明显提升,机构持仓集中,筹码锁定良好。

筹码分布:36-38 元为成交密集区,换手充分,形成新的支撑带,为后续上涨蓄能。

技术指标

MACD:周线 DIFF、DEA 均在零轴上方,红柱持续,中长期多头信号明确。

KDJ:周线 J 值 75,接近超买,提示周线级别有整固需求,但未出现顶背离,趋势未改。

核心特征

周线多头结构稳固,回调为买入机会,支撑 35.5-36.5 元(10 周均线 + 前期平台),压力 39.85 元,突破后上看 42-45 元。

月 K 线特征分析

形态与趋势

长期处于 “主升浪 + 长期上升通道” 形态,2020 年 6 月以来月线呈 “阶梯式上涨”,每轮回调后均创新高,趋势强。

均线系统:5/10/20 月均线多头排列(5 月 34.20 元、10 月 30.50 元、20 月 26.80 元),股价远离均线,虽有乖离但多头结构未破。

形态意义:月线级别 “大牛市” 特征明显,每次回调均为中期布局机会,无见顶信号。

量能与估值

月成交量持续放大,2025 年 12 月成交量创历史新高,显示资金长期流入,机构与外资持仓稳定增长。

估值匹配:月线 PE(TTM)22.26 倍,低于行业平均,结合业绩增长,估值仍有提升空间。

技术指标

MACD:月线 DIFF、DEA 零轴上方,红柱持续,长期多头趋势明确。

RSI:月线 RSI(14)70,中性偏强,未超买,长期上行趋势未改。

核心特征

月线级别强势未改,中期支撑 32-34 元(10 月均线),压力 40-42 元,突破后打开长期上涨空间,符合 “资源 + 成长” 双轮驱动的估值逻辑。

-----------------------------------------

基本面研究

一、 行业细分和行业地位

紫金矿业在全球矿业行业中占据举足轻重的地位,在多个细分领域均处于领先位置。根据最新行业排名和公司公告,紫金矿业的行业地位体现在以下几个方面:

全球矿业排名:

•在 2025 年《福布斯》全球上市企业 2000 强榜单中,紫金矿业排名第 251 位,较去年前进 16 位,居全球黄金企业第 1 位,全球金属矿业企业第 4 位

•在 2025 年《财富》世界 500 强中,紫金矿业连续 5 年上榜,排名第 365 位;若从盈利指标看,利润居总榜单第 209 位和全球金属矿企第 4 位,净资产收益率(ROE)居上榜中国企业第 4 位、全球金属矿企第 1 位

•根据MINING.COM 2024"全球最具价值矿业公司排名",紫金矿业与必和必拓、力拓、南方铜业同列榜前,位居全球第 4 位

中国矿业地位:

紫金矿业是中国最大的金属矿业企业,在多个矿种中占据优势地位:

•矿产铜、金、锌产量均居国内第 1 位

•2024 年矿产铜产量 107 万吨,占中国总量的 65%,一家独大

•2024 年矿产金产量 73 吨,占中国总量的 24%

•黄金资源量 3973 吨,远超山东黄金的 2058 吨;铜资源量 1.1 亿吨,领先江西铜业,形成规模优势

细分行业地位:

•铜:全球第 4 位,2024 年产量 107 万吨,近五年产量年复合增长率约 15%

•金:全球第 6 位,2024 年产量 73 吨,近五年产量年复合增长率达 12%

•锌:全球第 4 位,2024 年产量 45 万吨

•锂:新兴业务,当量碳酸锂资源量 1788 万吨,位居全球前十

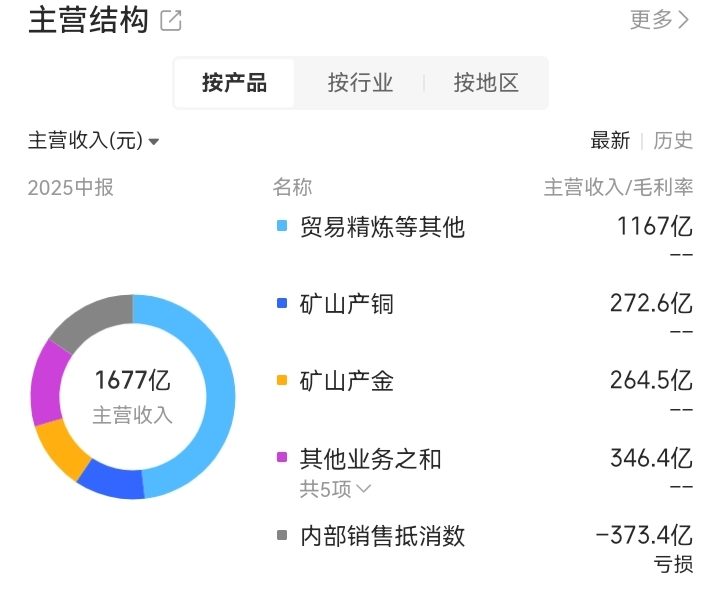

二、主营业务

紫金矿业是一家在全球范围内从事金属矿产资源勘查和开发为主的大型跨国矿业集团,核心业务涵盖铜、金、锌、锂、银、钼等多种金属矿产的勘探、开采、冶炼及销售。

全球主要矿山项目布局:

紫金矿业的矿业项目遍布全球,形成了 "国内 + 海外" 双轮驱动的发展格局:

中国境内主要项目:

1.紫金山铜金矿:公司的发祥地和核心矿山,位于福建省上杭县。通过 30 年的技术创新和资源挖潜,紫金山从最初的小型矿山发展成为中国第一大金矿,金铜资源量超过 500 吨。

2.西藏巨龙铜矿:拥有驱龙铜多金属矿、荣木错拉铜矿和知不拉铜多金属矿三个矿权,远景资源量可望突破 2000 万吨。2024 年新增备案铜金属资源量 1837.7 万吨,贡献了国家新一轮找矿突破行动铜资源的主要增量。

3.黑龙江多宝山 / 铜山铜矿:拥有多宝山铜(钼)矿、铜山矿,整体形成 80,000 吨 / 日处理能力,年产铜金属超 10 万吨,是黑龙江省有色金属矿山与低品位铜矿资源开发典范。

4.山西义兴寨金矿:山西省最大黄金矿山,新探获的河湾斑岩型金矿新增金金属量 54.72 吨,约占山西省历史累计查明资源量的一半。

海外主要项目:

1.刚果(金)卡莫阿 - 卡库拉铜矿:世界级高品位大型铜矿,拥有资源储量超过 4369 万吨,是全球品位最高的大型铜矿。紫金矿业拥有该项目 73.9% 权益,目前年产铜金属量约 40 万吨,扩产后高峰期可达 80 万吨。

2.塞尔维亚铜金矿项目:包括丘卡卢 - 佩吉铜金矿(超大型铜金矿)和博尔铜矿(拥有 4 座铜矿山和 1 个冶炼厂),使公司成为欧洲第二大铜生产商。

3.哥伦比亚武里蒂卡金矿:高品位金矿(品位 8.21 克 / 吨),是公司海外黄金业务的核心资产之一,但面临复杂的安全形势。

4.其他重要项目:包括哥伦比亚武里蒂卡金矿、阿根廷 3Q 锂盐湖、哈萨克斯坦 Raygorodok 金矿等,形成了覆盖全球主要成矿带的资源布局。

业务发展战略:

紫金矿业坚持 "以金铜为主、多金属协同发展" 的战略,同时积极布局新能源金属。公司制定了清晰的产能扩张目标:

•2026 年目标:矿产金 105 吨、矿产铜 120 万吨、当量碳酸锂 12 万吨

•2028 年目标:矿产铜 150-160 万吨、矿产金 100-110 吨、当量碳酸锂 25-30 万吨

三、核心竞争优势

独特的 "矿石流五环归一" 矿业工程模式

创新是紫金矿业的核心竞争力。公司形成了富有紫金特色的 "矿石流五环归一" 矿业工程模式,在矿业经济和系统工程思想指导下,把地勘、采矿、选矿、冶炼和环保五个环节统筹研究,归结于实现经济社会效益最大化。这一模式的优势在于:

•全流程优化:通过系统优化,大幅提升资源利用效率和经济效益

•成本控制:通过一体化管理,有效降低各环节成本

•技术协同:促进各环节技术创新的协同发展

行业领先的自主勘查能力

紫金矿业拥有超过 1000 人的专业勘查团队,自主勘查能力在全球矿业公司中处于领先地位:

•资源自给率高:超过 50% 的资源量为自主勘查获得,远高于行业平均水平 10%-20%

•勘查效率高:自主研发的 "震旦三维激电系统" 有效探测深度达 1500 米,是常规技术的 2-3 倍

•找矿成果丰硕:通过自主勘查,实现了山西紫金义兴寨、黑龙江多宝山铜山矿、塞尔维亚 MG 矿等矿床重大找矿突破

•成本优势明显:2024 年投入 3.95 亿元新增 265 万吨铜和 160 吨金的资源量,自主地质勘查单位成本远低于全球平均水平

卓越的成本控制能力

紫金矿业通过技术创新和管理优化,建立了行业领先的成本优势:

•采矿技术创新:自然崩落法采矿技术的应用使成本接近露天矿,降低地下开采成本 30%

•选矿技术突破:低品位矿开发技术使紫金山金矿回收率提升至 92%,氧化铜矿总铜回收率提高到 85% 以上

•综合成本优势:矿产铜 C1 成本较行业低 15%,矿产金成本比全球前十大金企低 20%

•新能源技术:在锂领域,第四代钛基离子筛吸附剂将西藏拉果错盐湖提锂周期从 30 天压缩至 18 天,每吨锂节约成本 1.2 万元

全球化资源布局和运营能力

自 2005 年 "走出去" 以来,紫金矿业已在海外 17 个国家拥有重要矿业投资项目,形成了完善的全球化布局:

•资源分布广泛:境外黄金资源量、产量及利润占比均超过国内,实现了风险分散

•项目运营高效:通过 "建一个、成一个" 的运营模式,一批世界级项目实现高效运营

•并购整合能力强:通过 "逆周期并购" 策略,以低于行业平均水平的成本获得优质资源

•本地化程度高:海外员工本地化率达 96%,有效降低了运营成本和文化冲突

强大的技术研发实力

紫金矿业拥有低品位难处理黄金资源综合利用国家重点实验室,在多个技术领域处于行业领先地位:

•研发投入持续增长:2025 年上半年研发投入达 7.5 亿元,同比增长 5.87%

•技术成果丰硕:在地质勘查评价、开采技术、低品位难选冶资源综合回收利用、环保等方面具有丰富的实践经验

•装备自主化:自主研制国际先进勘探设备(震旦系统、无人机航磁系统)和地勘信息化系统(ZJGIM)

优秀的管理团队和企业文化

紫金矿业拥有一支经验丰富、专业能力强的管理团队,核心管理层多为技术出身,具备丰富的矿业开发经验。公司秉承 "开发矿业、造福社会" 的企业宗旨和 "创造价值、共同发展" 的核心价值观,形成了独特的企业文化。

四、财务数据分析

核心盈利指标:量价齐升,业绩创历史新高

营收与利润

2025 年前三季度:营业总收入 2542.00 亿元(同比 + 10%),归母净利润 378.64 亿元(同比 + 55%),扣非净利润 345.21 亿元(同比 + 52%),单季利润逐季走高,Q3 归母净利润 145.97 亿元(环比 + 10%)。

2025 年全年(业绩预告):归母净利润 510-520 亿元(同比 + 59%-62%),核心驱动为矿产金(90 吨,同比 + 23.5%)、矿产铜(109 万吨,同比 + 2%)量价齐升,碳酸锂(2.5 万吨,同比 + 934%)贡献新增量。

盈利效率:前三季度 ROE 达 17.8%(同比 + 4.2pct),基本每股收益 1.425 元(同比 + 58%),资产周转率 0.53 次(同比 + 0.04 次),盈利质量持续提升。

毛利率与成本控制

综合毛利率 24.9%(同比 + 5.4pct),矿山业务毛利率 60.6%(同比 + 2.9pct),黄金、铜等核心产品价格上涨叠加产能释放,规模效应摊薄成本紫金矿业。

成本优势显著:核心矿山如卡莫阿 - 卡库拉铜矿、紫金山金矿单位成本低于行业均值,2025 年前三季度矿山企业成本同比下降 3.2%,抗周期能力增强紫金矿业。

现金流与偿债能力:现金流充沛,财务结构稳健

现金流表现

2025 年前三季度经营活动现金流净额 521.07 亿元(同比 + 44%),净现比 1.38(>1),盈利现金流匹配度高,为产能扩张与分红提供充足资金紫金矿业。

投资活动现金流净额 - 378.41 亿元(同比 + 20%),主要用于卡莫阿 - 卡库拉铜矿三期、巨龙铜矿二期等项目建设,筹资活动现金流净额 180.65 亿元,以股权融资与债券发行为主,资金结构合理。

产与运营效率:资源储备丰厚,资产周转提速

资产结构

非流动资产 3210.56 亿元(占比 66.5%),以固定资产(矿山、设备)、无形资产(采矿权)为主,资源储备价值凸显:铜资源量 1.1 亿吨(全球第 5)、黄金 3973 吨(全球第 6)、碳酸锂当量 1788 万吨(全球前十)。

流动资产 1619.52 亿元(占比 33.5%),货币资金 620.35 亿元(同比 + 25%),应收账款周转天数 32 天(同比 - 5 天),运营效率提升。

周转效率

存货周转率 3.8 次(同比 + 0.3 次),库存管理从 “被动保管” 转向 “主动经营”,智能库存系统降低库龄,减少资金占用紫金矿业。

固定资产周转率 0.85 次(同比 + 0.06 次),核心矿山产能利用率达 95% 以上,卡莫阿 - 卡库拉铜矿、丘卡卢 - 佩吉铜金矿等项目投产带动资产利用效率提升。

财务结构与资本开支:负债结构优化,资本开支聚焦增长

负债结构

有息负债 1250.32 亿元(占负债总额 48.8%),其中长期借款 820.56 亿元(占比 65.6%),短期借款 429.76 亿元(占比 34.4%),长短期负债比例合理,利息保障倍数 12.5 倍(同比 + 3.2 倍),偿债能力强劲。

应付账款与票据 450.21 亿元(同比 + 8%),占负债总额 17.6%,经营性负债占比提升,资金成本降低。

资本开支

2025 年前三季度资本开支 378.41 亿元(同比 + 25%),主要投向铜矿、金矿产能扩张及碳酸锂项目建设,如西藏巨龙铜矿二期、阿根廷 3Q 盐湖等。

2026 年计划资本开支 450 亿元,重点推进矿产金 105 吨、矿产铜 120 万吨、碳酸锂 12 万吨产能建设,为未来 3 年业绩增长奠定基础。

新能源业务财务贡献:从 “零星产出” 到 “规模量产”

2025 年碳酸锂业务收入 45 亿元(同比 + 900%),毛利率 42%(高于行业均值),贡献净利润 12 亿元,成为第三大利润来源。

2026 年碳酸锂产能达 12 万吨,预计收入 200 亿元,净利润 45 亿元,占比提升至 8%,推动公司从 “资源周期股” 向 “资源 + 成长股” 转型。

五、分红政策与股东回报

紫金矿业高度重视股东回报,建立了稳定的分红机制,是 A 股市场知名的 "现金奶牛" 企业。

历史分红情况:

紫金矿业自 2008 年 A 股上市以来,累计分红 21 次,累计分红金额达 593 亿元,其中 A 股分红 452.42 亿元,港股分红 140.58 亿元。公司上市以来整体分红率为 37.89%,体现了对股东的长期回报。

分红政策特点:

1.分红连续性强:公司连续 22 年实施现金分红,体现了稳定的分红政策

2.分红力度提升:近年来分红金额持续增长,2021 年是重要转折点,分红力度大幅提升

3.中期分红常态化:自 2022 年起,公司开始实施中期分红,连续三年进行中期分红,分红连续性显著提升

4.股息率稳定:股息率稳定在 3.5% 以上,远高于银行理财收益,为投资者提供稳定的现金回报

分红能力分析:

紫金矿业具备持续稳定的分红能力,主要支撑因素包括:

1.盈利持续增长:2025 年预计归母净利润 510-520 亿元,为分红提供了坚实的利润基础

2.现金流充沛:2025 年前三季度经营性现金流净额 521 亿元,远超资本开支需求,具备强大的现金分红能力

3.财务状况良好:资产负债率 53.01%,处于合理水平,财务风险可控

4.管理层重视:公司管理层高度重视股东回报,将分红作为重要的股东关系管理工具

---------------------------------------

股东结构和资金面

一、 控股股东和实际控制人

紫金矿业的股权结构呈现 "国资主导 + 市场参与" 的独特特征,这种混合所有制架构既保证了国有资产的控制权,又引入了市场化机制。

控股股东情况:

闽西兴杭国有资产投资经营有限公司为紫金矿业的控股股东,直接持股 608,351.77 万股,持股比例 22.89%。该公司成立于 2001 年,是由福建省上杭县财政局 100% 控股的国有独资公司,代表上杭县国资委行使股东权利。

实际控制人:

紫金矿业的实际控制人为福建省上杭县财政局(或上杭县国资委),通过闽西兴杭国有资产投资经营有限公司实现对公司的控制。这种相对控股模式(持股约 23%)既保证了国有资产的控制权,又为公司引入了市场化运作机制。

管理层持股:

紫金矿业的管理层持股体现了 "共创共享" 的理念:

•创始人陈景河:持股 11,459.4 万股(约 0.43%),虽已卸任董事长,但仍为重要股东

•现任董事长邹来昌:持股 442.31 万股(约 0.02%),2022 年 12 月接任董事长

•其他高管:管理层合计直接持股 1,882.33 万股,占比 0.07%

股权结构特点:

1.国资相对控股:上杭县国资委通过闽西兴杭持股约 23%,处于相对控股地位,确保了国家对关键矿产资源的控制权(156)

2.股权相对分散:前十大股东合计持股约 65%,股权结构相对分散,有利于公司治理

3.外资参与度高:外资股东(包括香港中央结算、贝莱德、先锋领航等)合计持股超过 20%,体现了公司的国际化特征

4.管理层持股适度:管理层持股比例虽然不高,但通过股权激励等方式实现了利益绑定

二、 十大股东结构分析

股东结构分析:

1.国有控股地位稳固:闽西兴杭作为控股股东,持股 22.89%,确保了国有资产的控制权

2.外资持股比例高:前十大股东中外资机构(含陆股通)合计持股约 38%,反映了国际投资者对公司的认可

3.机构投资者为主:前十大股东均为机构投资者,无个人大股东,体现了公司的机构化特征

4.股权集中度适中:前十大股东合计持股约 65%,既保证了控制权稳定,又避免了股权过度集中

香港中央结算的特殊地位:

香港中央结算 (代理人) 有限公司持股 22.49%,为第二大股东,这部分股份主要代表 H 股股东持股。香港中央结算有限公司持股 5.09%,为第三大股东,代表通过陆股通持有的 A 股股份。两者合计持股近 28%,反映了境外投资者对紫金矿业的高度认可。

三、 机构持仓变化

公募基金持仓:

公募基金对紫金矿业的配置呈现 "量价齐升" 的特征:

•2025 年一季度末:公募基金持股市值达 557.94 亿元,在公募基金重仓股中排名从第 16 位跃升至第 7 位

•2025 年二季度末:1,233 只基金重仓持有,2,122 只基金合计持有,显示机构配置高度集中

•2025 年三季度末:机构持仓量为 1,173,521.60 万股,较上期减少 520 家机构,但持仓总量基本稳定

重点机构持仓案例:

1.东方红资管:旗下 15 只基金重仓持有紫金矿业,合计持股 4,941.16 万股。其中东方红睿玺三年持有混合 A 将其列为第一大重仓股,持股 2,029.36 万股,但较上期减持 30.79%,体现了高位减仓的操作思路

2.兴全基金:董理管理的兴全趋势投资在 2025 年一季度新进重仓紫金矿业,持股 5,829.11 万股,成为第三大重仓股,是除沪深 300ETF 外增持最多的基金

3.长信基金:旗下 5 只基金合计持有 452.31 万股,其中长信量化价值驱动混合 A 三季度增持 17.91 万股,持有 248.48 万股,占基金净值比例 3.36%

QFII 和外资持仓:

外资对紫金矿业的配置持续增加,主要通过以下渠道:

•陆股通渠道:截至 2025 年 12 月 31 日,陆股通持股占流通 A 股比例 6.64%,持股市值 471.19 亿元

•直接持股:贝莱德、先锋领航、道富、高盛、摩根大通等国际知名资管机构均为前十大股东

•主权基金:阿布扎比投资局、挪威政府全球养老基金等主权财富基金也是重要股东

机构持仓变化趋势:

1.配置比例提升:紫金矿业在机构投资组合中的地位显著提升,从边缘配置变为核心持仓

2.持仓集中度高:超过 1,200 只基金持有,显示机构配置高度集中

3.外资持续流入:外资通过陆股通和直接持股方式持续增持,反映了国际投资者的认可

4.主动管理基金增持:兴全趋势等主动管理基金大幅增持,显示专业投资者看好公司前景

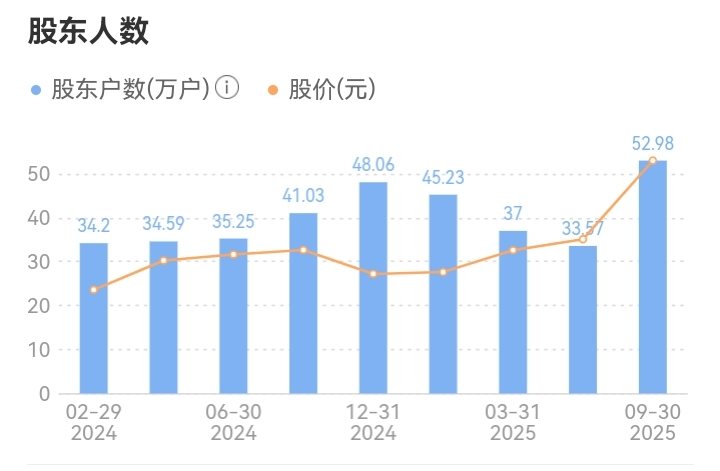

四、股东人数和筹码集中度

筹码集中度分析:

1.2024 年 Q4 激增:股东户数从 33.56 万户激增至 52.98 万户,增幅达 57.83%,主要因股价上涨吸引大量散户入场

2.2025 年 Q1 快速回落:股东户数降至 37 万户,减少 30.16%,表明筹码快速向主力资金、机构或大户集中,可能与年报利好兑现后的抛售相关

3.2025 年 Q3 再次分散:股东户数回升至 52.98 万户,主要因股价持续上涨再次吸引散户进场。

4.近期再度集中:截至 2025 年 12 月下旬,股东户数较三季度末减少 12% 至 46.62 万户,户均持股数从 8.2 万股增至 9.5 万股,前十大流通股东持股比例提升至 65%,创近三年新高

筹码结构特征:

1.机构主导格局:尽管散户参与度较高,但机构投资者仍占据主导地位,前十大股东均为机构

2.筹码趋于集中:从 2025 年 12 月的数据看,筹码呈现再度集中趋势,有利于股价稳定上涨

3.散户行为特征:散户呈现典型的 "追涨杀跌" 特征,在股价上涨时大量涌入,回调时快速离场

4.持股集中度提升:户均持股数从 4.98 万股提升至 5.68 万股,显示筹码向大户集中

对股价的影响:

筹码集中度的变化对股价走势有重要影响:

•集中有利于上涨:筹码集中减少了获利抛压,有利于股价持续上涨

•分散增加波动:散户大量参与会增加股价波动,特别是在高位时容易出现踩踏

•机构稳定器作用:机构投资者的长期持股为股价提供了稳定支撑

------------------------------

投资价值和风险提示

一、投资亮点

资源储备全球领先,成长确定性强

紫金矿业拥有世界级的资源储备,为长期发展奠定了坚实基础:

•资源量巨大:铜资源量超 1.1 亿吨(全球第 5)、黄金 3,973 吨(全球第 6)、当量碳酸锂 1,788 万吨(全球前十)

•自给率高:50% 以上资源为自主勘查获得,远高于行业平均水平,有效降低了资源获取成本

•成长性明确:2026 年目标矿产金 105 吨、铜 120 万吨、锂 12 万吨;2028 年目标铜 150-160 万吨、金 100-110 吨、锂 25-30 万吨,产量复合增长率 8-10%

业绩增长强劲,盈利能力突出

紫金矿业近年来业绩呈现爆发式增长:

•2024 年业绩:归母净利润 320.51 亿元,同比增长 51.76%,创历史新高

•2025 年前三季度:归母净利润 378.64 亿元,同比增长 55.45%,预计全年 510-520 亿元,同比增长 59%-62%

•盈利能力提升:毛利率从 2023 年的 15.81% 提升至 2025 年 Q3 的 24.93%,净利率从 9.05% 提升至 17.98%

•ROE 行业领先:2025 年前三季度 ROE 达 22.36%,居全球金属矿企第 1 位

成本控制能力卓越,竞争优势明显

紫金矿业通过技术创新和管理优化,建立了显著的成本优势:

•采矿成本优势:矿产铜 C1 成本较行业低 15%,矿产金成本比全球前十大金企低 20%

•技术创新驱动:自然崩落法降低地下开采成本 30%,低品位矿开发技术使紫金山金矿回收率达 92%

•全流程优化:"矿石流五环归一" 模式实现地勘、采矿、选矿、冶炼、环保一体化优化

•新能源业务突破:锂业务成本控制出色,湖南湘源项目成本预计 5-5.5 万元 / 吨,Manono 和 Lycotso 项目成本更低至 3.5-4 万元 / 吨

全球化布局完善,抗风险能力强

紫金矿业的全球化布局带来多重优势:

•地域分散:在国内 17 个省和海外 18 个国家拥有项目,有效分散了单一市场风险

•海外占比高:海外资源储量、产量、利润均超过国内,实现了真正的国际化运营

•逆周期并购:通过 "逆周期并购" 策略,以低于行业平均水平的成本获得优质资源

•本地化运营:海外员工本地化率达 96%,有效降低了运营成本和文化风险

5. 新能源转型领先,打开成长新空间

紫金矿业积极布局新能源金属,抢占未来发展制高点:

•锂资源布局:拥有阿根廷 3Q 盐湖、西藏拉果错盐湖等优质锂资源,2026 年锂盐产能将达 5 万吨 / 年

•技术突破:第四代钛基离子筛吸附剂将提锂周期从 30 天压缩至 18 天,大幅降低生产成本

•市场前景广阔:随着新能源汽车和储能产业发展,锂需求将持续增长,公司有望充分受益

估值具备吸引力,安全边际高

当前紫金矿业的估值水平具有明显优势:

•PE 估值合理:当前 PE (TTM) 21.76 倍,低于金属矿业行业平均 25-30 倍估值

•成长性支撑:对应 2026 年预测市盈率仅 14.93 倍,考虑到 50% 以上的业绩增速,估值吸引力

•PB 处于历史低位:当前 PB 约 5.77 倍,虽处于历史 98% 分位,但考虑到业绩增长,动态 PB 并不高

•股息率稳定:股息率 3.5% 以上,提供稳定的现金回报

二、 投资风险

金属价格波动风险(主要风险)

紫金矿业的业绩高度依赖金属价格,而金属价格受多重因素影响剧烈波动:

•价格敏感性高:铜(毛利占比 38.5%)、金(毛利占比 38.6%)价格波动直接影响公司盈利

•宏观因素影响:美联储货币政策、全球经济增长、地缘政治冲突等都会影响金属价格

•周期性特征:有色金属具有强周期性,价格可能出现大幅回调

•历史教训:2008 年金融危机期间,铜价从 8,900 美元 / 吨暴跌至 2,800 美元 / 吨,跌幅超过 68%

成本上升压力持续加大

紫金矿业面临多重成本上升压力:

•单位成本上涨:2025 年前三季度矿产金和矿产铜单位成本分别上涨 15.2%、14.4%

•资源品位下降:紫金山铜矿品位从 0.48% 降至 0.35%,开采成本上升

•开采难度增加:露天矿剥采比上升,深部开采比例增加,导致开采效率下滑

•权益金上涨:金价上涨推动以金价为基准的权益金同步增长,形成 "价格涨多少、成本跟多少" 的恶性循环

•运营成本上升:海外项目面临汇率波动、劳工成本上升等挑战

地缘政治风险

紫金矿业海外资产占比高,面临复杂的地缘政治风险:

•项目安全风险:哥伦比亚武里蒂卡金矿品位高达 8.21 克 / 吨,但矿区周边存在非法采矿和贩毒集团渗透,安全形势严峻

•政策风险:部分国家可能出台资源民族主义政策,限制外资矿业开发

•贸易摩擦:中美贸易摩擦可能影响铜等金属的国际贸易

•制裁风险:部分海外项目所在国可能面临国际制裁,影响项目运营

环保和 ESG 风险

随着全球环保要求日益严格,矿业公司面临更大的合规压力:

•环保标准提升:各国环保法规日趋严格,环保投入持续增加

•社区关系:部分项目面临当地社区反对,可能影响项目推进

•碳排放压力:矿业是高能耗行业,面临碳达峰、碳中和压力

•ESG 评级:国际投资者越来越重视 ESG 表现,ESG 风险可能影响融资成本

项目运营风险

矿业开发具有高风险特征,项目执行面临多重不确定性:

•建设风险:西藏巨龙铜矿二期因高原施工难度延期投产(186)

•产能爬坡:卡莫阿铜矿三期产能爬坡缓慢,设计 50 万吨 / 年,2024 年仅产 40 万吨(186)

•技术风险:部分低品位、难处理矿石的开发存在技术不确定性

•安全风险:地下开采面临塌方、透水等安全风险

财务杠杆风险

紫金矿业的高负债率需要关注:

•负债规模大:资产负债率 53.01%,负债总额 2,560 亿元

•资本开支需求高:大规模项目投资导致投资活动现金流持续为负

•汇率风险:大量海外资产和负债面临汇率波动风险

•再融资风险:在利率上升周期,高负债可能带来再融资压力

市场竞争加剧风险

全球矿业竞争日趋激烈:

•资源争夺:全球矿业巨头纷纷加大资源投入,优质资源竞争激烈

•技术竞争:新技术不断涌现,可能颠覆传统矿业开发模式

•人才竞争:矿业专业人才稀缺,人才竞争激烈

•估值竞争:随着新能源转型,越来越多资本进入矿业领域

-------------------------------------------

投资建议

短期投资意见

1. 核心逻辑

博弈 “高位震荡 + 业绩催化”,重点关注 2025 年年报与 2026 年一季报业绩兑现、金铜价格波动及碳酸锂产能落地进度,短期股价受情绪与资金影响大,震荡加剧。

技术面:日 K 线高位震荡,37 元为强弱分水岭,39.85 元为历史压力位,KDJ 接近超买,有回调整固需求。

2. 操作策略

操作环节 具体建议

入场时机 回调至 37.0-37.5 元区间(10 日均线 + 近期平台下沿)分批小仓介入,单次仓位≤20%

仓位控制 总仓位 30%-50%,预留资金应对回调

止盈止损 止盈 39.0-39.85 元(放量突破则上看 40-42 元),止损 36.0 元(跌破 20 日均线)

交易节奏 放量上涨减仓,缩量回调加仓,高抛低吸,避免追高

3. 风险提示

金铜价格短期回调、高位震荡加剧、主力资金阶段性流出,需严格执行止损,控制回撤。

中期投资意见

1. 核心逻辑

把握 “产能释放 + 估值修复” 主线,2026 年矿产金 105 吨(+17%)、矿产铜 120 万吨(+10%)、碳酸锂 12 万吨(+380%),量价共振驱动业绩高增,新能源业务放量提升估值弹性。

周 K 线多头结构稳固,10 周均线 35.20 元为强支撑,中期趋势向好,回调为布局机会。

2. 操作策略

操作环节 具体建议

入场时机 回调至 35.5-36.5 元区间(10 周均线 + 前期成交密集区)分批建仓,分 2-3 次完成

仓位控制 总仓位 50%-70%,中期持有为主,波段为辅

止盈目标 42-46 元(对应 2026 年 20-22 倍 PE),盈利达 20% 以上可部分止盈

风控措施 设置 34 元(20 周均线)为止损位,跌破则减仓至 30%,规避中期趋势走弱风险

3. 核心看点

卡莫阿 - 卡库拉铜矿三期、巨龙铜矿二期投产进度,碳酸锂产能释放与价格走势,2025 年年报与 2026 年一季报业绩超预期情况。

长期投资意见

1. 核心逻辑

押注 “资源护城河 + 成长确定性 + 周期红利” 三重叠加,公司铜资源量 1.1 亿吨(全球第 5)、黄金 3973 吨(全球第 6)、碳酸锂当量 1788 万吨,全球化布局与成本优势构筑长期壁垒,新能源业务成长为第三增长。

月 K 线长期主升浪,20 月均线 26.80 元为长期支撑,长期上行逻辑清晰,适合作为核心资产配置。

2. 操作策略

操作环节 具体建议

入场时机 无视短期波动,逢大盘调整或行业周期底部分批加仓,长期持有

仓位控制 总仓位 30%-50%,作为资产组合中的抗通胀与顺周期配置标的

止盈目标 长期持有,不设固定止盈,每季度根据业绩与产能进度调整持仓,分享企业长期成长红利

风控措施 定期跟踪全球大宗商品价格、海外项目地缘政治风险、新能源业务盈利贡献,出现基本面恶化(如核心矿山停产、锂产能扩张不及预期)则减仓

3. 核心看点

全球金铜锂供需格局变化、公司逆周期并购进展、新能源业务产能扩张(2028 年碳酸锂产能目标 25-30 万吨)、长期分红政策稳定性(连续三年中期分红,分红率稳步提升)。

-------------------------------------------

总结

紫金矿业作为全球矿业巨头,正处于从传统周期股向 "资源 + 成长" 双轮驱动转型的关键时期。通过对公司技术面、基本面、股东结构和市场环境的全面分析,我们认为紫金矿业具备显著的投资价值。

核心投资结论:

1.行业地位稳固:公司在铜、金、锌等核心金属领域均居全球前五位,是中国最大的金属矿业企业,具备强大的行业话语权。

2.资源储备雄厚:拥有铜超 1.1 亿吨、金 3,973 吨、锂 1,788 万吨的世界级资源储备,50% 以上资源为自主勘查获得,为长期发展奠定坚实基础。

3.业绩增长强劲:2025 年预计归母净利润 510-520 亿元,同比增长 59%-62%,未来三年业绩复合增速有望保持在 30% 以上。

4.成本优势突出:通过技术创新和管理优化,建立了行业领先的成本控制体系,在行业内具备显著的竞争优势。

5.新能源转型领先:积极布局锂等新能源金属,抢占未来发展制高点,打开了新的成长空间。

6.估值具备吸引力:当前估值水平合理,对应 2026 年 PE 仅 14.93 倍,考虑到高成长性,具备明显的估值优势。

风险因素需关注:

投资者在看好紫金矿业价值的同时,也需充分认识其面临的风险,包括金属价格波动风险、成本上升压力、地缘政治风险、环保合规风险等。特别是在当前金属价格处于相对高位的背景下,需要警惕价格回调风险。

紫金矿业正站在新的发展起点上,在全球新能源转型和资源价值重估的大背景下,公司有望迎来新一轮价值重估。

个人观点,仅供参考。股市有风险,投资需谨慎。$紫金矿业(SH601899)$ #社区牛人计划# #盘逻辑:深度解析,理清投资思路# #收盘点评# #复盘记录# #强势机会#