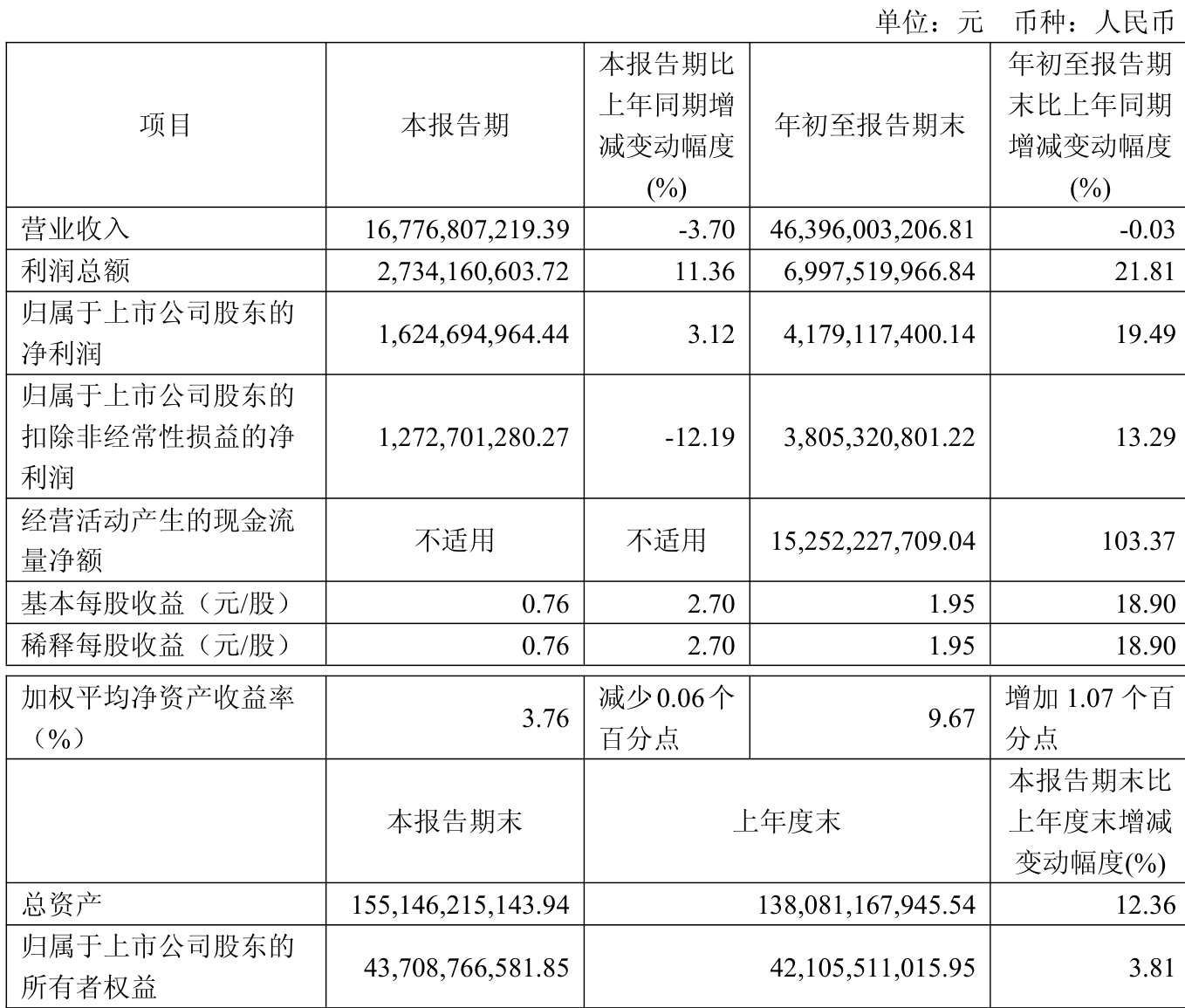

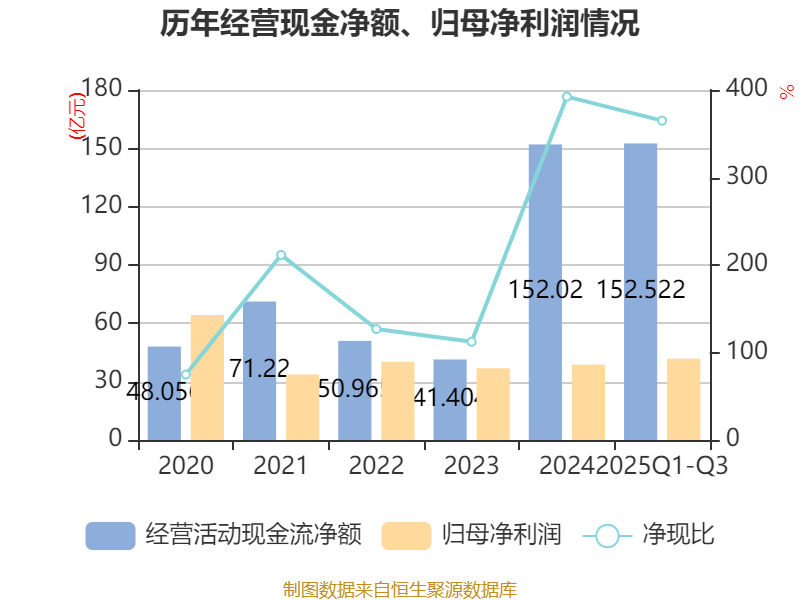

中证智能财讯正泰电器(601877)10月30日披露2025年第三季度报告。前三季度公司实现营业总收入463.96亿元,同比下降0.03%;归母净利润41.79亿元,同比增长19.49%;扣非净利润38.05亿元,同比增长13.29%;经营活动产生的现金流量净额为152.52亿元,同比增长103.37%;报告期内,正泰电器基本每股收益为1.95元,加权平均净资产收益率为9.67%。

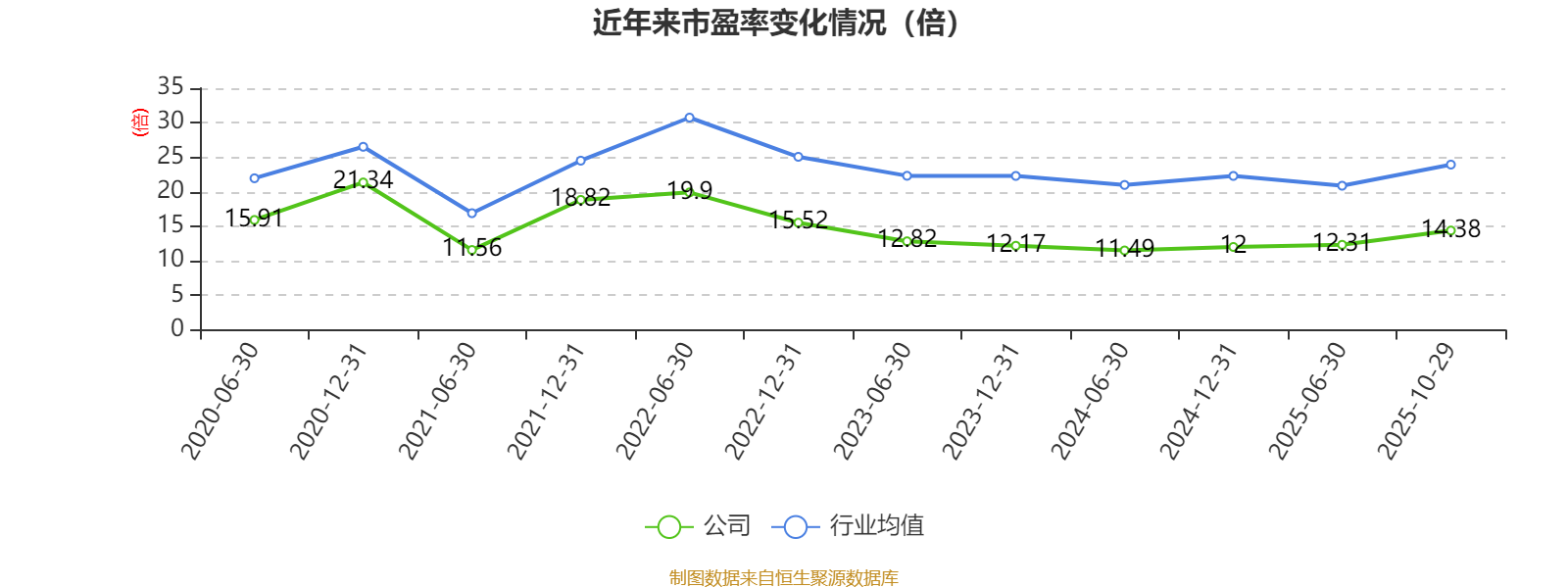

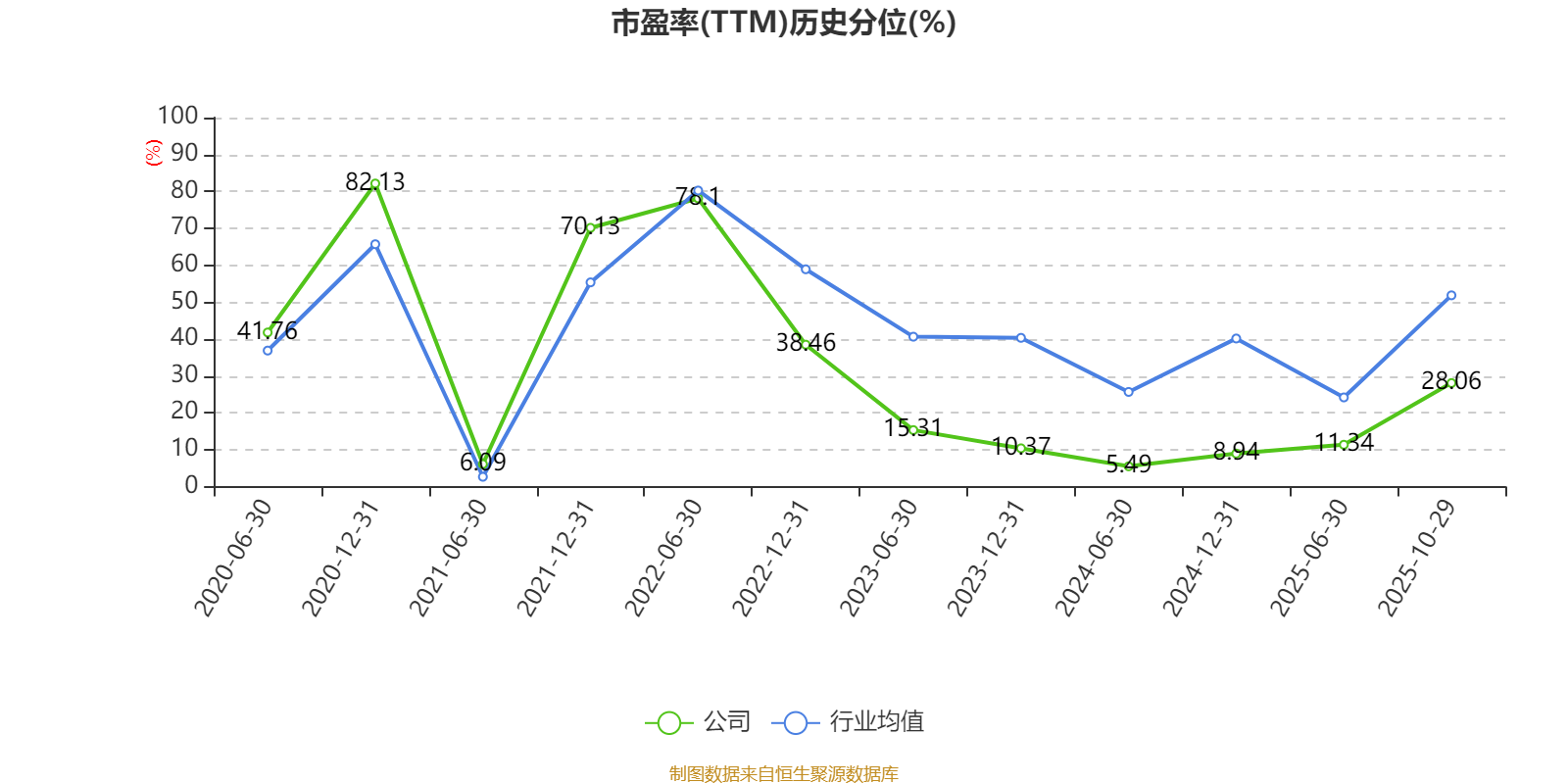

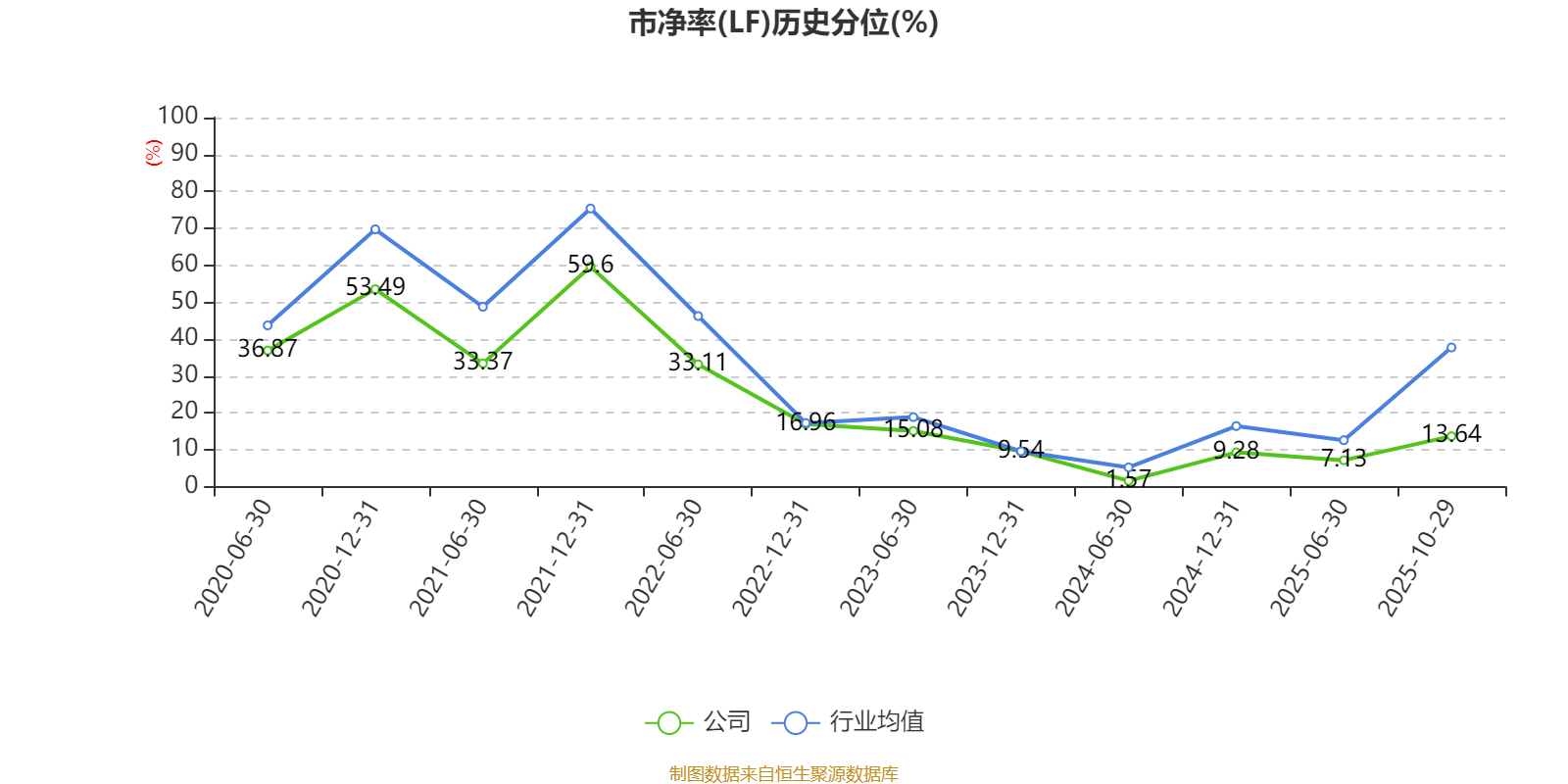

以10月29日收盘价计算,正泰电器目前市盈率(TTM)约为14.38倍,市净率(LF)约1.5倍,市销率(TTM)约1.02倍。

资料显示,公司主要从事配电电器、终端电器、控制电器、电源电器、电子电器、建筑电器和仪器仪表、自动化控制系统的研发、生产和销售;以及光伏电站开发、建设、运营、运维,EPC工程总包,和BIPV、户用光伏的开发和建设;以及逆变器和储能的研发、生产和销售等业务。

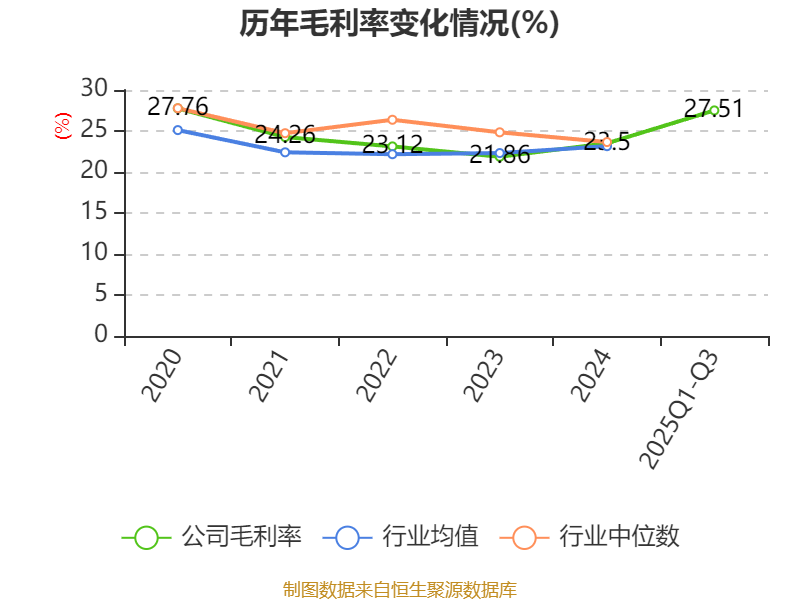

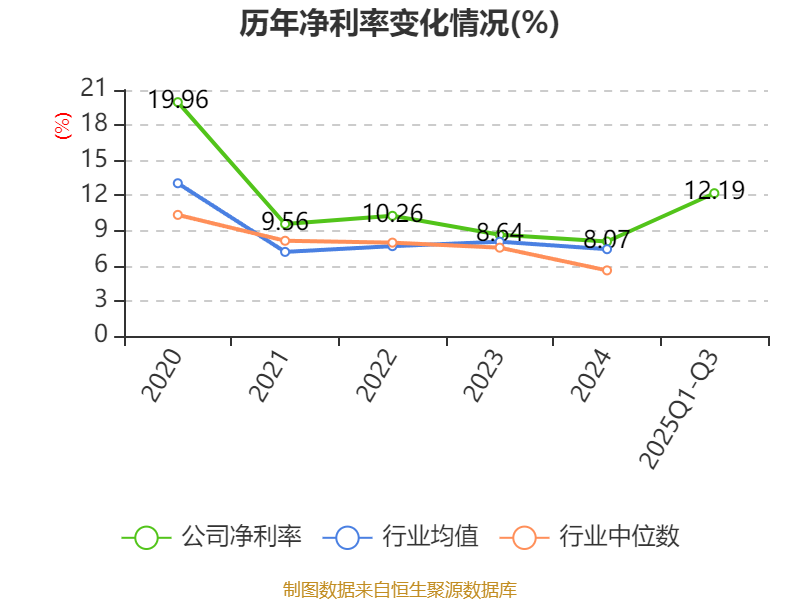

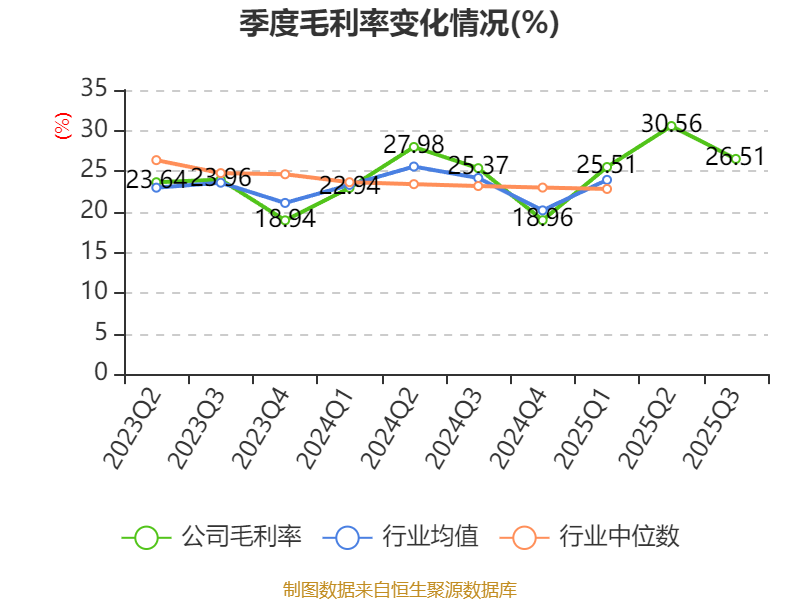

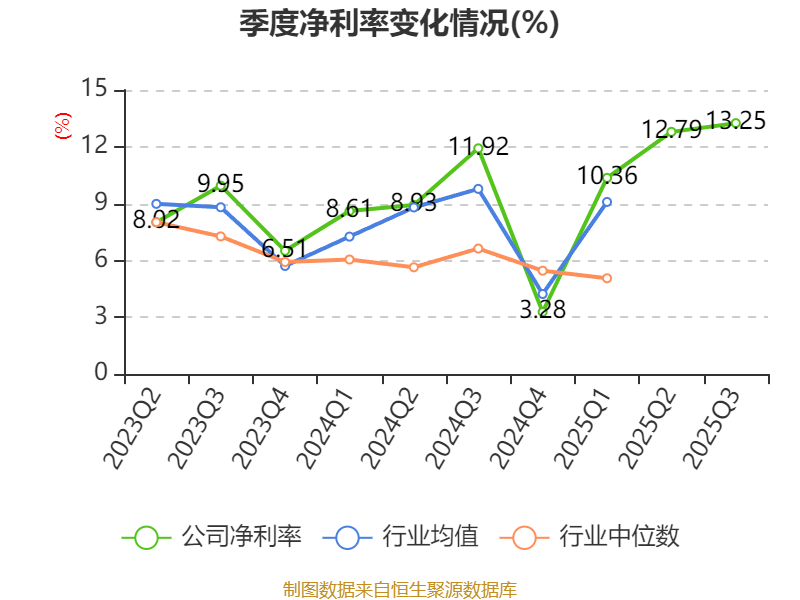

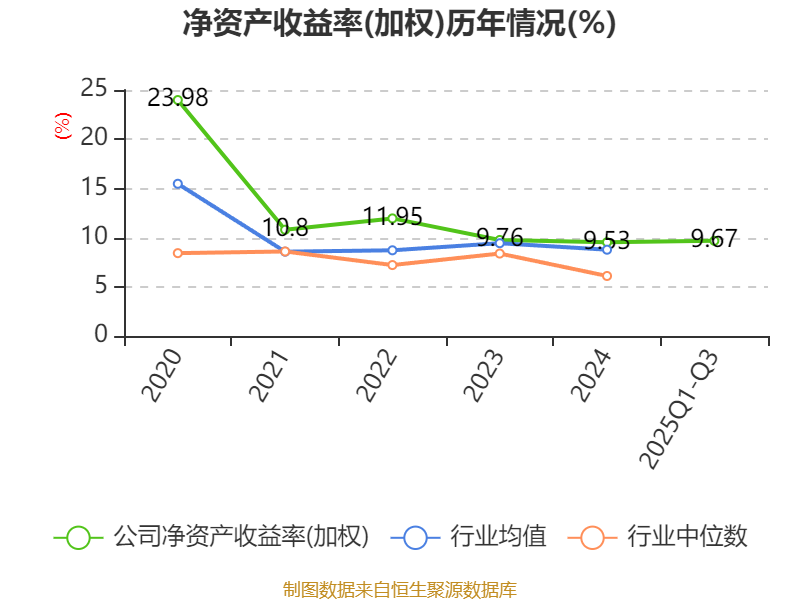

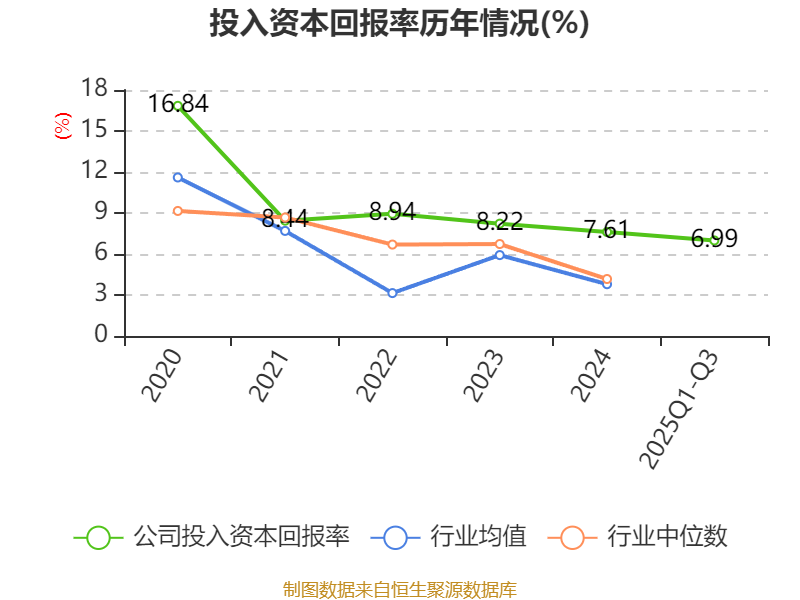

盈利能力方面, 2025年前三季度公司加权平均净资产收益率为9.67%,同比上升1.07个百分点。公司2025年前三季度投入资本回报率为6.99%,较上年同期上升0.36个百分点。

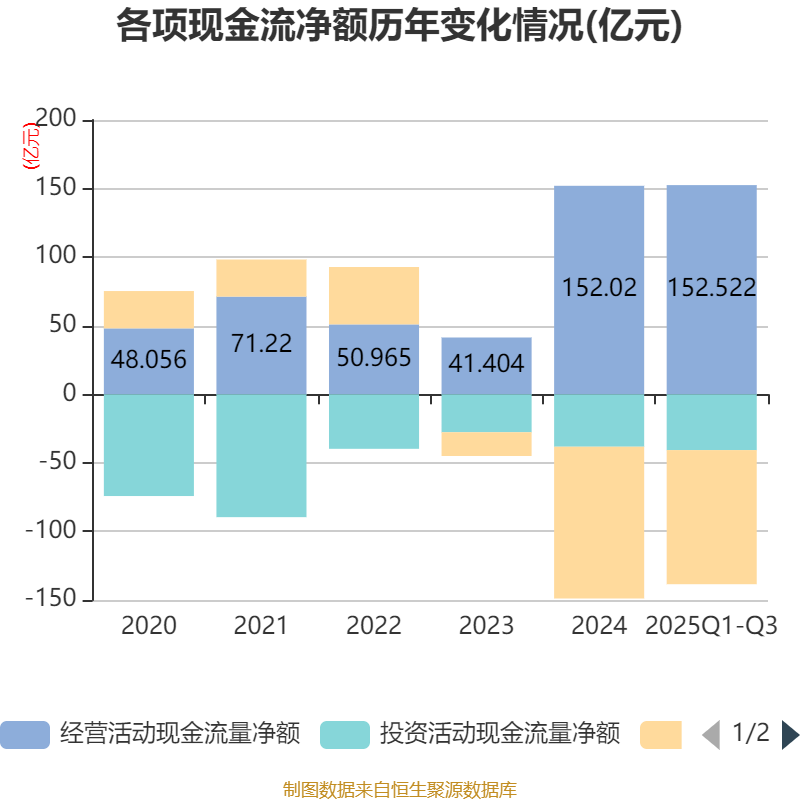

2025年前三季度,公司经营活动现金流净额为152.52亿元,同比增长103.37%;筹资活动现金流净额-97.79亿元,同比减少53.18亿元;投资活动现金流净额-40.7亿元,上年同期为-35.59亿元。

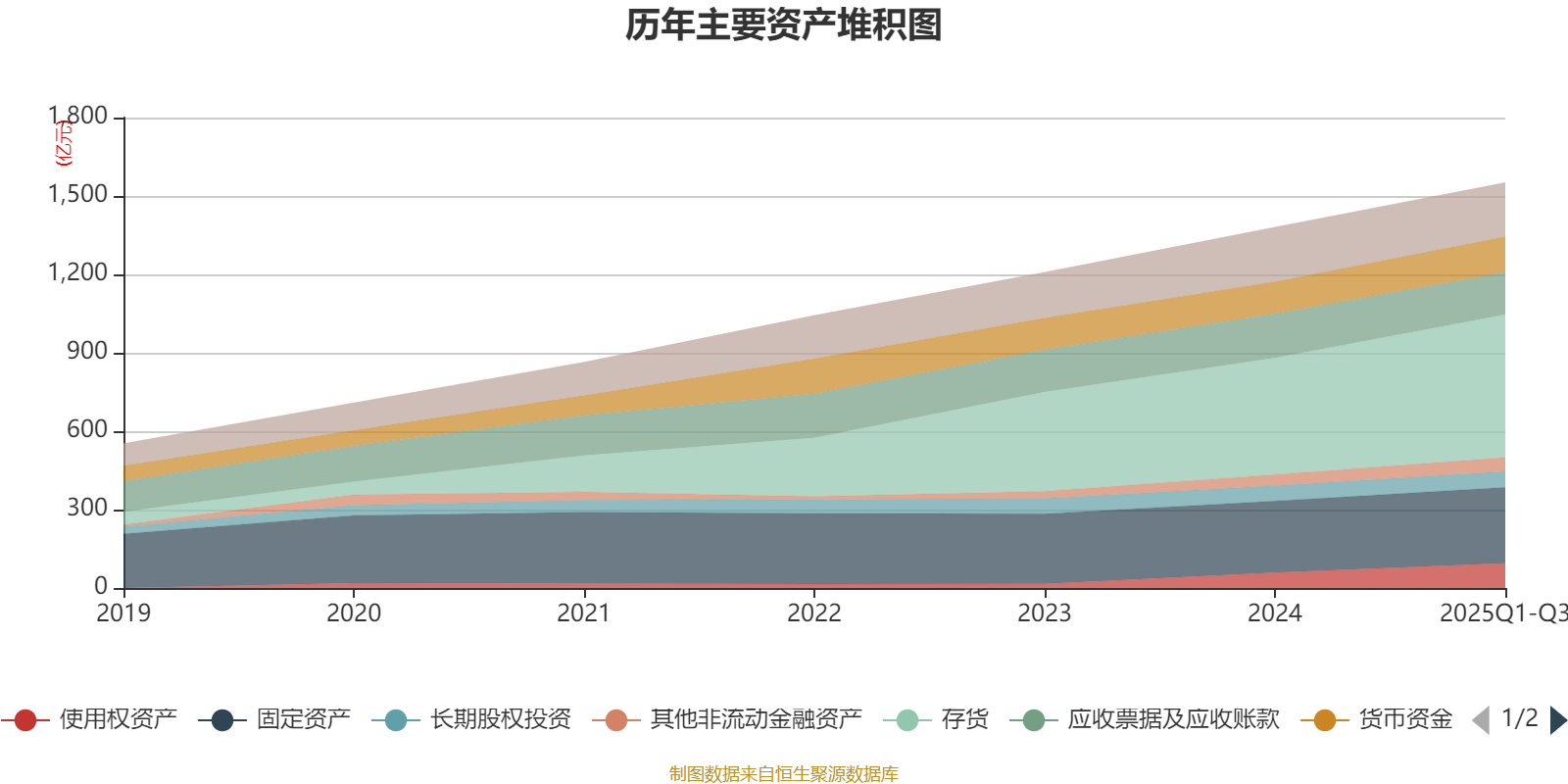

资产重大变化方面,截至2025年三季度末,公司存货较上年末增加22.59%,占公司总资产比重上升2.94个百分点;其他应收款(含利息和股利)较上年末减少67.26%,占公司总资产比重下降2.01个百分点;使用权资产较上年末增加60.47%,占公司总资产比重上升1.83个百分点;应收票据及应收账款较上年末减少4.15%,占公司总资产比重下降1.81个百分点。

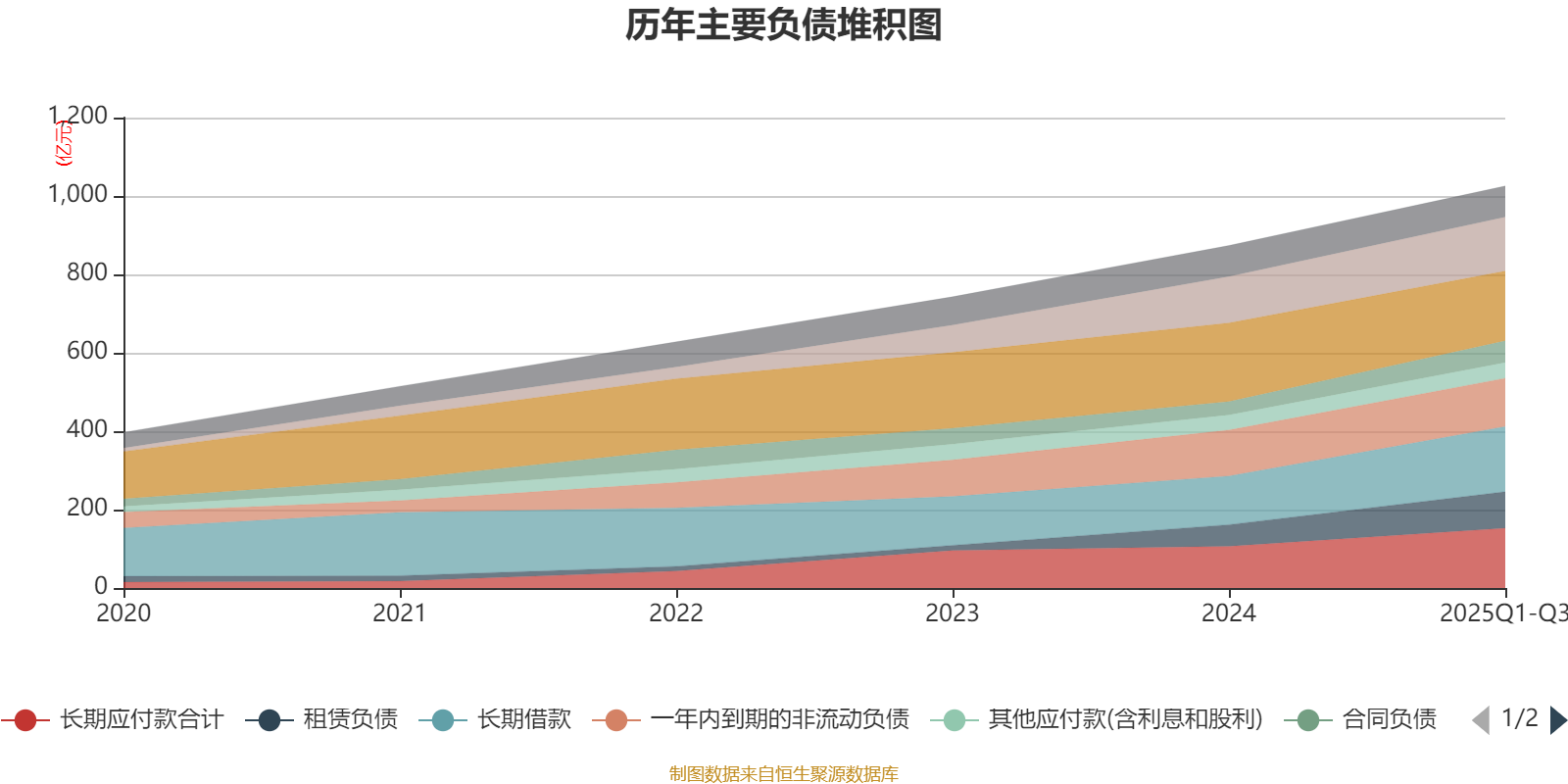

负债重大变化方面,截至2025年三季度末,公司应付票据及应付账款较上年末减少11.24%,占公司总资产比重下降3.05个百分点;长期应付款合计较上年末增加43.6%,占公司总资产比重上升2.14个百分点;租赁负债较上年末增加68.62%,占公司总资产比重上升2.01个百分点;长期借款较上年末增加33.81%,占公司总资产比重上升1.72个百分点。

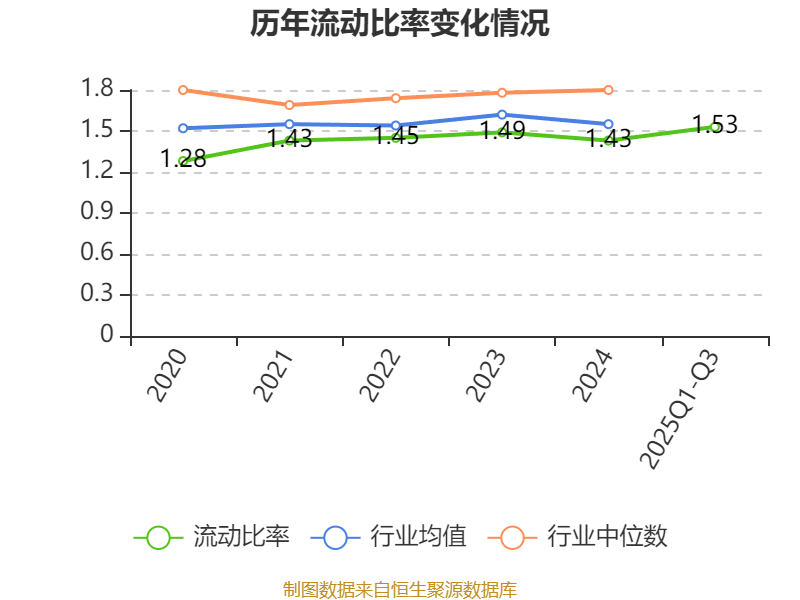

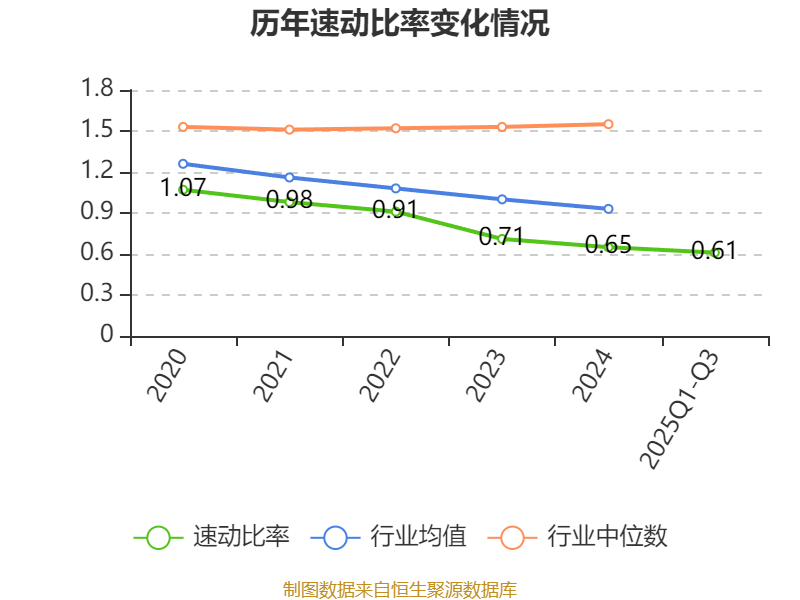

2025年前三季度,公司流动比率为1.53,速动比率为0.61。

三季报显示,2025年三季度末的公司十大流通股东中,持股最多的为正泰集团股份有限公司,占比41.18%。在具体持股比例上,香港中央结算有限公司、全国社保基金一一三组合、基本养老保险基金八零二组合、全国社保基金一零一组合、基本养老保险基金八零八组合、华泰柏瑞沪深300交易型开放式指数证券投资基金持股有所下降。

| 股东名称 | 持流通股数(万股) | 占总股本比例(%) | 变动比例(百分点) |

|---|---|---|---|

| 正泰集团股份有限公司 | 88495.1 | 41.18026 | 不变 |

| 浙江正泰新能源投资有限公司 | 18031.15 | 8.390605 | 不变 |

| 香港中央结算有限公司 | 12339.61 | 5.742108 | -0.393 |

| 南存辉 | 7422.83 | 3.454137 | 不变 |

| 全国社保基金一一三组合 | 3802.42 | 1.769416 | -1.371 |

| 基本养老保险基金八零二组合 | 3031.48 | 1.410667 | -1.075 |

| 2024年员工持股计划 | 2130.45 | 0.991382 | 不变 |

| 全国社保基金一零一组合 | 1917.07 | 0.892086 | -0.015 |

| 基本养老保险基金八零八组合 | 1852.37 | 0.861982 | -0.013 |

| 华泰柏瑞沪深300交易型开放式指数证券投资基金 | 1818.73 | 0.846328 | -0.045 |

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。