中证智能财讯紫金银行(601860)4月25日披露2025年第一季度报告。公司实现营业总收入11.41亿元,同比下降4.82%;归母净利润4.22亿元,同比增长4.04%;扣非净利润4.24亿元,同比增长4.58%;经营活动产生的现金流量净额为105.71亿元,同比下降15.65%;报告期内,紫金银行基本每股收益为0.11元,加权平均净资产收益率为2.11%。

以4月24日收盘价计算,紫金银行目前市盈率(TTM)约为6.03倍,市净率(LF)约0.49倍,市销率(TTM)约2.24倍。

资料显示,公司坚守服务三农、服务中小、服务城乡的市场定位,依托自身的区位、网点、客户等资源优势,深耕本地市场,以“产业园区”为点,持续推动园区开发营销工作,扩大园区服务覆盖面;以“行业协会”为圈,通过建档、产品配套,提升与行业协会合作的深度与广度;以“上下游产业”为链,深度挖掘上下游产业链客户,保持核心客户稳定性的同时,带动链上企业客户批量营销。

盈利能力方面, 2025年一季度公司加权平均净资产收益率为2.11%,同比下降0.06个百分点。

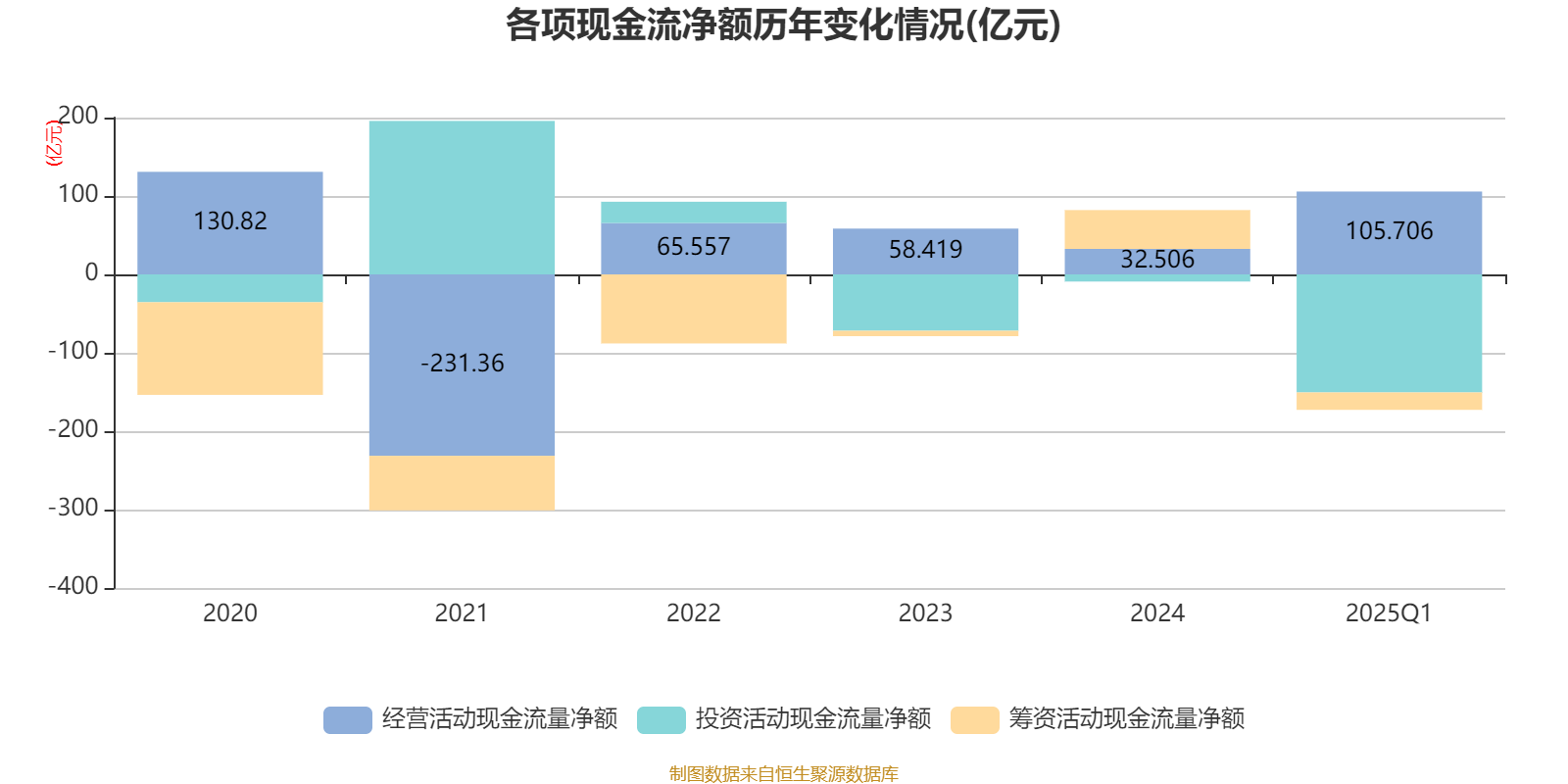

截至2025年一季度末,公司经营活动现金流净额为105.71亿元,同比下降15.65%;筹资活动现金流净额-22.2亿元,同比增加31.65亿元;投资活动现金流净额-150.58亿元,上年同期为-29.13亿元。

资产重大变化方面,截至2025年一季度末,公司其他债权投资较上年末增加38.96%,占公司总资产比重上升5.02个百分点;买入返售金融资产较上年末减少86.6%,占公司总资产比重下降3.4个百分点;发放贷款和垫款较上年末增加1.17%,占公司总资产比重下降1.74个百分点;货币资金较上年末增加29.69%,占公司总资产比重上升1.12个百分点。

负债重大变化方面,截至2025年一季度末,公司吸收存款及同业存款较上年末增加8.65%,占公司总资产比重上升3.72个百分点;卖出回购金融资产款较上年末减少96.25%,占公司总资产比重下降2.01个百分点;应付债券较上年末减少11.6%,占公司总资产比重下降0.91个百分点;拆入资金较上年末减少25.81%,占公司总资产比重下降0.46个百分点。

一季报显示,2025年一季度末的公司十大流通股东中,持股最多的为南京紫金投资集团有限责任公司,占比8.963%。在具体持股比例上,南京紫金投资集团有限责任公司、江苏省国信集团有限公司、江苏苏豪投资集团有限公司、南京市河西新城区国有资产经营控股(集团)有限责任公司、香港中央结算有限公司、南京天朝投资有限公司、苏宁电器集团有限公司持股有所下降。

| 股东名称 | 持流通股数(万股) | 占总股本比例(%) | 变动比例(百分点) |

|---|---|---|---|

| 南京紫金投资集团有限责任公司 | 32812.95 | 8.962877 | -0.000 |

| 江苏省国信集团有限公司 | 26785.23 | 7.316401 | -0.000 |

| 江苏苏豪投资集团有限公司 | 23304.28 | 6.365576 | -0.000 |

| 南京市河西新城区国有资产经营控股(集团)有限责任公司 | 9323.24 | 2.546647 | -0.000 |

| 香港中央结算有限公司 | 8455.04 | 2.309498 | -0.106 |

| 南京天朝投资有限公司 | 7027.65 | 1.919606 | -0.000 |

| 南京凤南投资实业有限公司 | 4280.5 | 1.169222 | 不变 |

| 金陵药业股份有限公司 | 3229.64 | 0.882179 | 不变 |

| 南京江北新区产业投资集团有限公司 | 2790.95 | 0.76235 | 不变 |

| 苏宁电器集团有限公司 | 2753.43 | 0.752101 | -0.000 |

核校:沈楠

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。