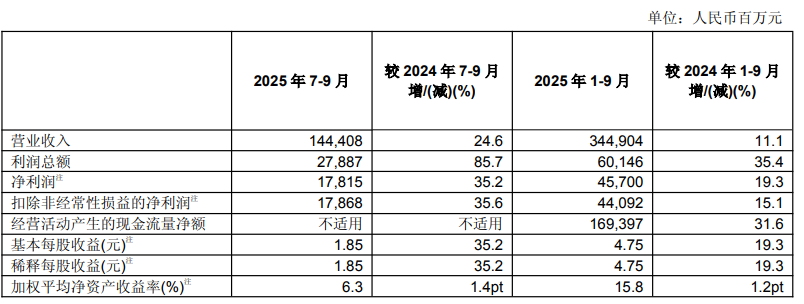

中证智能财讯中国太保(601601)10月31日披露2025年第三季度报告。前三季度公司实现营业总收入3449.04亿元,同比增长11.06%;归母净利润457亿元,同比增长19.29%;扣非净利润440.92亿元,同比增长15.08%;经营活动产生的现金流量净额为1693.97亿元,同比增长31.57%;报告期内,中国太保基本每股收益为4.75元,加权平均净资产收益率为15.80%。

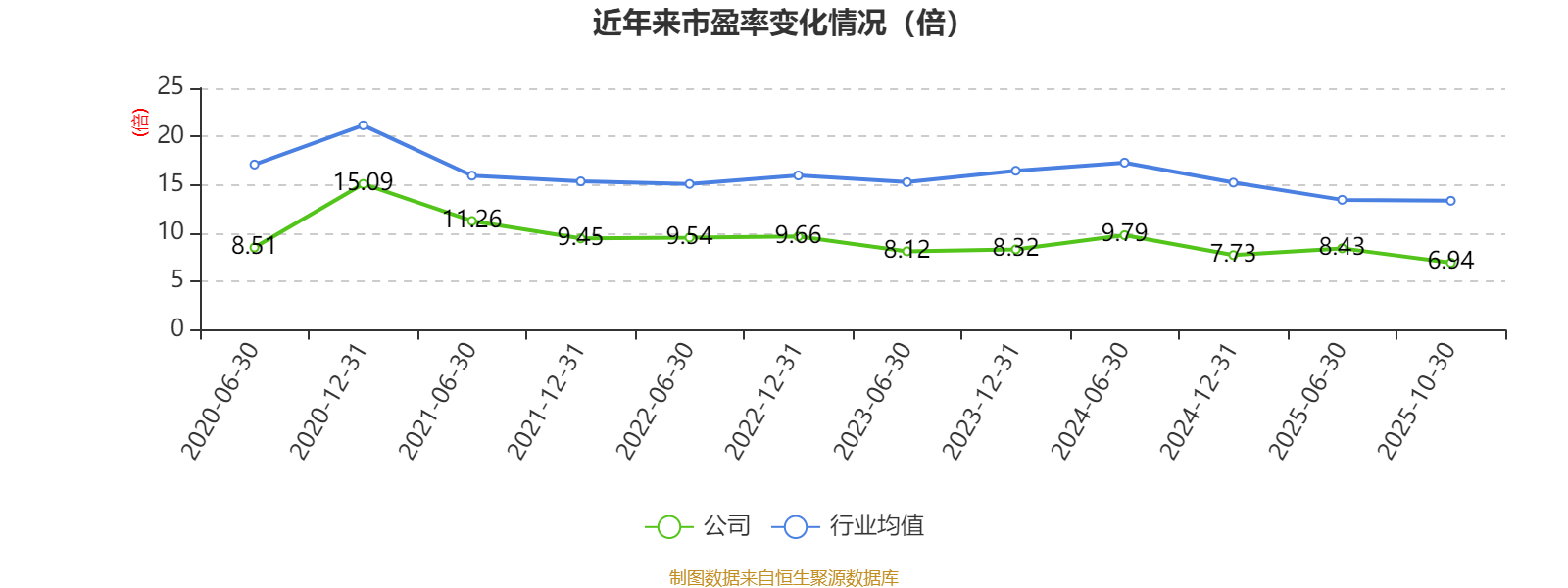

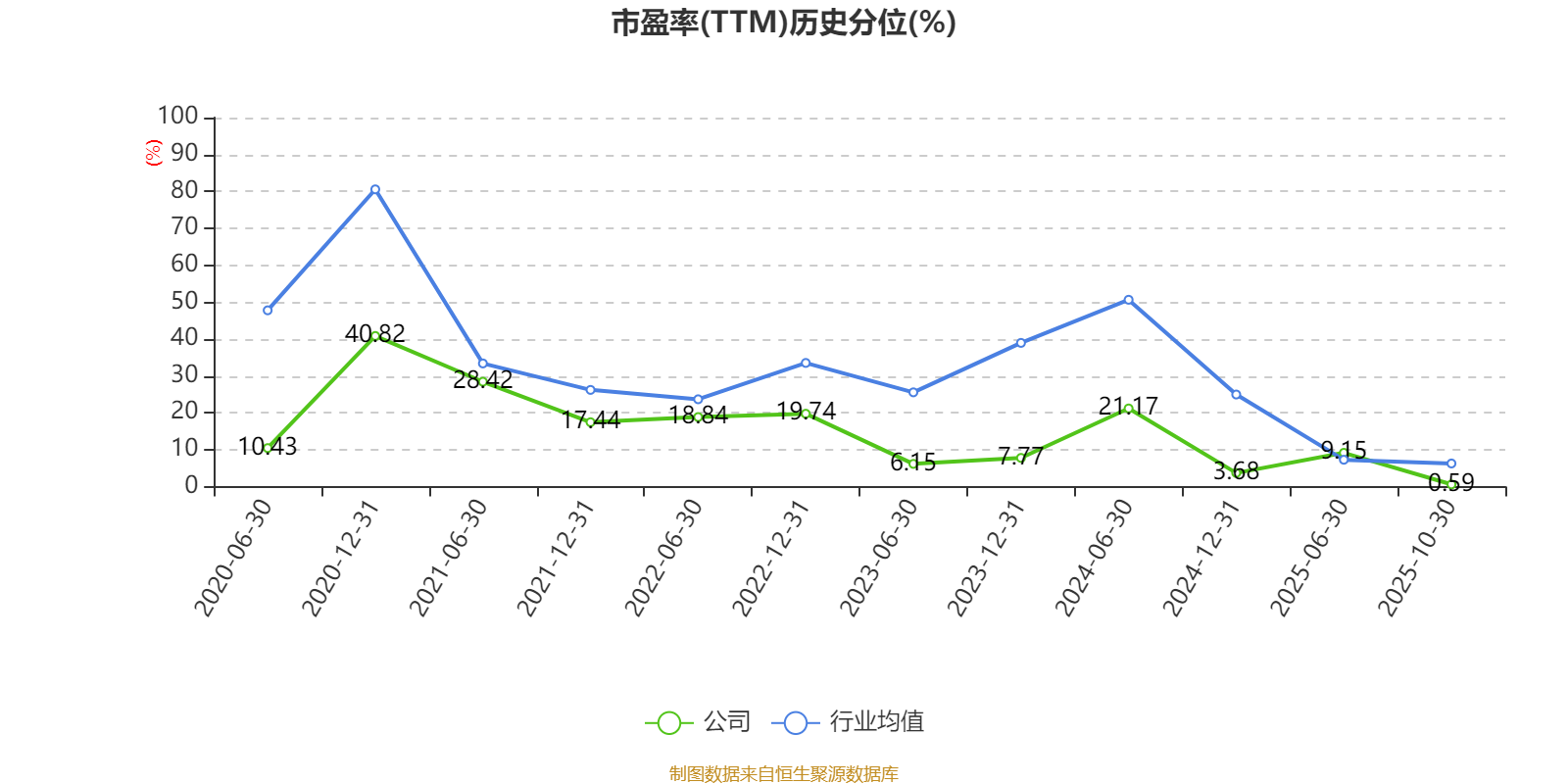

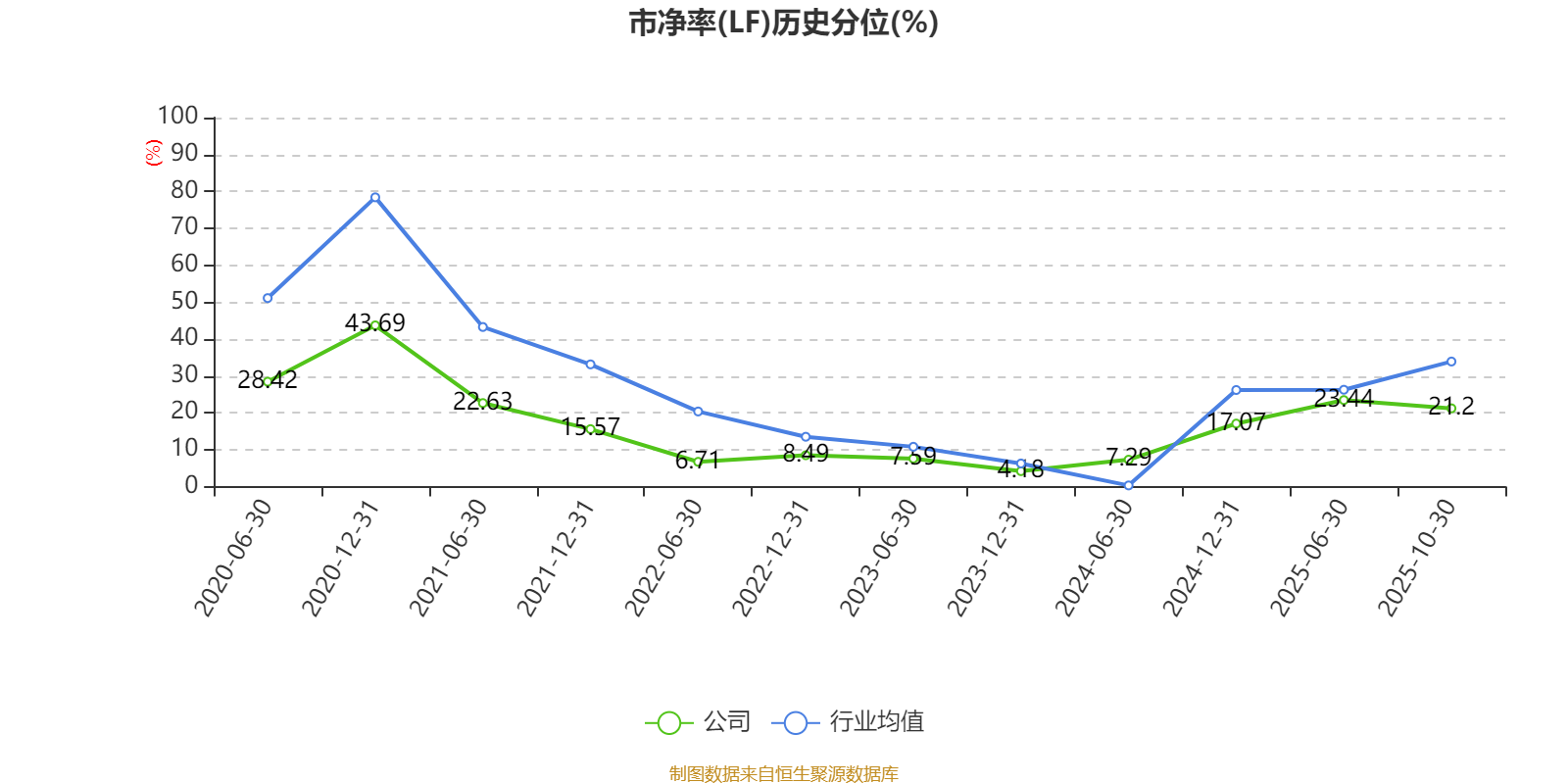

以10月30日收盘价计算,中国太保目前市盈率(TTM)约为6.94倍,市净率(LF)约1.28倍,市销率(TTM)约0.83倍。

资料显示,公司通过旗下子公司提供各类风险保障、财富规划以及资产管理等产品和服务。公司主要通过太保寿险为客户提供人身保险产品和服务;通过太保产险、太平洋安信农险为客户提供财产保险产品和服务;通过太平洋健康险为客户提供健康险产品及健康管理服务;通过太保资产开展保险资金运用以及第三方资产管理业务;通过长江养老开展养老金融服务及相关资产管理业务;通过太保资本开展私募基金管理业务及相关咨询服务;通过国联安基金开展公募基金管理业务;公司还通过太保科技提供市场化科技赋能支持和服务。

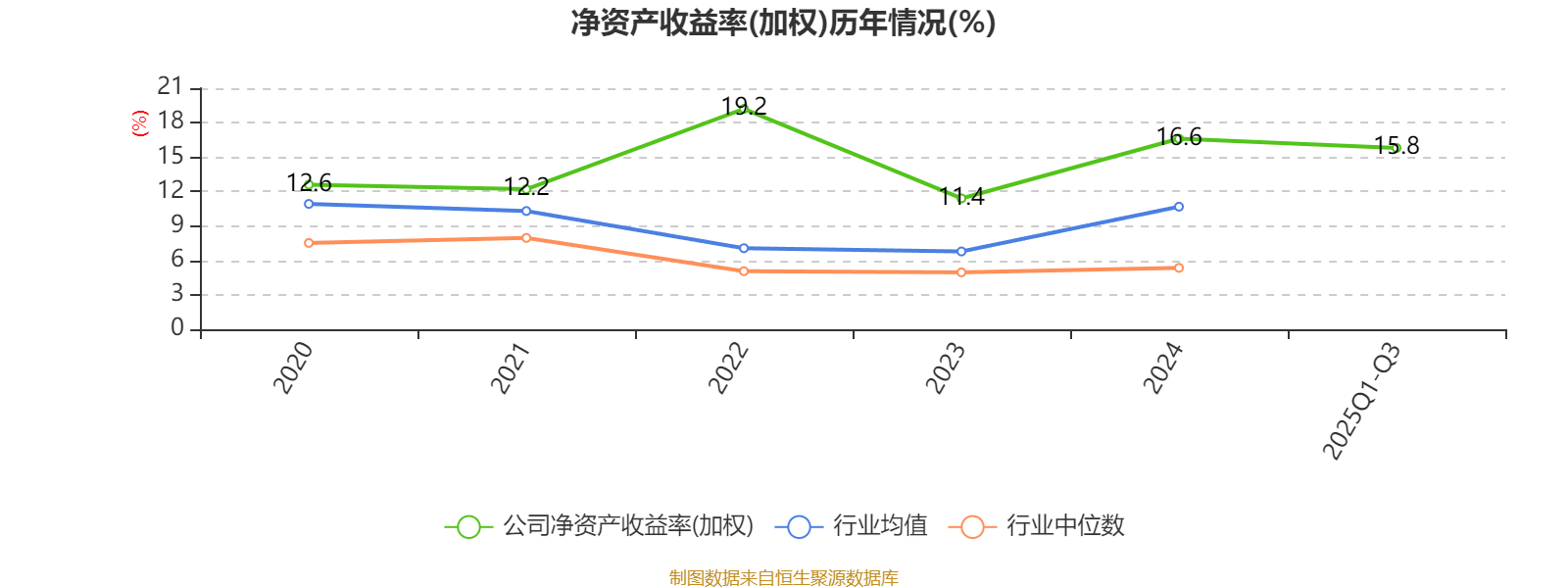

盈利能力方面, 2025年前三季度公司加权平均净资产收益率为15.8%,同比上升1.2个百分点。

2025年前三季度,公司经营活动现金流净额为1693.97亿元,同比增长31.57%;筹资活动现金流净额84.33亿元,同比减少155.98亿元;投资活动现金流净额-1586.88亿元,上年同期为-1272.99亿元。

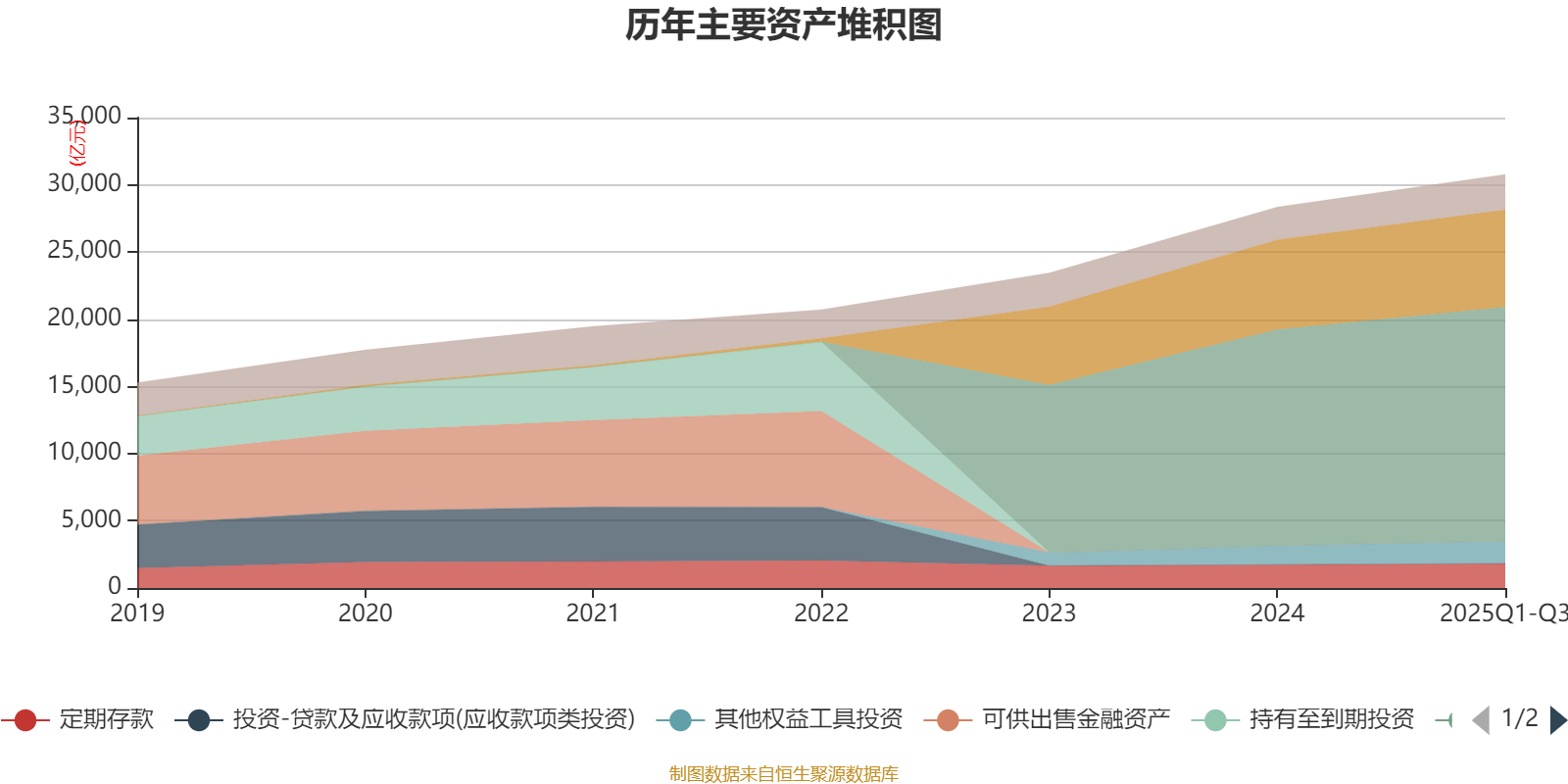

资产重大变化方面,截至2025年三季度末,公司投资性房地产较上年末增加213.43%,占公司总资产比重上升0.6个百分点;债权投资较上年末减少17.28%,占公司总资产比重下降0.54个百分点;货币资金较上年末增加57.69%,占公司总资产比重上升0.47个百分点;其他权益工具投资较上年末增加18.46%,占公司总资产比重上升0.46个百分点。

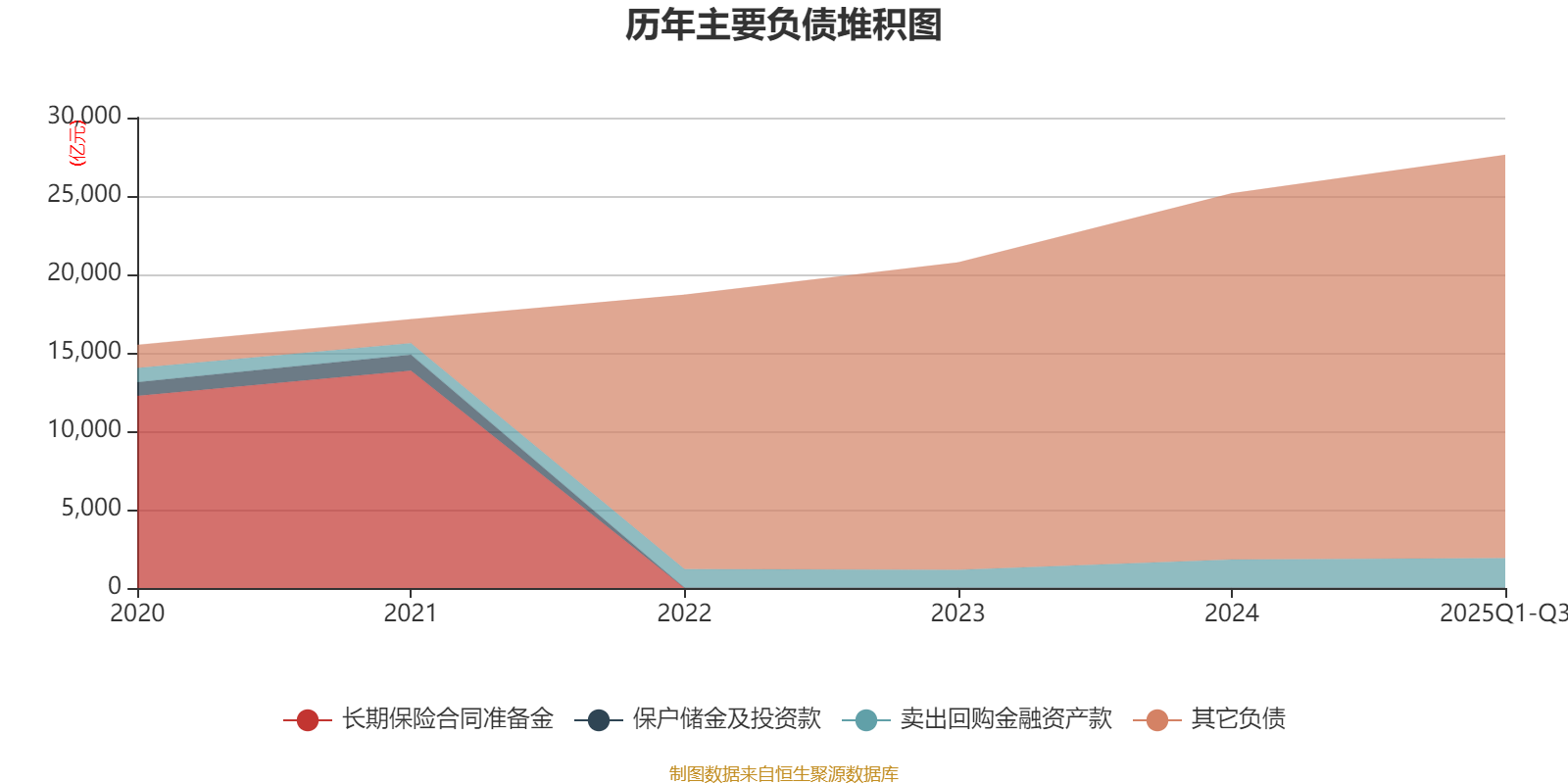

负债重大变化方面,截至2025年三季度末,公司预收保费较上年末减少65.57%,占公司总资产比重下降0.43个百分点;应付债券较上年末增加120.07%,占公司总资产比重上升0.37个百分点;卖出回购金融资产款较上年末增加4.65%,占公司总资产比重下降0.23个百分点;递延所得税负债较上年末减少45.9%,占公司总资产比重下降0.13个百分点。

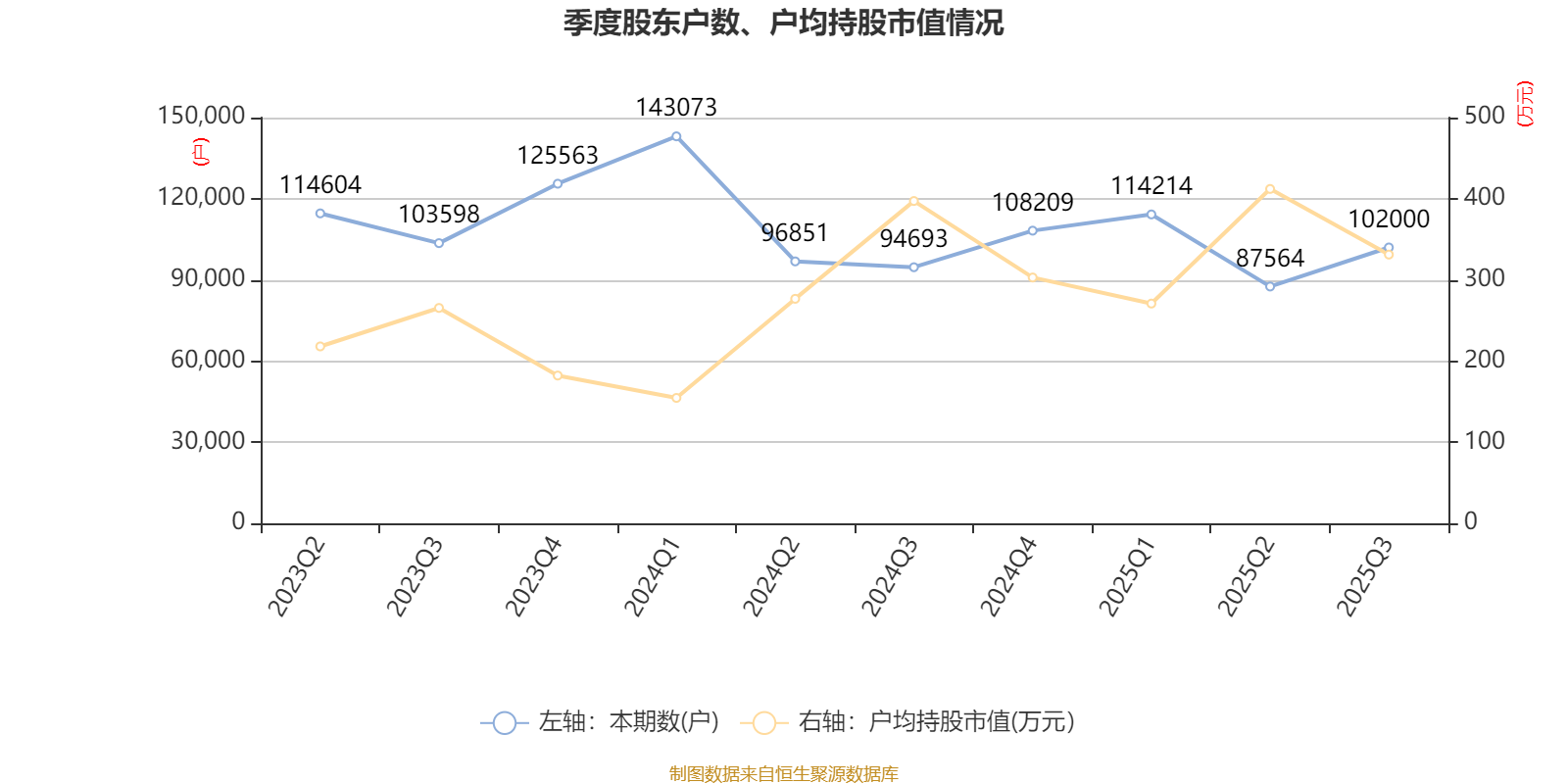

三季报显示,2025年三季度末的公司十大流通股东中,持股最多的为香港中央结算(代理人)有限公司,占比28.821%。在具体持股比例上,香港中央结算(代理人)有限公司、上海久事(集团)有限公司持股有所上升,香港中央结算有限公司、上海国际集团有限公司持股有所下降。

| 股东名称 | 持流通股数(万股) | 占总股本比例(%) | 变动比例(百分点) |

|---|---|---|---|

| 香港中央结算(代理人)有限公司 | 277271.66 | 28.821396 | 0.000 |

| 申能(集团)有限公司 | 135212.9 | 14.054896 | 不变 |

| 华宝投资有限公司 | 128427.78 | 13.349608 | 不变 |

| 上海国有资产经营有限公司 | 60993 | 6.340003 | 不变 |

| 上海海烟投资管理有限公司 | 46882.81 | 4.8733 | 不变 |

| 中国证券金融股份有限公司 | 27108.98 | 2.817882 | 不变 |

| 香港中央结算有限公司 | 16075.18 | 1.670957 | -0.602 |

| 上海久事(集团)有限公司 | 14653.95 | 1.523225 | 0.578 |

| 上海国际集团有限公司 | 9712.87 | 1.009618 | -0.682 |

| 云南合和(集团)股份有限公司 | 9186.84 | 0.954939 | 不变 |

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。