自2025年8月顾建忠正式出任上海银行董事长,已逾百日。

履新之际,正值行业净息差普遍承压、数字化转型竞争加剧的关键时期。彼时,该行净息差已低至1.15%,处于行业尾部;净率(PB)低至0.59倍。

这期间,顾建忠以自有资金增持10万股传递信心,却难掩该行在资产结构、风险管控、盈利质量等维度的深层失衡。

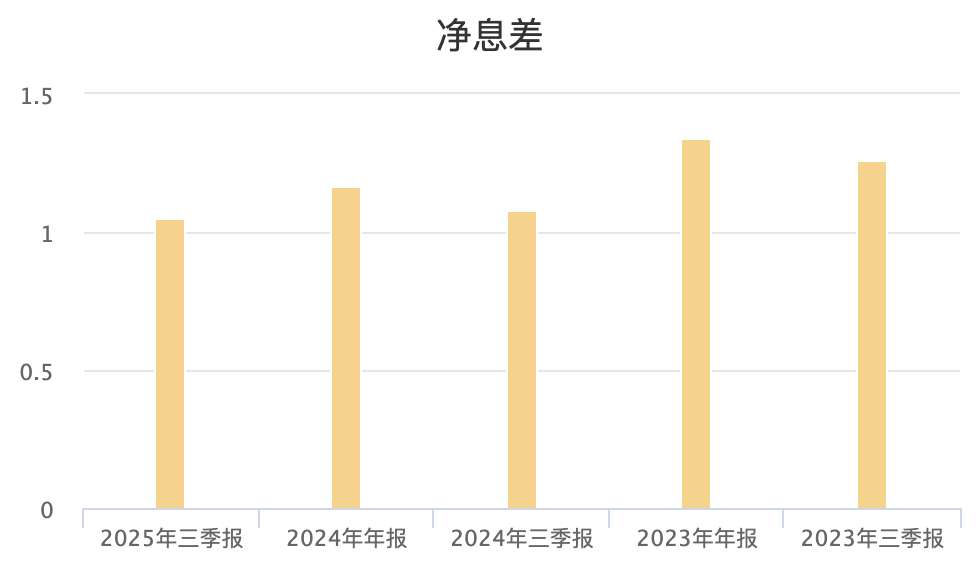

净息差1.05%行业垫底

众所周知,净息差是评估银行盈利能力的核心指标,其变动直接关系到利润根基。对于上海银行而言,这一压力尤为凸显。

choice数据显示,今年第三季度末,上海银行的净息差已经降至1.05%,较上一季度环比下降10个BP,并创下近两年新低。

根据Wind统计,2025年上半年,在A股42家上市银行中,上海银行1.15%的净息差水平位列第41位。

从行业全景看,压力具有普遍性但程度各异。根据国家金融监督管理总局数据,商业银行整体净息差为1.42%,2025年三季度,大型商业银行为1.31%,股份制商业银行为1.56%,城市商业银行为1.37%,民营银行为3.83%,农村商业银行为1.58%,外资银行为1.35%。

无论与同类机构还是行业整体相比,上海银行1.05%的息差水平均处于行业尾部。

业绩方面,2025年1-9 月,该行营收411亿元,同比增长 4.04%;净利润 181亿元,同比增长 2.77%,表面呈现双增,但深究其收入结构,增长驱动力却在失衡。

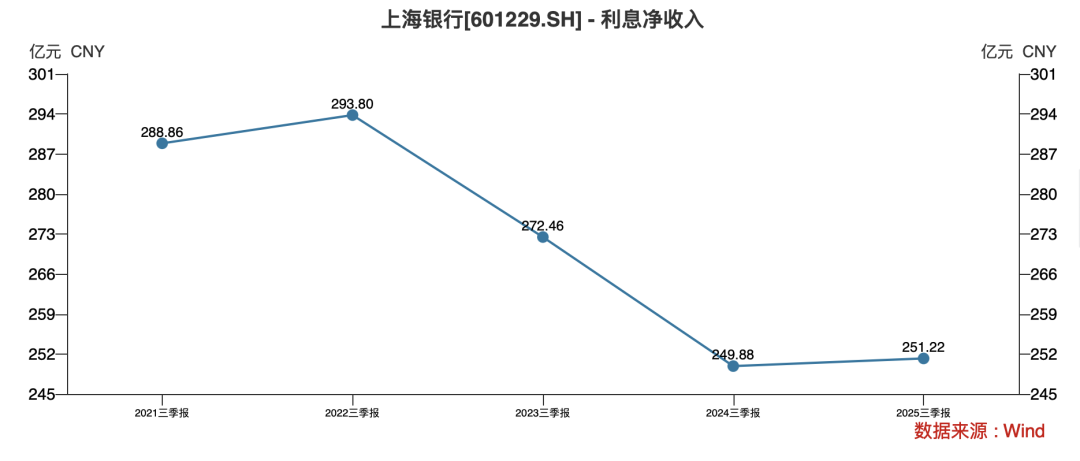

根据Wind数据,一方面,净利息收入虽在2025年前三季度微增0.5%至251亿元,但拉长时间看,该项收入已从2021年的404亿元逐年下滑至2024年的325亿元,长期下行趋势明显。

同期,非利息收入结构失衡 ,168亿元的投资收益创下了近三年新高,同比大幅增长58.5%;而体现服务能力和客户粘性的手续费及佣金净收入仅29亿元,同比下降6.9%,形成“投资驱动、中收疲软”的格局。

更值得关注的是,同期经营活动产生的现金流量净额为-1544亿元,同比大幅减少746.6%,盈利的“含金量”与现金流匹配度面临考验。

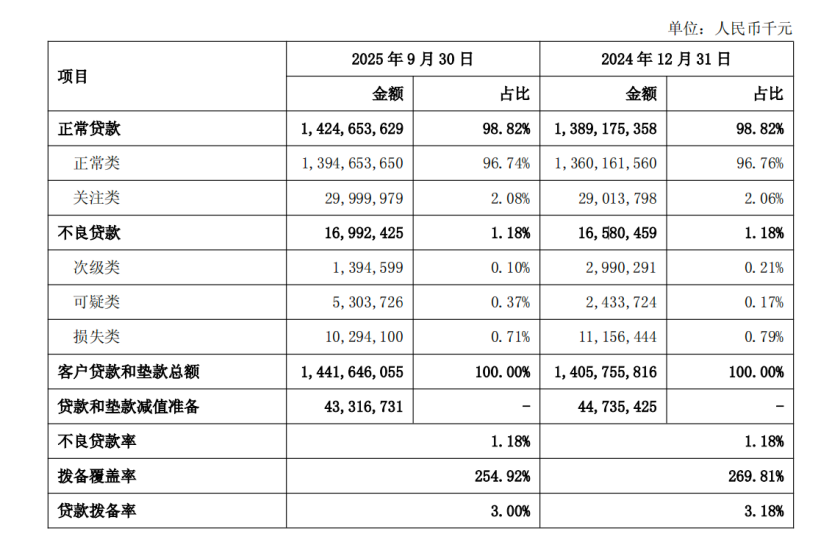

此外,较高的区域集中度在带来区位优势的同时,也潜藏风险。该行业务深度扎根长三角,资产质量与区域经济周期高度相关。截至 2025年9月末,其不良贷款率保持在1.18%,但关注类贷款余额则较上年末增加近10亿元,达到300亿元,资产质量或存在下行迁徙的可能性。

数据来源:上海银行财报

特别是在房地产业务领域,尽管相关贷款占比已持续压降,但存量相关资产的风险处置节奏、拨备计提是否充分,仍是影响未来利润和资本充足水平的关键不确定因素。

估值中游下的风控压力

事实上,净息差的承压也反映到了上海银行的估值中。

根据Wind,截至12月1日,上海银行市净率(PB)约为0.59倍,在A股42家银行中排名第20位,处于行业中游。

这一估值水平已成为投资者关注的焦点。

在近期的投资者交流中,针对市场普遍关注的约0.5倍的低估值,公司管理层回应称已制定并披露“估值提升计划”,核心举措包括:坚持战略引领以提升经营质量;深耕科技金融、绿色金融等“五篇大文章”以培育特色;强化精细化管理;并通过稳定的分红政策,计划2025-2027年每年现金分红比例不低于30%;以及加强投资者沟通来提升市场认同。

然而,市场疑虑并未完全消除。在管理层承诺稳定分红的同时,公司基本面却面临多重压力,业绩增长乏力、经营活动现金流开始净流出,这使高达30%以上的分红承诺又能否持续面临不确定性。

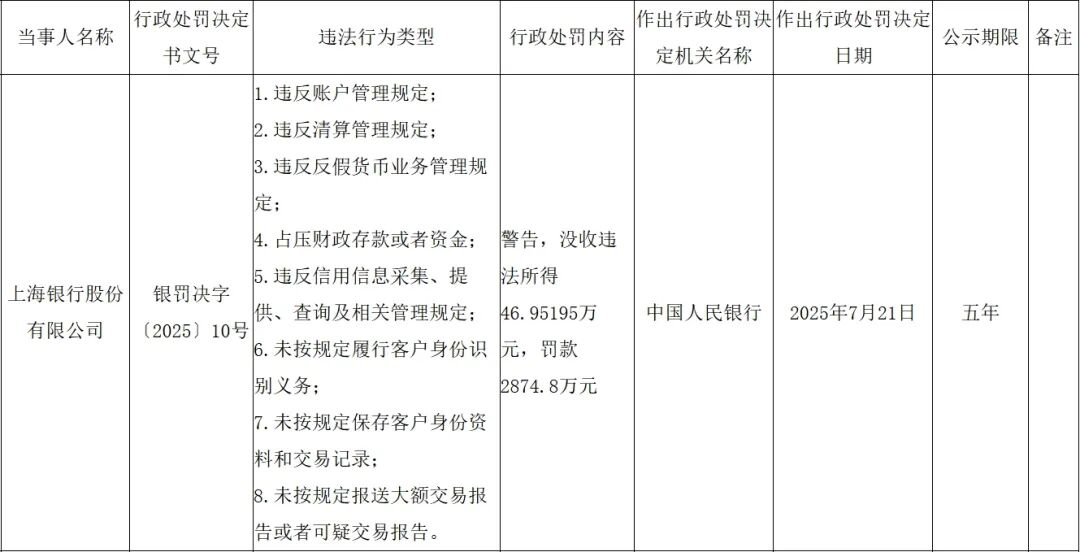

与此同时,合规与内控问题在2025年集中暴露。上海银行及其分支机构年内收到多笔大额罚单,处罚事由覆盖反洗钱、账户管理、贷款“三查”、数据报送及员工行为管理等核心领域,显示出其在业务流程多个环节存在风控漏洞。

具体来看,处罚层级高、金额大、问题细。其中最为严重的是8月1日中国人民银行对上海银行开出的2874.8万元罚单,为近年单笔最高。处罚共列出八项违规,涉及从账户与清算管理、反假货币、占压财政存款,到客户身份识别、交易记录保存乃至大额及可疑交易报告等。

紧接着在8月4日,国家金融监督管理总局浙江监管局对其杭州分行处以380万元罚款,违规事由更具业务针对性,包括绩效考评机制不合理、资产池业务管理存在缺陷、“售后回租”信用证业务不审慎、以及票据贴现管理与员工行为管控不到位。

而早在1月2日,上海银行已因贷款管理及代理销售业务严重违反审慎经营规则,被处以200万元罚款。

分支行处罚亦频发,宁波分行于8月29日因票据业务管理不审慎被罚30万元,而此前2月已因存款业务管理问题被罚50万元。

子公司也未幸免,9月30日,上海银行控股的上海闵行上银村镇银行因流动资金贷款、个人贷款及押品估值管理严重违规,被处120万元罚款。

这一系列处罚,显示其内控缺陷并非孤立个案,或是贯穿从总行到分行、从传统存贷到新兴业务、从业务操作到人员管理的系统性问题。

除了经营与合规挑战,上海银行还深陷重大法律纠纷。根据2025年半年度报告及后续公告,该行涉及与宝能系相关的多起重大诉讼,涉案金额巨大。

深圳分行诉宝能系相关公司金融借款合同纠纷两案,涉及本金合计约73.76亿元,加上利息、违约金等,诉讼请求金额总计高达约120.42亿元。该两案已于2024年9月立案,截至报告期末尚未开庭。

深圳分行诉托吉斯科技等金融借款合同纠纷案,该行已在一审中胜诉,涉案本金25.8亿元。

资料来源:上海银行公告

此外,根据公司今年10月31日发布的公告,托吉斯公司就拆迁补偿纠纷起诉宝能系企业深业物流,并于2025年7月将上海银行深圳分行追加为被告,要求其注销相关不动产的抵押权。该案因合同标的额高达38亿元,已由深圳市中级人民法院审理。

综上所述,在董事长顾建忠百日履新关键期,上海银行呈现复杂局面,尽管正通过估值管理计划和分红承诺向市场传递信心。但该行同时又承受着盈利质量不佳、经营性现金流净流出、合规风控待提升,以及巨额涉诉风险等多重挑战。

显然,这些不仅是顾建忠执掌上海银行正面临经营与治理能力的压力测试,还是这家3.3万亿城商行能否重归行业前三的关键。