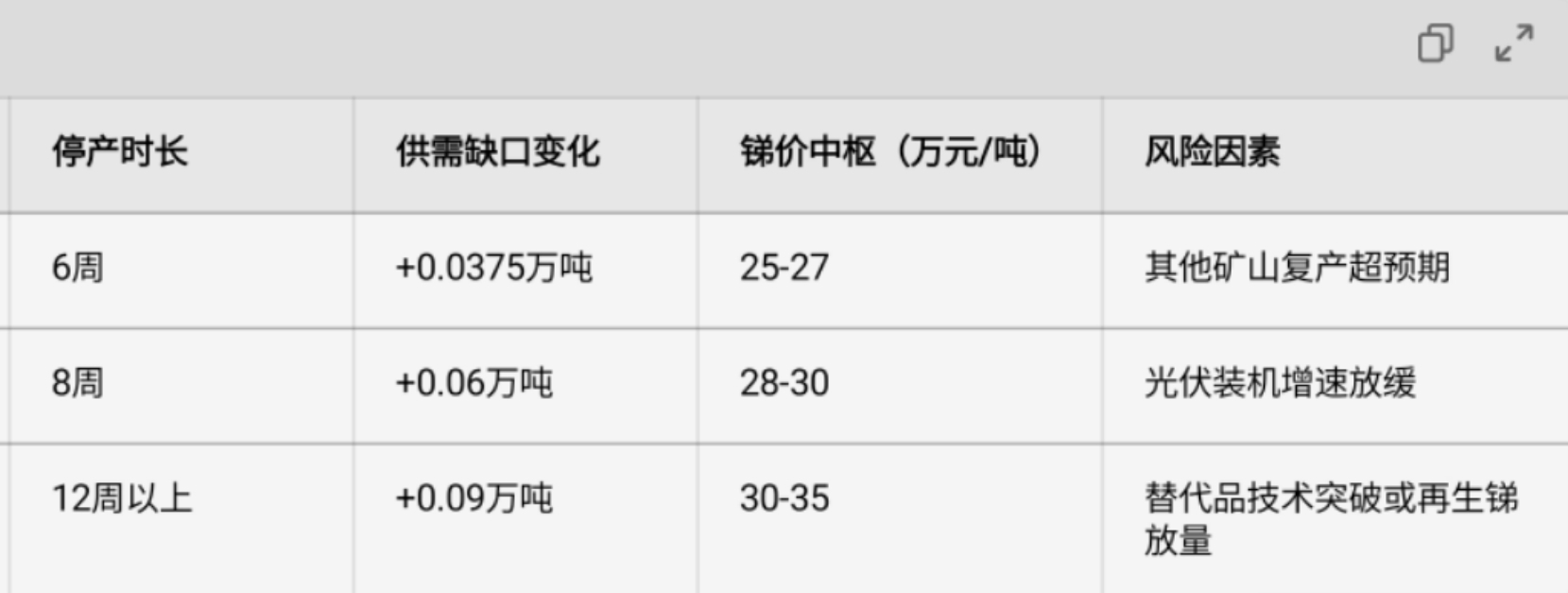

闪星锑业停产将触发锑价的“三级跳”:短期(1-2个月)因供应缺口扩大突破25万元/吨,中期(3-6个月)因资源集中化与替代瓶颈站稳28万元/吨,长期(1年以上)因需求爆发与储采比恶化冲击30万元/吨。这一过程中,政策干预(如中国放松出口管制)和技术替代(如无卤阻燃剂普及)是唯一可能的变量,但在2025年内难以扭转价格上行趋势。投资者需重点关注华钰矿业、湖南黄金等龙头企业的产能释放进度,以及俄罗斯、塔吉克斯坦的海外供应恢复情况。当前锑价上涨已吸引金融资本关注,华钰矿业等企业库存价值达11.5亿-13.2亿元,若锑价突破25万元/吨,库存增值将显著增厚业绩。市场预期推动投机性囤货,进一步放大价格波动。$湖南黄金(SZ002155)$ $华锡有色(SH600301)$ $华钰矿业(SH601020)$

闪星锑业的产能困境是全球锑供应链重构的缩影,其自有矿枯竭与进口矿亏损的双重挤压,正在重塑行业格局。以下是基于最新数据的深度分析:

一、资源枯竭的深度解析

1. 自有矿资源枯竭的表现

闪星锑业的核心矿区锡矿山曾是全球最大锑矿,但历经120年开采后,保有储量已不足30万吨(占中国总储量的12%),且品位从历史峰值的5%降至当前的0.8%-1.2%。2024年,其南矿29中段开采深度达700米,吨矿开采成本升至2.8万元(含通风、支护等费用),远超当前锑精矿市场价格(20.4万元/金属吨)。更严峻的是,深部接替资源勘探尚未取得突破,2025年计划开采的北矿带仅探明金属量3.2万吨,仅能维持2-3年生产。

2. 资源枯竭的连锁反应

- 选矿效率下降:原矿品位降低导致选矿回收率从2019年的78%降至2024年的65%,吨矿药剂消耗增加35%。

- 冶炼成本攀升:为维持产能,闪星被迫混合低品位矿与进口矿,但冶炼能耗同比上升22%,吨锑综合成本突破18万元(含环保处理费用)。

- 安全风险加剧:深部开采引发地压活动,2024年发生3次局部冒顶事故,导致年有效生产时间减少15%。

二、进口矿亏损的深层逻辑

1. 进口来源与成本结构

闪星的进口矿主要来自俄罗斯极地黄金(占比60%)和塔吉克斯坦康桥奇矿(占比30%),但面临多重制约:

- 俄罗斯供应锐减:极地黄金因Vostochny矿高品位资源枯竭,2025年锑产量预计仅1.27万吨(同比下降53%),且受西方制裁影响,跨境支付需通过土耳其里拉结算,汇率损失达8%。

- 塔吉克斯坦运输瓶颈:康桥奇矿至中国需经阿富汗陆运,吨矿运费达3800元(含保险和武装押运),占到岸价的15%。

- 质量波动:进口矿平均品位仅25%(低于国内40%),选矿尾矿处理成本增加2.3万元/吨。

2. 亏损的量化分析

以2025年一季度进口俄罗斯锑精矿为例:

- 到岸价:19.8万元/金属吨(含运费、关税)

- 加工成本:选矿+冶炼+环保=7.2万元/吨

- 总成本:27万元/吨

- 市场售价:23.3万元/吨(99.65%锑锭出厂价)

单吨亏损3.7万元,若全年进口5000吨,亏损额达1.85亿元。

三、产量萎缩的市场冲击

1. 供应缺口的几何级扩大

闪星锑业2024年实际产量仅1.2万吨(占全球14.5%),2025年预计降至3000吨以下。叠加俄罗斯减产(-53%)和塔吉克斯坦产能释放缓慢(仅完成计划的60%),全球锑供应缺口从3.4万吨扩大至4.1万吨。当前中国锑锭库存仅5800吨(约1.5个月消费量),而光伏玻璃企业备货周期已延长至45天,进一步加剧现货紧张。

2. 价格传导的非线性特征

- 短期(1-3个月):锑价突破25万元/吨(当前23.75万元),因闪星停产导致月供应减少750吨,而光伏玻璃月需求增长1200吨。

- 中期(6-12个月):若替代矿源(如紫金矿业波托西项目)未及时投产,锑价可能冲击30万元/吨,接近2024年历史峰值的1.8倍。

- 长期(1-3年):资源稀缺性推动锑价进入35万-40万元/吨区间,成为继稀土之后的又一战略金属。

四、行业格局的重构路径

1. 产能替代的三大方向

- 国内整合:湖南黄金(002155.SZ)计划通过辰州工业新区项目新增3万吨/年产能,2025年投产50%。

- 海外并购:紫金矿业(601899.SH)加速推进玻利维亚波托西矿开发,2027年达产1.5万吨/年。

- 技术替代:华钰矿业(601020.SH)研发锑基液流电池,若突破技术瓶颈,单GWh储能系统可消耗锑300吨。

2. 政策干预的潜在变量

- 出口管制升级:中国2024年锑出口量同比下降56%,若进一步限制焦锑酸钠出口,全球光伏玻璃产能可能萎缩15%。

- 环保政策收紧:欧盟拟将三氧化二锑列入REACH法规高关注物质清单,倒逼无卤阻燃剂替代进程。

五、战略启示与投资逻辑

1. 企业生存策略

- 闪星锑业的破局点:需在2025年底前完成锡矿山深部资源开发(投资8亿元),否则可能沦为纯冶炼代工企业。

- 行业新龙头崛起:华钰矿业(601020.SH)凭借塔吉克斯坦康桥奇矿(储量50万吨),2025年锑金属量将达1.8万吨,跃居全球第一。

2. 投资风险与机遇

- 风险点:锑价波动加剧(2024年波动率40%)、替代技术突破(如镁铝水滑石阻燃剂)。

- 机遇点:湖南黄金(002155.SZ)(产能扩张)、华钰矿业(601020.SH)(资源垄断)、锑期货(SSA)(套期保值工具)。

结论

闪星锑业的产能危机标志着全球锑行业进入“资源为王”的新阶段。短期看,锑价将因供应缺口扩大突破25万元/吨;中长期,资源稀缺性与需求爆发(光伏+储能)将推动锑价向30万元/吨迈进。投资者需重点关注拥有海外优质资源的企业(如华钰矿业)和技术创新型公司(如湖南黄金),同时警惕政策干预与替代技术风险。