在利率市场化与严监管背景下,城商行的打法或要改改。

被誉为城商行“债券之王”的南京银行(601009.sh),近年来凭借着万亿债券投资与千亿消费贷业务的双重驱动下规模持续扩张的同时,“利息+投资”还推动净利润实现了10%的年均增速。

但2025年以来集中暴露的公允值变动收益亏损、合规罚单,叠加旗下南银法巴消费金融(下称,“南银法巴”)ABS发行“急刹车”、资本充足率骤降等信号,让这家区域性银行巨头的经营逻辑与风险管控能力引发市场各方关注。

最直观的数据是,在南京银行吸收近1.7万亿的存款中,约六成为短期存款。截至三季度末,该行1.23%的净息差水平,较由上年末的1.94%骤降了71个BP;同期,这家号称“债券之王”的城商行持有超万亿的金融投资中又有近六成是中长期债券,导致公允值变动收益却较上年同期减少50亿元。

这意味着,过去依赖债券投资收益弥补净息差下降的做法或将难以持续。

“短借长投”公允值收益减少50亿

利率周期的切换,往往成为银行资产质量的“试金石”。

2025年以来,国内债券市场利率中枢逐步上行,10年期国债收益率从年初的1.6%攀升至1.8%以上,这一变化对重仓中长期债券的南京银行造成直接冲击。

季报显示,今年前三季度,南京银行公允价值变动收益由上年同期的46.8亿元盈利转为亏损3.34亿元,同比减少50亿元,降幅高达107%。同期,该行金融投资规模1.3万亿元,占总资产比重高达43.9%,远超同期城商行平均水平。

众所周知,公允值变动收益是指持有金融资产因价值变动产生的差额收益,正值表示资产价值上涨,反之则下跌。

值得注意的是,截至2025年6月末,在南京银行超万亿规模的金融投资组合中(包含公允价值计量金融资产、债权投资及其他债权投资),1-5年期限5245亿,5年以上3987亿,二者合计占比超过七成;而负债端一年以内短期存款占比又超65%,形成典型的“短借长投”期限错配格局。

中报显示,在南京银行吸收1.68万亿元的存款中,一年期以内的活期存款1.1万亿;同业存单1600亿元。后二者之和接近前者八成。

在利率上行周期中,这种结构既面临资产估值缩水的压力,又要承受负债成本上升的冲击,双重挤压下盈利空间持续收窄。此前南京银行出售部分债券兑现浮盈,前三季度该项收入达26亿元。

但随着债市利率波动加剧,中长期债券的估值压力仍将持续,而过度依赖债券出售维系利润,不仅会削弱未来收益潜力,更可能导致资产结构进一步失衡。

债券投资承压的同时,南京银行的消费贷业务正经历“狂飙式”扩张,但规模与收益的背离同样引人关注。

数据显示,南京银行消费贷余额从2020年的945.42亿元飙升至2024年的2038.37亿元,4年间翻了一倍多,2024年末占零售贷款比例已达63.7%,成为零售业务的绝对核心。 然而,规模的爆发式增长并未转化为相应的收益提升。2024年,南京银行个人贷款利息收入仅同比增长1.9%,与消费贷规模的扩张速度形成鲜明反差。

这一失衡背后,或许是该行对助贷平台的依赖。据悉,南京银行通过与乐信、度小满等平台合作开展助贷业务,部分合作甚至延伸至利率定价逼近或超出24%利率红线的腰部平台。但助贷模式不仅摊薄了收益,更带来了显著的风险传导隐患。如何平衡规模扩张与风险管控,减少对助贷平台的依赖,已成为南京银行零售业务亟待解决的难题。

南银法巴20亿ABS发行急刹车

南京银行除了消费贷的依赖外,旗下消费金融子公司南银法巴眼下的境况也引人关注。作为持牌消金公司,南银法巴近年来业绩增速亮眼,2025年上半年营业收入达27.4亿元,净利润1.43亿元,分别同比增长33.72%和98.61%。

但光鲜业绩背后,2025年上半年,南银法巴资本充足率从2024年的20.09%骤降至12.09%,流动性比例从545.77%下滑至269.56%。

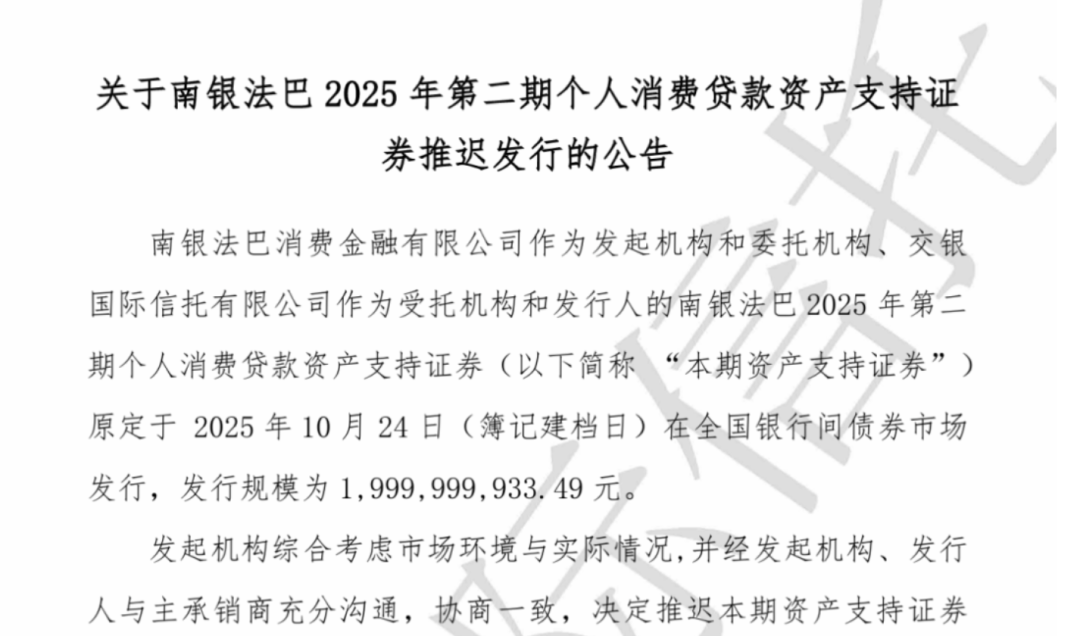

更引人关注的是,南银法巴的核心融资渠道之一突然“断档”:原定2025年10月下旬发行的20亿元第二期个人消费贷款ABS,于发行前一日突然公告推迟,成为持牌消金公司首例此类情况。据悉,ABS发行是南银法巴重要的低成本融资渠道,2024年至2025年上半年已发行三期ABS合计超54亿元。

在ABS发行重启时间未定的情况下,除股东增资外,南银法巴是否具备其他可持续的低成本融资渠道,如何缓解资金缺口?而南京银行作为南银法巴最大股东,若持续向南银法巴增资,又将给南京银行的流动性带来何种影响?这也是外界关注的问题之一。

合规拷问:罚单与内控缺陷下的长效机制之困

事实上,无论是南京银行,还是南银法巴,背后都还有着共同的合规与内控问题。

2025年以来,南京银行已多次因违规行为受到监管处罚,累计罚没金额超300万元,其中泰州分行因贷前调查和贷后管理不到位、流动资金贷款被挪用等四项违规被罚款145万元。

内控体系的结构性缺陷在关键业务领域尤为突出,如在基金托管业务中,南京银行内控稽核部同时承担投资监督和稽核管理职责,未设置专门信息披露岗位,个别核心岗位人员不满足2年从业经验要求,投资监督系统功能也存在不规范之处。

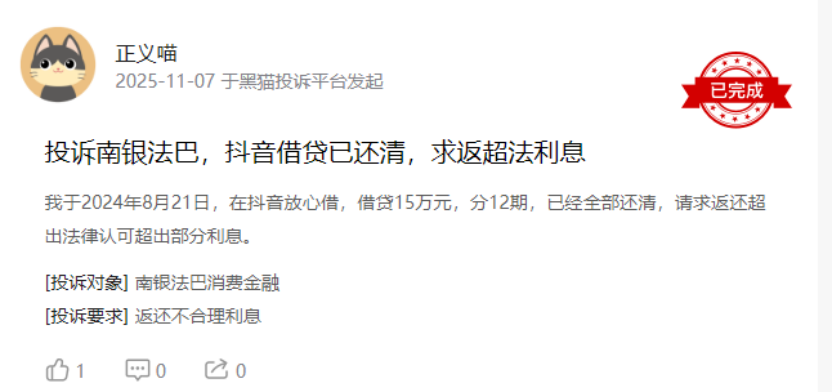

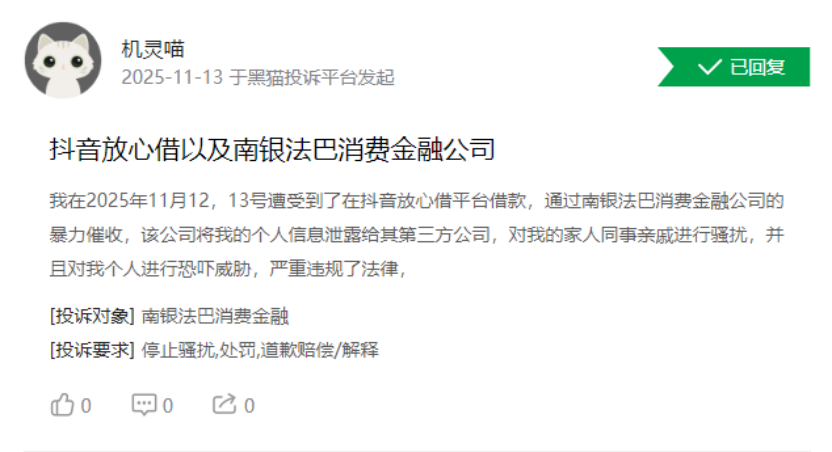

南银法巴的合规问题则更为具体。黑猫投诉等平台上,关于其利率超限、暴力催收、泄露隐私的投诉层出不穷。尽管南京银行及南银法巴针对部分违规问题已开展整改,但市场更关心的是,这些整改措施的具体成效如何,是否建立了真正有效的长效合规管理机制,以防范同类问题反复发生。

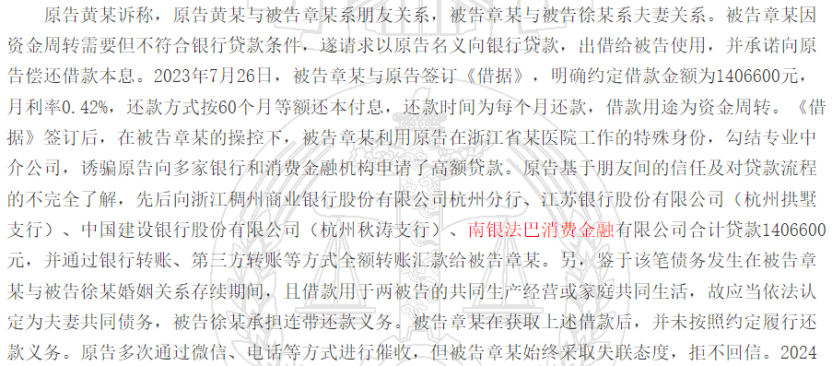

更值得警惕的是,南银法巴还存在违规转贷情况。所谓转贷,即是那些自身征信情况通不过贷款机构审核的人(实际用款人),由其他征信记录良好的人或中介机构(中间人)借款出来再转借给实际用款人,由实际用款人后续履行还款付息义务。但这类实际用款人本身就是征信风险较高的人群,还款能力相对较弱,后续一旦出现违约,便会形成连锁反应,导致中间人向金融机构的贷款违约。在中国裁判文书网上,案号(2025)豫1621民初4739号、(2024)浙0102民初20684号的裁判书均显示,部分涉案资金系由中间人向南银法巴转贷而来,最终却因实际用款人违约而导致了法律纠纷。

尽管南银法巴曾声明不与第三方合作、不收取额外费用,但裁判文书网上的案例中,转贷行为能够避开合规监管得以实施,也从侧面说明公司对这类行为的监管还是存在一定漏洞。

在金融监管日益强调“穿透式管理”和“风险为本”的今天,南京银行及南银法巴的一系列潜在风险,折射出部分区域性银行在规模扩张过程中对风险管控的忽视。对于南京银行而言,如何正视当前暴露的问题,强化内控合规建设,平衡规模增长与风险防控。

显然,这不仅关乎南京银行的市场声誉与经营效率,还将为城商行群体的高质量发展提供重要借鉴。