11月25日晚间,中泰证券披露60亿元定增结果。

发行结果显示,本次发行价格为6.02元/股,中泰证券控股股东枣矿集团、财通基金、诺德基金、华泰资产管理、易方达基金等成功获配。

财通基金、易方达等机构获配

11月25日晚,中泰证券披露《向特定对象发行A股股票发行情况报告书》。

发行结果显示,本次发行价格为6.02元/股。本次向特定对象发行A股股票募集资金总额为60亿元,扣除各项发行费用后,实际募集资金净额为59.19亿元。

最终,包括中泰证券控股股东枣庄矿业(集团)有限责任公司(简称“枣矿集团”)在内的15名投资者成功获配。

认购金额最大的为枣矿集团,获配约3.6亿股,认购金额约21.65亿元,限售期为60个月。其余14家投资者限售期均为6个月,涵盖公募基金、券商资管、山东国资、私募股权、个人投资者等。

具体来看,财通基金认购约7.29亿元;诺德基金认购约6.51亿元;华泰资产管理有限公司认购约3.10亿元;易方达基金认购约2.72亿元;华泰证券资管、华安证券资管分别认购1.2亿元。此外,湖北省铁路发展基金有限责任公司、山东省国有资产投资控股有限公司、山东省鲁信投资控股集团有限公司分别认购3亿元。

将用于增加公司资本金

值得一提的是,本次定增获得了中泰证券多个股东的增持。本次定增发行后,中泰证券第一大股东枣矿集团的持股比例由此前的32.84%上升至33.25%;山东省鲁信投资控股集团有限公司的持股比例由3.97%上升至4.10%;山东省国有资产投资控股有限公司持股比例由1.75%上升至2.16%。

公告显示,本次发行前后,中泰证券控股股东为枣矿集团,实际控制人为山东省国资委。本次发行不会导致公司控股股东和实际控制人发生变化,不会导致公司股权分布不具备上市条件。

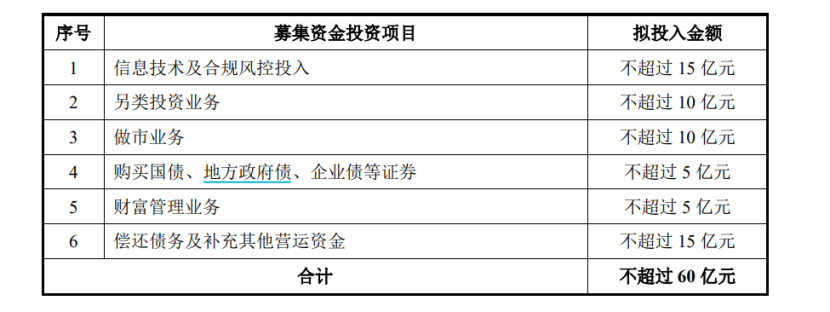

中泰证券称,本次募集资金扣除发行费用后,拟全部用于增加公司资本金,进一步优化公司业务结构,提升公司的市场竞争力和风险抵御能力,在更好地服务实体经济高质量发展的同时,为股东创造更大价值,符合国家有关产业政策以及公司整体战略发展方向。

从募集资金的用途来看,本次募集资金净额将全部用于增加公司资本金,稳健布局另类投资业务、债券投资业务、做市业务和财富管理业务等,从而进一步优化收入结构,培育新的利润增长点,在支持实体经济高质量发展、维护资本市场平稳运行的同时增强公司的盈利能力,提高公司综合金融服务水平,以更大力度回报股东和社会。

年内券商再融资进度加快

回顾中泰证券本次定增历程,2023年6月30日晚间,中泰证券抛出60亿元定增计划,为该公司2020年上市后首次股权融资。当年9月,公司结合行业发展趋势和自身战略规划,对本次定增的募集资金投向进行调整。随后在2024年9月、2025年7月,中泰证券曾两度延长定增议案有效期。

今年5月28日,中泰证券公告,公司于当日收到上交所出具的《关于受理中泰证券股份有限公司沪市主板上市公司发行证券申请的通知》,上交所决定予以受理并依法进行审核。

9月5日,中泰证券公告称,收到上海证券交易所出具的《关于中泰证券股份有限公司向特定对象发行股票的交易所审核意见》,认为公司向特定对象发行股票申请符合发行条件、上市条件和信息披露要求。10月13日,公司收到中国证监会出具的《关于同意中泰证券股份有限公司向特定对象发行股票注册的批复》。

今年以来券商再融资快速推进。除了中泰证券以外,天风证券已于6月顺利完成40亿元定增募资;南京证券50亿元定增计划已于11月3日获得中国证监会批复;东吴证券也于7月公布60亿元定增预案。