财联社10月24日讯(记者高艳云)随着券商三季报密集披露,行业高增长态势逐步明晰。截至10月24日,已有6家券商及上市主体披露2025年前三季业绩,净利均实现显著提升。尤为引人关注的是,中信证券总资产规模突破两万亿元,成为国内首家迈入“两万亿俱乐部”券商。

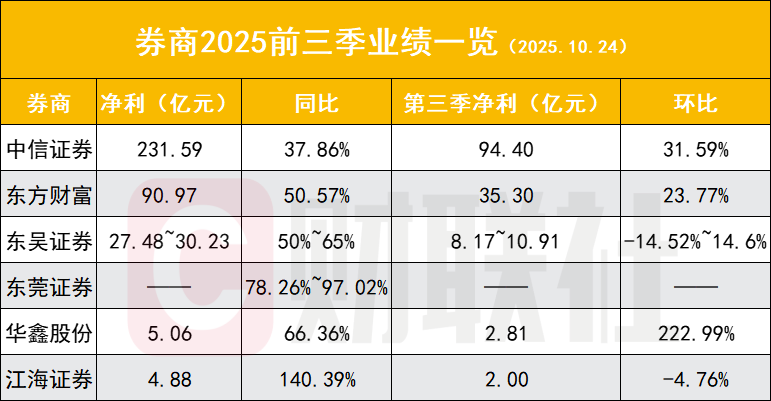

具体情况如下:

中信证券:前三季度,公司实现营业收入558.15亿元,同比增32.7%;实现归母净利润231.59亿元,同比增37.86%,ROE达8.15%,同比增加1.85个百分点,盈利超历史最高水平。

东方财富:前三季度营收为115.89亿元,同比增58.67%;净利润为90.97亿元,同比增50.57%。

东吴证券:公司预计2025年前三季度归母净利为27.48亿元至30.23亿元,同比增50%至65%。

江海证券(通过哈投股份财报测算):营收8.11亿元,同比增28.11%,净利润4.88亿元,同比增140.39%。

华鑫股份:公司前三季度营收20.2亿元,同比增36.25%;归母净利润5.06亿元,同比增66.36%。

东莞证券:公司预计今年前三季度营业总收入同比增44.93%至60.18%,扣非归母净利润同比增长78.26%至97.02%。

中信证券资产规模首破两万亿

作为行业龙头,中信证券在此次三季报中交出“超预期”答卷,不仅业绩高增,更实现资产规模的关键突破。

中信证券2025年三季报显示,截至9月底,中信证券总资产2.03万亿,继2020年突破1万亿元,时隔五年再上新台阶,跨2万亿大关,成为国内首家资产规模破两万亿的证券公司。归母净资产规模达3150亿元。

中信证券表示,业绩变动主要由于营业收入同比增加较多,包括经纪业务、投资银行业务、资产管理业务及投资交易等业务收入增加。

具体来看,前三季度,经纪业务净收入为109.39亿元,同比增52.9%;投行业务净收入为36.89亿元,同比增30.88%;资管业务净收入为87.03亿元,同比增16.37%;自营业务收入为316.03亿元,同比增169.40%。

从单季度表现来看,中信证券2025年第三季度实现营业收入227.75亿元,同比增55.71%;归母净利润94.4亿元,同比增51.54%,环比增31.59%。

此外,截至2025年9月末,中信证券全系统资产管理规模超4.7万亿。

中信的“投行+投资+研究”综合优势

中信证券依托“投行+投资+研究”综合优势,为新质生产力企业提供服务。2023年至2025年前三季度,完成科创板、创业板、北交所股权承销规模1123亿元,科技创新债券承销规模3873亿元,均位列市场第一;协助比亚迪完成56亿美元H股闪电配售,创下全球汽车行业及香港市场工业领域同类项目规模纪录;三次助力寒武纪完成资本市场融资,为科技企业创新发展注入强劲动力。

构建全链条绿色服务体系,2023年至2025年前三季度,中信证券完成绿色债券承销金额1810亿元,排名行业首位。不仅助力中国核电完成2024年A股市场规模最大的140亿元定增,还协助工商银行发行商业银行首单服务系绿色金融债券。

数字金融方面,中信证券积极推进数字化转型,自主研发人工智能+平台构建AI数字员工核心底座,目前已有18名办公及业务类数字员工上线,AI应用场景达118个。

证券行业第三季业绩现分化

尽管整体业绩向好,但券商第三季度表现已出现分化,多数券商实现业绩环比高增,但也有部分券商增速放缓,甚至出现环比下滑。

东方财富第三季度营收为47.33亿元,同比增100.65%;净利润为35.3亿元,同比增77.74%,环比增23.77%。

东吴证券预计实现归母净利8.17亿元至10.91亿元,同比增22.54%至63.81%,若以第三季归母净利中值即9.54亿元来看,同比增速为43.2%,季度环比增速为0.21%。

华鑫股份第三季实现归母净利2.81亿元,同比增83.77%,环比增222.99%。

麦高证券主要业务快速增长。指南针三季报显示,2025年前三季度,麦高证券的经纪业务和自营业务继续保持快速发展,其中,手续费及佣金净收入3.66亿元,较上年同期增长171.07%;利息净收入0.71亿元,较上年同期增长54.46%;代理买卖证券款89.94亿元,较上年度末66.24亿元增长35.78%。

此外,指南针对麦高证券仍是高投入状态,指南针三季报显示,公司前三季管理费为4.49亿元,同比增52.53%。公司称管理费用包括麦高证券的业务及管理费,本期增加主要系麦高证券为经营发展持续增加投入。

江海证券方面,经测算,公司第三季实现净利2亿元,环比小幅减少4.76%。

特别案例是,五矿证券因业务违规面临赔付压力。10月24日,五矿资本发布公告,下属控股子公司五矿证券将计提负债2.1亿元,五矿证券作为广道数字的保荐机构和主承销商,拟出资设立广道数字事件先行赔付专项基金,用于先行赔付适格投资者的投资损失。

卖方:经纪业务贡献显著

对于券商行业前三季度业绩表现,卖方机构普遍给予积极评价,并指出经纪业务是拉动营收增长的核心力量。

国泰海通非银首席分析师刘欣琦发布研报称,42家上市券商2025Q1-3调整后营业收入(营业收入-其他业务成本)同比增32.02%至3954.84亿元,归母净利润同比增58.63%至1651.47亿元。其中,2025Q3单季调整后营收1481.51亿元,环比、同比分别增11.45%、27.15%,归母净利润611.3亿元,环比、同比分别增17.94%、48.74%。

2025年以来市场行情和交易活跃度改善,经纪和投资业绩增长驱动整体业绩增长。从上市券商2025Q1-3各项业务收入对营收增量贡献度看,预计经纪业务同比增长对调整后营收增量的贡献最大,为48.32%,主因2025年前三季度市场交易额同比大幅提升。同时投资业务对调整后营业收入增长的贡献为38.14%,主因是权益市场相较2024Q3收益率在高基数下仍然边际提升。

投行业务受益于IPO边际回暖,管理费下行影响资管业务。此外,投行业务收入同比增21.84%至248.2亿元,主因是A股及港股融资回暖;资管业务收入同比下滑0.81%至322亿元,下滑主因是管理费率下行;利息净收入收入同比增92.86%至42.32亿元,主因是两融业务同比增长。

对于后续投资机会,刘欣琦表示,继续看好配置力量(含居民资金入市)以及业绩改善双轮驱动带来的投资机会。一是增量资金入市持续推进。7月11日,财政部对保险公司实施“5+3+1”的考核方式(ROE考核从“当年+3年”、资本保值增值率考核从当年,转变为当年权重30%,3年权重50%,5年权重20%),将推动保险公司提升权益仓位,利好低估值高ROE的蓝筹股。二是在居民资金入市背景下,建议关注三季度业绩弹性较好的标的。

招商证券非银金融首席分析师郑积沙也在研报中给出乐观预期,预计25Q3上市券商归母净利润1649亿元,同比增长59%。各条线看,预计25Q3经纪、信用、投行、资管收入分别为1244亿元、310亿元、279亿元、324亿元,同比分别为87%、26%、28%、-4%。自营业务方面,预计自营收入同比增长23%至1623亿。主要业务均呈现较高景气度,券商财务指标延续高增长趋势。