存储猛涨的扩产热浪正涌向模组厂商。

近日,江波龙(301308.SZ)抛出37亿元的募资计划。不久前,行业另一龙头德明利(001309.SZ)也提出募资32亿元的扩产计划。

在AI需求推动下,存储行业的“超级周期”愈演愈烈,业内普遍预计,涨价行情会延续到明年上半年。

目前,存储行业供应链正紧急备货、调整配置,同时以更大力度启用和适配国产存储芯片保障供货,存储厂商纷纷扩产,抢占更多市场份额。

根据江波龙公告,本次募集资金将围绕存储器产品应用技术开发、NANDFlash主控芯片设计、存储芯片封装测试三大核心产业链环节加大投入,进而提升持续盈利能力。

德明利公告称,通过本次募投项目的协同落地推进,公司将进一步巩固从存储主控芯片研发到存储模组方案交付的全链条技术能力。

需要关注的是,江波龙在此次募资计划中,并没有披露具体扩产周期和达产时间,而德明利此次定增扩产的三个项目建设期均为3年,仍需要考虑在行业景气度波动较大的前提下如何合理推进建设期。

面对半导体存储行业的技术迭代和产品更新换代速度较快的特征,两公司本次募集资金投资项目投入较大、实施期较长,都在考验着企业如何及时调整存货备货策略、产品销售价格,以期在这轮超级周期中“分得一杯羹”。

扩产瞄准AI市场

根据公告,江波龙此次拟定增募资不超过37亿元的用处在补流之外,其他均是围绕存储器上下游展开投资,包括面向AI领域的高端存储器研发及产业化项目、半导体存储主控芯片系列研发项目、半导体存储高端封测建设项目。

半导体存储主控芯片系列研发项目是江波龙本次募资金额最多的方向,该项目计划在上海和成都总投资12.80亿元,拟使用募资12.20亿元。

在12月2日的机构调研中,江波龙内部人士表示,存储主控芯片作为存储器的“大脑”,在多个层面上对存储器的整体性能表现起到了关键作用。

据了解,截至目前,江波龙已推出应用于UFS、eMMC、SD卡和车规级USB产品的四个系列主控芯片,累计部署量突破1亿颗,并与包括闪迪在内的存储原厂合作。

当前,AI服务器对存储的需求量远高于传统服务器。根据第三方公开数据,AI服务器DRAM用量约为普通服务器的8倍,NAND Flash用量约为3倍,直接拉动了高性能存储器的需求。同时,AI应用正从云端训练向边缘侧和端侧推理快速扩展,推动存储需求呈现多层次、爆发式增长。

面向AI领域的高端存储器研发及产业化项目,江波龙计划总投资9.30亿元,拟使用募资8.80亿元。

江波龙称,为应对AI时代服务器与端侧存储需求的升级,公司将通过本次研发项目重点投入企业级PCIeSSD与RDIMM产品,面对AI终端对存储性能要求的提升,公司通过研发高端消费级PCIeSSD与内存产品,可快速响应AIPC等设备对高速、大容量存储的需求。

德明利在此次定增方向中,同样聚焦AI发展,募集金额向高容量、高性能固态硬盘产品和高规格、高可靠性内存产品倾斜。

此次定增中,有9.84亿元用于固态硬盘(SSD)扩产项目,6.64亿元用于内存产品(DRAM)扩产项目,6.52亿元用于德明利智能存储管理及研发总部基地项目,9亿元用于补充流动资金。

“受益于数据中心、人工智能等领域的需求全面爆发,存储市场本轮上行周期预计具备较长持续性。”德明利如此对外宣称。

根据WSTS的预测,全球半导体存储产品市场规模将在2026年增长16.2%,规模提升至2148亿美元。

如此一来,国产存储面临更多的机遇。根据Gartner数据,2025年一季度国产DRAM份额不足5%,国产NANDFlash芯片市场份额不足10%。随着以长江存储、长鑫存储为代表的国内存储晶圆厂商技术突破,正在加速DRAM及NAND领域的国产化进程,为国内独立存储器厂商的发展带来了更多的空间。

“公司与长江存储、长鑫存储等存储原厂长期维持密切合作关系。”据德明利公司方面透露,其固态硬盘(SSD)扩产项目将重点满足大数据、云计算、数据中心等高价值场景的存储需求。内存产品(DRAM)扩产项目将推进涵盖DDR4、DDR5技术代际的RDIMM、UDIMM等类型内存产品的产能提升,推出高性能内存模组,针对AIPC、数据中心、工控领域等新兴市场。

明年行业获利可观

两家公司在四季度分别前后脚官宣募资扩产,正是看好存储价格的后续走势。

江波龙在12月的机构调研中表示,受过往周期影响,主要原厂维持审慎的产能扩张策略,若后续资本开支回升,受制于产能建设周期的滞后性,对2026年位元产出的增量贡献也将较为有限。

业内人士告诉记者,存储行业是受供需关系与周期影响并存的行业,明年上游原厂的供应有限并不能满足下游对存储器的需求,这种供不应求的紧张关系在2026年三季度、四季度和2027年一季度、二季度等四个季度中会更明显。

但江波龙的公告中并没有披露具体扩产周期和达产时间。江波龙表示,本次募集资金投资项目投入较大、实施期较长,而公司所处半导体存储行业的技术迭代速度和产品更新换代速度较快,具有一定的投资风险。

德明利则公告定增扩产的三个项目建设期均为3年。但行业波动较大,当建设期结束后是否又容易错过景气度?上述业内人士表示,“明年整个模组市场就是一个供方市场,模组厂商在扩建时,或许会按照第一年投入50%,第二年投入30%,第三年投入20%的节奏进行,有利于率先投入再慢慢达到满产。”

值得注意的是,江波龙、德明利两家此次定增用于补充流动资金的比例分别为29.73%和28%,均直逼30%的封顶红线。

半导体存储产业是典型的技术、资金密集型产业。除了在A股同步定增融资,江波龙已在今年3月提出H股上市计划,9月获得中国证监会备案。年内两番募集资金,可见公司迫切的资金需求。

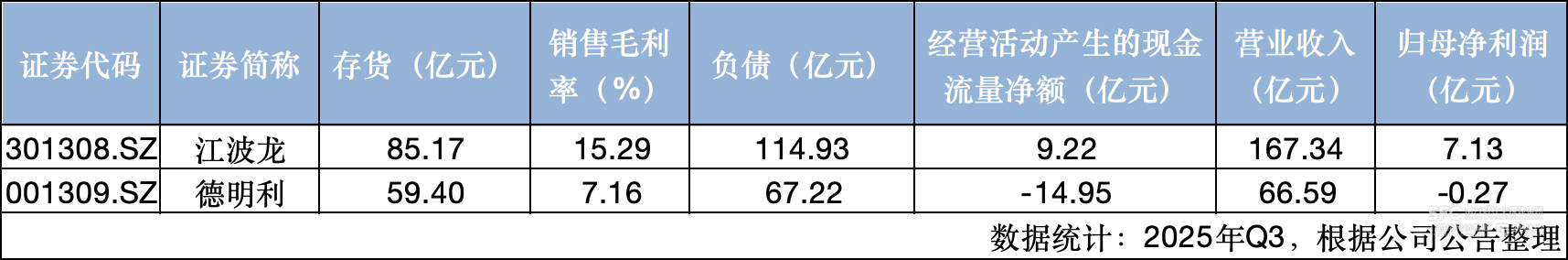

德明利同样呈现现金流紧缺情况。公司2022年至今年前三季度,德明利的经营性现金流持续为负,分别流出3.31亿元、10.15亿元、12.63亿元、14.95亿元。此外,公司的资产负债率在今年前三季度高达73.28%。

当存储行业与市场波动大、项目投资金额多、实施期长等挑战挂钩,模组厂商如何调整存货备货策略和产品销售价格,保障供应链稳定性,都关系着公司如何在这轮超级周期中“分得一杯羹”。

上述业内人士告诉记者,当上游原厂停止报价,模组厂商的存货价值随行业价格走势同比例拉升,目前有些存储模组厂商出货价格比进货价格还高,能带来20%以上的毛利率。

“由于明年供应的不确定性,公司内部拟定了‘量入为出’的策略,以当月的采购量制定出货量计划,比如当月采购1000万颗存储芯片,当月最多出货1000万颗,保证一定的库存,以应对明年的原厂供应紧缺情况。”一家存储主控与模组厂商负责人向记者透露。

江波龙表示,公司已与晶圆供应商签有长期合约或商业备忘录,在此框架内与晶圆原厂开展长期直接合作,供应链具备较强韧性和多元。德明利表示,公司结合下游客户需求预期,深化与上游原厂的供应链协同,着力增强存储颗粒等核心物料的稳定采购能力,以更好匹配业务发展需求。

从存货账面价值看,今年三季度,江波龙85.17亿元,德明利59.40亿元。

在上述业内人士看来,明年存储芯片行业趋势向好对国内存储厂商业务具有积极影响,尤其是在厂商提前的库存供应保障情况下,叠加扩产准备好产品,随时能导入到全球核心客户中,有望在明年给模组厂商带来可观的获利情况。