“全球第二、中国第一”的独立存储器企业江波龙(301308.SZ)一年推进两大融资计划,继3月筹划赴港上市后,近期又抛A股再融资计划。

江波龙的定增预案显示,公司拟募资37亿元用于三大项目及补充流动资金。三个项目涉及存储的三大核心产业链环节——主业存储器、上游主控芯片及存储芯片封装。

近期存储器供需失衡,价格大涨。除江波龙外,不久前行业另一龙头德明利(001309.SZ)也提出募资32亿元的扩产计划。

行业高速增长期叠加国产替代加速期,存储企业纷纷扩产,意在抢占更多的市场份额,增厚企业利润。存储行业从业者何生对界面新闻表示:“从现在来看明年的势头,存储器的价格应该难下降。”

不过,界面新闻记者注意到,此次江波龙定增计划中,公司几乎顶格补充流动资金,还有近10亿元用于“发工资”。就其合理性记者询问江波龙,截至发稿时未收到回复。

9月以来,江波龙股价大涨,区间振幅约280%,公司实控人一致行动人及多位董监高先后减持公司股份。

加码三大核心环节

江波龙是一家国内半导体存储品牌企业,2022年A股上市。公司原是存储产品贸易出身,后扩展到存储器生产技术,并进一步发展到芯片设计、固件开发、NAND颗粒分析及封测等业务。

根据灼识咨询数据,江波龙是全球第二大独立存储器企业及中国最大的独立存储器企业。

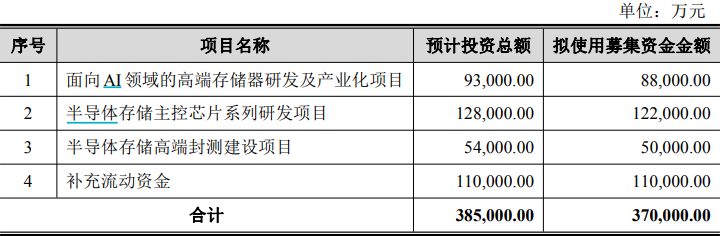

江波龙12月的公告显示,公司拟定增募资不超过37亿元用于面向AI领域的高端存储器研发及产业化项目、半导体存储主控芯片系列研发项目、半导体存储高端封测建设项目及补充流动资金。

江波龙2025年度定增预案募投计划

界面新闻注意到,此次募投除补流外的三个项目均是围绕存储器上下游而来。

第一个项目是江波龙当前主业的研发及扩产。

江波龙目前存储业务包括嵌入式存储、固态硬盘(SSD)、移动存储及内存条四大产品线。此次项目是面向AI领域的高端存储器研发及产业化项目,计划总投资9.30亿元,拟使用募资8.80亿元。

AI服务器对存储配置的要求和需求量远高于传统服务器。根据第三方公开数据,AI服务器DRAM(内存产品)用量约为普通服务器的8倍,NAND Flash(数据型闪存芯片)用量约为3倍。

第二大项目为上游主控芯片的研发。

“这(项目)是解决江波龙‘卡脖子’问题的。”何生对界面新闻记者表示,主控芯片原来用国外的比较多,江波龙此举也是为了完善自己的上下游产业链。

这一项目计划在上海和成都总投资12.80亿元,拟使用募资12.20亿元。

“存储主控芯片作为存储器的‘大脑’,在多个层面上对存储器的整体性能表现起到了关键作用。”江波龙投资者关系经理英琦12月2日在机构调研时表示。

江波龙认为,建设自主可控的存储主控芯片设计能力,是支持和完善半导体存储产业国产生态链的重要一环。

据了解,江波龙已推出应用于UFS、eMMC、SD卡和车规级USB产品的四个系列主控芯片。截至三季度末公司累计部署量突破1亿颗。

“自研主控芯片部署规模有望快速增长。”在投资者交流时,江波龙副总经理、董秘许刚翎表示。

第三个项目为封测产能扩张。

此计划总投资5.40亿元,拟使用募集资金5.00亿元。

“封装测试是半导体存储产业链中至关重要的一环,直接影响产品的性能、可靠性和成本。”江波龙表示,公司将进一步扩大高端封测产能,提升自主封测生产能力,保障产品质量及供应稳定。

通过本项目的实施,公司将形成设计与制造一体化的协同运营模式。

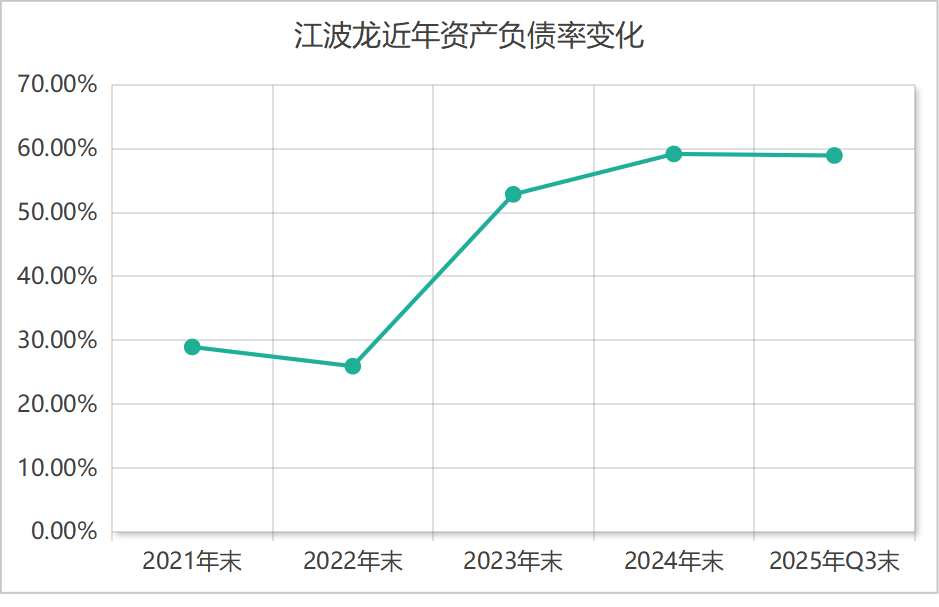

此外,江波龙资产负债率由2022年末的25.94%上升至2025年三季度末的58.93%,因此公司计划募资11亿元用于补充流动资金。

江波龙近年资产负债率情况 制图:界面新闻

顶格补流和近10亿薪酬

界面新闻发现,此次江波龙定增计划有几处细节值得注意。

首先,顶格“补血”必要性存疑。

根据规定,一般情况下,上市公司定增用于补充流动资金的比例不得超过募资总额的30%,此次江波龙补流占比为29.73%。

尽管江波龙资产负债率在上升,但与德明利超70%的资产负债率相比仍显健康。

同时,江波龙今年现金流情况显著好于往年。2021年至2024年连续四年公司经营性现金流量净额为负,2023年和2024年分别为-27.98亿元和-11.90亿元,2025年前三季度转正至9.22亿元。

现金流在好转,江波龙顶格募资补流的必要性存疑。

其次,江波龙具体扩产周期和达产时间未披露。

存储行业是一个成长与周期并存的行业。下游对存储器的需求目前在上升趋势之中,但持续时间未知。江波龙项目实施期多长,何时能贡献业绩较为关键。

江波龙表示,本次募投项目投入较大、实施期较长,而公司所处半导体存储行业的技术迭代速度和产品更新换代速度较快,具有一定的投资风险。

再次,近10亿元用于研发人员薪酬的合理性。

两个涉及研发项目中,拟4.91亿元用于AI存储研发人员薪酬,4.97亿元将投向主控芯片研发团队,合计占定增总额的约27%。

对近10亿元用来“发工资”是否合理,截至发稿时,江波龙并未回复界面新闻。不过,何生对界面新闻记者表示:“研发项目主要支出之一为人员的费用,因此也具有一定合理性的。”

2024年江波龙人均薪酬43.42万元,截至2024年末技术人员1177人。此次募资薪酬规模可以给公司全部研发人员发近两年的工资。这一巨额支出仍需进一步说明。

此外,江波龙一年两融的合理性与紧迫性存疑。

公司已在今年3月提出了H股上市计划,9月上市获得中国证监会备案。公司拟发行不超过8,441.98万股境外上市普通股。

界面新闻记者12月5日从南方财经论坛上了解到,港交所为创新的科技企业开拓了更宽阔的上市融资道路。

据香港交易所环球上市服务部副总裁陆琛健介绍,联交所跟香港证监会优化了新上市的申请审批流程。对于一般没有重大意见的发行人来说,最多会发出两轮的监管意见,而且会在40个工作天之内完成审阅招股书的工作。“对于符合资格的、市值达到100亿港币以上的A股公司,我们最多发出一轮的监管意见,而且审批的天数还会更短。”

江波龙最新市值已近千亿元,在H股上市属于缩短审批期对象,为何此时还要在A股同步定增融资呢?

抢占双重机遇

江波龙急切融资,背后是双重机遇。AI需求爆发驱动存储行业进入高景气周期,且存储器国产化率偏低,亟待提升。

AI服务器与云服务商资本支出持续飙升。

根据WSTS的预测,2025年全球半导体存储产品将达1,848亿美元,同比增长11.7%,并将在2026年增长16.2%,规模提升至2,148亿美元。

集邦咨询发布报告指出,受AI服务器需求推动,全球八大云服务商(CSP)今年资本支出预计突破4,200亿美元,同比增长61%,2026年该支出有望达5,200亿美元以上,年增24%。

江波龙认为,面向AI市场的存储器产品开发成为未来一个阶段的核心竞争领域。

许刚翎认为,受过往周期影响,主要原厂维持审慎的产能扩张策略,即便后续资本开支回升,受制于产能建设周期的滞后性,预计其对2026 年位元产出的增量贡献将较为有限。

国产替代是另一大机遇。

全球半导体存储市场长期由海外厂商主导,中国是主要消费市场,但国产存储供应成长空间仍然巨大。

根据灼识咨询数据,虽然中国市场存储器需求占比超过20%,但国产化率低于30%。

一位江波龙下游存储企业负责人对界面新闻称:“我们公司现在采购国产产品比例提升,一方面各地有相关要求,另一方面现在要采购国外产品也难。”

另一家在扩产的存储企业德明利对界面新闻表示,公司已充分考量存储行业景气度波动特性,扩产项目是基于结合行业上行周期持续性判断及国产化替代机遇作出的布局。

受供需不平衡影响,存储器价格大涨。

9月份以来,闪迪、美光、三星等海外原厂已陆续宣布涨价。

何生对界面新闻记者称:“这两年国外对存储芯片的限制,使得国内的存储公司今年的收益特别好。尤其是近两个月存储颗粒涨价特别凶。”

“我们不接受(涨价)也没办法,没货。物以稀为贵,现在供给少了,需求很旺盛。”上述下游存储企业人士对界面新闻记者表示:“涨价是行业行为,不是单个厂家在涨。国内成熟的硬盘厂商很多家,每家价格都差不多。一般看谁价格能便宜一些,供应稳定一些,我们就选择谁。”

江波龙产品的主要原材料为存储晶圆,其主要供应方多为三星电子、SK海力士、铠侠、美光科技、闪迪等境外企业。

江波龙表示,公司存在存储晶圆价格波动的风险。未来若存储晶圆市场价格大幅上涨,而原材料价格上涨未能有效传导,或影响公司毛利率。

为此,在上涨周期江波龙加大备货。公司存货账面价值由2022年末的37.44亿元上升至2025年三季度末85.17亿元的历史新高,近几年存货占资产总额的比例均超过40%。

“公司与全球主要存储晶圆原厂建立了超越常规采购关系的长期直接合作,通过签署长期供货协议(LTA)或商业合作备忘录(MOU),有效确保存储晶圆的持续稳定供应。”董秘许刚翎表示。

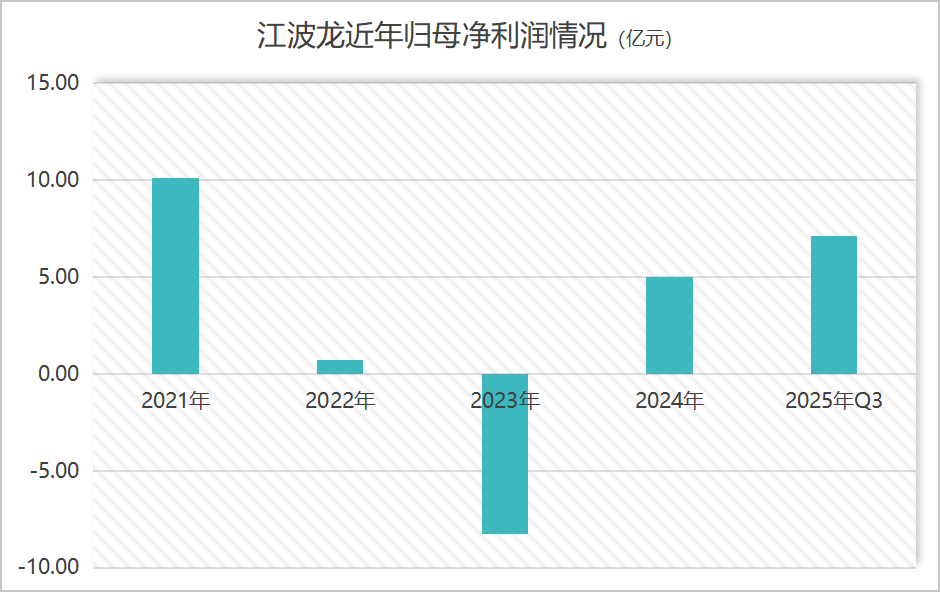

涨价之下,企业利润丰厚。

尽管上游晶圆也在涨价,但何生对界面新闻表示,整体涨价对江波龙这些企业来说肯定是一个利好,“从收入到利润都会有增长”。

江波龙近两年业绩大翻身。2023年公司营收突破100亿元之时,亏损8.28亿元。到2024年,公司营收达174.64亿元,同比增长72.48%,同时实现盈利4.99亿元。

2025年前三季度,江波龙实现营业收入167.34亿元,同比增长26.12%;实现归母净利润7.13亿元,同比增长27.95%。

何生对界面新闻称,行业有周期,一涨大家就来扩产能,达产后价格会下降。“暂时不知道存储上涨周期到什么时候,不过目前来看,存储价格这两年持续上涨的动力依然是很强。”

江波龙近年归母净利润情况 制图:界面新闻

股价大涨与减持潮

两个市场融资计划推进的同时,江波龙董监高及各员工持股平台在密集减持公司股份。

二级市场上,江波龙股价自9月100元/股左右启动以来,最高站上331.50元/股,涨幅超过2倍。回调后公司最新股价238.13元/股,最新市值998亿元。

股价上涨伴随着减持行为。减持者包括江波龙的员工持股计划和董监高们。

董监高率先套现。

江波龙副总经理朱宇在9月2日至19日期间,以108.76元/股的均价减持了公司57.73万股,套现金额6,278.81万元。

9月2日至11月11日期间,公司董事李志雄以86.35元至324.96元/股的价格减持了公司419.15万股,减持比例1%,套现6.39亿元。

公司另一位副总经理高喜春也提出减持计划,拟在2025年12月18日至2026年3月17日减持公司股份3.06万股。

员工持股平台批量离场。

作为实控人一致行动人的江波龙五大员工持股平台——龙熹一号、龙熹二号、龙熹三号、龙舰管理、龙熹五号在9月11日至10月31日期间累计减持公司股份547.97万股,占总股本比例的1.31%,套现金额7.55亿元。

在此期间,江波龙控股股东、实控人、董事长、总经理蔡华波,实控人蔡丽江,董事王景阳三人承诺在2025年8月5日至2026年8月4日期间不减持公司股份。

据界面新闻计算,上述减持合计套现14.57亿元。

员工持股平台后续减持通道在打开。

在上轮减持完毕后,五家员工持股平台与实控人姐弟已解除一致行动人关系。

这五家员工持股平台合计持股数量6,382.03万股,占总股本比例的15.23%。解除完毕后,蔡华波、蔡丽江持股比例仍有42.17%。

一致行动关系的解除不会影响控股权的稳定性,却可以为员工持股平台未来的减持“铺路”。

这五家员工持股平台也并未形成新的一致行动关系,且单只持股比例均低于5%。按照规定,半年后(2026年5月18日起)其减持将不再适用大股东监管要求,后续减持之路将更顺畅。