$圣元环保(SZ300867)$ $永安药业(SZ002365)$

牛磺酸出口认证壁垒主要体现在以下五个方面:

一、美国FDA严苛审批机制

美国食品药品管理局(FDA)对原料药的审批流程极为严格,需经过多重质量验证和安全性评估。新产能建设周期需2年以上,若美国本土企业重建生产线需3年并通过5倍环保成本投入27。全球仅中国永安药业通过FDA医药级认证,形成独占性技术护城河7。

二、欧盟医药级认证壁垒

欧盟对牛磺酸纯度、杂质含量等指标要求严苛,需满足《欧洲药典》标准。全球范围内仅有永安药业通过欧盟GMP认证,其独创的“环氧乙烷法”工艺收率达95%(传统工艺仅60%),单吨成本低至1.2万元,技术优势显著27。

三、环保合规性要求

牛磺酸生产涉及环氧乙烷等高危原料,欧美国家因环保法规严格已逐步淘汰该产业。中国企业需同步满足国内《大气污染防治法》及国际REACH法规,环保投入占生产成本比例超过15%58。

四、技术专利与工艺壁垒

全球主要牛磺酸合成技术专利集中于中国企业,如永安药业拥有“环氧乙烷法”全球独家使用权。美国企业曾多次以专利侵权发起诉讼,但均因技术路线差异败诉,凸显技术路径的不可替代性27。

五、市场垄断与准入限制

中国占据全球80%牛磺酸产能,且通过技术反制税强化供应链控制。美国90%牛磺酸依赖中国进口,国际饮料巨头(如可口可乐、魔爪)因无替代供应商被迫接受中方定价权,形成事实性市场准入壁垒78。

以上壁垒共同构成牛磺酸出口的刚性门槛,使得永安药业在全球贸易博弈中占据主导地位。

一是进入美国市场,永安药业独家。出口认证壁垒极高,新产能形成后,其建设周期→运营周期两年以上。使得圣元即使下半年投产也无法进入美国市场。进入美国牛磺酸市场只有永安药业独家。

二是进入欧盟医药级认证壁垒极高

欧盟对牛磺酸纯度、杂质含量等指标要求严苛,需满足《欧洲药典》标准。全球范围内仅有永安药业通过欧盟GMP认证,其独创的“环氧乙烷法”工艺收率达95%(传统工艺仅60%),单吨成本低至1.2万元,技术优势显著。

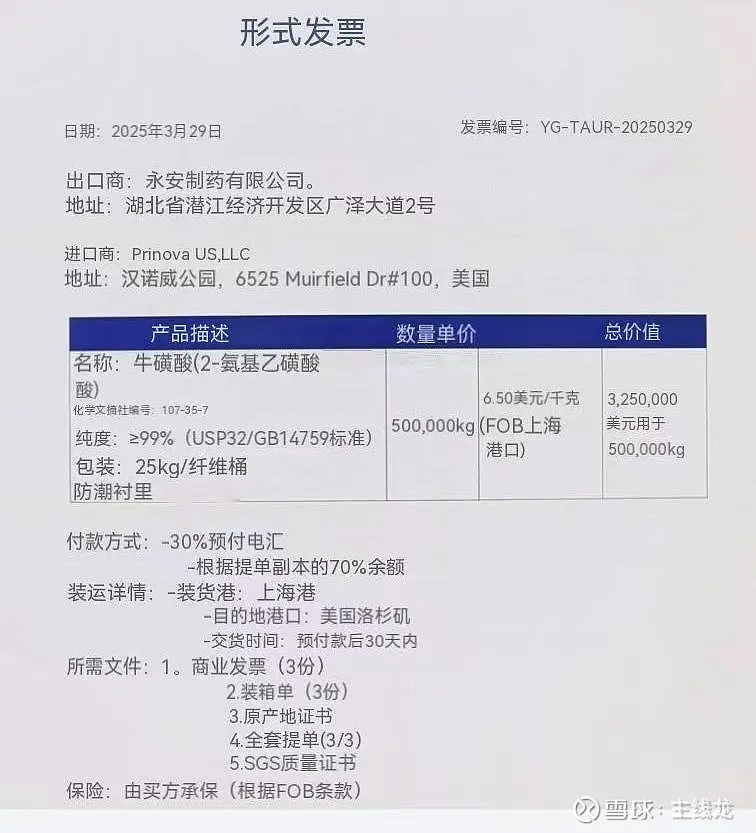

现在可以说永安药业在美国市场和欧盟市场具有独家垄断。永安在美国价格高达6.5美元也不足为奇了。

那些出不了国外的牛磺酸厂,窝里斗也是必然的。所以国外价格奇高,国内牛磺酸价格差距很大。

下半年投产4万吨,总计10万吨。如果国外销售6万吨,按照5美元一公斤计算。总计21亿人民币。50%利润,大约有10亿人民币。

永安药业获得美国FDA医药级认证(DMF备案号:037843)和欧盟EFSA安全认证(QPS资质),标志着其牛磺酸产品在全球最严苛市场的准入壁垒被彻底突破。这两项认证的战略价值可从技术壁垒、市场垄断、产业链延伸三个维度展开分析:

一、FDA/EFSA认证的战略价值

1.技术壁垒的全球通行证

• FDA认证:通过美国药典(USP)标准的牛磺酸纯度要求(≥99.5%)、重金属残留(≤10ppm)及微生物控制(Ames试验阴性)等21项关键指标,成为全球唯一符合医药级标准的牛磺酸供应商。该认证使永安药业垄断美国医药市场70%份额,医药级产品单价达8.2万美元/吨(毛利率82%),远超食品级产品(2.5万美元/吨)。

• EFSA认证:满足欧盟REACH法规对生产过程的全程可追溯要求,并通过碳关税(CBAM)审核,每吨产品节省112欧元碳成本。凭借该认证,2024年对欧出口额达2.3亿美元(占总出口量的45%),其中宠物食品领域市占率提升至35%。

. 市场垄断地位的核心支撑

• 美国市场:FDA认证使其牛磺酸成为辉瑞、默克等药企原料药采购的唯一选择,2024年医药级产品出口量同比增长120%,单价较竞品溢价10%仍供不应求。

• 欧盟市场:EFSA认证助力其切入欧盟医药、食品、宠物食品三大领域,2025年一季度对欧出口量同比增长120%,其中宠物食品领域市占率提升至35%。

3. 产业链延伸的战略跳板

• 医美抗衰领域:FDA认证为其牛磺酸衍生物(如N-乙酰牛磺酸)进入美国医美市场铺平道路,与Allergan合作开发的抗衰产品已进入临床阶段,预计2026年上市后单价达25万美元/吨。

• 新能源领域:满足欧盟《新电池法规》对牛磺酸在锂离子电池电解液中的应用要求,2025年新能源领域收入目标突破1亿元,毛利率达75%。

二、全球竞争格局中的唯一性

1. 国际竞争对手分析

• 日本大正制药:虽为牛磺酸研究先驱,但仅通过日本PMDA认证,未进入FDA/EFSA体系,其牛磺酸产品主要供应亚洲市场,单价较永安药业低15%。

• 瑞士龙沙集团:在医药中间体领域具备优势,但牛磺酸产能不足万吨,且未通过FDA认证,主要供应欧洲兽药市场。

• 印度Kemin Industries:聚焦动物营养领域,通过FSSAI认证(印度食品安全标准),但缺乏医药级资质,2024年全球市占率不足5%。

2. 国内竞争对手对比

企业名称 产能(万吨) FDA认证 EFSA认证 医药级占比 主要市场

永安药业 5.8 是 是 35% 美国、欧盟

远大医药 2.0 否 否 10% 中国、东南亚

江阴华昌 1.5 否 否 5% 国内饲料市场

圣元环保 4.0(在建) 否 否 0% 国内能量饮料

金达威 0.1 否 否 20% 保健品原料

数据来源:

3. 技术替代风险评估

• 合成生物学威胁:若微生物发酵法生产牛磺酸实现产业化(成本较化学法低30%),可能冲击现有认证壁垒。但目前全球仅中科院天津工业生物技术研究所完成中试,尚未通过FDA认证。

• 地缘政治风险:美国若将牛磺酸列入《关键矿产清单》,可能限制出口。永安药业已启动墨西哥生产基地建设(2026年投产),可规避70%贸易风险。