当前固态电池技术验证与量产节奏提速,进入产业化关键窗口期。

自去年下半年起,固态电池领域催化事件不断。下游车厂和电池厂规划明确时间进程,2025-2026年为固态电池中试线落地关键期,全球多家厂商将量产时间提前至2026-2027年。

预计今年四季度起,设备及材料企业进入定点关键期,工艺路线也将逐步明确。

近期我们也看到行业迎来一些新变化,本文重点围绕固态电池材料和设备两大核心环节的新变化相关方向进行更新梳理。

01

固态电池行业概览

固态电池作为最具前景的下一代电池技术,方向性与趋势性明确。

当前半固态在特定场景,例如无人机和机器人领域已实现商用。全固态电池仍处于中试阶段,量产需2-3年,预计到2027年左右。

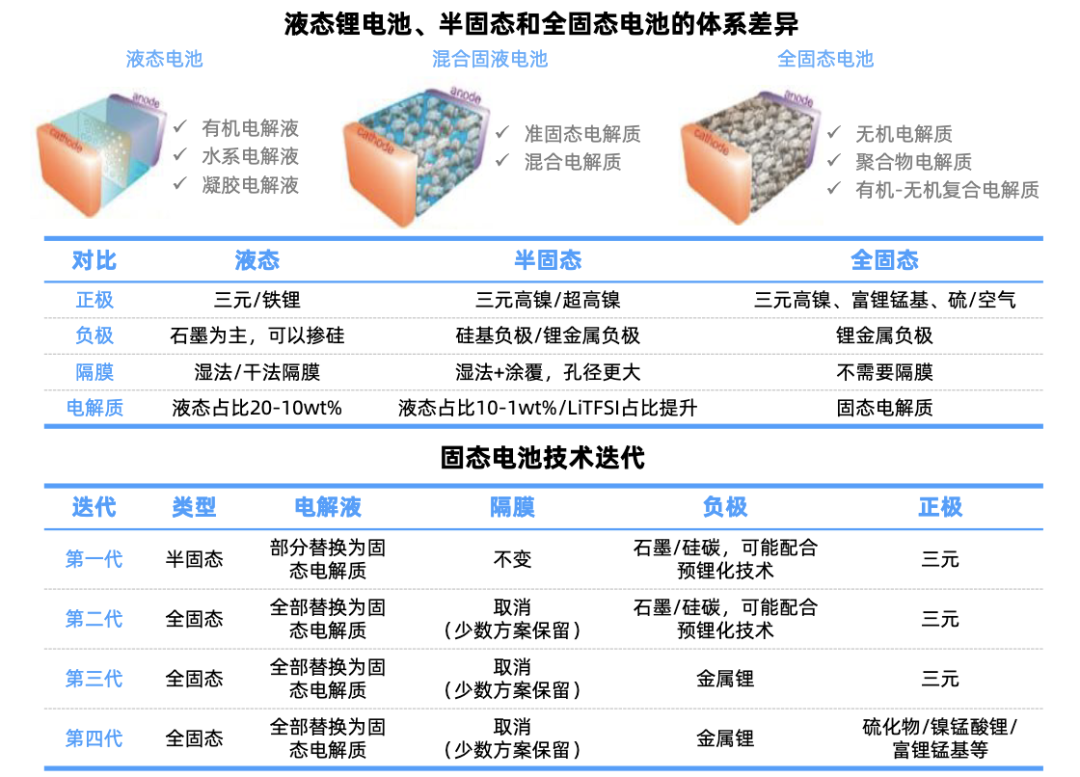

固态电池的核心在于使用固态电解质替代传统锂离子电池中的液态电解液。

相比液体电解质,固体电解质不挥发一般不可燃,在安全性和能量密度方面更具优势显著。

而行业的整体降本依赖材料创新,比如硫化物电解质和锂金属负极,以及相关设备的升级。

此外,全固态电池重要的性能关键在于固界面的接触问题。而接触问题的突破,重点也在于材料和制备工艺两端的优化。

02

固态电池设备

固态电池的核心瓶颈之一在于设备放大与工艺优化。

设备是固态电池量产的关键,重点在于解决固态电解质与电极材料的界面接触和高效制备等难题。

全固态电池与传统液态电池产线设备存在显著差异且产业价值量显著提升,产业正面临从工艺到设备全面重构。

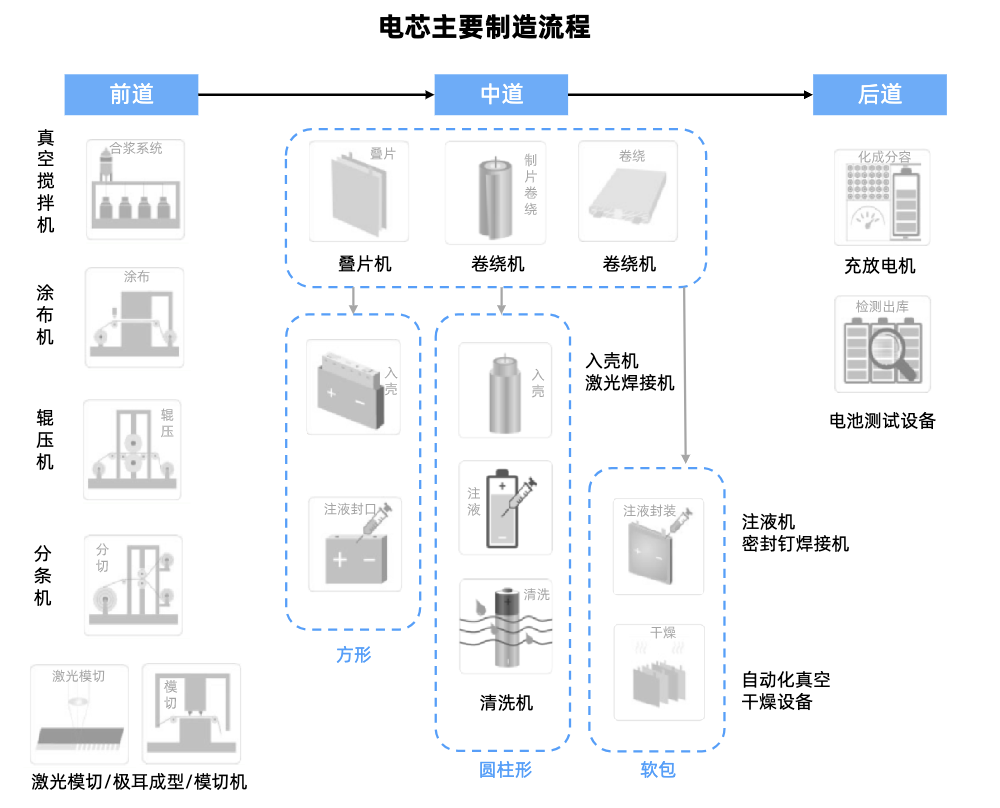

固态电池各工艺段所需设备

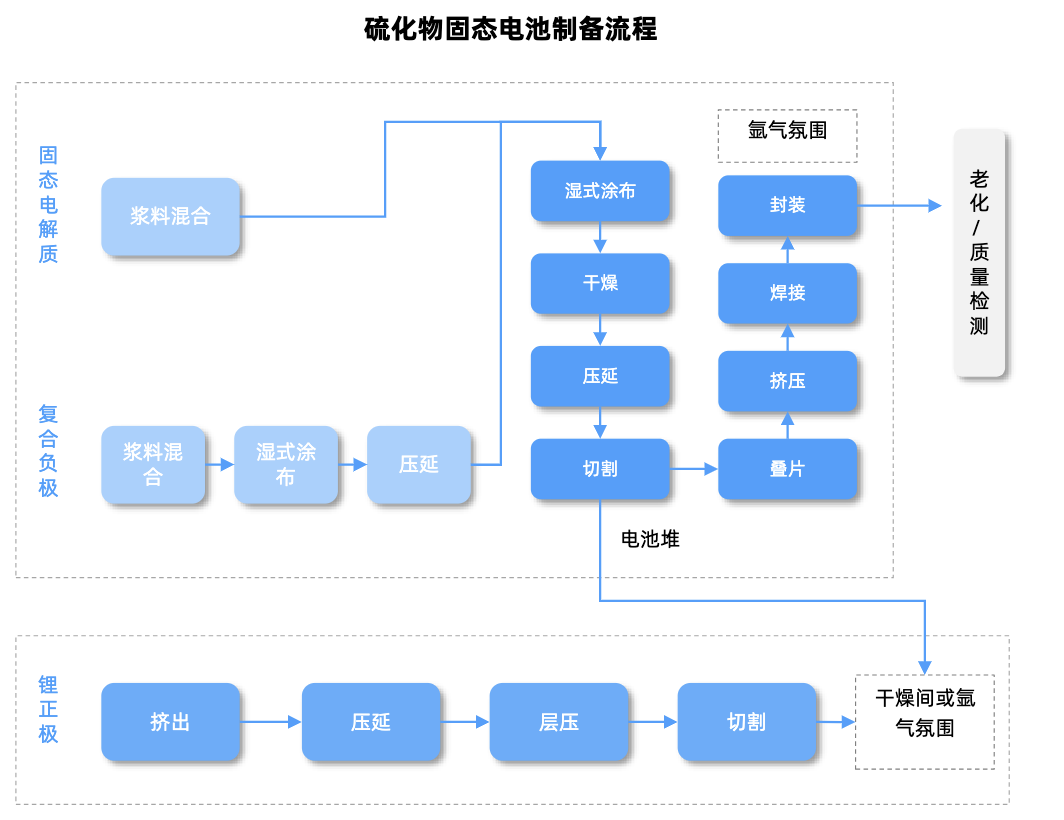

前段:电解质与电极制备。复合电极制备包括干法/湿法电极涂布机。电解质层制备不同路线所需成膜设备不同,且方案多样。

中段:电芯组装。固态电池不易使用卷绕设备,叠片设备需适应固态电解质的脆性特性,且精度和稳定性要求更高。层压需要等静压机,用于改善界面接触。

后段:化成与封装。化成分容需要高压化成分容设备。常规电池化成压力要求3吨-10吨,固态电池压力要求更高,在60吨-80吨。

全固态电池处于产业化前夜,当前设备需求主要集中在干法电极设备、等静压机、激光绝缘制痕、叠片设备等。

干法电极设备

国内在核心工艺干法电极领域拥有领先优势的代表厂商包括具备全固态电池整线设备解决方案能力的先导智能、在干法电极设备领域拥有先发优势的纳科诺尔、已交付国内头部企业首条全固态电池整线设备的利元亨、已布局干法前段整线成膜技术的曼恩斯特、推出了第三代全固态干法电极工艺的赢合科技以及宏工科技(干法混料)、曼恩斯特(干法电极设备)、先惠技术(干法电极涂布)、软控股份(干法混料)等。

等静压设备

固态电池工艺上,选用等静压设备解决固固界面问题。

等静压机主要分为冷等静压机、温等静压机、热等静压机三类。其中,冷等静压是目前最常用的等静压成型技术。

由于对固态电池进行等静压操作时压力一般需要超过400MPa,因此对等静压设备要求比较高。

高端等静压设备领域存在对进口设备的依赖,国内企业正逐步突破技术壁垒,但均匀性待改进。

布局等静压设备的企业主要有纳科诺尔、利元亨、中国钢研等。

目前国内宁德时代、比亚迪、纳科诺尔、先导智能、利元亨、中国钢研等企业均在等静压工艺上有深入布局。

激光绝缘制痕设备

激光绝缘制痕设备通过超快激光(皮秒/飞秒级),在极片边缘精确刻蚀微槽或痕道,形成绝缘胶注入路径。随后填充UV胶并固化,最终形成封闭的胶框结构。

该环切要求激光刻蚀实现微米级控制,以适配固态电池对极片边缘绝缘的严苛要求。

德龙激光、赢合科技和先导智能等在该领域重点布局。例如,德龙激光聚焦极片制痕绝缘、干法电极激光预热、超快激光极片制片等关键技术;赢合科技掌握湿法涂布和干法成膜双路径设备;先导智能在固态电池领域以全工艺链覆盖为核心,激光复合转印和高速叠片均有所布局。

叠片设备

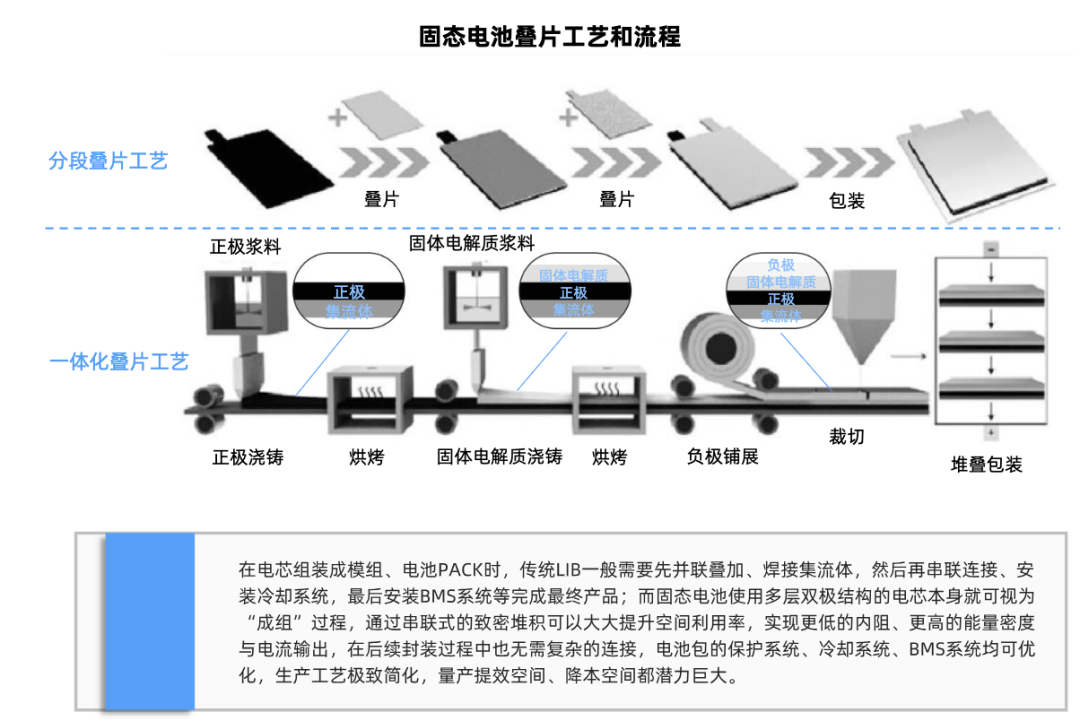

在固态电池中段设备中,叠片机有望取代卷绕机占据主导地位。

采用叠片方式生产的电池能量密度更高且内部结构更稳定。

当前叠片工艺是全固态电池的主流装配方案,叠片设备将正负极片与固态电解质层叠片成电芯。

海外丰田、QuantumScape等头部企业均以叠片工艺为核心推进全固态电池量产。

国内包括海目星、科瑞技术、先导智能、利元亨、奥特维等在叠片设备深入布局。例如,科瑞技术拥有包括CE切叠一体机、Z型切叠一体机、激光切叠压一体机等全系列叠片产品;先导智能从整线解决方案到各工段的关键设备覆盖,包括固态电池切叠和电芯致密化、组装、化成分容等工艺整线;利元亨Z字型叠片机处于行业前沿,实现了整机0.1s/pcs的高效叠片速度与≤±0.3mm的超高精度对准;海目星在前制程中的电池前段极片的激光设备、电池结构形成过程中的特种叠片有独特的技术。奥特维子公司松瓷机电高速切叠压一体机突破生产效率边界。

03

固态电池材料体系

固态电解质

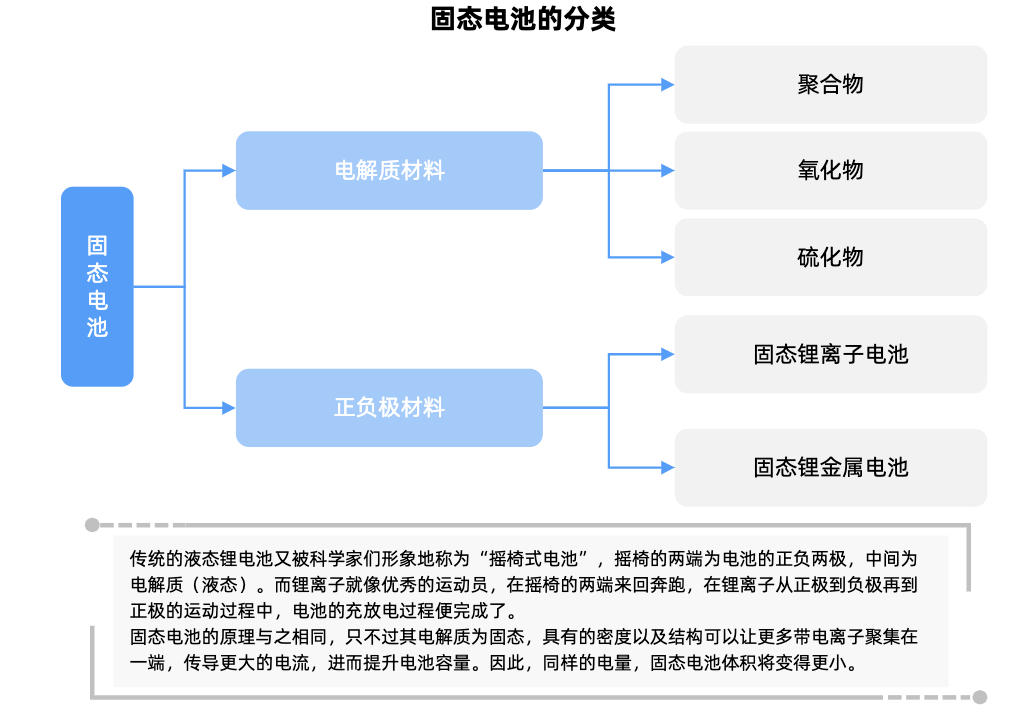

固态电池最大的核心变量是固态电解质。

从电解质路线的选择来看,目前半固态电池多选用氧化物和聚合物或两者复合的路线。

全固态电池锚定硫化物路线,此外卤化物路线亦具备较大潜力。

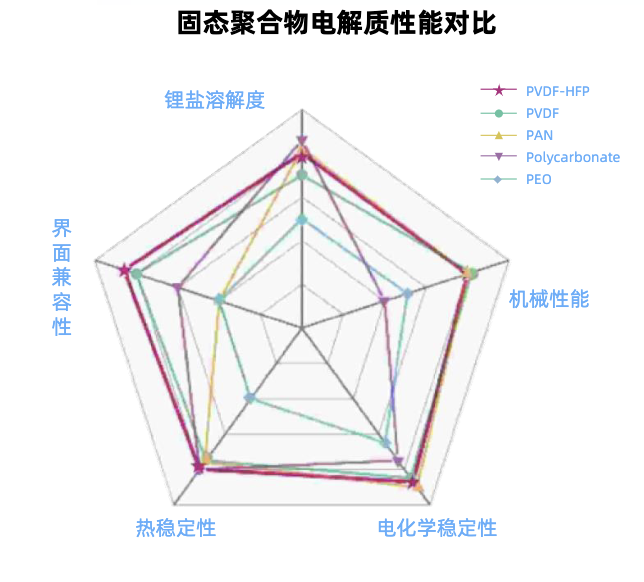

聚合物固态电解质

早期研究以聚合物电解质为主,聚合物体系工艺较为成熟。

聚合物电解质柔性好、成本低,率先得到应用,不过由于聚合物电解质性能达到上限难以突破,限制了其未来发展空间。

日前,清华大学化工系教授张强领衔的团队在锂电池聚合物电解质研究领域取得重要进展,张强团队提出“富阴离子溶剂化结构”设计新策略,成功开发出一种新型含氟聚醚电解质。

在聚合物固态电解质领域,国内多家厂商通过技术研发与市场布局,形成差异化竞争优势。

例如,清陶能源采用“聚合物-氧化物”复合电解质,半固态电池液体含量降至10%,支持900V超快充;卫蓝新能源覆盖硫化物/聚合物/氧化物三大路线;瑞泰新材量产的双三氟甲基磺酰亚胺锂(LiTFSI),是聚合物固态电池的关键锂盐,已实现批量供应宁德时代等头部客户。国轩高科通过添加剂(无机纳米颗粒、增塑剂、离子液体)优化聚合物性能,提升电池高压稳定性。

氧化物固态电解质

氧化物路线商业化推进速度较快。

该体系稳定性高,但材料脆性会恶化固-固界面的刚性接触,目前也多与聚合物固态电解质等复合应用。

电池企业方面,卫蓝新能源、太蓝新能源等企业引领氧化物固态电池的产能布局,电池能量密度在300-500Wh/kg。比亚迪、清陶能源、孚能科技等厂商采用氧化物+聚合物等方案。

国内许多企业已经初步具备了LATP、LLZO和LLTO等具有应用潜力氧化物固体电解质的量产能力,其中上海洗霸、金龙羽、德尔股份、三祥新材、赣锋锂业、天目先导、清陶能源、贝特瑞、璞泰来、东方锆业等已实现氧化物固态电解质商业化生产能力。

硫化物电解质

从产业端来看,硫化物电解质是当前全固态电池领域的研究重点,也是降本的重要路径。

相比氧化物电和聚合物电解质,硫化物路线在能量密度和循环寿命上更具潜力。

其离子电导率高,适配高镍正极和硅碳负极,被视为全固态电池的主流技术路线之一。

当前全固态电池向硫化物路线聚焦,以比能量400Wh/kg、循环寿命1000次以上为性能目标,确保2027年实现轿车小批量装车,2030年实现规模量产。

该路线全球头部企业已有较深技术积累,当前硫化物电解质主要绑定日企(出光、三井)或国内技术合作。

国内厂商宁德时代采用硫化物+卤化物复合电解质体系,能量密度突破500Wh/kg,全固态电池进入20Ah样品试制阶段,计划2027年小批量量产。国轩高科硫化物全固态电池能量密度360Wh/kg,通过200℃极端安全测试。

此外,蜂巢能源、恩力动力、高能时代、中科固能等为代表的厂商选择硫化物线路作为主要技术路径。金龙羽、道氏技术、恩捷股份、容百科技、东方锆业等也在该领域积极布局。

新兴势力与跨界玩家:索通发展形成“硅基负极+硫化物电解质”双材料平台,中试线落地;天赐材料开发硫化锂路线固态电解质,进入中试阶段,计划2026年完成中试产线建设;当升科技布局氧化物聚合物复合、硫化物、卤化物等多技术路线,年产百吨级中试线建设完成;厦钨新能开发新硫化锂合成工艺,与日韩客户合作开发硫化物全固态多晶正极材料。

硫化锂

硫化锂是硫化物固态电解质的核心原料,占据成本的近80%。

当前硫化锂价格较高,是制约硫化物固态电池大规模量产的主要瓶颈。

在全固态电池产业链环节中,硫化锂也是纯增量环节,其竞争要素核心在提纯成本。

主流工艺:硫化锂的主流制备工艺超5种以上,其中锂硫化合工艺的产品指标最为突出,是硫化锂在产业化早期实现小批量供应的主要路线。

行业壁垒:硫化锂的合成壁垒高于硫化物电解质成型工艺,导致电池厂自研较少,且供应商格局相对集中,优于电解质环节。

已具备技术厂商:厦钨新能、上海洗霸、恩捷股份、光华科技、华盛锂电、有研新材、容百科技、天赐材料、天华新能(江苏宜锂)等具备高纯硫化锂合成技术,部分已进入中试或小批量供应阶段。

产线建设规划:中科固能、光华科技、瑞逍科技及湖南恩捷(恩捷股份控股子公司)预计2025年完成百吨级产线建设。

正极材料

正极材料是制约电池能量密度提升的重要因素之一。

与液态电池对比:固态电池正极材料体系变化较小,固态正极材料主要以高镍三元体系为主。

路线升级方向:高镍三元→富锂锰基(LRMO)→LMNO(锂锰镍氧化物)→高电压钴酸锂→无锂正极(如硫正极、空气正极)。

中长期来看,正极材料往高电压、高比容正极迭代。

近期清华大学化工系张强教授团队提出的“富阴离子溶剂化结构”设计新策略,成功开发出一种新型含氟聚醚电解质。可匹配4.7V高电压富锂锰基正极,实现了单一电解质对高电压正极与金属锂负极的同步兼容。

张教授团队采用富锰基层氧化物正极+氟聚醚基聚合物电解质搭配,富锂锰基氧化物可以实现正极克容量密度提升至少20%以上,被普遍认为替代高镍正极下一代正极技术。

富锂锰基方向:当升科技与清陶能源合作开发固态电池用富锂锰基正极,已进入中试阶段。容百科技布局高镍三元、富锂锰基、钠电正极等多技术路线,富锂锰基产品处于小批量供应阶段。 振华新材、杉杉等也在研发富锂锰基材料。

氟聚醚方向:新宙邦主导含氟溶剂开发,已推出适用于高电压体系的氟代碳酸乙烯酯(FEC)等添加剂。 天赐材料通过收购江苏国润布局氟化物产业链,间接支持氟聚醚研发。

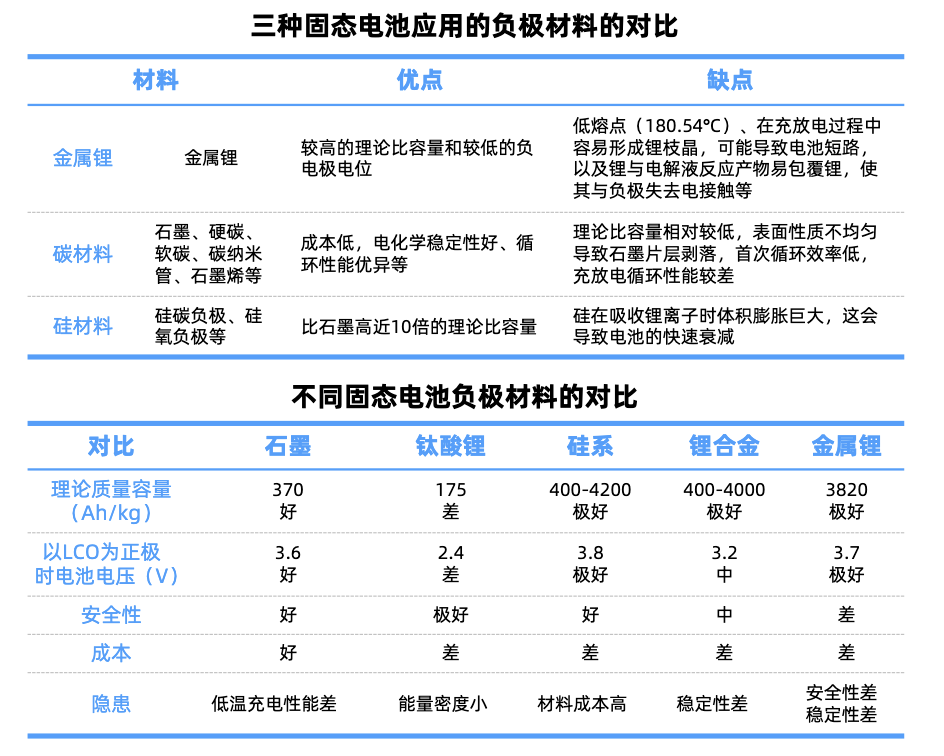

锂电负极&集流体

负极材料是决定电池能量密度、安全性和循环寿命的关键材料。

目前固态电池的负极材料主要有碳族负极、硅基负极和金属锂负极三类。

石墨负极能量密度已经达到极限,硅基材料的理论比容量高于石墨负极,被视为新一代锂电负极材料,而中长期将聚焦锂金属负极材料。

硅基负极:硅具备4200mAh/g克容,是提升电池能量密度的优选材料。但是由于硅材料的高膨胀性,目前主要以硅碳负极掺混石墨的形式使用,将是中短期主要增量。

传统负极企业: 目前在硅基负极领域进展比较快的企业主要为传统锂电负极生产企业。贝特瑞全球硅基负极出货量第一,已批量供应松下、三星等。 杉杉股份硅碳负极产能达5000吨/年,配套宁德时代、LG化学。 璞泰来通过江西紫宸布局硅碳负极,中试线已投产;以及翔丰华、尚太科技、中科电气等。

跨界布局企业:硅宝科技依托有机硅产业链,开发硅基负极粘结剂。 道氏技术通过收购佳纳能源布局硅氧负极前驱体。 石大胜华利用电解液溶剂优势,开发硅基负极用碳酸酯类添加剂。新安股份、鹿山新材、滨海能源等企业也依托自身产业链优势布局硅基负极。

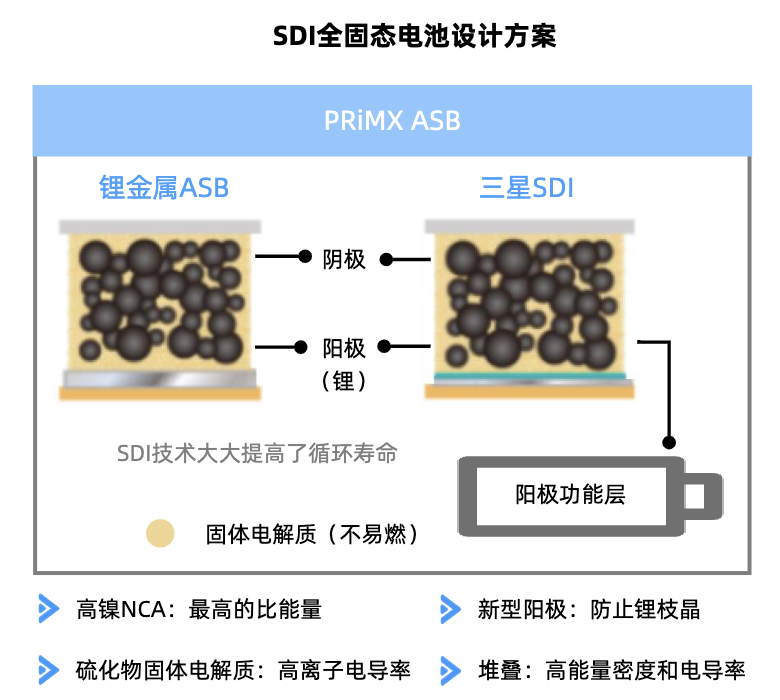

锂金属负极:锂金属凭借高比容量+低电极电势,有望成为负极材料的长期迭代方向。金属锂及锂盐公司如赣锋锂业和天齐锂业等依托自身锂资源优势在该领域有所发展;华丰股份与上硅所李驰麟研究员团队就新型储能电池的产业化研发主要路线是锂金属固态电池。该方向商业化布局的厂商还包括压延法的天铁科技、气相沉积法的英联股份、液相法工艺的道氏技术,以及锂金属负极设备企业纳科诺尔、璞泰来等。

当前更多供应商开始提供体系化的固态电池解决方案。整体来看,目前固态电池产业链已进入产业化阶段,从性能体系、材料选择、工艺及上市进度看,产业化进度全面提速,后续产业加速催化有望推动产业链各环节高速发展。

$宁德时代(SZ300750)$ $亿纬锂能(SZ300014)$ $天赐材料(SZ002709)$ #盘逻辑:深度解析,理清投资思路# #社区牛人计划# #固态电池最新突破:能量密度创新高# #长假来临,持股过节还是持币过节?#