前几天关于光模块核心企业中际旭创2027年能否达到250亿净利润的“老登新登”舌战尚未熄火、$新易盛(SZ300502)$ $中际旭创(SZ300308)$ $天孚通信(SZ300394)$ 股价大幅回调之际,250亿的“始作俑者”花期研究,继2025年8月中发布重磅研报对光模块行业的产业定位进行重估、大幅调高光模块核心企业易中天的目标价和盈利预测后(正是花期对中际旭创2027年给出了高达248亿的预测净利润,是当时市场上第一家给出最高盈利预测的机构),花期9月10日再次发布研报,再次大幅调高易中天三剑客的目标价和盈利预测,其中:中际旭创2027年的预测净利润更是高达372亿元,远超250亿元!

花旗8月份研报公布之后,易中天不到两个星期冲上目标价创出新高;而9月份研报发布后,易中天连续两天股价大涨,能否再创新尚不得知,但看来前几天的250亿争辩,可以告一段落了。

本文汇总了9月10日花期关于光模块最新研报的主要观点和投资逻辑,同时根据花期的最新盈利预测,以巴菲特推崇的现金流量折现模型(DCF估值),补充了花期在研报中没有给出的对光模块三剑客的内在价值DCF估值数据分析,供各位参考。

一、花期最新盈利预测和目标价

为方便查看,花期最新盈利预测和目标价汇总如下:

二、花旗9月10日研报主要观点:看好光模块行业的逻辑

花旗此次上调盈利预测和目标价,并不仅仅是基于短期的股价表现,而是有其对行业长期发展趋势的判断支撑,主要包括以下几点:

1. 长期的行业需求可见度高:花旗指出,尽管光模块股价年初以来涨幅较大,短期获利回吐压力难免。尽管市场对2026年行业需求的仍有争议,但核心趋势仍在于利润率扩张、2026-2027年甚至2028年的明确需求能见度以及规模化机遇已经逐渐变得清晰,行业整体的增长逻辑依然强劲。花旗认为光模块公司值得获得更高的估值,可重估至20倍以上市盈率。

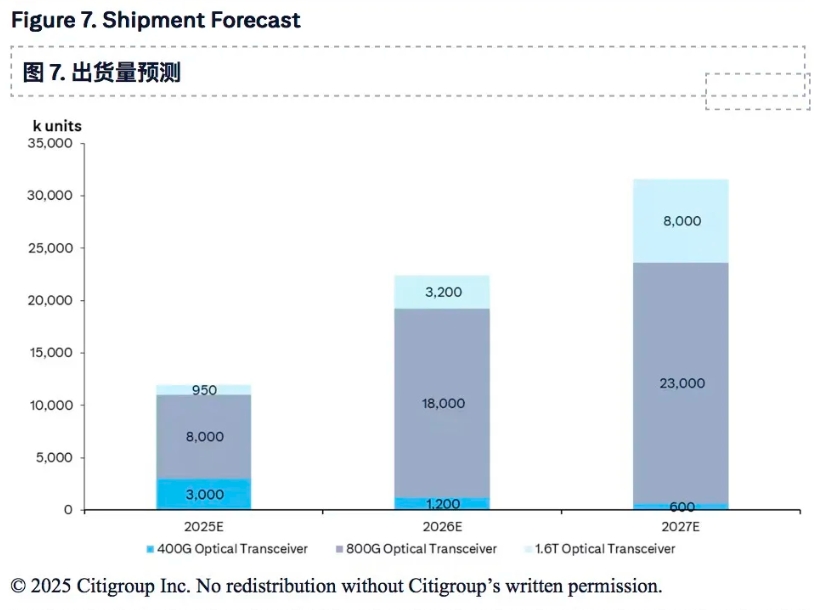

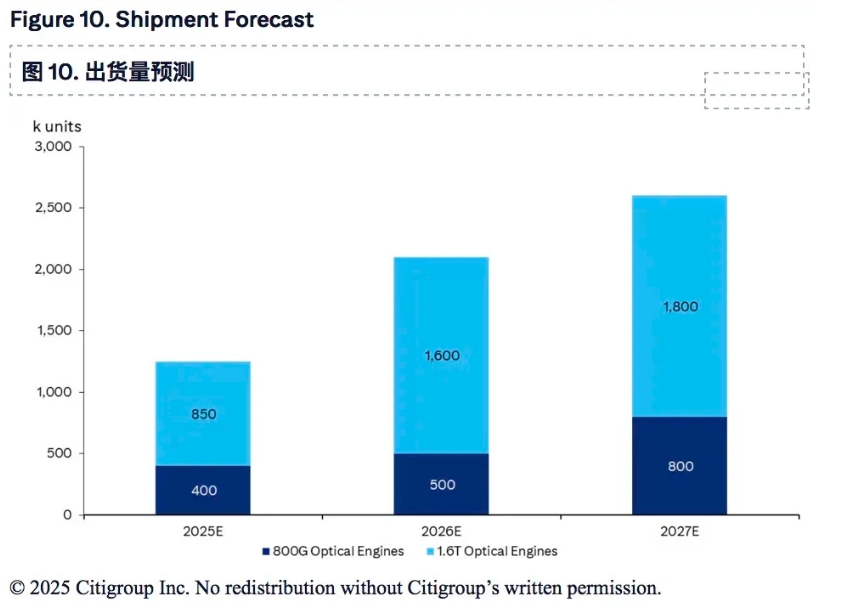

暂维持2026财年行业出货量预测不变,但将2027财年800G/1.6T光模块需求预估从4950万/1800万片上修至5630万/1920万片(相当于同比增长42%)。

2. 中国厂商的研发能力被低估:花旗的分析师认为,市场可能低估了中国光模块厂商的研发能力。这些公司并非简单的代工厂,而是与海外头部客户在未来的网络架构和需求路线图上进行了深度合作,这是其能够维持强劲的平均售价(ASP)和市场份额的根本原因。

3. 新的技术驱动力与升级周期:ASIC(专用集成电路) 已成为光模块市场的新驱动力。同时,800G光模块需求的强劲势头延长,也反映了技术升级周期的放缓。

4. 供给紧张与价格稳定:考虑到产能限制和可能的零部件短缺,花旗预计明年行业供给仍会偏紧,因此平均售价(ASP)的下降幅度可能会比较有限,这有助于保护企业的利润率。

5. 坚实的业绩支撑:花旗强调近期的股价上涨主要源于每股收益(EPS)的上调(特别是在2025年第二季度业绩超预期之后),而非单纯的估值提升,认为这有一定的合理性。

三、花期最新盈利预测与内在价值分析(DCF估值)

以下是花期对光模块三剑客的投资逻辑、出货量预测和盈利预测。遗憾的是,花期在最新研报中,没有展示以全球顶级投行常用的估值方法DCF估值模型,对光模块三剑客的内在价值进行分析,我们以【DCF估值计算器】,根据花期的最新盈利预测,补充了对易中天三剑客的DCF估值分析,并与花期目标价对比,供参考。

1、新易盛盈利预测与DCF估值分析

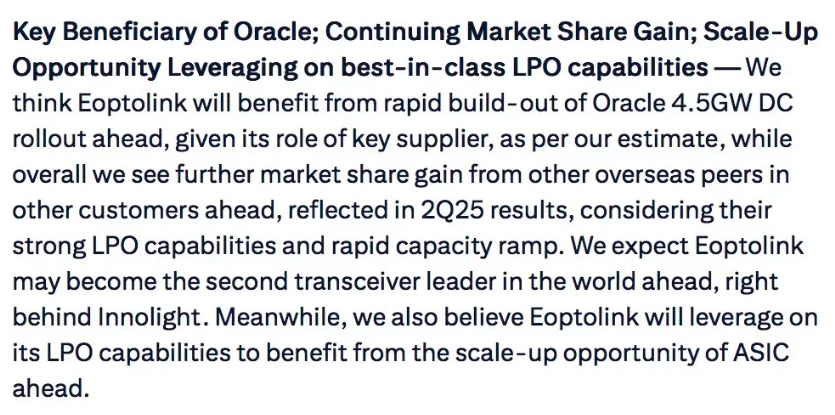

(1)甲骨文核心受益者·持续获取份额·借力LPO技术撬动升级机遇:花期认为,新易盛(Eoptolink)作为甲骨文(Oracle)4.5吉瓦数据中心建设的核心供应商(根据我们测算),将受益于其快速建设计划。同时,基于其二季度(2Q25)业绩体现的领先LPO(线性驱动可插拔光学)技术和快速产能扩张能力,我们预期其将持续从海外竞争对手手中夺取更多市场份额。我们预计新易盛有望成为全球仅次于中际旭创(Innolight)的第二大光模块龙头企业。此外,新易盛还将凭借其LPO技术优势,充分受益于未来ASIC(专用集成电路)升级带来的规模化机遇。

(2)盈利预测与目标价调整·AEC或成潜在变量:花期将2025-2027财年盈利预测上调1%-42%,主要基于:1)因明年行业供应紧张,年度ASP(平均售价)降幅假设从原先的17.5%收窄;2)市场份额预期提升。目前我们预计公司明年在800G/1.6T光模块市场份额将达24%/25%(原假设为22%/22%)。

同时,考虑到新易盛持续推动硅光技术(SiPh)迁移和1.6T升级带来的产品结构优化,我们预期其2026-2027财年利润率将扩张。此外,我们暂维持AEC(有源光缆)出货预测不变,但认为2026年存在上行风险(目前其关键客户在AI集群中的需求/应用仍处早期阶段)。现将2026年800G/1.6T光模块出货量预期从1000万/约180万片上修至1100万/200万片。

基于24倍2026财年预期市盈率(原为20倍,接近Bloomberg五年均值),将目标价从321元上调至472元,以反映更强的需求能见度及技术升级机遇。

(3)盈利预测与DCF估值分析

根据花期的盈利预测,我们以现金流量折现模型测算(DCF估值),新易盛的每股价值约为476元,其中:折现率为10%,2025~2027年对应花期的预测净利润分别为103.51、195.33、283.1亿元、增长率分别为265.8%、88.71%、44.93%;此后,净利润增长率假设从2028年的25.2%、逐年降低-3.6个%至10年后的永续增长率0%。具体数据分析如下图所示:

2、中级旭创盈利预测与DCF估值分析

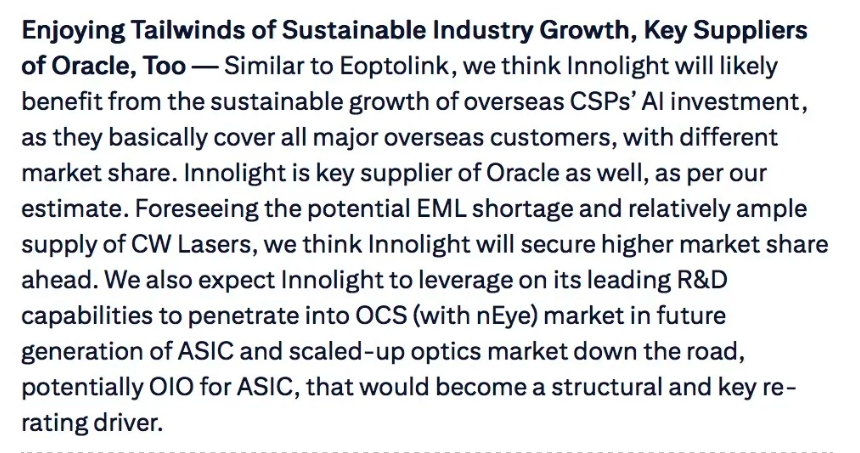

(1)乘行业可持续增长之风,亦是甲骨文核心供应商:与新易盛类似,我们认为中际旭创(Innolight)将持续受益于海外云服务提供商(CSP)AI投资的可持续增长,其产品已覆盖所有主要海外客户(在不同客户中份额各异)。根据我们测算,中际旭创同样是甲骨文(Oracle)的核心供应商。展望未来,考虑到潜在EML激光器短缺与CW激光器相对充足的供应,我们认为中际旭创将获取更高市场份额。我们亦预期中际旭创将凭借其领先的研发能力,未来渗透至光学电路交换(OCS,通过子公司nLight)市场以及升级版光通信市场(未来ASIC可能采用共封装光学OIO),这将成为结构性价值重估的关键驱动力。

(2)盈利预测调整,目标价上修:花期将2025-2027财年盈利预测上调7%-50%,主要基于以下因素:1)因行业供应紧张及部分客户明年提价,年度ASP(平均售价)降幅假设收窄至20%(降幅大于新易盛,因硅光技术迁移更快);2)市场份额预期提升。目前我们预计公司明年在800G/1.6T光模块市场份额将达40%(原假设为38%)。

同时,我们下调少数股东损益预测,因税后利润占比已稳定在约6%,此前担忧似乎过度。最重要的是,我们上调2026-2027财年毛利率预期,反映2025年因硅光技术(SiPh)迁移和技术升级带来的利润率超预期表现,且我们认为中际旭创净利润率(NPM)将逐步向新易盛水平靠拢。现将2026-2027年800G/1.6T光模块出货量预期从1700万/300万片、1900万/720万片上修至1800万/320万片、2300万/800万片。

基于25倍2026财年预期市盈率(原为20倍,接近Bloomberg五年均值),将目标价从347元上调至569元,以反映需求周期延长、技术升级机遇以及利润率快速扩张周期。

(3)盈利预测与DCF估值分析

根据花期的盈利预测,我们以现金流量折现模型测算(DCF估值),中际旭创的每股价值约为559元,其中:折现率为10%,2025~2027年对应花期的预测净利润分别为110.15、253.05、372.03亿元、增长率分别为117.32%、129.73%、47.02%;此后,净利润增长率假设从2028年的25.2%、逐年降低-3.6个%至10年后的永续增长率0%。具体数据分析如下图所示:

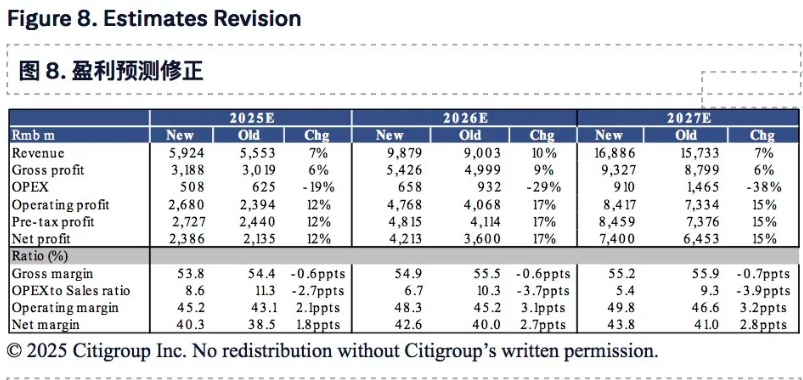

3、天孚通信盈利预测与DCF估值分析

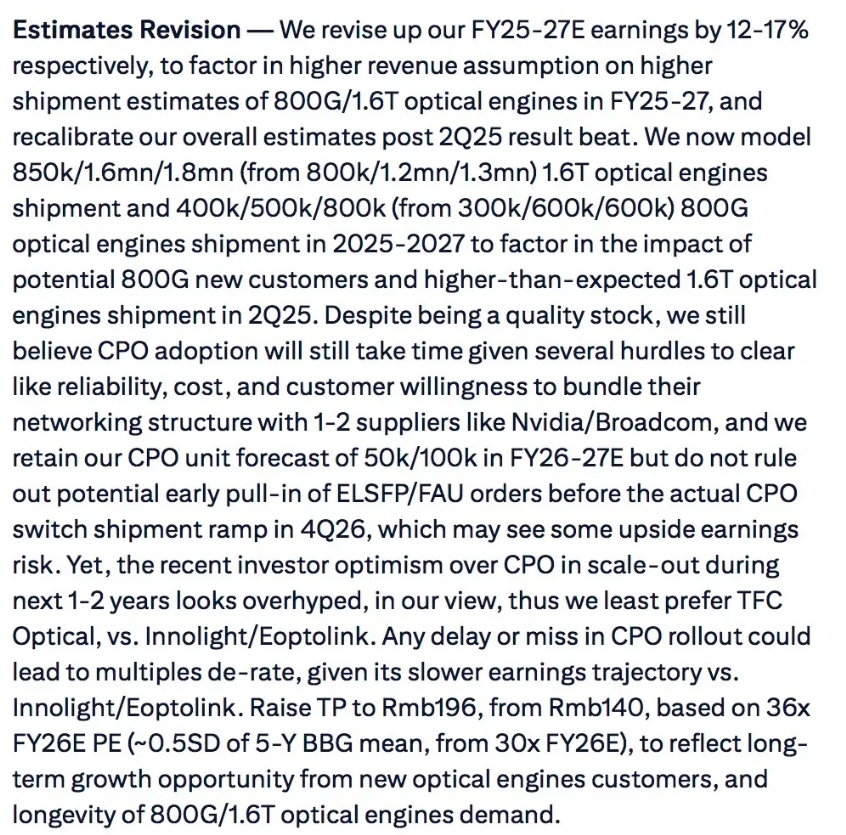

(1)盈利预测修正:花期将2025-2027财年盈利预测分别上调12%-17%,主要反映:1)因800G/1.6T光引擎出货量预估上修带来的收入假设提升;2)基于第二季度(2Q25)业绩超预期后的整体预测校准。现调整2025-2027年出货量预测:1.6T光引擎从80/120/130万片上修至85/160/180万片;800G光引擎从30/60/60万片调整至40/50/80万片(因潜在800G新客户及第二季度1.6T光引擎出货超预期)。

尽管天孚通信(TFC)是优质企业,但我们认为CPO(共封装光学)规模化应用仍需时间(需解决可靠性、成本及客户是否愿将网络架构与英伟达/博通等1-2家供应商捆绑等问题)。我们维持2026-2027财年CPO单位出货量5万/10万片的预测,但不排除在2026年第四季度CPO实际放量前,ELSFP/FAU订单可能提前落地(带来盈利上行风险)。然而,市场对未来1-2年CPO规模化应用的乐观情绪可能过度炒作,因此相较于中际旭创/新易盛,我们最不看好天孚通信。任何CPO推广延迟或不及预期都可能导致其估值倍数下调(因其盈利增速慢于头部光模块企业)。

基于36倍2026财年预期市盈率(原为30倍,约Bloomberg五年均值0.5倍标准差),将目标价从140元上调至196元,以反映新光引擎客户带来的长期增长机遇及800G/1.6T光引擎需求的持续性。

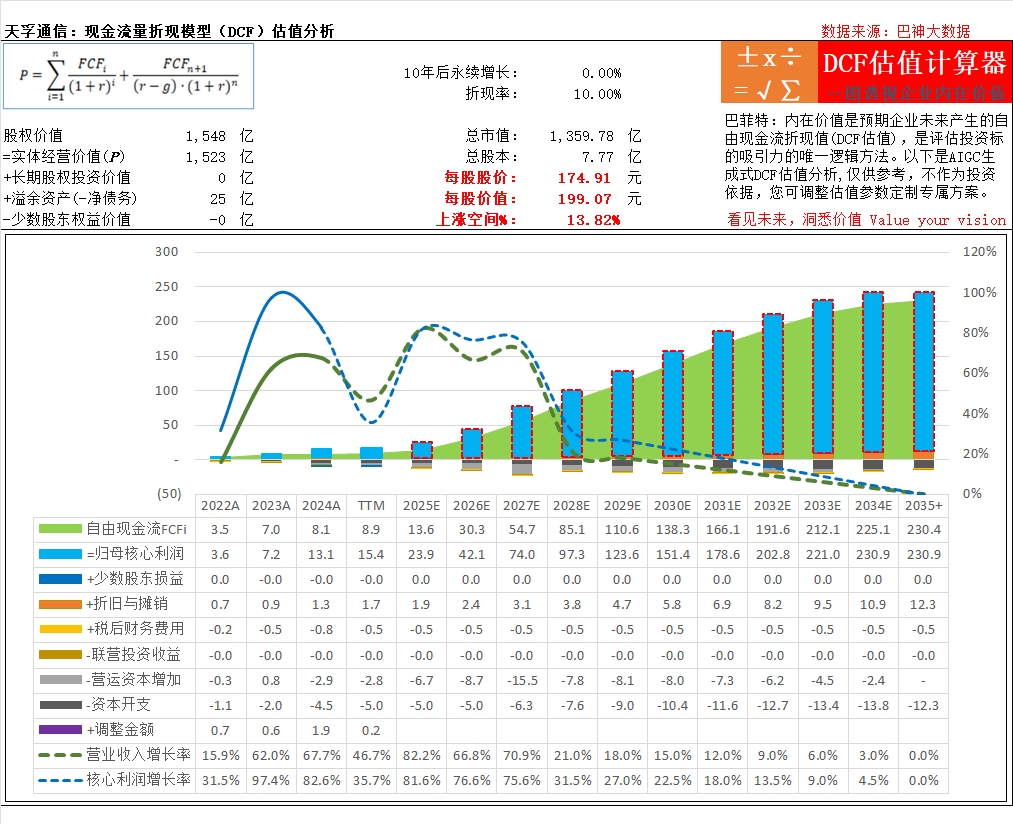

(3)盈利预测与DCF估值分析

根据花期的盈利预测,我们以现金流量折现模型测算(DCF估值),天孚通信的每股价值约为199元,其中:折现率为10%,2025~2027年对应花期的预测净利润分别为23.86、42.13、74亿元,增长率分别为81.58%、76.57%、75.65%;此后,净利润增长率假设从2028年的31.5%、逐年降低-4.5个%至10年后的永续增长率0%。具体数据分析如下所示:

以上是根据花期对光模块三剑客的盈利预测与DCF估值分析数据。其中:2025~2027年的预测收入与利润,与花期的盈利预测一致,后续年份的盈利预测逐年降低至十年后的永续增长率0%,我们尽量使得DCF估值与花期对光模块三巨头目标价的保持一致,以给出花期在研报没有给出的DCF估值分析与盈利预测。

最后要指出,光模块三剑客的投资价值(DCF估值)取决于取决于未来业绩预测。从花期的盈利预测来看,预期未来业绩将保持高速增长,是比较乐观,能否实现尚待时间验证。正如股神巴菲特曾经在总结其取得非凡投资成就的“超级明星股投资法则”中指出:…我们不仅要在合理的价格上买入,而且买入公司的未来业绩还要与估计相符...”。云计算可视化的【DCF估值计算器】提供了灵活的估值调整功能,只需指尖轻划调整几个关键估值参数(如收入增长率、利润增长率、永续增长率、折现率等),就可以定制可视化DCF估值分析专属方案,自由现金流量的构成和变化,如溪流般清晰可见,可谓是“看见未来,洞悉价值”。后续需要密切监控光模块三剑客的经营业绩能否达到花期的盈利预测,可以使用【DCF估值计算器】提供的灵活的估值调整功能对其内在价值进行测算。

四、花期研报观点中英文对照

最后,附上花期最新研报对光模块行业的中英文对照观点,供参考。

花旗观点:思辨之后,光模块的好戏才刚刚开始

我们维持对行业的乐观看法,主要支撑因素包括:1)博通对ASIC增长的乐观预期;2)Meta/OpenAI的长期资本支出展望积极,甲骨文大规模数据中心建设计划及强劲的未履约合同义务(RPO,2026QI财报公布高达4550亿美元、暴增359%,股价暴涨36%),这些均指向2026年后更明确的需求前景;3)光通信市场规模(TAM)因规模扩张和光学电路交换(OCS)技术而扩大。我们预期未来一代ASIC中可能采用线性驱动可插拔光学(LPO),并后续可能过渡到共封装光学(CPO/OIO)。尽管年内板块大幅上涨后获利了结在所难免,但考虑到2027年更强的需求能见度(尽管部分ASIC可能面临短期波动),我们认为行业整体逻辑仍然强劲,光模块企业值得享受20倍以上市盈率(PE)的估值重估。我们更新了预测模型,中际旭创(Innolight)和新易盛(Eoptolink)为我们的首选标的。

主要争议与观点——我们注意到部分投资者的争议:

1) 光模块的周期性与竞争格局、ASP及CPO技术的不确定性

我们认为同行第二季度(2QCY25)增长放缓表明: 行业在产能扩张和激光器供应锁定方面存在困难; 投资者低估了光模块企业的研发能力。中国头部光模块企业与海外客户在网络架构需求(如降低功耗的硅光技术SiPh)方面有深度合作,这是维持其ASP(平均售价)和市场份额的核心原因。尽管许多二级厂商计划进入海外云服务提供商(CSP)供应链,但目前多数企业的实际进展有限,表明仅靠产能投资未必能提升海外市场份额。

2) CPO(共封装光学)将并行发展

考虑到云服务提供商倾向于解耦式采购(避免单一供应商捆绑)以及现有成本/可靠性问题,3.2T硅光模块仍将是未来主流解决方案。我们维持此前预测:CPO大规模应用在2029-2030年的渗透率约为20-30%,目前暂无主流CSP大规模采用CPO的迹象,更多可能限于少数客户的试验。明年OFC(美国光网络会议)将是关键观察节点。

3) 行业供应紧张与ASP趋势

CPO的规模化应用更可能成为长期目标,其对光模块行业的影响有限(最多替代铜缆DAC),而非冲击光学技术本身。ASIC(专用集成电路)是光模块行业的新驱动力,而800G需求持续强劲也反映了技术升级周期的放缓。我们认为明年行业供应仍将偏紧(受产能限制和潜在元器件短缺影响),因此ASP(平均售价)下调幅度可能较为温和。

市场预期是否仍偏低?维持板块乐观观点:我们自五月起持续看好网络板块(八月再次报告),近期的股价上涨主要由盈利预测(EPS)上修驱动,尤其在七月第二季度业绩指引超预期后,而非估值不合理抬升(当前仍低于2026财年20倍市盈率)。无论市场对2026年行业需求的争议如何,核心趋势仍在于利润率扩张、2026-2027年甚至2028年的明确需求能见度以及规模化机遇。尽管我们对零部件供应持谨慎态度,但若供应链能跟上需求,800G/1.6T光模块需求超4500万/800万的乐观情景仍可能实现。我们认为市场预期仍偏低,原因包括: 中际旭创2026财年剔除公允价值变动的净利润(BBGe NP)达135亿元隐含净利润率(NPM)为26.4%,而其2025年第二季度净利润率已至29.7%,随着800G/1.6T硅光产品占比提升推动利润率扩张,2025年第三季度及2026财年净利润率有望环比持续增长。我们将CIOE展会及2025年第三季度业绩视为关键催化剂。我们将中际旭创/新易盛/天孚通信目标价分别上调至569元/472元/196元(细节后续)。维持买入评级,首选标的仍为中际旭创与新易盛。

需求周期延长——维持行业乐观展望:我们基本维持2026财年行业出货量预测不变,但将2027财年800G/1.6T光模块需求预估从4950万/1800万片上修至5630万/1920万片(相当于同比增长42%)。调整主要反映以下因素:1)美国云服务提供商(如Meta)AI投资超预期(截至2028年总投资额拟达6000亿美元,而2025年资本支出指引仅为660-720亿美元,据9月9日《The Information》);2)OpenAI与甲骨文7月合作建设4.5吉瓦数据中心(路透社7月22日),且甲骨文合同履约义务(RPO)积压金额同比暴增359%至4550亿美元,管理层对AI基础设施新合同展望极度乐观;3)博通对ASIC(专用集成电路)前景积极,包括2027财年增速加速、2026年新客户100亿美元ASIC订单等(《巴伦周刊》9月5日,详见美国半导体分析师Christopher Danely报告)。这些因素也为我们的2026年需求预测带来上行风险。总体而言,我们认为800G/1.6T在2026-2027年仍是主导解决方案(3.2T硅光模块预计2027年末才可能推出),行业需求可持续性得到验证。基于此,光模块企业值得进一步享受2026财年20倍以上市盈率的估值重估,叠加光通信规模升级及光学电路交换(OCS)的长期机遇。我们预计今年中国国际光电博览会(CIOE)将披露更多相关细节。

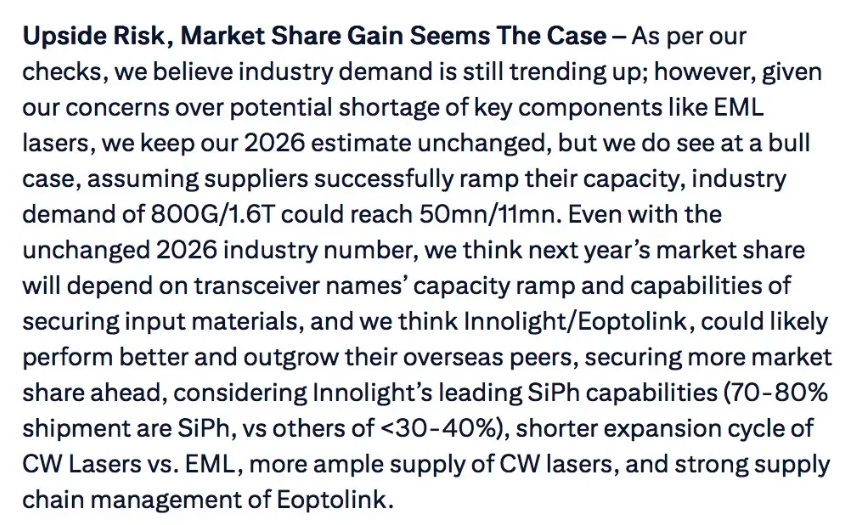

上行风险显现,市场份额提升趋势明确:根据我们调研,行业需求仍呈上升趋势;然而出于对关键组件(如EML激光器)潜在短缺的担忧,我们暂维持2026年需求预测不变。但在乐观情景下(假设供应商成功扩产),800G/1.6T行业需求可能达到5000万/1100万片。即使按现有预测,明年市场份额将取决于光模块企业的产能扩张与原材料保障能力。我们认为中际旭创(Innolight)/新易盛(Eoptolink)有望表现优于海外同行并获取更多份额,主要依据包括:中际旭创领先的硅光技术(SiPh产品占比70-80%,同业普遍低于30-40%)、CW激光器较EML激光器更短的扩产周期、CW激光器更充足的供应,以及新易盛强大的供应链管理能力。