$荣科科技(SZ300290)$ 五、超聚变借壳荣科科技的前景分析

5.1 借壳上市后业务整合前景

业务协同效应:

- 荣科科技子公司辽宁智维云已与超聚变在医疗云、智慧城市领域形成深度合作,为重组后的业务协同提供现实基础

- 超聚变作为算力基础设施提供商,与荣科科技的智慧医疗和智慧城市业务有较强互补性

整合挑战:

- 业务领域差异:超聚变主要专注于服务器硬件和算力基础设施,而荣科科技主要从事医疗信息化软件和服务

- 管理团队融合:两个公司的管理理念和企业文化可能存在差异

- 地域分布不同:超聚变总部在郑州,而荣科科技总部在沈阳

5.2 借壳上市后财务表现预测

财务协同效应:

- 收入增长:2025年超聚变营收预计500亿元,净利润15亿元;荣科科技2024年营收约10亿元,净利润约3000万元

- 盈利能力提升:超聚变作为高增长科技企业,将显著提升上市公司整体盈利能力

- 估值提升:参考同类借壳案例(如高新发展收购华鲲振宇后PS达14.6倍),若给予超聚变PS 8-10倍,目标市值可达3200-4000亿元,较荣科科技当前市值(约150亿元)存在20-26倍提升空间

财务整合风险:

- 商誉减值风险:若超聚变未来业绩不及预期,可能导致商誉减值

- 业绩对赌压力:若设置业绩对赌条款,可能给管理层带来压力

- 整合成本较高:业务整合需要大量资金投入,可能影响短期业绩

5.3 市场反应与股价表现预测

市场预期:

- 当前市场对超聚变借壳荣科科技已有较高预期,荣科科技股价已部分反映这一预期

- 若重组方案公布,短期内股价可能大幅上涨

股价表现预测:

- 重组完成后,荣科科技将从医疗信息化企业转型为算力基础设施龙头

- 按超聚变2024年营收400亿元、服务器行业平均净利率5%测算,净利润约20亿元

- 参考同类案例,中性情景下目标市值可达1275-1530亿元,对应股价142-170元(当前股价约28元)

风险提示:

- 市场预期过高,若重组方案不及预期,可能导致股价大幅下跌

- 监管审核风险,若重组方案未获批准,股价将面临较大下行压力

- 整合效果不及预期,可能影响长期股价表现

六、结论与建议

6.1 超聚变上市路径最优选择结论

基于对超聚变自身条件、市场环境和政策要求的综合分析,我们认为:

短期(1个月至1年)内,借壳荣科科技是超聚变最合理的上市路径选择,主要原因包括:

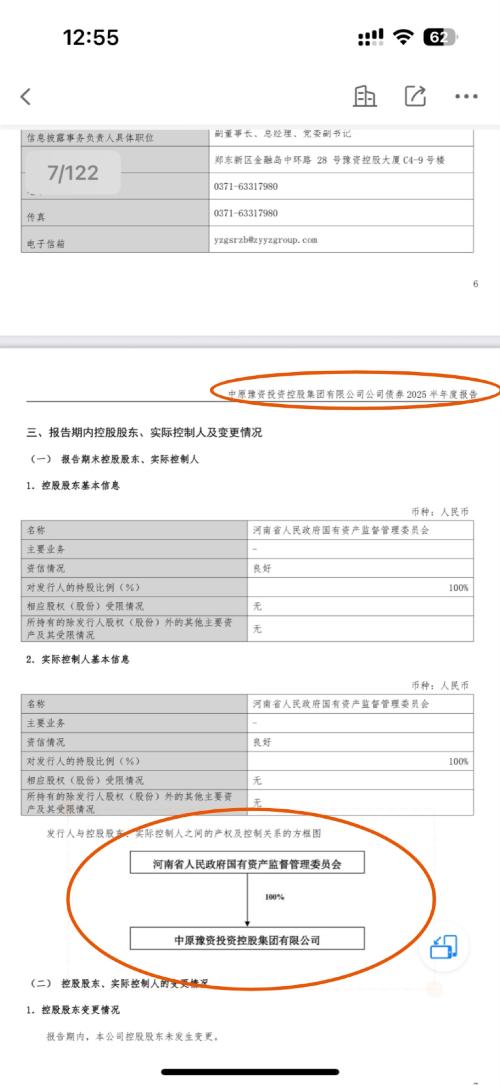

1. 符合河南省国企改革"2025年底前完成资产证券化"的时间要求

2. 荣科科技作为豫信电科旗下唯一上市公司,是最理想的壳资源

3. 借壳上市可以避开IPO审核过程中的不确定性,尤其是对关联交易和管理层稳定性的审查

4. 双方已有业务协同基础,子公司辽宁智维云是超聚变的金牌经销商

5. 市场已有较高预期,若操作得当,可获得较高估值溢价

中期(1年至2年)可考虑A股IPO,作为借壳上市的备选方案,主要原因包括:

1. A股市场对科技企业估值较高,融资规模更大

2. 符合超聚变作为"硬科技"企业的定位

3. 有利于提升公司在国内市场的品牌影响力

长期(2年至3年)可考虑A+H股上市,作为战略发展方向,主要原因包括:

1. 可以同时利用两个市场的融资功能

2. 有利于超聚变拓展国际业务和提升国际影响力

3. 降低单一市场风险

6.2 超聚变上市实施策略建议

6.2.1 短期策略:积极推进借壳上市

1. 加快重组进程:

- 尽快完成对荣科科技的审计和评估工作

- 制定详细的重组时间表和路线图

- 加强与监管部门的沟通,争取政策支持

2. 优化重组方案:

- 采用"资产置换+增发"的组合模式

- 考虑分阶段注入资产,降低整合风险

- 设置合理的业绩对赌条款,平衡各方利益

3. 做好市场预期管理:

- 避免过度炒作,降低市场预期

- 加强与投资者和分析师的沟通

- 及时、准确地披露相关信息,避免谣言传播

6.2.2 中期策略:做好A股IPO准备

1. 解决历史问题:

- 逐步降低对华为的依赖,减少关联交易

- 确保管理层稳定性,满足IPO要求

- 完善公司治理结构,提高规范运作水平

2. 提升核心竞争力:

- 加大研发投入,增强技术创新能力

- 拓展市场份额,巩固行业领先地位

- 优化产品结构,提高盈利能力

3. 规划上市架构:

- 评估不同上市板块的适合度

- 选择合适的上市时间窗口

- 聘请优质中介机构,做好上市准备

6.2.3 长期策略:构建多层次资本市场平台

1. 考虑A+H股上市:

- 评估两个市场的上市条件和优势

- 制定详细的A+H股上市计划

- 提前规划跨境监管协调和信息披露机制

2. 优化资本结构:

- 合理利用股权和债权融资工具

- 保持适度的资产负债率

- 提高资金使用效率

3. 加强投资者关系管理:

- 建立专业的投资者关系团队

- 制定全面的投资者沟通策略

- 定期发布高质量的信息披露文件

6.3 超聚变上市风险防范建议

1. 政策风险防范:

- 密切关注国家关于资本市场改革和科技企业上市的政策变化

- 加强与监管部门的沟通,及时了解政策动向

- 制定应急预案,应对政策变化带来的影响

2. 审核风险防范:

- 提前做好合规性审查,确保符合上市条件

- 准备充分的申报材料,提高审核通过率

- 聘请经验丰富的中介机构,提供专业指导

3. 整合风险防范:

- 制定详细的整合计划,明确整合目标和时间表

- 建立有效的沟通机制,促进双方团队融合

- 加强风险管理,及时识别和解决整合过程中的问题

4. 市场风险防范:

- 合理评估市场环境,选择最佳上市时机

- 做好市场预期管理,避免过度炒作

- 制定稳定股价的措施,应对市场波动

综上所述,超聚变在1个月至3年的时间范围内,借壳上市是最有可能且最合理的上市路径选择,尤其是借壳豫信电科旗下的荣科科技。这一选择符合河南省国企改革的时间要求,能够快速实现资产证券化目标,同时也有利于超聚变借助资本市场实现更快发展。在实施过程中,超聚变需要密切关注政策变化,加强与监管部门的沟通,做好市场预期管理,确保上市过程顺利进行。