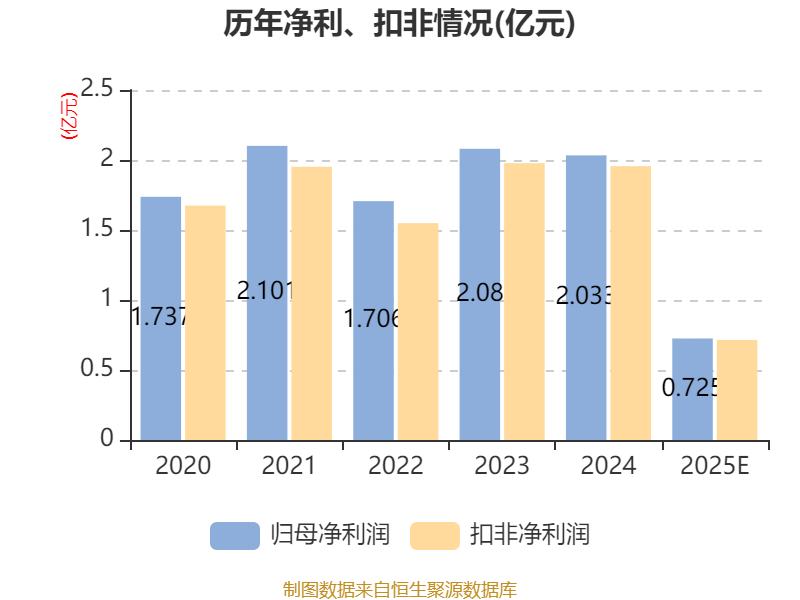

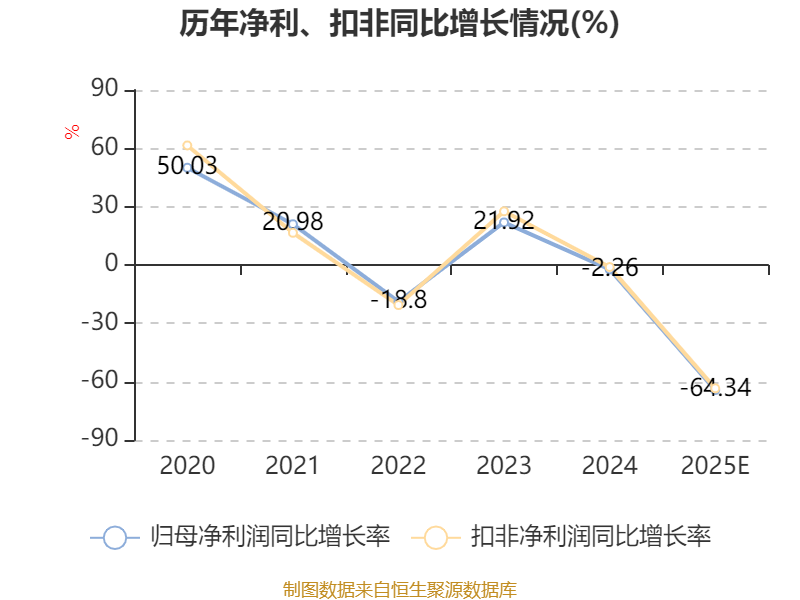

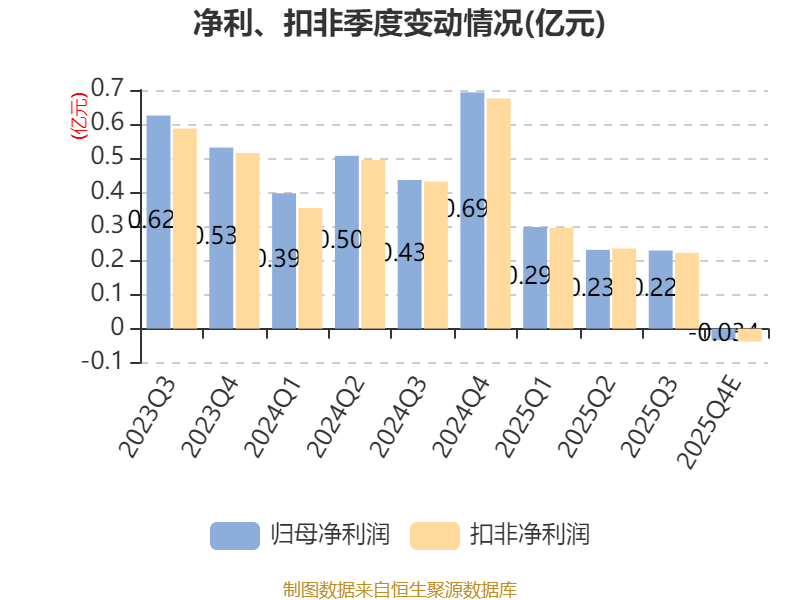

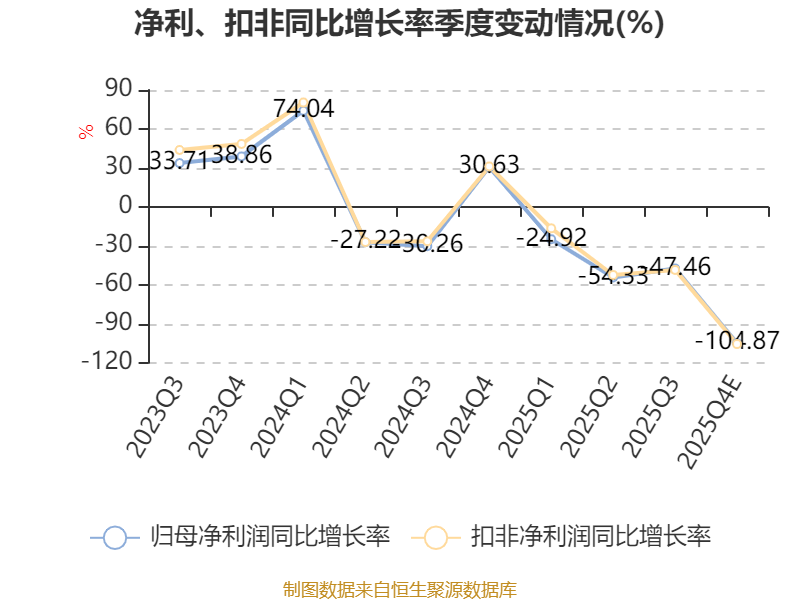

中证智能财讯振邦智能(003028)1月30日晚间披露2025年度业绩预告,预计2025年归母净利润6500万元至8000万元,同比下降60.65%-68.03%;扣非净利润预计6400万元-7900万元,同比下降59.6%-67.27%;基本每股收益0.45元/股-0.55元/股。以1月30日收盘价计算,振邦智能目前市盈率(TTM)约为56.15倍-69.11倍,市净率(LF)约2.56倍,市销率(TTM)约3.25倍。

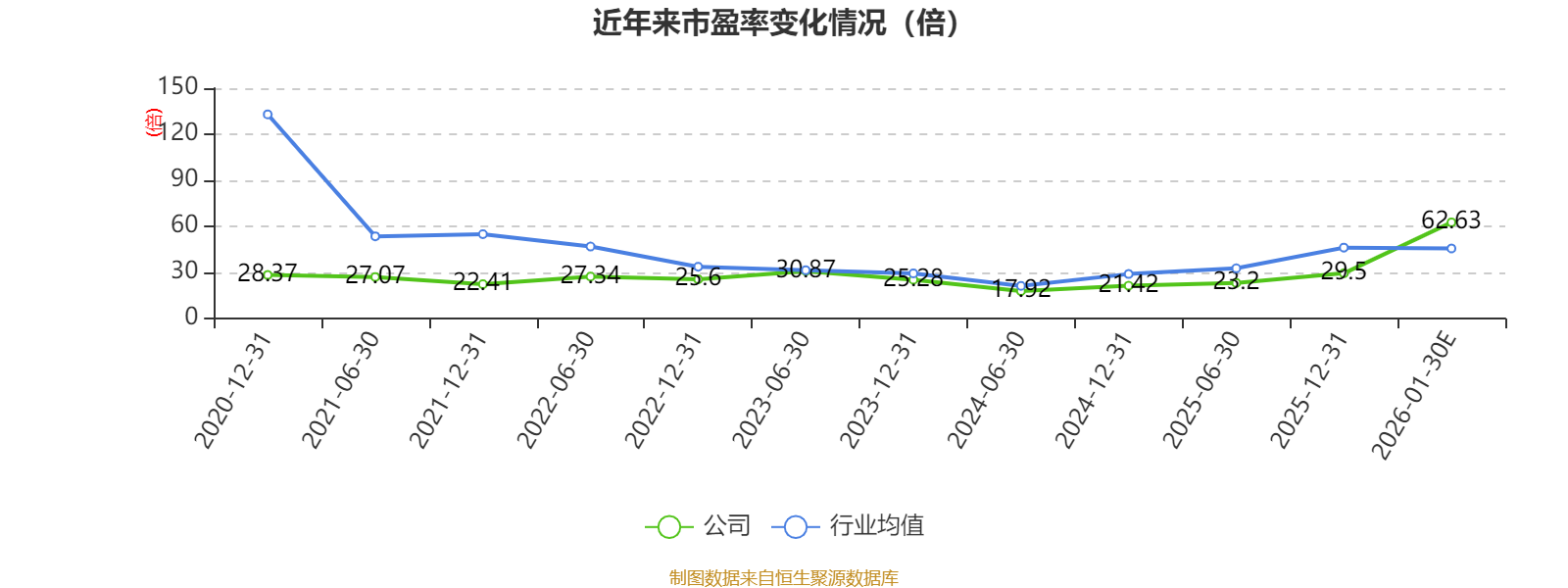

以本次披露业绩预告均值计算,公司近年市盈率(TTM)图如下所示:

资料显示,公司主要从事智能控制器和新能源业务,提供集硬件、软件和系统为一体的综合解决方案。

据公告, 2025年,公司为构筑长期竞争壁垒、实现可持续发展,同步在深圳及海外大幅加大产能建设,并持续加大市场开拓力度、积极储备人力确保订单交付及产品品质,以助力未来做大做强。在此过程中,公司面临显著的成本上升压力,导致报告期内经营净利润大幅下滑,具体分析如下:

1.外部经营环境挑战

受国际贸易环境变化影响,为维系客户合作关系,公司在产品定价中主动承担了部分成本,叠加全球大宗原材料价格上行推高了采购成本等多种因素,导致报告期内公司综合毛利率收窄,利润空间受到一定程度的挤压。

2.汇率变动带来财务性损益

由于公司海外业务占比较高,报告期内国际外汇市场的剧烈波动,导致公司产生显著的汇兑损失,对当期净利润产生了较大的直接负面影响。

3.内部战略性投入

为奠定长远发展的坚实基础,公司在报告期内坚定执行多项关键战略举措:通过加速推进深圳总部及越南、印尼等海外生产基地的建设与运营,深化全球产能布局以优化供应链及应对国际贸易变化;为保障订单交付与产品品质,并基于对未来的长期看好,公司短期扩充了管理团队并储备核心人才;同时,随着振为科技园等重大项目转入固定资产,相关折旧费用有所增加;此外,公司为主动优化客户结构、扩大市场份额,亦加大了市场开拓力度。这些旨在构筑长期竞争力的必要投入,在报告期内相应增加了当期管理费用、折旧费用及销售费用,对公司短期利润造成一定影响。

4.产品结构调整

报告期间,公司战略性降低了对部分传统高毛利产品的依赖,同时加速拓展创新性电器、新能源等具有高增长潜力的新兴业务板块,虽然短期毛利率相对收窄,但其业务的成长性和广阔的市场前景有利于公司未来发展。

未来展望,公司将坚定既定战略,积极拓展海内外市场,研发新技术、新产品,并通过深化运营管理以提升效率。相信随着海外产能逐步释放、新业务规模效应显现以及管理协同优化,将进一步提升公司核心竞争优势,从而助力公司的可持续发展。

指标注解:

市盈率=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

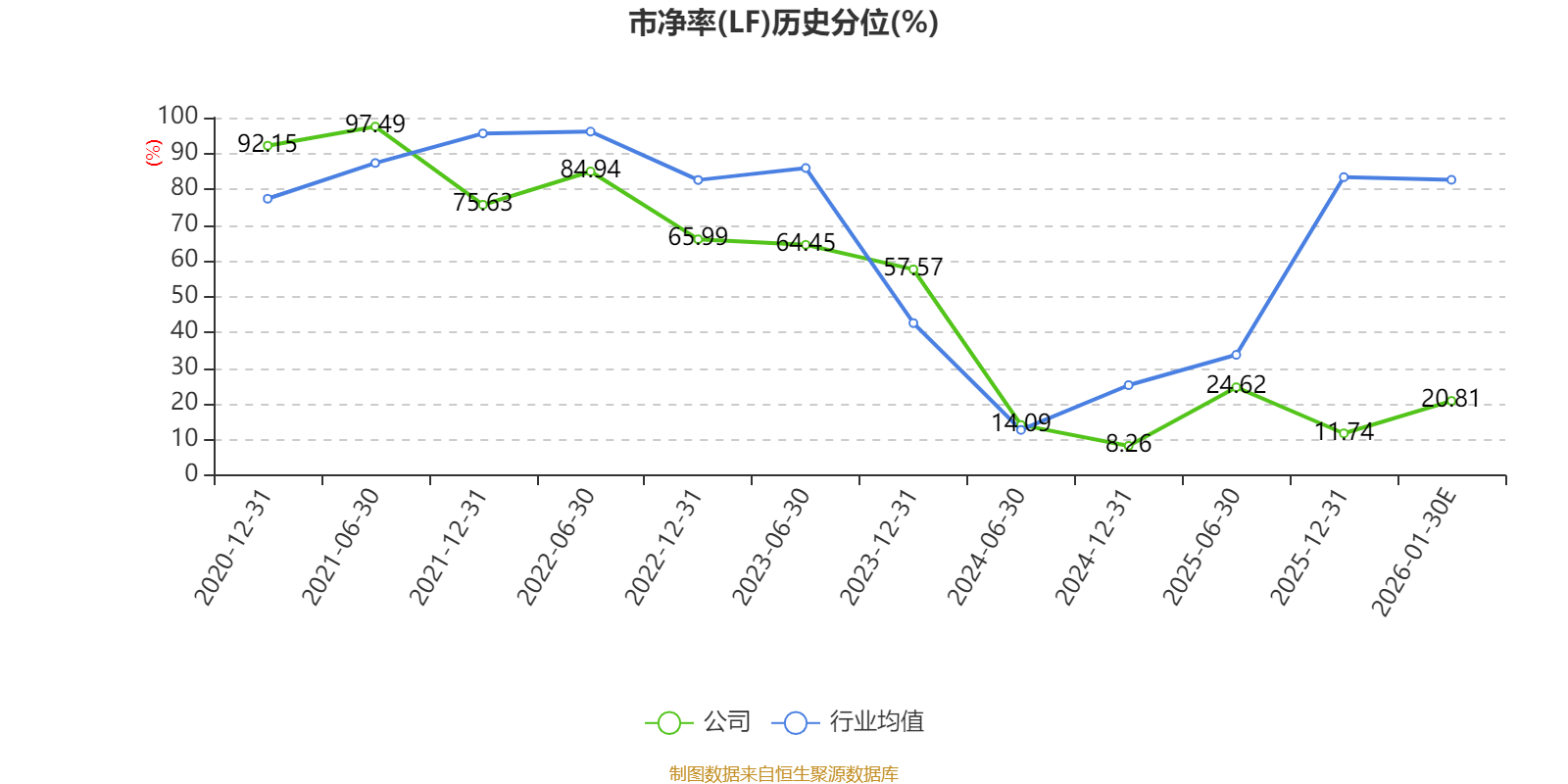

市净率=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

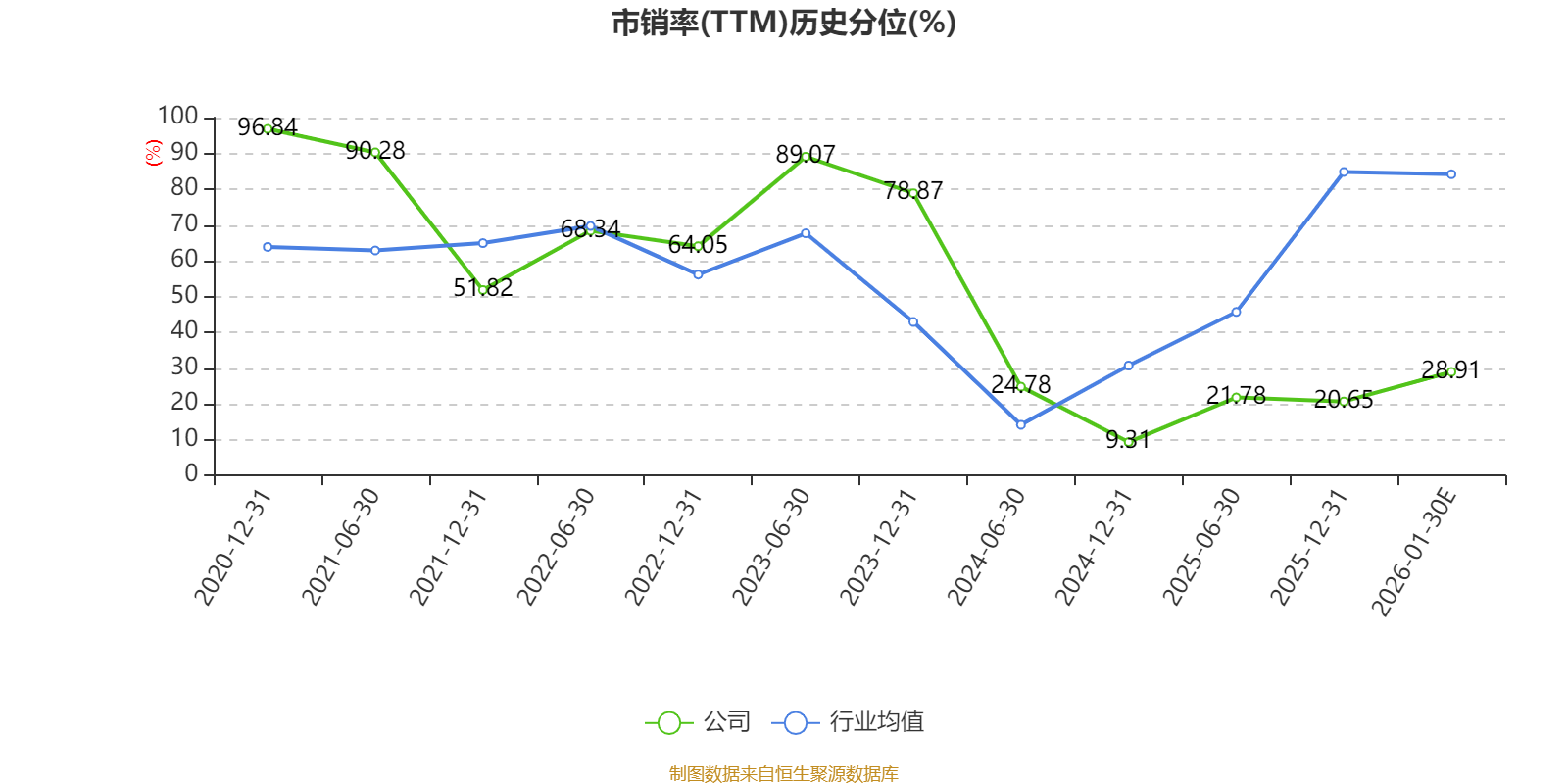

市销率=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

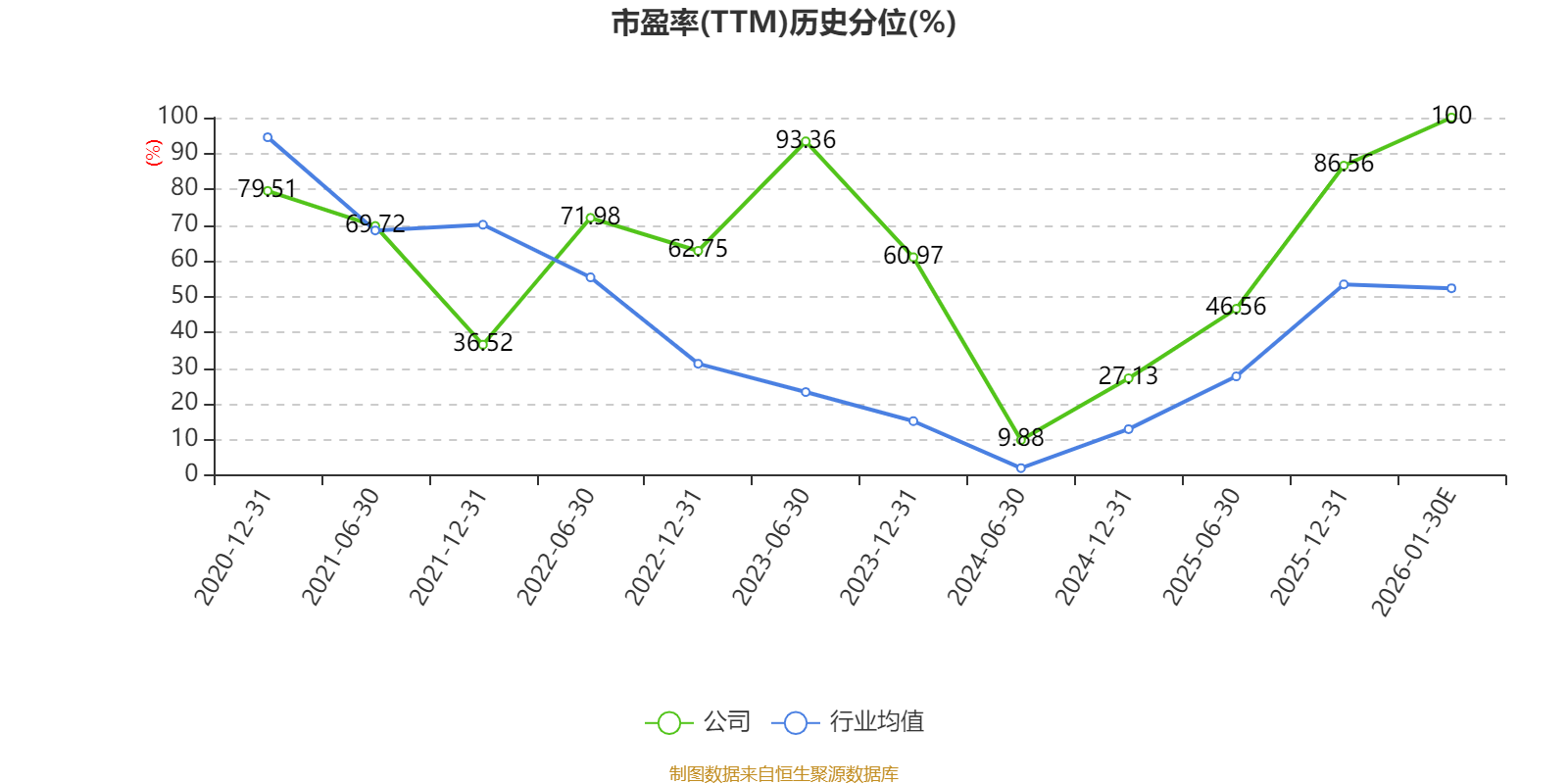

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。三者的分位数计算区间均为公司上市以来至最新公告日。

市盈率、市净率为负时,不显示当期分位数,会导致折线图中断。