哪家“宝藏”牛奶最好喝?社交平台上,本地人分享的“青岛琴牌”,“杭州双峰”“成都华西”“昆明雪兰”等老字号榜上有名…但鲜有人注意到,这些品牌早已被一家乳业巨头悄然收入囊中。

日前,低温奶巨头新乳业(002946)宣布,历时6年,完成对“福州澳牛”品牌母公司新澳乳业的收购;至此,新乳业“不声不响”拿下第15家地方牛奶品牌。

6年死磕澳牛

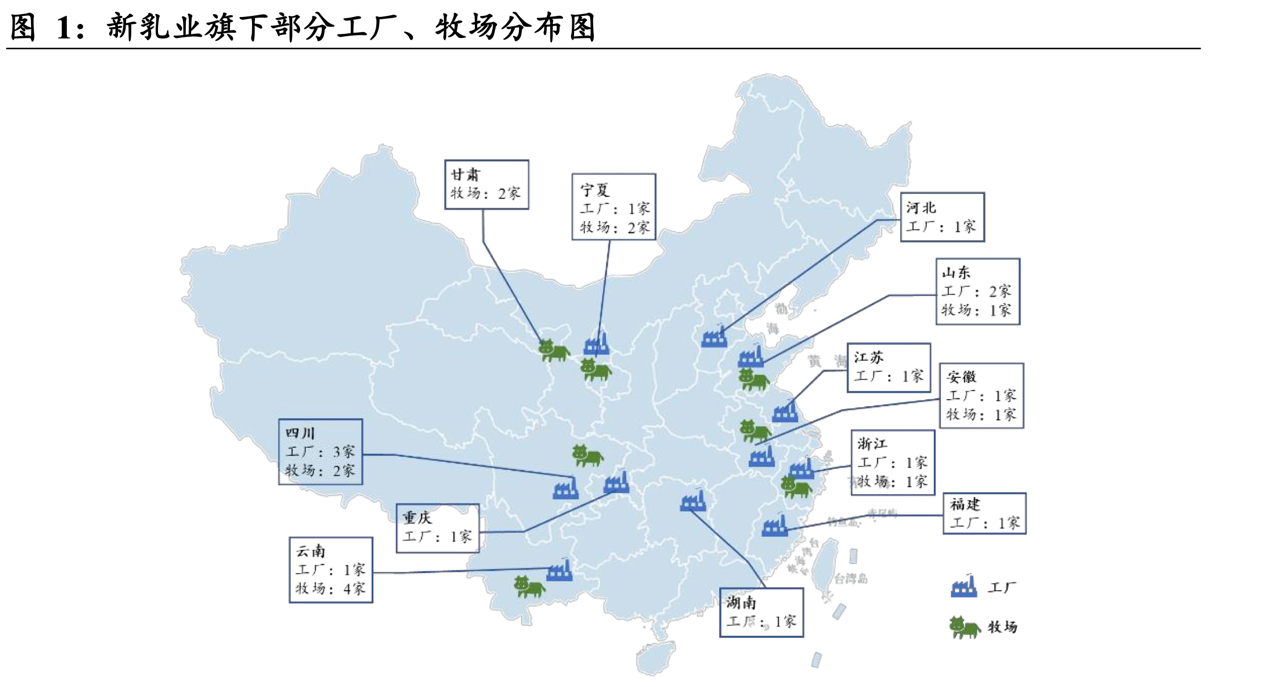

新乳业脱胎于养猪大户刘永好的新希望(000876)乳业板块,后续收购合并了安徽白帝、重庆天友、杭州双峰、青岛琴牌、邓川蝶泉、苏州天香等12家乳企,新乳业发展成盘踞西南、华东的区域性龙头乳企。

自2019年登陆深交所后,手握蜀地市场的新乳业选择南下,计划开拓位于华南的福建市场,盯上了新澳乳业旗下的福州澳牛。“福州澳牛”品牌在福建地区经营超二十年,属于福建市占率较高的地方牛奶品牌。

当年新乳业购买新澳乳业55%控股权,但这笔交易却一拖再拖,从2019年等到2025年才彻底完成100%全资收购。依据2019年原业绩“对赌”约定,新乳业只花7000余万就能拿下控股权,最终却加价到1.1亿元收官。

为何新乳业选择加价“死磕”福州澳牛?答案在于其所在的群雄逐鹿的低温奶行业。

纵观低温奶乳企的“版图”,华东有光明乳业(600597)在上海为王,北方市场更由伊利蒙牛双巨头雄踞一方,北京则只认本地三元股份(600429)的“三元牛奶”,广东燕塘乳业(002732)则辐射华南地区。新乳业的大本营四川云南一带虽易守难攻,却也增长受限。

在2019年刚上市时,新乳业西南市场实现收入31亿元,占比近6成,然而直到2024年,西南市场收入仅增至38.3亿元,甚至比上年的41亿还缩水近3亿。若想傲视群雄,新乳业必须走出西南,福建正成为其南下的“桥头堡”。

新澳乳业后续的经营情况并不乐观,按照业绩对赌协议只能勉强不触发回购,但新乳业最终在2023年决定溢价拿下新澳乳业。

新乳业的收购稍显“拖沓”。6个月后的2024年4月,新乳业继续支付剩余尾款1432万元中的1200万元,拖到2025年12月,公司才支付232万元完成福州澳牛收购项目。在此期间,新乳业选择增强新澳乳业的控制力,2023年10月增持新澳乳业31.5%的股权,再于2025年5月收购13.5%余下股权,实现100%控股。

放眼新乳业整个版图,公司已经从此前扎根于西南和山东(四川华西,云南雪兰,华东山东琴牌、朝日唯品)一带,而通过收购夏进牛奶(寰美乳业)、湖南南山和福建澳牛,延伸到西北、华中及华南等地区。

新乳业的“烦恼”:并购打不过大单品

“买买买”式的并购既帮助新乳业迅速铺开市场,却也埋下了“整合困难、资源错配”的结构性隐患。

新澳乳业对公司贡献的利润微乎其微。除了收购新澳乳业,新乳业在主品牌“新希望”之外,共有15个主要子品牌,其中对公司净利润影响达到10%的品牌只有四川乳业、昆明雪兰、寰美乳业和青岛琴牌。

地方乳企的价值不仅在品牌,更在于本地奶源和产能。低温鲜奶在运输储存和短保质期就有了天然优势。例如新乳业的四川牧场生产的鲜奶若要运到福建福州,即便走高速公路冷链物流车也要运上两天,而福州当地挤出来的牛奶当天就能送到消费者餐桌,节省了物流和鲜奶保质期成本,并且当地消费者更认可老品牌。

但问题在于各大牛奶品牌泾渭分明:新乳业收购的乳企,基本保留原管理人马。夏进牛奶被新乳业收购后,夏进高管接受媒体采访时称,“(公司)原有管理层留任,新希望带来了资金和新软件系统。”

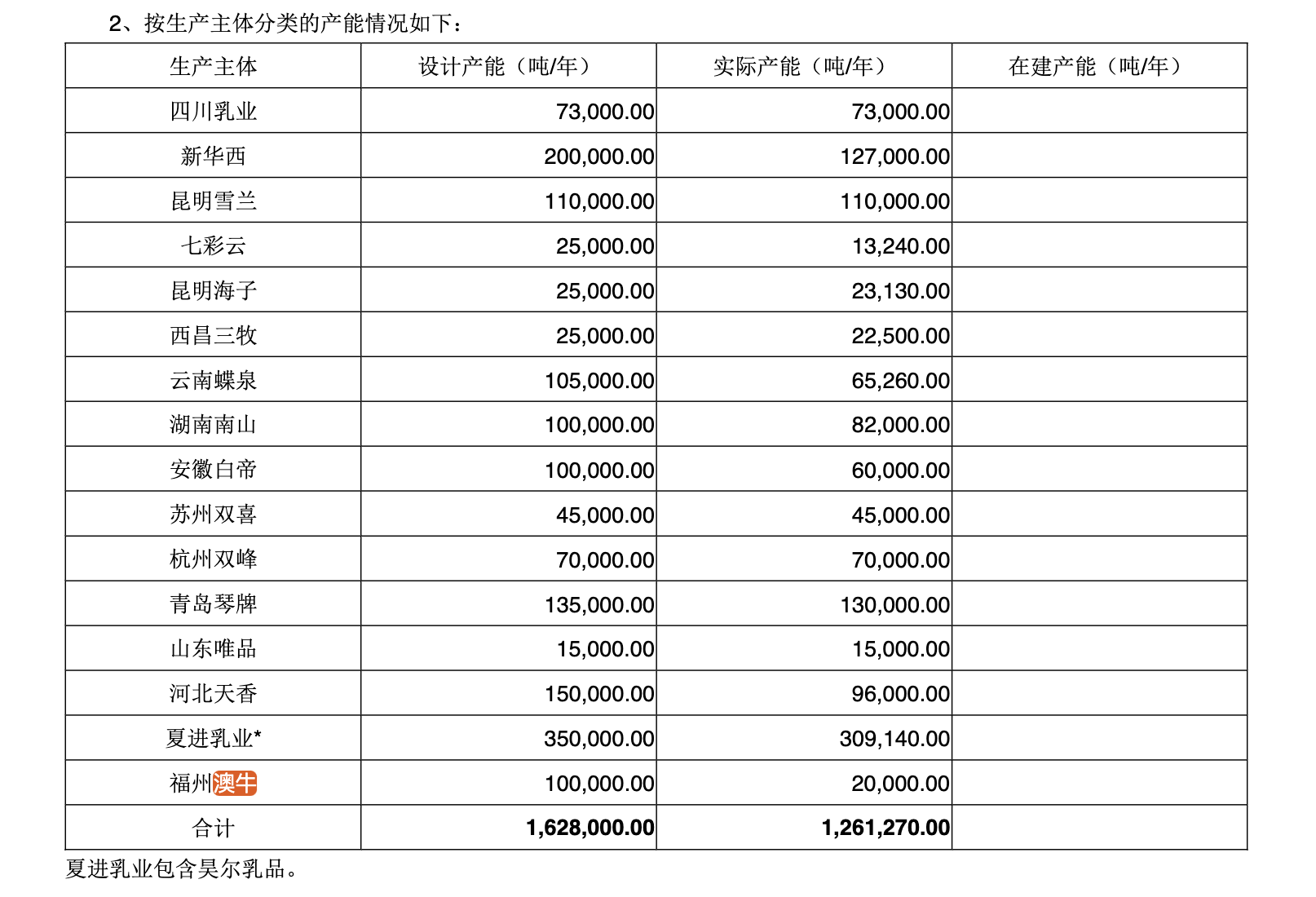

这种模式虽免去扩张的“水土不服”,另一方面也限制了供应链整合。2024公司年报显示,福州澳牛设计产能10万吨,实际产能2万吨,即产能利用率只有20%,而其他新华西、云南蝶泉、河北天香等品牌同样有产能闲置,2024年公司整体产能利用率77.5%。与之相对比的是,近年爆火盒马、山姆等商超的山东唯品旗下高端产品“朝日唯品”鲜奶年产能只有1.5万吨,且处于满产中。产能不足却也难以调动其他品牌的闲置产能,集团内部一度呈现“旱的旱死,涝的涝死”的尴尬。

各自为政的新乳业,更缺少一个能够统一市场的“大单品”。理想中的情况或许是新希望推出主品牌低温奶,这一品牌能调度全国产线生产并最快抵达终端商超及便利店。

这个大单品,另一家从河北石家庄走出来的“非典型”乳企君乐宝就已经拥有。

君乐宝曾经甚至没有鲜奶品牌,一度只有奶粉和低温酸奶业务,凭借跑通“简醇”酸奶大单品的经验,君乐宝判断低温奶市场更适合扎根便利店。2021年,“悦鲜活”鲜奶成为君乐宝继酸奶后新的大单品。便利店APP显示,悦鲜活鲜奶6.9元/260ml,量贩装450ml/9.9元,算不上便宜,但2021年悦鲜活登上全国便利店瓶装鲜奶销冠。据尼尔森数据统计,2023年,悦鲜活品牌拿下高端鲜奶市场占有率第一,2024年,其在瓶装高端鲜奶市场的占有率超四成。

悦鲜活单品牌助力君乐宝拿下了低温奶市场份额。马上赢数据显示,君乐宝在2025年前三季度市场份额同比增长,在低温奶行业市占率排名第二,仅次于老大哥光明乳业,而新乳业的市场份额则居行业第五。

新乳业也正尝试打造低温奶大单品“一统江山”。在2024年财报中,新乳业提到“24小时”品牌作为主打大单品,作为“中国南北极考察合作伙伴”;“朝日唯品”主打有机绿色农业,而“今日鲜奶铺”也和永乐宫联名实现节日和线下营销传播,“初心”牛奶则打造户外消费等轻生活消费品牌。

目前来看,新乳业尚未跑出如同君乐宝“悦鲜活”以及光明“倍优”的大单品。

相比专做高端大单品的悦鲜活,消费者很难认清新乳业的高端牛奶和平价低温奶区别:社交平台上有消费者拿着新希望纯奶“避雷”新希望低温奶难喝,同样也有消费者测评新希望的“巴氏鲜牛奶”不好喝,延伸到“新希望”整体不好喝。

当然,比起君乐宝这一便利店王者,新乳业更注重DTC(订奶入户)的核心增量,目标至2027年用户订奶占比达30%;其次是即时零售、会员店等新渠道拓展。

新乳业真正要面对的问题,不再是“还能不能买”品牌,而是“买完之后,拿什么去打全国市场”。