近期市场交投火热,两融余额攀升至2.44万亿元,券商亦积极调整信用业务策略。日前,华林证券(002945.SZ)公告称,自10月13日起将沪深交易所标的证券融资保证金比例调至100%,旨在适配业务发展与合理把控业务风险,存量融资合约仍按原比例执行。

记者注意到,华林证券并非首家采取此类举措的券商。此前国金证券(600109.SH)已先行调整,将除北交所以外标的证券的融资保证金比例调至100%。不过,目前多数券商仍维持80%的融资保证金比例。

有券业人士指出,近期市场行情持续向好,带动融资融券市场规模创历史新高,多数券商的两融业务规模均呈增长态势,融资业务的客户需求也显著提升,券商进行动态调整是为持续把握行情机遇,但应将风险防控置于首位。

华林证券两融业务扩容、限流同步

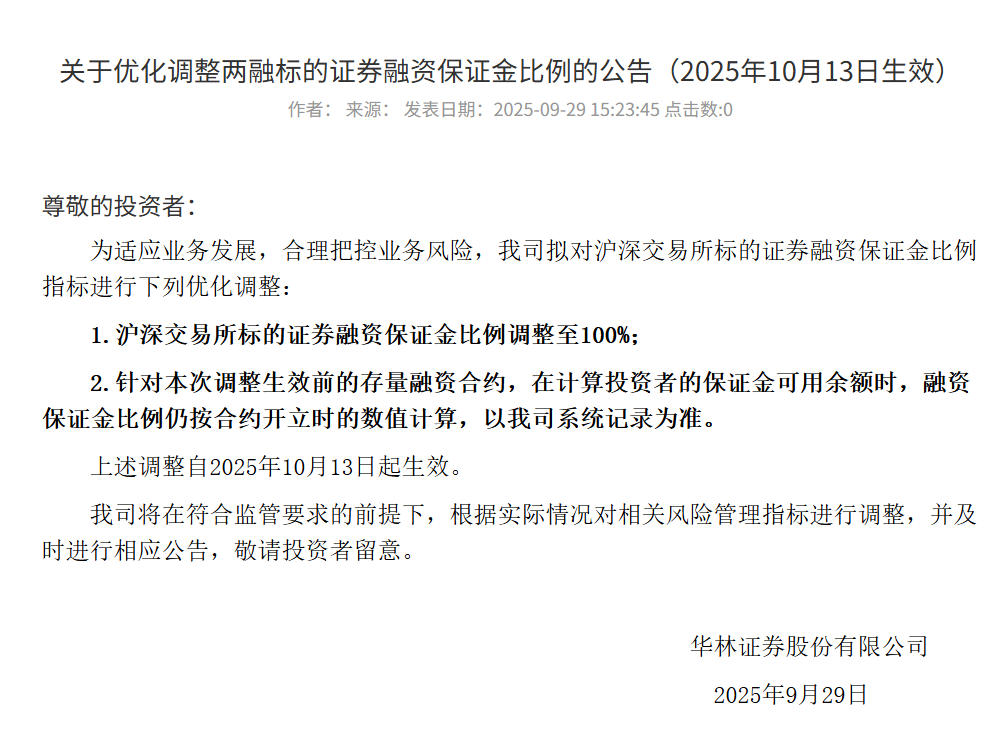

公告显示,为适应业务发展,合理把控业务风险,华林证券对沪深交易所标的证券融资保证金比例指标进行优化调整。将沪深交易所标的证券融资保证金比例调整至100%;针对本次调整生效前的存量融资合约,在计算投资者的保证金可用余额时,融资保证金比例仍按合约开立时的数值计算。调整自2025年10月13日起生效。

(图片来源:华林证券官网)

与之相对的是,华林证券此前曾两度上调信用业务规模上限,引发市场关注。回溯来看,3月29日,华林证券将融资类业务总规模上限调整至62亿元;9月9日,华林证券再度宣布提额,将上限提升至80亿元。

对此,华林证券相关负责人在蓝鲸新闻记者采访时表示,公司调整动作是正常的逆周期风险管理,有助于实现公司两融业务长期健康发展,“也是公司对当前市场机遇的积极响应与主动把握。”

有市场观点认为,华林证券上调融资保证金比例举措背后,意在平衡自身资金压力与客户旺盛融资需求。

中国人民大学中国资本市场研究院联席院长赵锡军在接受蓝鲸新闻记者采访时分析时指出,两融业务的风险会随规模扩大而上升,券商在规模扩张过程中一般会考虑自身总体资源配置能力,确保额度提升未超出能力承受范围。华林证券此举核心目的或为对冲业务扩张所带来的潜在风险,以提升风险防控能力。

盘古智库高级研究员余丰慧向蓝鲸新闻记者表示,先上调信用业务规模,后提升保证金比例的做法反映了其对市场环境和内部风险管理策略的灵活调整。扩大信用业务规模上限旨在满足市场上升期投资者的融资需求,促进业务增长,而上调保证金比例则是为应对潜在的资金压力和风险敞口增加,以此来降低杠杆率,减少因市场波动带来的财务风险,确保资本充足率符合监管要求。此举是券商在追求业务扩展的同时,注重资金安全和风险管理的表现。

实际上,此前已有券商采取上调融资保证金比例的措施。8月25日,国金证券宣布自2025年8月27日起,对除北交所以外的标的证券的融资保证金比例进行调整,从80%上调为100%。

不过,记者梳理,从行业整体来看,目前多数券商的融资保证金比例仍维持在80%的水平。

赵锡军认为,目前仅少数券商上调融资保证金比例,其他券商并未有相应动作,“随着市场发展、券商两融业务自身变化,各家券商对业务风险的判断可能会随之改变。”

有券商业务侧相关负责人告诉记者,其所在公司对两融业务后市展望秉持战略乐观与风险管理并重的原则。在宏观政策与市场流动性的支撑下,会把握行情机遇,通过业务创新与客户服务优化提升市场份额;此外,将风险防控置于首位,通过动态调整保证金比例、强化全流程风险监测等措施,确保业务稳健运行。

两融业务升温,浙商证券、兴业证券等券商纷纷出手扩规模

从市场数据来看,两融业务作为观测A股市场活跃度的“温度计”,近期正持续升温。

中证数据有限责任公司最新数据显示,截至10月10日,两融市场中的个人投资者数量为770.43万名、机构投资者为50150家,参与交易的投资者数量为547970名,平均维持担保比例为283.04%。Wind数据显示,二季度末A股两融余额1.85万亿元,三季度末升至2.39万亿元,单季度增长29.19%,截至10月13日,两融余额达2.44万亿元。

中信建投研报指出,融资资金作为近期A股市场行情的中坚力量之一,6月底以来净流入规模和成交额占比均出现显著抬升,尤其是10月9日两融资金单日净流入超过500亿元,为仅次于去年10月8日的历史第二高水平。

面对市场的热情,部分券商于年内上调规模上限。9月25日,浙商证券公告称,为促进信用业务发展及做好融资类业务规模管控,董事会同意调增融资类业务规模,由400亿元提高至500亿元;4月30日,兴业证券董事会审议通过了《关于调整公司信用业务总规模上限的议案》,虽未披露具体数字,但信用业务扩张动向明确。

赵锡军指出,在两融业务升温背景下,券商在业务发展中已不再为追求规模扩张而忽视风险把控,而是开始兼顾对风险变化的考量。其认为,金融机构要健康发展,需在业务拓展过程中同步提升风险管控能力,“提高保证金比例仅是风险防控的手段之一,还应注重构建多重风险防控机制,例如加强对市场的动态监测,提前做好风险预判并制定应对预案。”

此外,余丰慧认为,券商还需维持充足资本缓冲,应对市场不利情况;强化内部控制,避免因过度追求业绩忽视风险管理;紧跟政策导向,及时适配最新监管要求,确保业务合规。