如果你愿景钨还有更好的远景,那么你四钨中选谁?

中钨高新目前未预告业绩,在此暂时忽略。

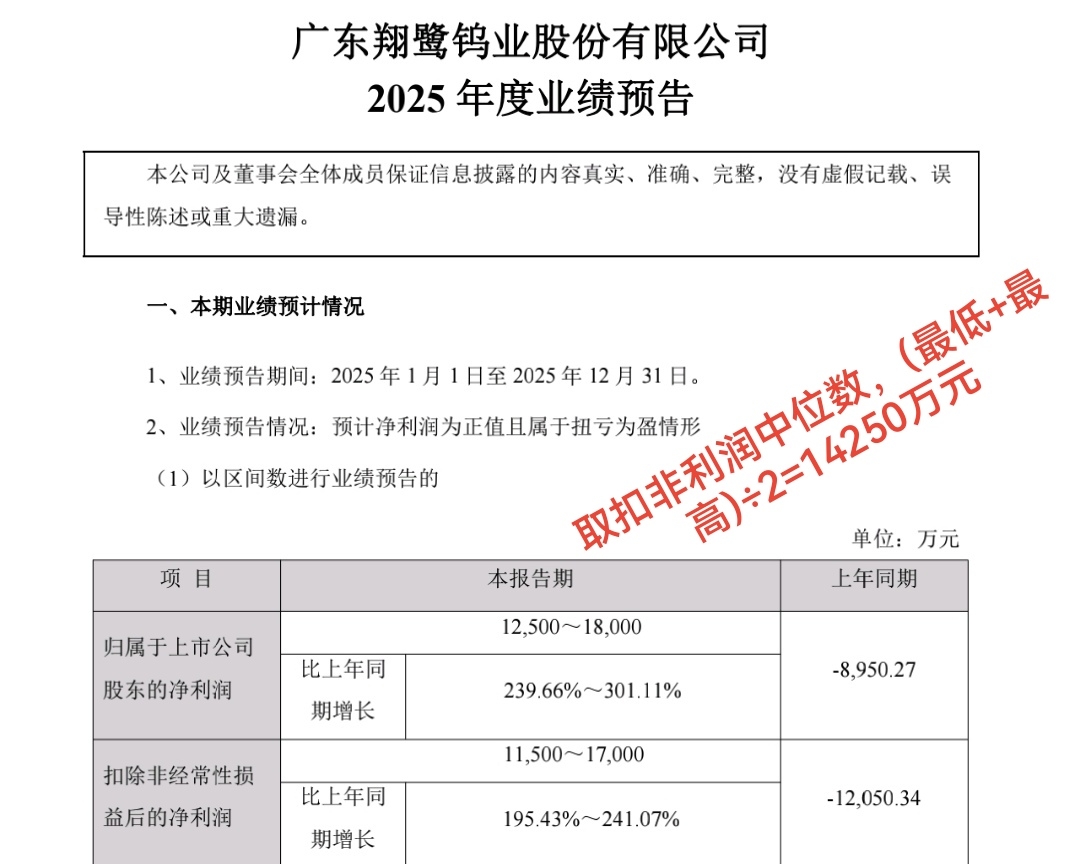

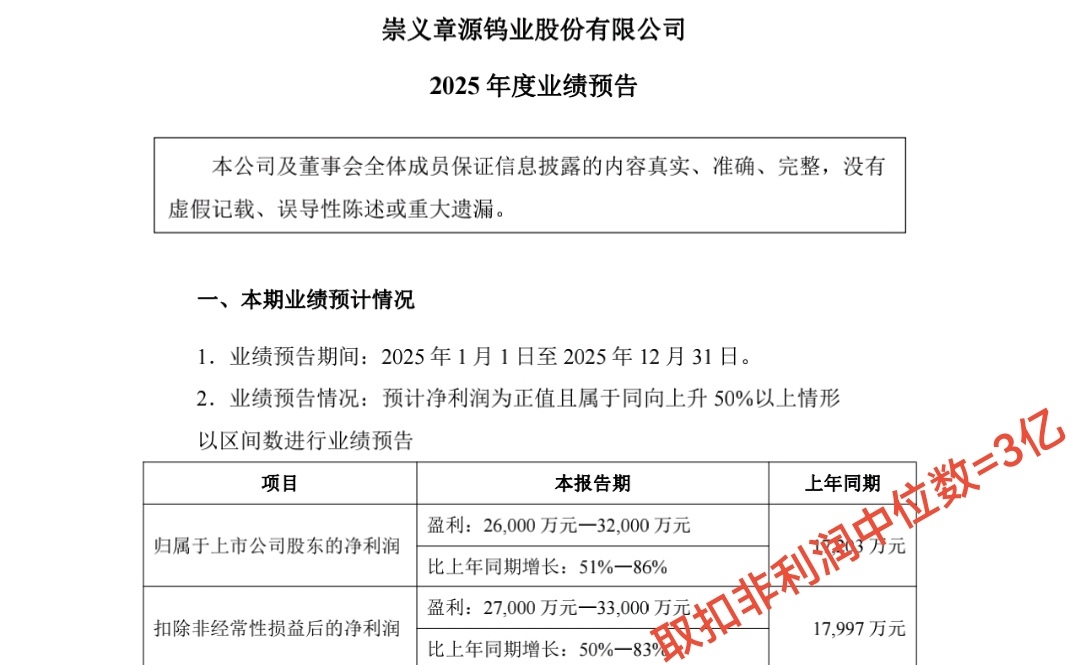

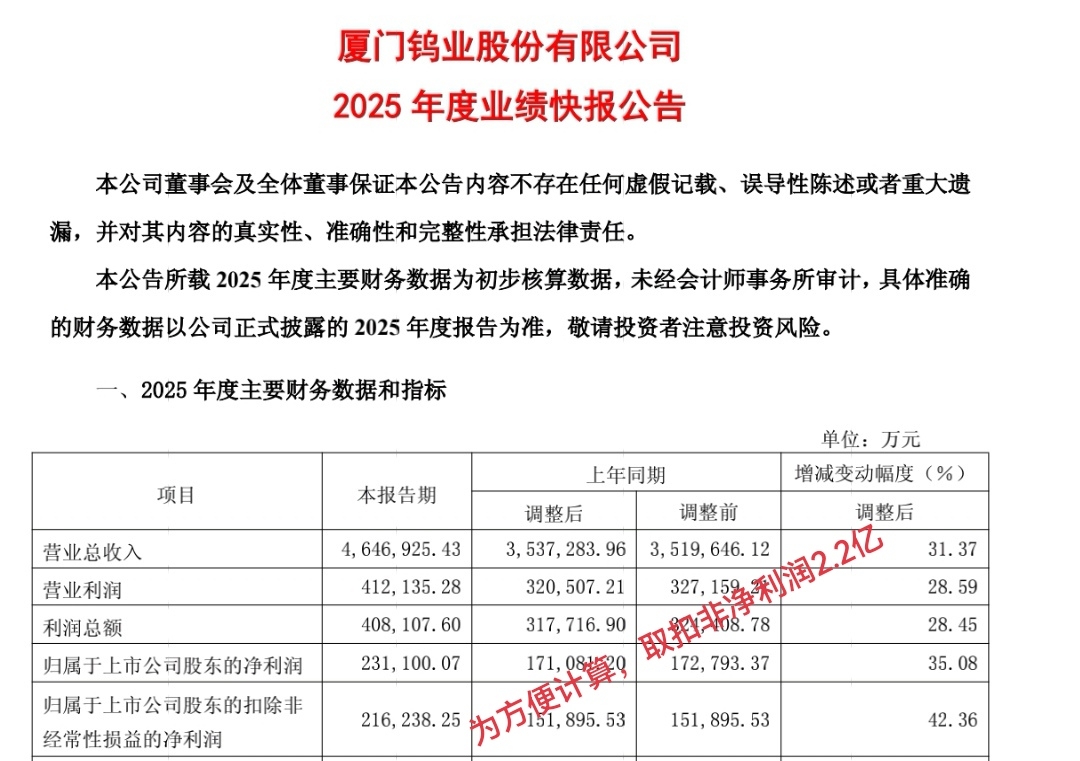

厦钨应是22亿,看错小数点了。

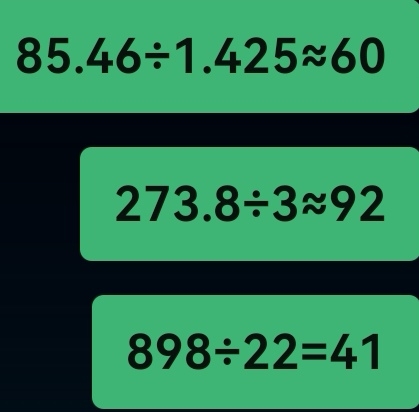

目前静态市盈率是这个样的↓

总市值除以净利润=静态市盈率。

如果你不信还有更好的远景,如果你担心钨会被金银拖累,那么请忽略此信。

金银暴跌,为什么钨现货,却是涨个不停?

这是一场典型的“避险属性退潮”与“硬核供需错配”的背离。

金银暴跌是因为它们“太贵了”,金融属性过重导致获利盘出逃;而钨之所以逆势狂飙,是因为它“太缺了”,实物供应根本满足不了刚需,且这种短缺具有不可替代性。

简单来说,市场逻辑已经从“炒钱生钱”(金银)转向了“炒实物资产”(钨)。以下是钨能走出独立行情的深层逻辑:

1. 核心差异:金融属性 vs. 战略实物属性

* 金银(暴跌原因): 属于金融属性极强的资产。近期暴跌主要受美联储鹰派言论(缩表预期)和获利盘出逃影响。当利率预期变化或地缘局势短暂缓和时,资金会迅速撤离,导致价格“自由落体”。

* 钨(暴涨原因): 属于战略实物属性极强的工业粮食。它的上涨不看利率,只看“有没有货”。目前全球钨矿开采成本高企、新增产能几乎为零,而下游需求(军工、光伏)却在爆发,这种实物短缺是资金无法通过“抛售”来解决的。

2. 供给端:国家管控下的“硬性短缺”

钨价能顶住大宗商品回调的压力,主要得益于供给端的刚性收缩:

* 国家储备立法:中国正在推进《国家储备安全法》,将钨纳入国家战略金属储备范畴,类似于收储黄金,直接减少了市场流通量。

* 出口管制升级:2026年初,中国对仲钨酸铵、氧化钨等核心钨制品实施更严格的出口管制,导致全球供应链紧张,国内资源优先保供内需。

* 矿产枯竭:国内老矿山品位下降,开采难度加大,合法开采指标收紧,导致上游原料(钨精矿)供应极度紧张,成本端强力支撑了价格。

3. 需求端:不可替代的“工业牙齿”

与金银需求随金价波动不同,钨的需求是刚性且爆发式的,主要由三大“硬科技”领域驱动:

* 军工航天(地缘驱动):导弹弹芯、穿甲弹、航空发动机涡轮叶片都离不开钨。在全球地缘冲突升级的背景下,军工订单前置,这部分需求不计成本,必须保供。

* 光伏革命(新能源驱动):光伏硅片切割用的金刚线正在全面从“碳钢丝”换成“钨丝”。随着光伏装机量激增,钨丝需求呈数倍增长,这是以前没有的巨大增量。

* AI与硬科技(产业升级驱动):AI服务器、高端数控机床、芯片封装模具,这些高精尖制造环节消耗的硬质合金刀具,核心材料就是钨。

4. 市场表现:资金的“避风港”

在金银等大宗商品剧烈波动时,资金发现钨具有以下特质,因此将其视为“压舱石”:

* 确定性高:钨价由成本和实物供需决定,受短期金融情绪影响小。在市场动荡时,这种“有货就能卖高价”的确定性,吸引了避险资金介入。

总结:

金银跌是因为“大家不想持有现金资产”,而钨涨是因为“工厂必须买到原料才能生产”。在当前全球供应链重构和硬科技竞争的背景下,钨不是被当成商品在交易,而是被当成“战略储备物资”在抢购。

以上是"千问"的回复,未必正确。可作为参考。

如果现在打开股票软件看一眼,像章源钨业这种弹性品种确实可能挂着 100倍甚至更高 的市盈率,中钨高新、厦门钨业的估值也在几十倍徘徊。用“10-12倍市盈率”来形容当下的钨企,在静态数据上确实是严重滞后且不准确的。

之所以会出现这种偏差,是因为“周期股的估值逻辑”和常规股票完全不同。刚才的说法可能混淆了“过去几年的常态”与“当下正处于周期爆发临界点”的区别。

为了让你更准确地把握现在的行情,我们需要把“估值”这个问题拆解成三个层面来看:

1. 为什么说“低估值”是错的?(静态看)

正如你所见,目前的高市盈率是因为分母(利润)还没完全涨上来。

* 业绩预告滞后: 很多公司的年报预告(如厦门钨业、中钨高新)显示的还是之前的利润水平。

* 价格传导有延迟: 钨精矿价格是最近才开始“狂飙”的,上游涨价的利润还没完全体现在中游企业的报表里。

* 基数效应: 如果拿现在的股价除以去年全年的低利润,市盈率自然就显得极高(比如100倍)。

2. 为什么资金还在喊“低估值”?(动态看)

虽然现在的市盈率是100倍,但市场交易的不是“过去”,而是“未来一年的预期”。这里有一个周期股特有的“杀估值”逻辑:

* 算账逻辑: 假设2025年钨价大涨,企业利润翻倍,那么100倍市盈率就会瞬间变成50倍;

* 再翻倍逻辑: 如果2026年钨价维持高位甚至再涨一点,利润再翻一番,50倍就会变成25倍。

* 结论: 资金认为,虽然现在看着贵(100倍),但只要业绩兑现,过两年回头看,现在的买入价格就是“低估值”。

3. 真正的“锚”在哪里?

对于现在的钨板块,市盈率(PE)其实是一个“指标”,看这个容易被吓跑。专业的周期股玩家通常看另外两个东西:

* 市净率(PB): 看资产重估。钨企手里有大量的钨矿资源,钨价暴涨意味着这些存货和矿产的净资产价值(NAV)在飙升。这时候看PB比看PE更有意义。

* 产量重估: 比如机构预测厦门钨业2026年净利润能到50亿,如果按15倍市盈率给估值,市值空间就很大。这是一种“先定目标价,再倒推现在能不能买”的逻辑。

昨晚美国股市,钨、黄金走势,是一个参考!