天赐材料的业绩兑现能力,为卖方提供了极强的增长信心。

元旦期间,该公司2026年的卖方盈利预期值获得大幅上调,从11月初的最高值51亿元左右普遍上调至80亿元左右,其中部分机构给出盈利预期值更是超过100亿元。

近期披露的业绩预告显示,公司预计2025年净利润为11亿元至16亿元,较上年同期增长127.31%至230.63%。

粗看之下,增幅不算过于夸张,但是如果从业绩预告中位数来看,公司四季度净利润达到9.3亿元,同比、环比增幅均超过500%。

对于上述业绩增长,天赐材料将其归结为“新能源车市场需求持续增长以及储能市场需求快速增长,公司锂离子电池材料销量同比大幅增长。同时因公司核心原材料的产能爬坡与生产环节的成本管控,整体盈利能力提升。”

接下来,如若上述增长逻辑能够保持,并且业绩能够达到卖方给出的主流预期值,天赐材料的盈利或将不排除超过2022年历史峰值的可能。

百亿盈利的前提

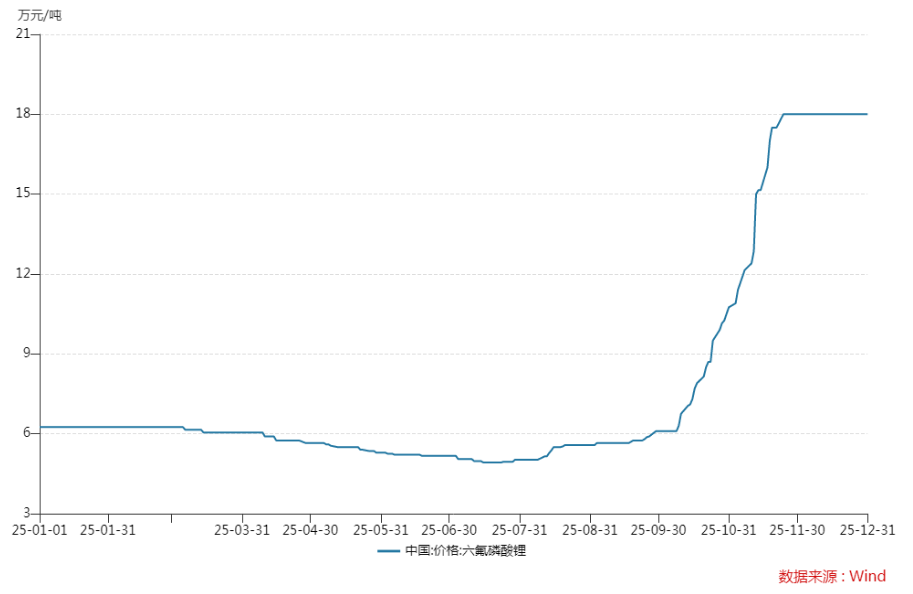

2025年,锂电材料整体“先跌后涨”,并于下半年完成筑底反弹。

其中,以六氟磷酸锂、碳酸亚乙烯酯(VC)为代表的电解液产业链产品,更是成为四季度表现最突出的原材料之一。

其中,六氟磷酸锂出现翻倍上涨行情,由9月末的6.1万元/吨升至年末的18万元/吨,四季度涨幅达到195%。

鑫椤锂电数据也显示,四季度电解液均价为3.55万元/吨,单季度涨幅虽然不及六氟磷酸锂,当期也出现了92.41%的上涨。

产品价格的触底反弹,使天赐材料主营业务的利润率获得了明显修复。“我们预计25Q4电解液单吨净利0.4万元,较此前0.08万元大幅增长……”东吴证券指出。

加之下半年需求端不断提升的排产数据,以及公司出货量环比增长的潜在拉动,天赐材料四季度迎来业绩爆发期。

历史数据显示,2025年一至三季度,天赐材料归母净利润分别为1.5亿元、1.18亿元和1.53亿元。

到了四季度,受到上述价、量的双重拉动,公司单季度净利润则直接升至9.29亿元(业绩预告中位数),同比、环比增幅分别达到538%、509%。

天赐材料极强的业绩兑现能力,加上业内对2026年行业景气度向好的预期,使得卖方对其业绩增长的信心明显增加。

前述业绩预告发布前,卖方给出的天赐材料2026年度盈利预期值普遍在20亿元至50亿元;业绩预告发布后,卖方盈利预期值则大幅上调至80亿元至100亿元,个别卖方更是给出了105亿元的预期值。

需要指出的是,不同于其他行业,天赐材料这类上游原材料企业的产品价格、产能更为公开,由此可以大致测算出企业的盈利规模。

考虑到六氟磷酸锂的涨价弹性显著,东吴证券近期便将天赐材料2026年的净利润预期值上调至80.6亿元左右,西部证券、开源证券与之基本相当,盈利预期值分别为77.4亿元、79.2亿元左右。

不过,东吴证券还提出,如果六氟磷酸锂均价升至15万元/吨,电解液单位盈利达到1万元/吨左右,(天赐材料)对应的2026年归母净利润可达105亿元。

中信建投,则是为公司直接给出了2026年归母净利润105亿元的预期值,相当于较2025年预计净利润的中位数增长677.8%。

由此可以看出,天赐材料的2026年的盈利增速很可能会比2025年更高。

卖方大幅提升目标价

以上较好的盈利增长预期,也使得卖方对天赐材料的股价上涨依旧充分信心。

据不完全统计,2025年11月以来,卖方为天赐材料给出的目标价普遍在50元以上,其中最高值更是达到79.2元/股。

而截至2026年1月5日收盘,天赐材料最新价为48.04元。如若按照上述卖方目标价计算,相当于公司股价还有接近65%的潜在上涨空间。

实际上,在行业景气度提升引发的板块系统性上涨行情中,市值偏大的天赐材料并不占优势,股价弹性明显比不过其他小市值公司。

2025年,天赐材料股价涨幅翻倍,但是也仅仅是跑赢行业平均值。

根据Wind统计,2025年天赐材料涨幅为136.25%,而纳入电解液板块的十余家样本公司平均涨幅为118.67%。

同期,市值原本低于50亿元以下的天际股份、海科新源、华盛锂电,年度涨幅则普遍达到400%左右,成为2025年A股市场的“明星股”。

天际股份当前51元的最新价,更是已经回升至2021年行业周期高点附近。

相比之下,天赐材料的股价距离2021年峰值81.97元(前复权)仍然有不小距离,可是一旦公司2026年盈利能够达到前述卖方预期,则可能会为公司股价“补涨”提供一定帮助。

历史数据显示,2021年天赐材料归母净利润为57.14亿元,对应每股收益为2.99元。2026年,如若公司净利润增长至80亿元,每股收益则可以回升至3.96元附近。

假设二级市场给予的估值水平不变,企业盈利数据创新高的背景下,股价确实存在回升至2021年周期高点附近的可能。

不过,不管是80亿元的净利润,还是100亿元的盈利预期,仅仅是卖方站在当前节点对未来盈利做出的合理性预判,后续能否兑现还面临着诸多变量。

如若下游储能需增速不及预期,或者是上游碳酸锂价格过快上涨,都会对电解液环节的利润空间构成显著影响,卖方盈利预期也将随之不断进行调整。