一、一季度市场:惯性下行后的自救

(一)镁锭市场以退为进停产保价

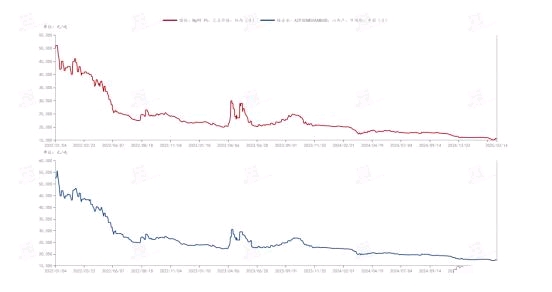

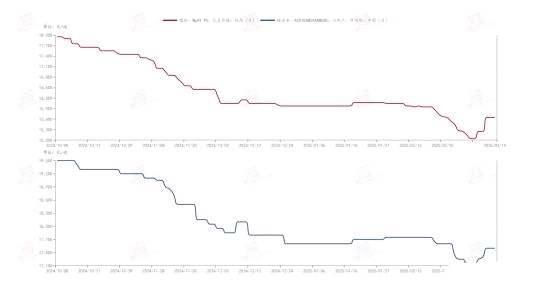

2025年开年,镁合金市场受原料端镁锭持续弱势带动影响,延续了2024年的下行惯性。3月初,原料端府谷、神府地区99.9%镁锭报价触及15000元/吨,创44个月新低,较2022年峰值累计跌幅超40%。传导至镁合金市场价格下行,山西地区镁合金报价触及17000元/吨,同样创近几年新低。

据数据显示:截至3月中旬,府谷、神府地区开工率有所下降,全国一季度原镁产量环比有所下降。新田镁业、金万通等龙头企业主动减产,行业库存从2024年末的35天高位降至12-15天的健康水平。

这种调整源于成本倒逼。据推算陕西地区吨镁综合成本至16200-16800元/吨,相较于当时15000元/吨的市场价导致全行业亏损。据镁业协会调研,2025年1-2月镁厂平均亏损达1200-1500元/吨,倒逼企业停产保价。

(二)合金价格修复:底部企稳的三重支撑

3月第二周,镁合金价迎来标志性反弹。这一修复源于三重支撑:

成本托底:3月吨镁生产成本线稳定在16000元/吨左右,3月13日上海钢联镁锭均价报15650元/吨,较6日低点上涨600元/吨,涨幅3.99%。镁锭价格受市场情绪影响有所拉涨。

需求回暖:新能源汽车压铸订单率先复苏,特斯拉上海工厂3月新增镁合金支架订单3000吨,蔚来合肥基地启动座椅骨架镁合金替代项目,带动3月前两周压铸厂采购量环比增18%。

预期改善:低空经济政策红利释放,万丰奥威透露其eVTOL项目2025年镁合金用量将达2000吨,叠加机器人商业化元年的轻量化预期,下游逢低补库意愿增强。

(三)一季度基本面总结

供应端压力持续

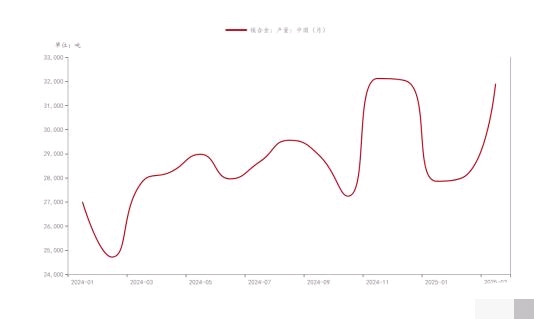

工厂生产维持正常水平,主产区山西、江苏等地库存压力尚未显著缓解。供应端未出现有效限产措施,而下游需求疲软导致“供大于需”矛盾逐步显现。尽管部分工厂通过小幅让价促进成交,但整体供需失衡格局未改。1月全国镁合金产量31200吨,2月全国镁合金产量28100吨,环比下降11.03%,3月全国镁合金产量31900吨,环比上涨10.91%。

需求端谨慎观望

下游采购商普遍采取“买涨不买跌”策略,仅少数客户在价格低位时适量补库,多数仍保持观望。终端领域如汽车、3C等行业的订单增量有限,难以形成持续性需求支撑。

原料成本波动影响

金属镁作为镁合金的主要原料,其价格走势直接影响生产成本。3月5日陕西镁锭出厂价约为15000-15100元/吨,至4月1日受环保政策刺激拉涨至16900-17000元/吨。原料成本上升对镁合金价格形成短期支撑,但长期需关注需求端对高价位的接受度。

市场情绪与政策因素

3月下旬以来,市场情绪从“悲观观望”转向“谨慎乐观”。镁价拉涨后市场恢复理性,但观望情绪仍占主导。此外,4月1日环保政策消息引发原料价格异动,反映出政策面因素对短期行情的扰动。

二、下游需求:增量初见端倪

(一)汽车轻量化进入兑现期:政策与技术的双重引爆

《节能与新能源汽车技术路线图2.0》设定的2025年单车25kg用镁目标,正在加速兑现。一季度比亚迪、小鹏等车企密集发布镁合金应用方案。

特斯拉、蔚来的定点项目带动长三角压铸企业5月排产已满,伊之密半固态压铸机订单交付周期延长至4个月。

(二)低空经济 机器人打开增量空间

2025年被视为eVTOL商业化元年,政策与市场的共振效应正在显现:

政策红利:《低空经济发展白皮书》明确2035年产业规模6万亿,2025年eVTOL产值预计突破15亿美元(GlobalInfoResearch),万丰奥威、峰飞航空等企业加速量产。

产能落地:万丰奥威西安工厂首条eVTOL镁合金产线3月投产,年产能5000吨,预计2025年航空业务收入占比达30%。3月Volocopter中国公司与宝武镁业签订5年供应协议,锁定2025-2029年总计8000吨镁合金需求。

(三)机器人:人形商业化的“轻量化刚需”

2025年人形机器人出货量预计达2.5万台,单台镁合金用量12kg,催生300吨新增需求。这一领域的爆发源于三大驱动:

3月美团宣布在深圳试点镁合金轻量化配送机器人,单台减重8kg,续航提升25%,带动珠三角压铸厂机器人订单环增加。

三、技术革命:半固态成型重塑产业生态

(一)工艺突破:从“高危”到“安全”的跨越

传统镁压铸依赖SF6保护气体,不仅成本高,还面临环保监管压力。半固态成型技术的成熟彻底改写规则,特斯拉ModelY仪表盘支架采用半固态镁合金后,良品率从82%提升至95%。无需SF6,伊之密半固态设备已获大众、丰田定点。海天金属单台设备价格虽高40%,但综合能耗降低35%,吸引车企抢购。

(二)产业链重构:从“原料竞争”到“技术壁垒”

设备商崛起:伊之密、海天金属凭借半固态技术,市场占有率从2023年的35%提升至2025年的62%,市场占有率的提升也侧面反映出设备厂商的持续向好发展。

零部件企业转型:广东鸿图、文灿股份加速布局半固态镁合金产线,2025年一季度镁合金业务占比分别提升至18%、22%,订单均价较传统工艺高25%。

上游整合:宝武镁业联合氢枫能源开发镁储氢技术,2025年试点项目落地,预计2030年氢能领域镁需求超5万吨,打开新增长极。

四、挑战与展望:

(一)短期风险:复产节奏与需求兑现

尽管二季度供需紧平衡,但需警惕两大变量:

产能释放超预期:若5月神府地区复产超80%,可能导致库存反弹,压制价格修复。

需求落地延迟:eVTOL适航认证、机器人量产爬坡存在不确定性,需跟踪4月车企招标与政策细则。

(二)长期价值:从“量”到“质”的蜕变

需求结构优化:新能源、低空经济、机器人新增需求,摆脱对房地产、传统汽车的依赖。

技术壁垒构建:半固态成型设备、镁储氢技术等形成差异化竞争力,中国企业在全球镁合金产业链的话语权从“原料出口”转向“技术输出”。

(三)二季度展望:供过于求局面延续

预计二季度镁合金刚需采购主导市场活跃度,下游客户及中间商采购策略以刚需为主,原料市场同样面临需求不足的压力。这一变化可能削弱镁合金的成本支撑,加剧价格下行风险。短期预计镁锭价格或延续当前价位平稳运行,波动幅度预计在200元/吨以内;中期若工厂维持现有开工率,库存可能逐步攀升;需持续关注汽车、航空航天等主要应用领域订单变化。随着特斯拉德州工厂、比亚迪郑州基地的半固态产线投产,四季度或迎来需求高峰。

总结

短期内,镁合金价格或维持稳中偏弱态势,主要受原料成本支撑及部分刚需采购驱动。但若需求端持续乏力,4月中下旬价格可能面临回调压力。实际订单增量需重点关注,特别是新能源汽车及航空航天领域的需求变化。

综合供需、成本及政策因素,镁合金市场在二季度将呈现震荡运行但上行空间有限。警惕需求不及预期引发的回调风险,优先关注政策驱动型行情,未来需持续跟踪下游订单数据及金属镁市场动向,以验证市场拐点的形成。